文|数智前线 任晓渔

两周前,中国汽车工业协会发布最新数据,9月我国新能源汽车产销分别达到87.9万辆和90.4万辆。新能源汽车的市场占有率连续五个月占比超30%,新能源车零售渗透率连续三个月突破50%。

国内汽车产销市场的新能源占比及渗透率进一步提升,正进一步打破了燃油车时代形成的产业格局。无论是车企销量,还是主要城市汽车产销排名,都在重新洗牌。

以连续多年产销量第一的广州为例,曾经十辆中国汽车里就有一辆广州造。进入今年,龙头企业广汽集团发展失速。有人称,广州汽车到了危机时刻。

回顾广州汽车产业发展历程,当下其实并不是它第一次遭遇危机。二十多年前,它也曾经历“最艰难的重组”。广州能否度过当下的危机?它又能从过往和其他换道超车的城市经验上走出一条新的路吗?

广汽失速背后,一座城市的产业焦虑

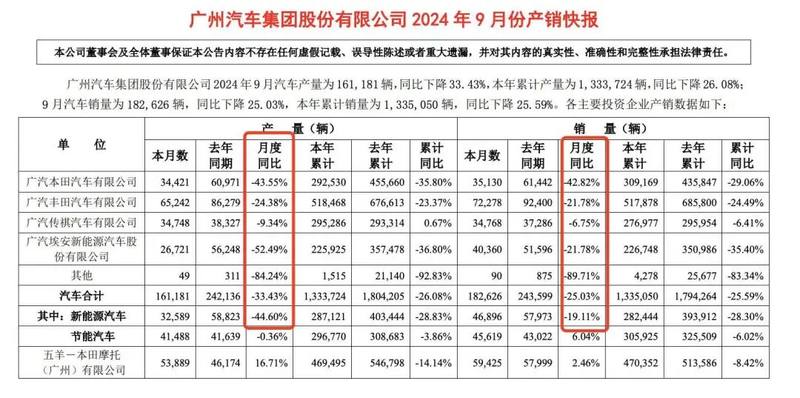

两周前,广汽集团发布了产销快报,公布了9月汽车产销量数据。这份数据称不上乐观,无论是总体产量还是销量,同比都出现了比例不小的下滑,相比去年的累计产销量也跌去了四分之一以上。

成绩单里,被外界广泛关注的新能源汽车产销量,在9月也出现了大幅下滑。其中,产量数据跌幅同比超过四成,销量数据同比跌了近2成。由于数据不理想,广汽官方公众号推文里公布数据时没有提及同比情况,而采取了“环比”口径。

对比去年的表现,今年以来,广汽的危机显而易见。

2023年,基于广汽公布的财报数据,广汽集团全年累计生产汽车252.88万辆、销售汽车250.50万辆,其中新能源汽车销售54.96万辆。

在中汽协公布的国内汽车集团的销售量排名中,广汽从2022年的第四位退居第六位,位次有所下降,主要在于新能源巨头比亚迪势头凶猛杀进了前三,同时吉利的销量计算口径里纳入了合资的路特斯等品牌而杀进前五。但2023年是广汽销量第一次突破250万辆,也是广汽连续正增长的第三年。

新能源大潮来势凶猛,去年外界还特别关注广汽产销量里的新能源占比。去年广汽集团的新能源渗透率接近20%,广汽埃安全年销售48万辆,同比增长77%。广汽集团还弄墨重彩提到了埃安是最快达成百万销量的新能源汽车品牌。

也是基于去年的数据表现,广汽集团设定了不低的数据目标。销量目标2024年在2023年基础上增长10%,自主品牌则是确保100万辆,力争过110万辆。今年3月广汽集团总经理冯兴亚在2023年年报发布时还表示,希望自主品牌销量、营收、利润的上升可以抵消合资品牌的下降。

但进入2024年后,情况在快速起变化。

2024年上半年,广汽的半年报显示,广汽汽车产销量分别为85.95万辆和 86.30万辆,同比分别下降28.19%和25.79%,其中新能源汽车产销分别为18.39万辆和16.41万辆,同比分别下降25.35%和30.61%。整车制造业营收305.79 亿,比上年减少33.51%。净利润则较上年同期减少约 48.88%。

放在行业里看,更能看到这份数据背后的信息。今年开年以来的价格战下,汽车行业内卷加剧,但是大盘还在增长。2024年1~6月,国内乘用车市场产销累计完成1188.6万辆和1197.9万辆,同比分别都有超过五个百分点的增长。其中,新能源汽车产销累计完成492.9万辆和494.4万辆,同比分别增长30.1%和32%,市占率提升至 35.2%。

新能源汽车市占率进一步提升,原有的燃油车份额进一步被蚕食,并且可以说新能源汽车在拉动着大盘增长。相较之下,广汽的新能源产销量数据今年反而出现了不小的下滑,上半年销量降幅甚至大于整体降幅。

简言之,当下广汽主要销量来源仍然是日系合资品牌,同时被寄予厚望的自主品牌新能源产品并未挑起大梁。

广汽持续失血,也给广州汽车产业蒙上了一层阴影。去年广州汽车总产量317.92万辆的大盘里,龙头企业广汽占据了252.88万辆。这意味着广汽的表现关乎广州汽车产业兴衰,甚至对广州的工业制造影响不小。

目前,作为广州的三大支柱产业之一,根据广州市政府公布的数据,2022年广州市汽车产业实现产值6471.73亿元,占全市规模以上工业总产值的27.6%。广汽表现不佳,上半年广州整体的汽车制造业的实现增加值下降16.4%,全市规模以上工业增加值同比下降0.8%。

与广汽发展失速同步,广州在今年上半年的全国城市GDP排名也随着被第二产业增速更快的重庆反超。

上半年,重庆的规模以上工业增加值同比增长8.6%,比去年同期提高5.1个百分点。其中,汽车产业持续加速,增加值增长30.3%。

汽车产业在广州有着四十多年的发展历程,目前这座城市分布着10家整车制造企业、1200家汽车零部件和贸易企业,已经形成了完成的汽车产业链。新旧动能转换带来的巨大冲击,广州能否安然度过呢?

“最后一次机遇”

这并不是广州汽车产业发展第一次遇到危机。

上世纪90年代,广州标致作为广州汽车的一张名片,生产的汽车突然从风靡一时的流行款一下子滞销,到了1993年甚至出现了生产2万台却滞销四成的情况。

这一切要从广州与法国标致成立合资公司,开启汽车产业发展之路说起。相比今天在汽车产业崭露头角的重庆、合肥等城市,广州的汽车产业算得上早早拿到了入场券。

1985年9月26日,广州标致汽车有限公司成立时,此前几个月,德国大众与一汽合资成立的上海大众刚刚揭牌。由广州羊城汽车厂与法国标致汽车共同出资组建的广州标致,也成为了当时第二家中外合资汽车企业。

1986年,六届全国人大四次会议上把汽车制造业作为重要支柱产业写进了七五计划,那一年中国的轿车总产量刚刚破1万辆,是上一年产量的2.3倍。

当时汽车行业实行严格的准入制。围绕着汽车产业发展,中央确定了三大三小的发展格局。具体来说,就是全国建设一汽、二汽、上海三个轿车生产点,同时,天津、北京和广州三个生产点从进口轿车散件组装开始,逐步实施国产化生产。到1988年国务院还发文通知,三大三小之外,不再安排新的轿车生产点。

严格的市场准入下,加上广州标致引进了市场欢迎的车型,1985年到1992年,广州标致过了一阵好日子。当时全国汽车产量供不应求,广州标致的汽车加速性能、内饰、隔音等条件都不错,广标505系列问世后,市场一度出现了批条购买的盛况。

但随着国内其他汽车生产基地不断推出新产品的影响,加上后续车型产品没有跟上,广州标致的汽车逐渐出现了积压现象。

当年的产业亲历者事后总结失败原因时提到,股权结构不合理,投资力度不够带来的产能有限以及国产化配件进展慢等诸多因素都影响了广州标致的命运。

以上海大众为例,桑塔纳1996年产能达到了20万辆产销规模,天津夏利在这一年也发展至15万辆规模,而广标在1995年产销量只有8000辆左右。其他品牌能够基于产量、规模降低单车成本,广州标致由于规模有限很难做到。

而不大的规模又影响了法国标致推进配件国产化进程的动力。零部件国产化率低,产品一旦有故障,修理和配件都成问题。

各方因素下,广州标致1994年开始亏损,到第二年亏损多达3.2亿元,是当时全国第二的亏损大户,1997年法国标致最后退出这家合资企业的时候,广州标致的债务规模达到了29.6亿元。当时还盛传一个说法,由于标致的阴影,广州有可能失去“三大三小”的入场券。

危机面前,广州顶着近30亿元的巨额债务和错综复杂的债权债务关系,一边积极向上争取“户口”,同时与法国标致开启分手谈判,之后则先后接触了12家公司,与6家海外汽车产商展开了深度的接触和谈判。

当时,人们认为,这是广州汽车背水一战的时刻。经过漫长的艰难的谈判,最终本田与广州合作,完成了这场艰难重组。本田与广州合资此后也带动了丰田、日产等品牌在广州成立合资公司,形成了三大日系车企巨头齐聚广州的局面。2006年广州汽车工业产值则超越石化工业,成为广州经济最大的引擎。

三十年前这场转危为机历程,当然离不开“市长”的因素——广州的汽车牌照在当时仍然是稀缺资源,也正是凭借这张许可证,国际汽车集团才会与广州坐在谈判桌上一条条地列条件。

但终归,是市场的因素左右了广州汽车产业的命运。

新到广州的合资公司们快速抓住市场机遇,凭借着产品、技术和本地化服务才获得了一系列的成绩。比如,本田汲取了标致的教训,在中国上马的产品线一开始就选择了本田最新最受欢迎的车型。1999年3月,广州本田雅阁下线,这也是第一个在中国引入的全球同步的车型,与世界同步的节奏也收获了国内消费市场热情的反馈。

同时,广州本田的零部件国产化进度也非常快,并在销售模式上也有创新,开启了国内4S销售的先河。这些努力下,很快广州本田就取得了不俗的成绩。2000年时,广州本田基于3万辆产能就实现了盈利10.6亿元。

广州打赢了翻身仗。

合资命运的缩影

回到当下,广州汽车的困境背后有深刻的产业变革环境。

前工信部部长苗圩提到,当前汽车产业技术的发展方向正在发生革命性的变化,汽车的价值、产业竞争力源泉以及参与者的角色关系都将发生天翻地覆的变化。

“产业分工正由行业自成体系向跨行业的开放合作演进,汽车行业原有的整车和零部件的垂直一体化链式供应体系被强力打破,专业化分工体系正在重塑,网状生态产业链、供应链体系正在加速构建。”苗圩在他的新书中写道。

这个打破和重新构建的过程里,每一家汽车公司的际遇和位置都在快速变化。广汽的重重业绩压力和广州汽车产业的危机,是产业大变革时代,合资汽车巨头与传统燃油重镇命运的缩影。

过去一年,国内销量前十的汽车厂商排名与2022年的排名有不小的变化,到今年前三季度,冠军易主,车市已经变天。

新能源车企的角色在快速上升。比亚迪快速从燃油车巨头主导的市场中撕开了一条缝隙。今年前三季度业绩数据出炉,它超越上汽集团,成为了国内汽车销量榜首。

而在国内被蚕食掉市场空间的,首当其冲的是合资厂商。这与合资品牌们对电动化、智能化的反应速度有很大关系。据统计,2023年,自主品牌共推出94款新能源新车,是合资品牌的13倍。

华尔街日报还曾报道,中国汽车生产商的研发速度比传统厂商快30%左右,颠覆了全球几十年来制造复杂内燃机汽车的惯常做法。比如中国车企会同时进行多个阶段的开发,并且愿意用规模更小、速度更快的供应商替代传统供应商。中国企业还会进行更多虚拟测试,而不是耗时的机械测试。

另外中国市场的新能源转向也来得十分迅猛。2020年时,国内新能源汽车销量占全部汽车销量仅为5.4%,到今年上半年的数据,这个比例已经突破了35%,打得合资企业措手不及。

中国汽车流通协会的今年9月的数据,主流合资品牌的新能源车渗透率仅有7%,另外占据的市场份额则为3.4%,同比还下降了2.3个百分点。

新能源市场不力,也使得合资品牌在中国市场整体的表现也大幅下滑。尤其最近2年下滑的速度最为惊人。2023年上半年时,合资品牌市占率还在47%,今年上半年的一些月份里,合资品牌的份额已经跌破三成了。

当下,广汽的销量大头要靠日系合资品牌。广汽旗下自主品牌的占比在不断扩大,过去三年里,合资品牌销量占比分别为75%、71.77%、63.49%,但依然有超过六成来自广汽本田和广汽丰田。这种偏重,可能也加剧了广州汽车产业的脆弱性——上世纪末开始,日本汽车产业就选择押注在氢能源领域,而非纯电动技术,这可能影响了广汽的布局。

广汽目前已采取动作,电动化变革已正在进行时。

今年4月,广汽董事长曾庆洪在2023年业绩说明上阐述了广汽合资企业应对新能源浪潮的战略。他提到,合资企业是广汽集团的重要组成部分,合资企业在打法上一方面强化燃油尤其是HEV竞争优势,争取在燃油车市场中获取更大的份额。

另一方面,要大力积极推进新能源转型。比如广汽本田已推出雅阁PHEV、皓影PHEV两款PHEV车型,即将推出第二款纯电车型e:NP2和第三款纯电车型;广汽丰田则正在推进广汽集团、丰田、广丰三方联合开发的纯电车型。

值得一提的是,新推产品全是纯电动路线。

除了广汽旗下的自主品牌新能源投入,广汽还选择以战略投资的方式来押注体系外的科技力量。10月12日,广汽集团战略投资小马智行2700万美元(约1.91亿人民币),旨在加强业务协同,推动自动驾驶发展。这显示了它在智能化浪潮下的自救决心。

这些动作能否产生效果仍然有待观察。中金公司在一份研报指出,未来中国合资车企面临三条出路,一是坚定转型、本土化;二是像大众一样与中国车企合作,补足短板;三则是退出中国市场。

去年年底,跟不上快速更新换代的中国市场节奏的广汽三菱走了第三条路,选择成为广汽集团全资子公司,退出了中国市场。

未来一段时间,市场仍将持续动荡,像广汽这样合资占大头的汽车集团,仍需要快速反应,及时止血,找到有力的增长点,才能度过危机。

能否再度翻盘?

几天前,小鹏汽车董事长何小鹏宣布,小鹏P7+首批量产车在广州生产基地正式下线,同时也在陆续发往全国门店。这款车型此前在产品预售的1小时48分钟,收获超过3万台的订单,市场反响热烈。

这也是广州汽车产业在广汽之外的动向和可能性。

数据显示,2023年广州新能源汽车大盘里,小鹏汽车贡献了12%。而除了小鹏汽车之外,广州的智能汽车产业链布局也不容小觑。小马智行、文远知行、滴滴沃芽、百度阿波罗、安途智行等自动驾驶头部企业都已经落地广州。

当然这个智能化布局里也少不了龙头广汽的角色。今年6月,广汽成为全国首批获准开展L3自动驾驶上路通行试点的车企之一。广汽埃安与滴滴自动驾驶合资设立广州安滴科技有限公司,计划在2025年推出首款商业化L4车型。

如果从政府政策层面看,广州支持产业转型落地的决心也称得上坚决。广州是目前全国唯一一个L4级智能网联汽车挂正式号牌开展商业化示范运营的城市。当地政府也出台了一系列的政策和文件来为产业智能化发展清障。

比如,今年5月底,《广州市智能网联汽车创新发展条例(草案)》通告,其中聚焦解决智能网联汽车产业发展集聚度不高、关键核心技术“卡脖子”、道路及场景应用开放不足、商业运营落地难等问题,加速智能网联汽车产业生态和智慧交通产业集群的打造和构建。

今年8月当地工信部门又发布了《关于促进汽车产业加快发展的意见(公开征求意见稿)》,对新能源汽车产业的发展目标有明确的要求。这份意见里提到,到2027年,新能源汽车产量超150万辆,L2(含)以上级别自动驾驶汽车新车占比超过80%。

在这波新能源转向里,也有表现出色的城市,深圳、重庆、合肥都是典型的例子。一个非常突出的特点是,龙头对提振产业的作用在新能源时代依然奏效。对广州而言,当下,亟需能填补燃油车失去份额的新能源产业龙头。

但就像2020年9月开始动工的小鹏汽车广州工厂,要过了几年才结出果实一样,汽车产业是一个投入周期长,倚重规模经济的产业。前期要靠大规模研发投入,之后投资建厂,最后才能生产上市。漫长的过程里,政府的产业政策指导只是其中的一部分,更重要的是经受住市场的考验。

这不只是广汽的危机,也不只是广州汽车产业的危机。