文|砺石商业评论 李平

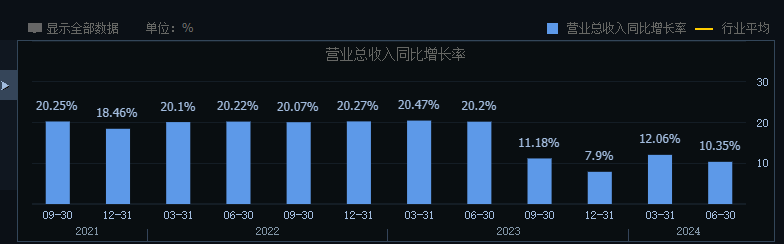

双20%增速不保

一直保持业绩快速增长的迈瑞医疗,正在慢下来。

2024年上半年,迈瑞医疗实现营业收入205.31亿元,同比增长11.12%;实现归母净利润75.61亿元,同比增长17.37%,扣非净利润为73.80亿元,同比增长16.39%。其中,2024年第二季度,公司实现营业收入111.58亿元,同比增长10.35%,实现归母净利润44.01亿元,较上年同期增长13.69%。

尽管公司营收和归母净利润依旧维持双位数增长,但相比往年来说迈瑞医疗上半年业绩增速放缓明显。数据显示,2016年-2022年期间,迈瑞医疗连续7年保持了营收、净利润“双20%+”增长态势,过于稳定的业绩一度让公司遭到“调节财务指标”的质疑。

2023年上半年,迈瑞医疗营收、净利润增速分别为20.32%、21.83%,这也是迈瑞医疗最后一次交出“双20%+”的成绩单。进入到2023年下半年,迈瑞医疗营收增速明显放缓。自2023年第三季度以来,迈瑞医疗营收增速已经连续4个季度保持在10%上下。

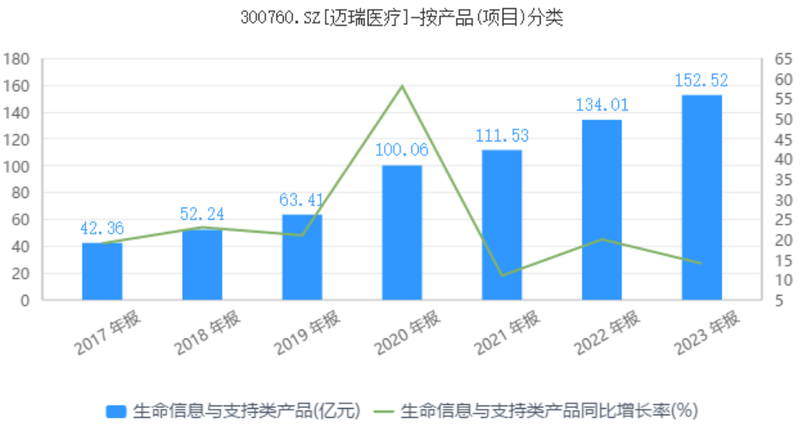

从营收构成上看,迈瑞医疗主营业务共分为生命信息与支持、体外诊断以及医学影像三部分。今年上半年,迈瑞医疗生命信息与支持业务实现营收80.09亿元,同比减少7.59%;体外诊断业务实现营收76.58亿元,同比增长28.16%;医学影像业务实现营收42.74亿元,同比增长15.49%。

不难看出,作为公司第一大营收来源的生命信息与支持业务上半年营收出现了高个位数的缩水,成为迈瑞医疗营收增速下滑的关键。对此,迈瑞医疗在半年报中表示,由于医疗行业整顿和医疗设备更新项目导致了今年上半年招标采购活动持续推迟,使得该业务线承担了较大的压力。

未能落地的利好

回头来看,外部政策冲击成为迈瑞医疗营收降速的一个主要原因。其中,始于2023年7月的医疗反腐风暴直接导致了部分医疗设备招投标活动的推迟,这导致迈瑞医疗生命信息与支持以及医学影像两大业务均受到冲击,其中医学影像业务2023年度营收增速更是降至个位数区间。

进入到2024年以来,医疗行业整顿对迈瑞医疗的影响依然存在,并导致公司生命信息与支持类业务线营收出现了罕见的下滑。数据显示,2017年-2023年,迈瑞医疗生命信息与支持类业务营收增速均高于11%,七年复合增长率高达20.12%。

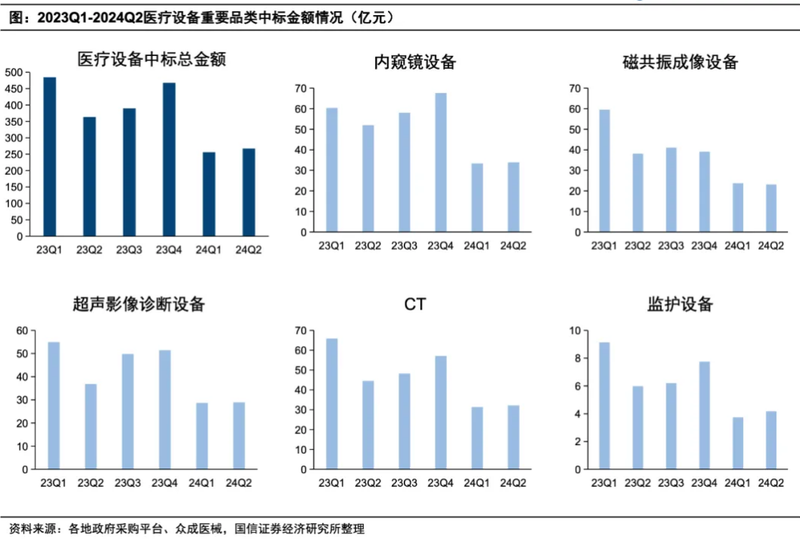

值得一提的是,医疗设备更新政策的推出一度被视为可以对冲行业反腐的利好消息。但从上半年实际情况来看,医疗设备改造更新政策非但没有对国内医疗设备市场起到推动作用,反而导致部分设备的招标进度出现推迟,一定程度上是在“帮倒忙”。

今年3月,国务院印发的《推动大规模设备更新和消费品以旧换新行动方案》中指出,到2027年,工业、农业、建筑、交通、教育、文旅、医疗等领域设备投资规模较2023年增长25%以上。在医疗方面,政策鼓励具备条件的医疗机构加快医学影像、放射治疗、远程诊疗、手术机器人等医疗装备更新改造。

不难看出,如果上述医疗更新政策能够真正落地,将对迈瑞医疗生命信息与支持以及医学影像两大业务起到明显的提振作用。然而,受制于地方财政支出压力以及全国卫生健康实际支出的萎缩,上半年医疗设备改造更新需求释放并不理想。据国信证券统计数据,今年上半年全国医疗设备中标总金额为520亿元,同比降幅高达35%。

除了生命信息与支持类产品之外,迈瑞医疗医学影像业务同样受到了行业整顿和医疗设备更新项目的影响。不过,由于去年所推出的国产首款超高端超声平台Resona A20出现放量,上半年迈瑞医疗医学影像业务实现了15.49%的同比增长,其中超声高端及以上型号增长超过40%。

不过,迈瑞医对于医疗设备更新政策未来前景仍抱有信心。据公司统计,截至报告期末,国内医疗新基建待释放的市场空间进一步提升至240亿元以上。因此,积压的采购需求总量并未受到影响,推迟的采购项目未来仍将全部释放。

另外,在半年报业绩沟通会中,迈瑞医疗提到未来业绩指引时表示,虽然公司的业绩增长短期受到了外部环境变化的影响,但这个影响对大部分厂家都是存在的,公司积极应对环境变化,反而在不断提升市场份额。基于当前的局势判断,公司依旧有很强的信心能够按照既定的规划,最晚在2025年成功实现全球医疗器械TOP20的目标。

剑指全球医疗器械TOP20

2021年,迈瑞医疗创始人李西廷首次提出迈瑞医疗要用“五至十年进入全球市场前20名,用更长的时间进入前10名”的战略规划,并强调“迈瑞将率先成为世界级的医疗器械公司”。根据Medical design and outsourcing所发布的全球医疗器械公司100强榜单,2020年-2022年,迈瑞医疗排名分别为第36位、第31位和第27位,名次逐年提升。

根据最新数据,在2024年全球医疗科技百强榜中,2023年迈瑞医疗以42.89亿美元的销售额排名27位,距离第20名的富士胶片(69.4亿美元)还有26.51亿美元的差距。显然,想用两年的时间去追上这一差距,对迈瑞医疗来说应该是一个不小的挑战。

不过,根据迈瑞医疗年报数据,迈瑞医疗2023年营收为349亿元,折合美元后金额应该是49亿美元。由此计算,迈瑞医疗与富士胶片的销售额差距应该是20亿美元,折合成人民币约为140亿元。因此,如果迈瑞医疗2024年-2025年营收增速达到20%,大概率可以追平富士胶片2023年度营收额。

体外诊断业务的高速增长应该是迈瑞医疗剑指全球医疗器械TOP20的一个信心所在。与设备类业务不同的是,试剂等耗材类业务并没有受到招标推迟的影响。相反,在门诊、手术等诊疗需求的持续增长下,试剂等耗材类业务增长态势良好。今年上半年,迈瑞医疗体外诊断业务实现营收76.58亿元,同比增长28.16%,其中化学发光业务增长超过了30%。

分区域看,迈瑞医疗国内体外诊断业务上半年增长超过了25%。其中,国内血球业务上半年增长超过30%,进一步巩固了公司国内血球市场第一的地位。海外市场方面,由于DiaSys的并购整合进展顺利,迈瑞医疗上半年成功突破了超过60家海外第三方连锁实验室,并完成了首条MT 8000流水线的装机,推动国际体外诊断业务上半年增长超过了30%。

事实上,从2024年上半年整体情况来看,迈瑞医疗国内市场营收增幅仅为7.2%,境外市场营收增幅则高达18.1%,海外市场营收占比已经达到38.51%。因此,全球化战略的稳步推进将成为推动迈瑞医疗全球排名提升的另一个关键点。

除此之外,外延式并购则是决定迈瑞医疗全年排名能否进一步提高的第三个关键点。从行业属性来看,医疗器械行业细分赛道众多,并且不同赛道之间的技术和渠道协同性相对有限。因此,利用外延式收购进入新赛道已经成为美敦力、雅培等医疗器械龙头企业快速做大做强的必经之路。

自从2008年以来,迈瑞医疗就开启了全球并购之路,并购成为支撑公司快速发展的一个关键环节。2024年1月,迈瑞医疗通过“协议转让+表决权”的方式耗资66亿元实现了对科创板上市公司惠泰医疗控制权的收购,将主营业务快速覆盖到心血管领域这一细分赛道。在2024年半年报中,迈瑞医疗首次单独披露了公司电生理与血管介入类产品营收数据(3.74亿元),收入占比约为1.82%。

当然,迈瑞医疗更大的信心更是来自于医疗器械巨大的市场空间。据弗若斯特沙利文数据,2023年全球医疗器械市场规模约为6000亿美元,而同期迈瑞医疗的全球营收仅为49亿美元,占比尚不足1%。

显然,与海康威视、格力电器等茅指数企业不同的是,迈瑞医疗未来很长的时间都不会面临到市占率的天花板压力。未来,公司不仅可以抓住国产替代、渗透率提升的机会,同时也可以通过并购进行品类扩张,并通过国际化布局寻求更大的增量空间。当然,能否在2025年实现全球医疗器械TOP20这一战略目标,还是要看国内推迟的采购项目能否尽快释放以及短期是否会有类似惠泰医疗这种重磅并购的落地。