文|创业最前线

9月24日,老白干举行2024年半年度业绩说明会。会上,武陵酒及公司湖南经销商数量锐减被反复提问。

自2018年被收购后,武陵及其他三个白酒品牌为老白干助力不少,但“矩阵式”的发展并未让衡水老白干这一品牌影响力增强,甚至反而限制了其发展。

此外,河北白酒市场目前仍以低端价位占主导,这为老白干的高端化增添了不少阻碍。

有点“水”的业绩说明会

9月24日,老白干举行2024年半年度业绩说明会。

在“互动交流”环节,投资者问出了15个问题。值得注意的是,老白干管理层对这些问题多以笼统含糊的文字予以回答。

如有投资者提问,公司今年是否有股份回购计划?老白干董秘刘勇回应称,公司后续如有相关计划,会按照相关规定及时对外披露。

另有投资者提问:公司产品在中秋期间动销如何?公司今年去库存效果如何?

老白干总经理赵旭东回应称,公司经营情况良好,具体情况请关注公司后续披露的定期报告。

在这15个问题之中,真正被公司管理层言之有物地予以回答的仅有6个问题。

而在这6个问题中,武陵酒被频繁提及。同时,公司在湖南的经销商数量为何减少了141家更是被反复提问。

根据老白干半年报,公司上半年营收24.7亿元,同比增长10.65%;实现归母净利润3.04亿元,同比增长40.25%。这也让其净利增幅在上市白酒企业中排名第一。

图 / 摄图网,基于VRF协议

老白干酒认为,上半年净利润增长主要与两方面原因有关,首先是持续优化产品结构,对标竞品,加强产品创新,竞争力不断增强;以及通过品牌建设,加强与消费者互动沟通,公司高中档酒销售收入增加。

投资者之所以非常关注武陵酒及老白干湖南市场经销商数量情况,原因在于过去三年,公司在湖南地区一直呈高增长发展态势,营收由2021年的5.37亿元增长至去年的9.79亿元,复合增长率接近30%。

另外,武陵酒作为公司认定的中高档酒,承担着为老白干拉升业绩的重要角色。

对于上半年湖南地区经销商大幅减少,赵旭东表示,南武陵酒采用直达终端的经营模式,经销商以终端烟酒店居多,上半年公司加强对经销商的管理和考核,对不满足考核条件的经销商终止合作,推进经销商优胜劣汰所致。

“独特”的全国化

根据老白干介绍,公司5家白酒企业均是地方区域酒企,现在各自聚焦本地区域市场发展,公司在不断深化本地区域市场建设的同时,也在有序地扩展省外市场。目前,老白干在全国大多数省份均有销售网点。

公司所提到的5家白酒企业分别为衡水老白干、河北板城、安徽文王贡、山东孔府家、湖南武陵。

2018年,老白干酒以13.99亿元完成收购丰联酒业100%股权,收购后公司旗下拥有衡水老白干、板城烧锅酒、文王贡酒、武陵酒和孔府家五个区域性子公司品牌,公司寄希望于通过区域性酒企的渠道,将老白干酒铺向这些省市的市场。

这也让老白干以一种独特的方式实现了全国化发展。

在收购上述四家区域酒企之后,湖南成为了老白干的第二大市场。

2017年,公司经销商数量为1990家,而到了2018年,公司经销商数量增至10189家,其中,湖南经销商当期数量为6268家,占比约62%。

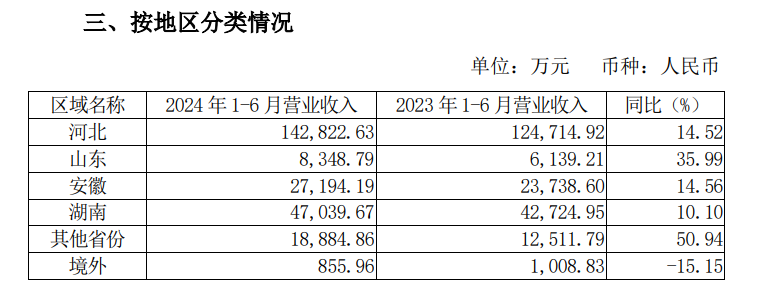

今年上半年,湖南市场为老白干贡献了4.70亿元的收入,位列所有市场中的第二位。但该地区的同比增幅仅为10.10%,仅高于境外市场营收的变动幅度。

图 / 2024年半年度经营数据公告

事实上,对比2024年一季报可以看到,老白干酒二季度高档酒的增长出现了明显降速:一季度其高档酒同比增长35%,到二季度则降至11%。

但对于第二大市场的增速放缓,老白干显得并不太在意。

“自2018年被收购后,武陵酒的年收入从不足2亿元迅速增长,到2023年已经达到9.79亿元,显示出强劲的增长势头。2024年上半年,武陵酒实现营收4.92亿元,这一数据表明武陵酒继续保持了良好的增长趋势。”赵旭东说。

整体来看,收购而来的四家区域酒企近年来为老白干的业绩提供了相当大的帮助。

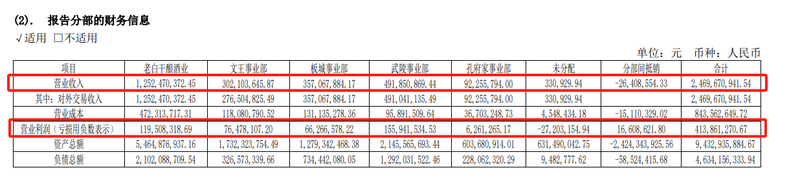

2018年,衡水老白干系列产品的营收为22.98亿元,其余四家酒厂的营收仅有9.94亿元。而到了今年上半年,公司旗下老白干酿酒业项目营收为12.52亿元,而其他四家酒企事业部营收共计12.43亿元,与之几乎可以分庭抗礼。

值得一提的是,在这四家区域酒企之中,武陵酒的营业利润达到了1.56亿元,已经超过了衡水老白干的1.20亿元。

图 / 老白干2024年半年报

由此可见,“在多地开出多种花朵”的独特发展方式为老白干的业绩提供了助力。但另一方面,这种分散发展的策略存在一些问题。

首先是产品复杂。除了老白干酒属于独特的老白干香型之外,另外四家区域酒企的产品也具有差异。

如板城烧锅酒、孔府家酒和文王贡酒以浓香型白酒为主,武陵酒则以酱香型白酒为主。香型的差异使消费者无法对五个品牌形成统一的认知。

同时,从老白干事业部2018年到今年上半年营收下滑,而其他四个事业部却在增长不难看出,“矩阵式”的发展并未让衡水老白干这一品牌影响力增强,甚至反而限制了其发展。

这与事业部所处的区域有关,除了同在河北的板城烧锅系列,老白干酒很难与其产生协同效应。

另外,板城烧锅酒、文王贡酒、武陵酒和孔府家均属于规模较小的区域酒,面对行业愈发加剧的分化发展,一线名酒、区域名酒与个性化酒企市场的竞争激烈,这四个事业部面临被高端白酒挤压市场的风险。

不适合高端化的冀酒

事实上,白酒的北方市场具有以口粮酒当道的特征,不仅价格固化在中低端,且难以打破地域限制。

处于北方的上市酒企中,仅有山西汾酒一家独大,如今距离第三名仅有一步之遥。

而聚焦河北市场,更是以低端价位占主导,难以实现真正的高端化发展。

近期,国联证券发布了关于河北白酒市场深度研究报告显示,当前河北白酒市场规模超300亿元,但100元-200元是河北白酒市场主流消费价位区间,虽然较过去80元-150元有所升级,但低端价位占主导,在整个河北市场占比约70%。

从地区分布来看,河北北部、南部及中部区域主流价格带分别约为100元以内、100元-200元及100元-300元。

由于省内品牌更多分布在南、北区域,省外名酒品牌则更多在经济更为发达的中部区域发力,白酒市场分层较为明显。

在这样的市场背景下,老白干也在推进高端化。

2018年,公司推出“1915衡水老白干”产品,彼时市场零售标价为1688元/瓶,超过飞天茅台。

图 / 衡水老白干官网

2023年,老白干酒成立了高端酒事业部,持续锚定高端化战略。但目前看来,老白干的高端化进程较为艰难。

2023年,老白干酒高档酒销售收入为25.68亿元,同比增长11.38%,相对于2022年22.79%的同比增速,增速可谓“腰斩”。

据公司披露的2024年半年度经营数据,公司更改了产品档次划分方式,仅以100元为界限,将旗下产品分为百元以上和以下两类。

其中,老白干百元以上酒营收为12.53亿元,同比增长19.66%;百元以下酒营收为11.99亿元,同比增长12.93%。

老白干旗下100元以上的产品主要代表有1915衡水老白干酒、十八酒坊(甲等20)、十八酒坊(甲等15)、衡水老白干(古法20)、衡水老白干(五星)、武陵上酱等。

100元(含100元)以下的产品主要代表有十八酒坊(8酒)、十八酒坊(王牌酒)、38°和顺1975金爵升级版、武陵飘香等。

这也让老白干所谓的高中档酒与大众一般认知的价格有所差异。在行业中,通常来说达到500元-800元/500ml的价位,才属于中高端产品。

另外值得注意的是,在河北白酒市场,目前品牌较为分散,暂无龙头企业,仅形成三个梯队。

第一梯队:20亿元以上30亿元以下营收规模的白酒共有三家:衡水老白干、丛台酒业和山庄老酒。

第二梯队:5亿元至10亿元级的营收规模白酒有4家:沙城老窖、板城烧锅、十里香、泥坑酒;

第三梯队:5亿元以下营收规模的白酒品牌较多,有九龙醉、琢酒、保定府、燕南春、刘伶醉、燕潮酩、迎春酒、五合窖等品牌。

在这其中,“三巨头”衡水老白干、丛台、山庄老酒等都推出了高端产品,但在当地,高端产品消费仍以全国知名品牌为主。

面对河北省内一线名酒的挤压,巨头之间的竞争也愈发激烈。

例如丛台酒业发展规划显示,2024年继续以复兴“河北第一名酒”为使命,并在市场布局上持续推动“1+3+3+N”战略高效落地。

其中,对于石家庄市场,丛台酒业在今年以打造“省会级战略高地”为定位,力争销售额突破6亿元,并在2026年达到10亿元。

这也为老白干日后的发展增添更多的压力。那么,在冀酒目前整体较为低端的情况下,老白干将如何发展,又该如何守擂,「界面新闻·创业最前线」将持续关注。

*注:文中题图来自摄图网,基于VRF协议。