文丨直通IPO 王非

即时配送赛道,迎来一个美股IPO。

美东时间10月4日,闪送(FLX)正式在美国纳斯达克证券交易所上市。此次IPO,闪送公开发行400万股美国存托股票,每股定价16.5美元。

上市首日,闪送以发行价开盘,盘中最高报21.95美元/股。截至收盘,闪送报18.01美元/股,涨幅为9.15%,市值12.79亿美元。

来源:雪球

IPO进程显示,闪送于7月8日获得境外上市备案通知书,拟发行不超过5750万股普通股;随后于美东时间9月13日向美国证券交易委员会(SEC)递交F-1文件。

闪送的成立,甚至“即时配送”业务的诞生,都源于现年40岁的薛鹏,选择避开与国内外快递巨头的直接竞争,只专注于同城1小时递送,就此开辟了一个全新的行业市场。2018年,闪送重塑品牌定位,明确“一对一急送、拒绝拼单”的卖点,后续更是请来周杰伦代言,让用户加深了这一品牌认知。

在资本市场上,闪送凭借行业先行者的身份,也一直颇受欢迎。

上线之初,闪送就获得了经纬中国的数百万元天使投资。短短三个月后,经纬中国再次参与闪送的A轮融资,携手鼎晖投资提供了数百万美元的粮草弹药。

除了2016年,闪送近乎保持着每年两轮融资的节奏,背后的投资方也从经纬、鼎晖,扩展到九鼎投资、天图资本、SIG海纳亚洲创投基金、顺为资本、五岳资本等,总融资额超3.45亿美元。

招股书显示,IPO前,SIG海纳亚洲持股9.7%,系最大机构股东;鼎晖投资持股8.9%;顺为资本持股7.8%。IPO后,闪送管理层持股27.4%(投票权75.2%);SIG海纳亚洲持股9.1%(投票权3.1%);鼎晖投资持股8.4%(投票权2.9%);顺为资本持股7.4%(投票权2.5%)。

根据艾瑞咨询数据,按2023年收入计算,闪送是中国最大的独立第三方一对一专送快递服务提供商,2023年在中国独立一对一专送快递服务市场占有约33.9%的份额。

截至2024年6月30日,闪送拥有约270万注册骑手,服务覆盖范围已扩大至中国295个城市,累计服务用户数量超过1亿。

2021-2023年及今年上半年(下称:报告期内),闪送分别完成了1.586亿、2.134亿、2.707亿、1.381亿订单;今年上半年,其全城送达的平均时间为27分钟。

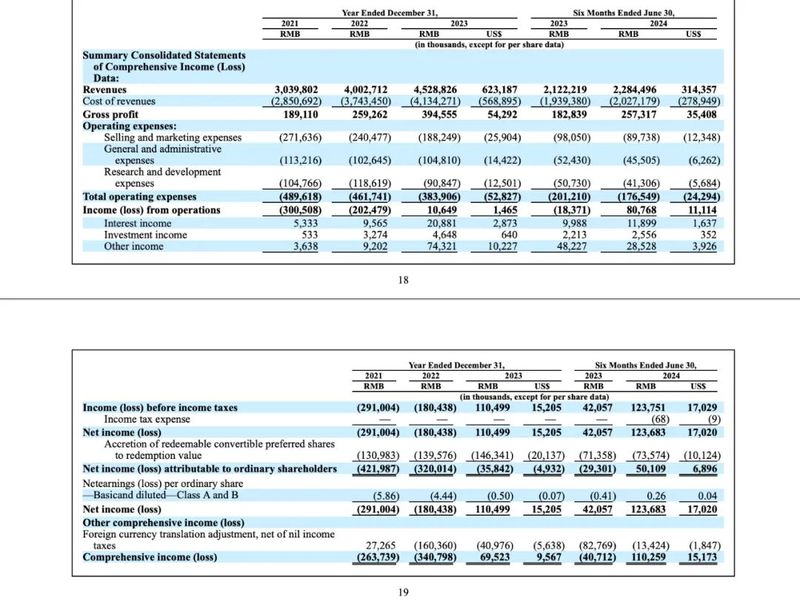

报告期内,闪送的营收分别约为30.40亿、40.03亿、45.29亿、22.84亿元;毛利分别约为1.89亿、2.59亿、3.95亿、2.57亿元,毛利率分别为6.2%、6.5%、8.7%、11.3%;净利润分别约为-2.91亿、-1.80亿、1.10亿、1.24亿元。

来源:闪送招股书

值得一提的是,2023年,闪送实现了扭亏为盈;今年上半年,其盈利更是超过了去年全年,净利率达到5.4%,较去年同期的2%提升3.4个百分点。

作为对比,顺丰同城今年上半年营收约68.78亿元,净利润约6217万元;达达集团上半年营收约48.02亿元,归母净利润约-6.14亿元。

对于此次募资,闪送在招股书中表示,IPO募集所得资金净额将主要用于扩大客户群、提高市场渗透率、打造品牌形象、技术研发等。