自2021年始至今,港股最大IPO顺利落地。

9月17日,美的集团正式在香港联交所挂牌上市,股票代码为00300.HK。其最终发行价格为54.80港元/股,募资总额为306.68亿港元。9月17日其以8%的涨幅高开,市值迅速突破4400亿港元,当日以59.1港元/股报收。

截至9月23日仅4个交易日,美的股价已达67.60港元/股,总市值达5109.94亿港元——4个交易日,市值即增加超600亿港元。确实验证了一句话:哪怕资本市场环境相对萎靡,真正的好公司,从来不愁股价的增减。

对于募资用途,美的方面表示20%将用于全球研发投入;35%将用于智能制造体系及供应链管理升级的持续投入;35%将用于完善全球分销渠道和销售网络,以及提高自有品牌的海外销售;10%将用于运营资金及一般公司用途。

白电巨头旗下的机器人业务或值得关注?

作为中国白电行业的传统巨头,美的的多项经营数据均相当亮眼。

招股书显示,美的如今在在全球设有33个研发中心、43个主要生产基地,并在全球拥有超过19万名员工。过往财报期内,集团的大部分收入来自智能家居业务的家电销售。

据弗若斯特沙利文相关报告披露,按照2023年销量及收入计,美的已是全球最大的家电企业,按销量计市场份额为7.9%。于2023年,按销量计美的在家用空调、洗衣机、冰箱以及厨电及其他家电领域均为全球前三,市场份额分别为23.7%、14.2%、10.5%及6.0%。同期,按零售额计,美的在这四个领域也位列全球前三,市场份额分别为21.1%、12.5%、7.7%及4.6%,其中家用空调和厨电及其他家电领域位居第一。

按照2023年产量计算,美的的家电压缩机业务在全球市场排名第一,市场份额为30.3%。家用空调压缩机业务的产量也于同期全球市场排名第一,全球市场份额达45.1%。按照2023年收入计,美的是中国内地最大(市场份额14.3%)、全球前五(市场份额6.6%)的商用空调提供商。

值得关注的是,美的旗下的库卡集团是全球四大工业机器人企业之一,2023年重载机器人销量和收入排名第二,市场份额分别为18.6%及17.9%。机器人业务作为当下中国制造“硬科技”、“硬实力”中的重要一环,美的的大手笔并购库卡集团一案,或对其出海业务将有较大助力。至于能否成为美的下一个重要的业绩增长点?还要看“中西碰撞”后,库卡集团的经营能迸发出什么样的火花。

近年来成本控制明显

与此同时,美的招股书中有多项财务数据值得广大投资者关注。

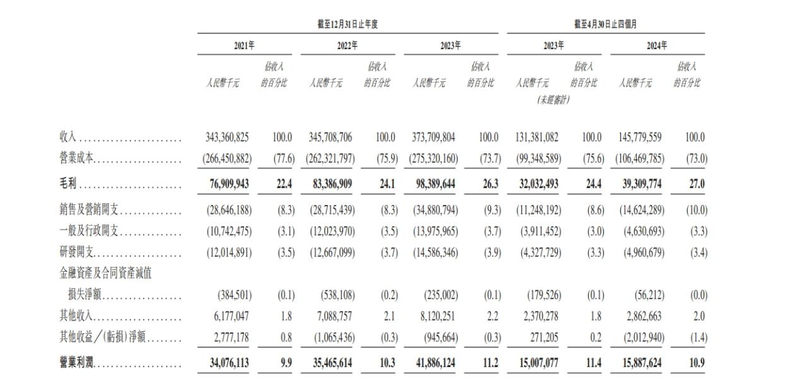

可以看到美的的营收增长,在其足够大的经营体量下,已经呈相对平缓的态势——2021-2023年,其营收的年复合增长率已不足5%。但与此同时,美的的成本控制更为显著。其营业成本占收入的百分比从2021年的77.6%,一路下降至2024年前4个月的73.0%;这也使得其毛利占比逐年走高。俗话说船小好调头,但美的作为营收体量高达千亿级别的巨无霸,在降本增效这一方面,也有不俗的表现。

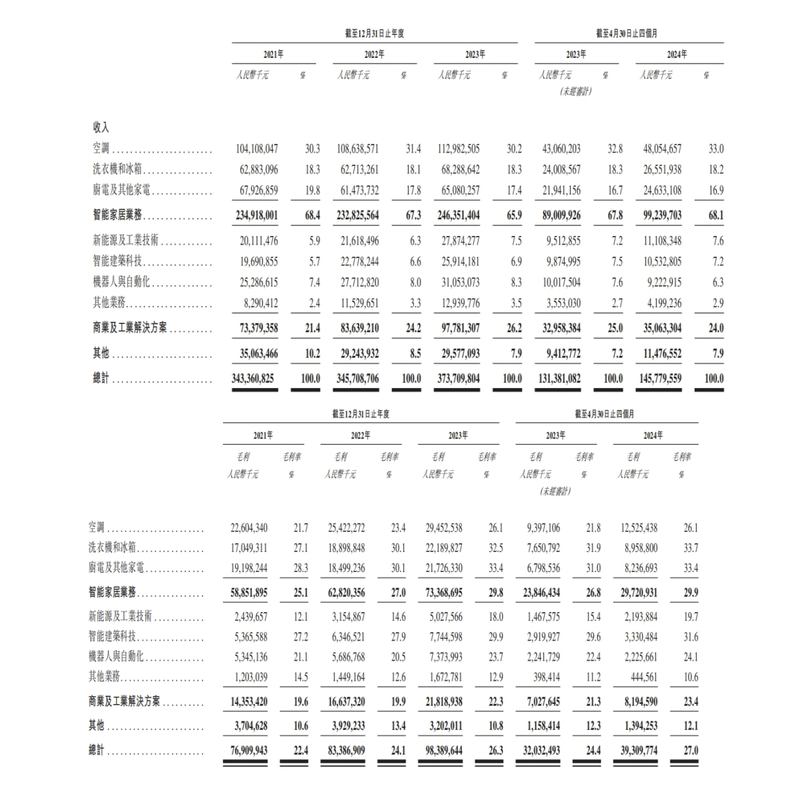

拆分收入构成,我们可以看到占营收比重大的,依然还是传统的白电业务。比例最低的2023年,也超65%。白电三大项中,空调业务的营收仅略低于其他白电的营收综合。至于商业及工业解决方案,新能源及工业技术、智能建筑科技还有其他三项,基本呈螺旋上升的增长态势。但机器人与自动化这一项,2021-2023年一路走高至占比达8.3%,今年前4个月却又降至占比6.3%。发展态势相对其他三项,略不明朗。

毛利率方面,我们可以看到空调业务的毛利率这三年正逐年走高,从21.7%到23.4%再到26.1%,2024年头4个月也保持住了26.1的三年间历史高点。即便如此,依然明显不如洗衣机与冰箱这一项的33.7%,与厨电及其他家电的33.4%。换句话说,空调业务毛利增长的想象空间,虽然有但不多。其他两项产品相对而言,盈利能力更强。在商业及工业解决方案一项中,只有智能建筑科技的毛利率达到了31.6%,相对而言这一项业务的盈利能力要高于其他三者。

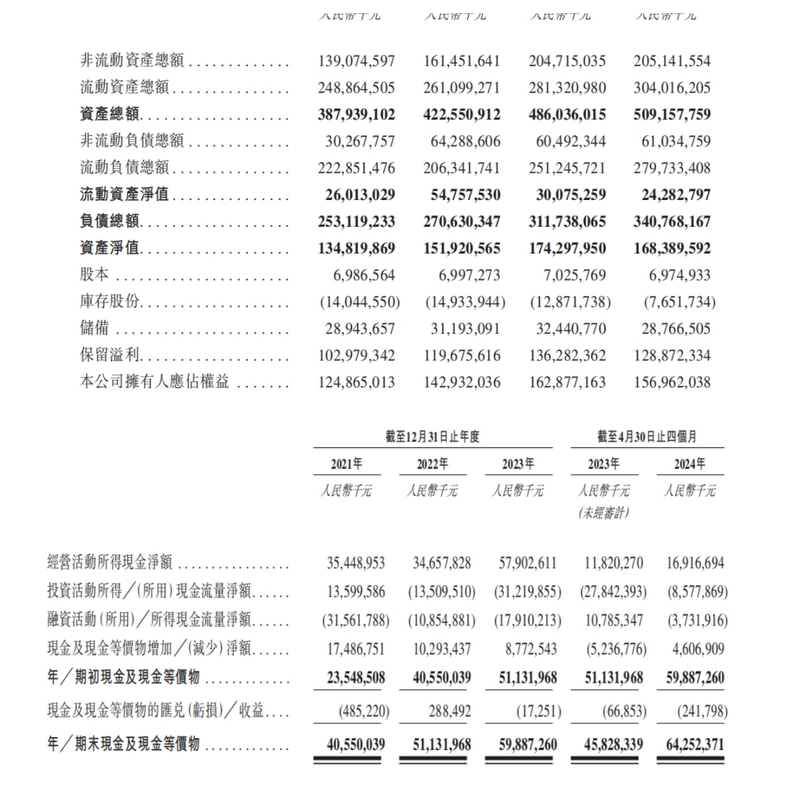

除了营收的发展态势较为稳健,美的的资产负债结构的变化也较小,整体相当稳定。2021-2023年,美的资产总额的复合增长率约为11.93%、负债总额的复合增长率约为10.98%,负债增速与资产增速基本持平,没有异常波动。2011-2024年前4个月,其资产负债率依次为65.2%、64.0%、64.1%和66.9%,基本就在65%±2个点这一数值区间波动。

现金及现金等价物这一项上,2021-2024年前4个月,美的持有的现金及现金等价物占总资产的比重依次为10.45%、12.10%、12.32%和12.62%。虽然增幅几可忽略不计,但结合千亿级别的庞大体量,却是实实在在的稳中有升。

多家国资巨头成基石投资者,但散户认同度有限

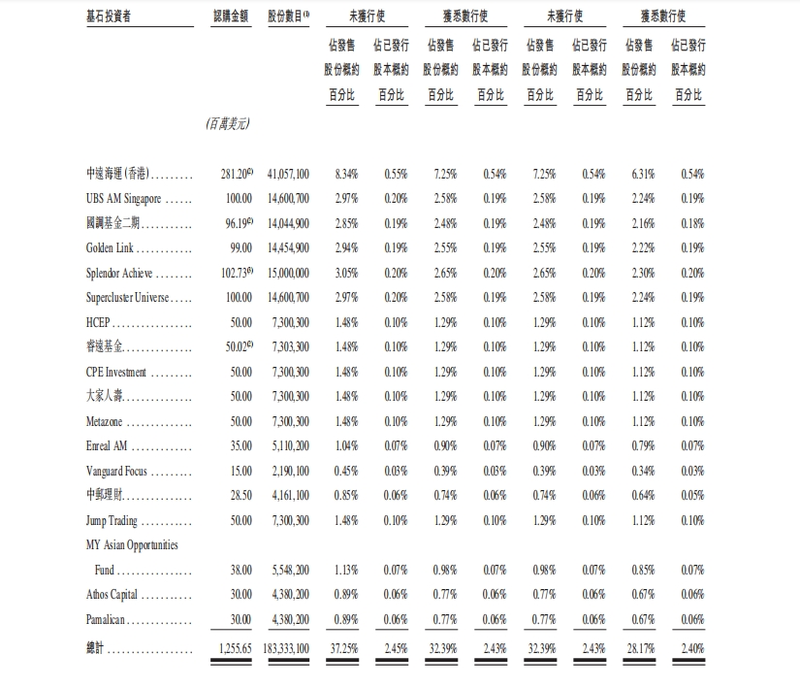

美的招股书中另有一项特殊之处,就是其引入多家国资属性的基石投资者。

包括第一大基石投资者的中远海运(香港)(中远海运(香港)是中远海运控股股份有限公司的全资子公司,其由国务院国有资产监督管理委员会最终控制),乃至国调基金二期(由国务院国有资产监督管理委员会间接地最终实际拥有控制权)、大家人寿(大家保险集团旗下专业寿险子公司,大家保险集团由中国保险保障基金有限责任公司最终控制)和中邮理财(由中国邮政储蓄银行股份有限公司100%持股,由中国邮政集团有限公司最终控制)。

众所周知,国有资本进行投资时避险偏好更强。因此足以看出,美的集团的发展态势更受避险资本的青睐。而国有资本的站台,无疑对其未来的长远发展有不可忽视的利好。这也间接验证了一句话:哪怕资本市场短期内有波动,但“打铁还需自身硬”,像美的这样的优质标的无论在哪里上市,都会是资本追逐的对象。

但比较尴尬的是,虽然美的迎来了多个大型国资的基石投资者,但二级市场的散户似乎并不买账;“打新”的热情相当不足。据相关公开数据显示,此次美的孖展认购倍数仅有3.25倍,在今年港股新上市的公司中排位进入倒数十名、列位第九。且从认购速率来看,美的此次公开招股部分的认购进展也相当缓慢,到第三天才实现足额认购。或许与资本市场长期低迷有关,或许也与大家对此类传统行业巨头未来发展的想象空间持较为保守的态度有一定联系。