文|锌财经 川川

2024年已过大半,餐饮行业的发展却出现与往年明显不同的趋势。

一面是分化——近日,一组2024年上半年北京限额以上餐饮企业利润下跌的数据引发餐饮业内外热议,但二季度利润扭亏为正,盈利达6.34亿元。拆开来看,北京上半年利润暴跌,主要是客单价相对较高的正餐亏损了7651万,快餐等业态是盈利的。

一线城市餐饮不算乐观,但部分区域餐饮增速亮眼。1-8月,云南、四川两省餐饮收入同比分别增长9.3%、9.6%,河南、湖北的1-8月限额以上餐饮收入同比分别增长8.2%、10.8%,安徽、山东等省份餐饮收入今年以来也实现了强劲增长。

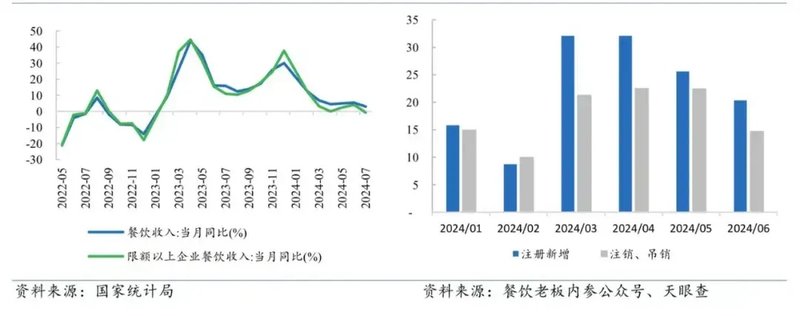

另一面则是复苏——国家统计局数据显示,今年1-8月,餐饮收入3.5万亿元,同比增长6.6%。另据红餐智库的数据,截至2024年7月,全国餐饮景气指数录得117.4,较前一期的111.3有所上升。

似乎截然相反的两面表现,背后是上半年餐饮企业更为显著的分化特征。

民银证券发布的《餐饮行业24H1业绩回顾及趋势展望:竞争与分化加剧,内功与创新制胜》(以下简称《报告》)显示,2024年上半年,行业弱复苏,限额以上餐饮增速低于整体,竞争激烈加速更迭。上市餐企经营质量分化,客单价下行同店承压。

经营分化,头部龙头企业仍领先

今年以来,餐饮行业涌入大量创业者与新品牌,市场已经饱和。

红餐网数据显示,全国餐厅门店数量已经超过900万家,经极海数据统计,美国人口约为中国的四分之一,但餐饮门店数量不到65万家。也就是说,我国人均餐厅保有量是美国的3倍有余,市场上每天进店消费的人群,几乎支撑不起900万的餐厅数量。

这两年,很多人将开餐厅当做就业稻草,不假思索地涌入本就过剩的餐饮行业,也造成了行业供过于求的现象。天眼查数据显示,截至2024年6月30日,国内餐饮相关企业新注册量达到134.6万家,而注销吊销量也达到105.6 万家(2023全年为135.9家)。

在激烈的竞争下,那些更具有规模效应、成本优势的企业则能展现出风浪期的韧性。

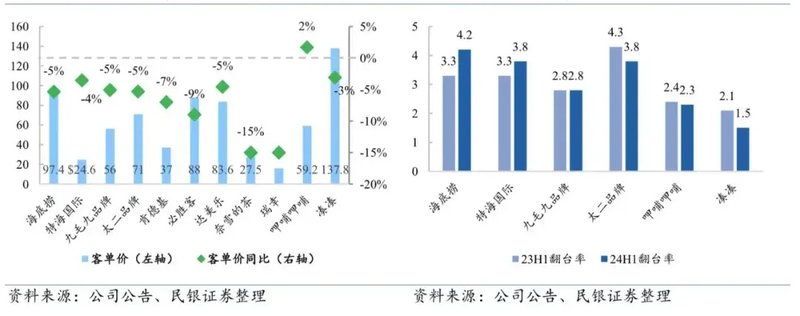

《报告》指出,头部餐饮龙头(海底捞/百胜中国/达美乐/特海国际等)经营质量显著领先,与中部餐企形成分化。例如,海底捞和特海国际通过翻台率提升,海底捞实现同店销售与收入的中双位数增长;达势股份在同店3.6%增长的基础上,通过新开店拉动收入增长。

而一些更为平价的中小品牌,则因为粗放化发展和同质化经营陷入瓶颈。窄门餐眼数据显示,截至2024年4月8日的数据显示,近一年内快餐品类净增长为74466家。相比近一年内超49万家新开店数量,近一年内超40万家快餐店阵亡。作为创业热土,小吃快餐成为一个名副其实的“三高”赛道——高增长、高开店率、高闭店率。

有业内人士指出,随着入局者激增,餐饮行业接下来竞争会更激烈,尤其是在平价消费的价格带区间,企业分布密度将更加高,这个过程中也会迎来过剩产能的出清,缺乏竞争力、转型跟不上市场需求的餐饮企业会被加速淘汰。

客单价下行,平价消费已成主流

价格内卷是餐饮企业激烈竞争带来的后果。

今年第二季度,麦当劳中国市场同店销售额有所下降。对于中国市场的表现,麦当劳高管在电话会上表示,目前中国市场竞争十分激烈,“我们发现消费者非常喜欢寻找优惠,我们也看到很多消费者的转换行为,都是以最优惠的交易为评判标准。”

为了应对消费者的平价需求,许多餐饮企业通过发放折扣,调整定价等方式参与竞争。比如,海底捞公司除夯实主品牌外,开设定价更亲民的“嗨捞”子品牌等;而百胜中国的K Coffee则通过“肩并肩”门店的模式节省门店运营成本,使用月卡后单杯咖啡可低至5元。

根据虎嗅智库对多个餐饮平台的前台数据汇总分析来看,2024年上半年平台全国餐饮平均客单价同比下降6.1%,堂食平均客单价降幅超过10%。

综合多家餐饮企业已发布的半年报,海底捞上半年人均客单价下滑5.5元至97.4元;呷哺呷哺旗下火锅品牌凑凑同期客单价下滑4.2元至137.8元;九毛九旗下的怂火锅上半年人均客单价下滑9元至104元,旗下“太二酸菜鱼”的人均消费下降6元至69元。

《报告》指出,2023年下半年以来,客单价和消费者外食频率普遍承压,消费者的外食需求转为更偏向经济性和性价比,但不意味着对品质和体验的要求降低。“极致性价比”成为消费者们新的消费追求,这也迫使着许多企业从各方面降低成本,同时维持产品质量。

左图:主要餐饮24H1客单价普遍承压 右图:主要餐饮24H1及同期翻台率

值得注意的是,当前提升性价比已是行业共识,但客单价的下放并不必然带来单量的增长,其中考验企业的消费者洞察、产品与服务创新、供应链与管理提效、终端执行力等综合能力。

破局之策,门店轻量化发展

9月18日,喜茶向事业合伙人发布了一封名为《为用户创造差异化的品牌和产品》的内部信。在内部信中,喜茶表示接下来将不做同质化产品、不做单纯的低价内卷,将推出更多差异化的产品和品牌活动,同时还不会追求短期的开店速度与数量,更注重开店的质量与门店运营品质。

8月以来,奈雪的茶、茶百道接连发出盈利预警,在茶饮赛道疯狂的价格内卷下,喜茶的表态也许是一种理性的回归。

在意识到价格内卷并不是长久之计后,许多企业会用别的地方寻找动能。

在具体做法上,部分企业正在尝试轻量化店型。

过往传统堂食大店对选址、经营标准、资本投入的要求相对高,而小型与轻量化门店则是对现有点位和空白市场的补充,同时适应市场特征,小店模型以更精简的SKU、相对低客单价、相对精简的人手和服务,提供给消费者更性价比的选择,提升坪效。

比如,海底捞创立了旗下子品牌嗨捞火锅,首店于23年9月在北京开出,采用精简sku、精简服务的做法,其定位性价比,客单价更低,菜品大约在20-30元区间。太二酸菜鱼则选择了创新业态,24年5月推出外卖卫星店(不设堂食仅外卖),瞄准高线空白商圈和外卖市场。据24中期业绩会,截至24年8月太二已开出43家外卖卫星店。

《报告》指出,低效门店将加速出清,强韧性的优质连锁餐企份额有望继续提升,且放开加盟、推动门店小型化拓展是经营趋势。2023年下半年以来,国内餐饮企业面临激烈的价格竞争,同店承压,而传统堂食大店的开店资本开支较大,若以原模式拓店将导致现金和利润的双重压力。当前餐企在调整存量低效店的同时,2023年下半年纷纷放开加盟政策,降低拓店不确定性,拓展下沉市场。

在餐饮行业整体加速转型,穿越这轮结构性调整周期中,线上化也是一个方向。

海底捞上半年外卖业务收入为5.81亿元,同比增23.3%;九毛九集团上半年的外卖业务收入同比增加14.4%至5.1亿元,主要由于提供外卖服务的餐厅数目增加;去年,西贝的外卖档口更是为它带来了20亿元的营收增量,占西贝收入近三分之一。

根据虎嗅智库综合多平台数据分析整理,2024年上半年国内餐饮商户线上化率为53.9%,同比提升了11.5个百分点,整体商户增速高于行业规模增长。也着意味着,线下商家融入线上平台是一种更稳定高效的经营渠道,通过边际利润有效分摊成本,也可以作为堂食经营未饱和情况下的有效补充。