文| 华夏能源网

2024年已进入四季度,对风电行业来说,又到了出售风电场的高峰期。但与往年相比,今年的情况有些不同寻常。

华夏能源网&华夏风电(公众号hxfd3060)获悉,今年以来,首先电力央企先后出售光伏电站业务,此外,风电场也在打包出售,一时令行业暗流涌动,甚至关于“风光等新能源资产贬值”的说法也甚嚣尘上。

这种疑问并非无迹可寻。今年6月,风电整机龙头明阳智能(SH:601615)出售了开鲁明阳公司股权及风电场,出售价格为9.6亿元——这笔近10亿元的现金对于深陷业绩困境和高负债的明阳智能来说极为可贵,但不忍直视的现实却是,该风电场的投资曾经高达46亿元!

不仅仅是明阳,就在去年年末,远大智能(SZ:002689)也完成了旗下风电场开发子公司沈阳能源的出售,价格为4015万元,对照收购之初的对价,花了大约6649万元。

今年7月下旬,继出售了统原宏燊、哈密盛天两风电场后,中船科技(SH:600072)再次计划出售内蒙古乌达莱和正镶白旗盛元风电两风电场的股权,但至今2个月过去了,仍未找到买家。

随着密集出售期开启,风电场能卖出好价钱吗?未来风电场开发会迎来怎样的变化?

风电场出售潮开启

远大智能收购沈阳新能源的时间是2018年。这一年在风电行业发展史上是具有重要意义的一年。

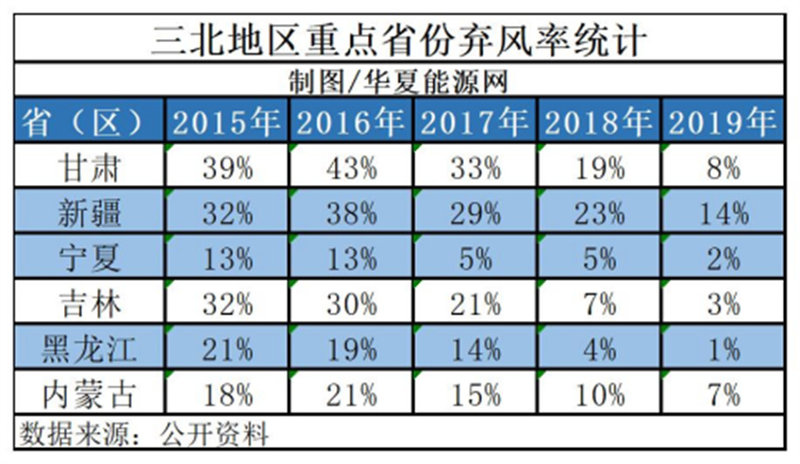

此前,风电场投建已经历经一个周期,进入了下行阶段,疯狂投建带来的弃风率高居不下,阻碍了风电行业发展。到2018年,弃风率开始明显好转,风电场开发潮又开始抬头。

同时,随着集中式资源开发殆尽,叠加叶片、智能控制、超高塔等技术的发展,分散式风电开始受到业内的关注,2018年,也被称为“分散式风电元年”。

彼时,远大智能的主营业务还是电梯,倚靠沈阳远大集团这棵“大树”,在电梯行业做得风生水起。注意到风电行业的高景气机遇后,也希望入局分羹,就把目光瞄向了同省的风电企业沈阳新能源。

沈阳新能源当时主营业务为风力发电机组研发制造,但收购后,远大智能的“野望”远不止于此,并雄心勃勃地提出“产品销售策略由原来的只提供发电设备产品拓展至风力发电项目”,并表示要“积极与各地政府推进新的风力发电项目开发”。

然而5年过去了,当初的美好愿望最终败给了现实,在风电场投建业务上,远大智能铩羽而归。实际上在过去5年间,伴随着“双碳”目标的提出,风电行业真正迎来了政策上的利好,风电场投建真正进入了高潮期。

期间,行业另一个最重要的变化是,整机商们为了缓解整机价格下滑带来的业绩压力,打开第二业绩增长曲线,金风科技(SZ:002202)、明阳智能、三一重能(SH:688349)等风电整机厂商也将业务延伸到了产业链的下游,且比重不断增大,对业绩的影响也不断增强。

对于整机商“跨界”企业而言,滚动开发是风电场业务的主要模式,也就是即新增电站资产不断投建过程中,持续对成熟电站项目择机出让,总体控制存量资产规模。

这些投运的风电场,金主买家又是何方神圣呢?据不完全统计,风电场大部分都是卖给了电力央国企。

此前,电力央国企大力购买新能源资产,一方面是为了实现公司能源转型目标,一方面是为了承担国家的“双碳目标”,在投建新能源电站周期太长的背景下,买资产则成为了最方便的手段。

一方愿意买,一方愿意卖,在双向奔赴之下,电力央国企和风电整机商度过了一段蜜月期。

然而到了今年,形势剧变。“双碳目标”刚提出之时,国家明确要求,到2030年,风电、太阳能发电总装机容量达到12亿千瓦以上。在2020年,风电、太阳能装机分别为2.8亿千瓦和2.5亿千瓦,总装机约5.3亿千瓦。

而如今,不到四年的时间里,中国便提前6年半完成了该承诺的装机目标。截至2024年7月底,太阳能发电装机容量约7.4亿千瓦,风电装机容量约4.7亿千瓦,合计达到12.1亿千瓦。

风光装机目标的超前完成,意味着新能源发展来到了新的“转折点”,电力央国企的投建、收购新能源资产意愿受到了较大影响,未来或将进一步放缓。

这样的背景下,历年来出售风电场的高峰的四季度,还会如约而至吗?需要打一个问号了。

新能源资产“贬值”风险加大

另一个问题在于,随着风电场逐步遭遇“抛售”,风电等新能源资产真的贬值了吗?

要回答这个问题,首先要确定如何评估新能源资产的价值。一般来说,行业评估新能源资产价值的方法有两种:一种是从造价角度对过去与当前的风电资产进行对比;一种是从收益的角度,来看资产未来的升值空间。

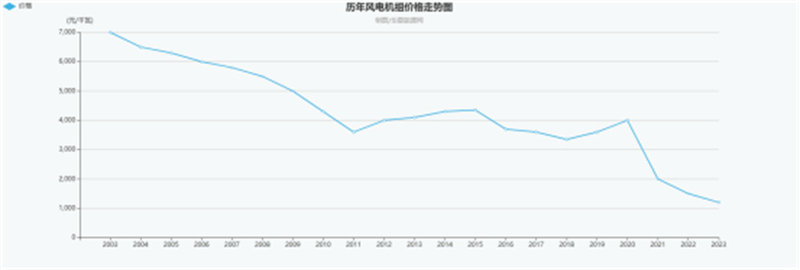

首先从造价上来对比。在风电行业,风机价格直接主导着风电场的单位造价水平。主要得益于完备的供应链和风机大型化生产,近年来,国内风机的制造成本大幅下滑,风机招标价格也大大幅下滑。

据不完全统计,进入2000年以来,风机价格整体呈下降的走势,但略有起伏。近几年,风机价格的高点出现在2020年左右,约为4100元/kW左右。彼时,正值风电国补的最后一年、抢装潮的最高峰。但伴随着抢装潮的结束,风机价格断崖式下滑。

今年以来,风机价格仍有下探的趋势。

3月,蒙能集团EPC风电项目集中开标,其风机(不含塔筒)造价低于1000元/kW;4月,新疆华电天山北麓基地610万千瓦新能源项目风力发电机组(含塔筒)采购(4.2GW)开标,按照塔筒350元/kW的价格估算,其某标段主机(不含塔筒)最低报价已跌破870元/kW。

造价成本持续走低,再算上折旧成本,风电场确实在不断贬值。

再从收益角度来看。风电场的收益主要来自于卖电,主要有两个影响因素,一个是发电量,一个是上网电价。

风力发电和太阳能发电一样,基本属于“靠天吃饭”。例如今年上半年,风资源不如去年同期,利用小时数明显减少,因此今年上半年国内多数风电场的发电量同比下滑,效益也随之下降。

更为重要的是未来电价的走势。今年4月1日,《全额保障性收购可再生能源电量监管办法》正式执行,而此前执行的是2007年发布的《电网企业全额收购可再生能源电量监管办法》。从“全额收购”到“全额保障性收购”,仅增加了两个字,却意味着风电场面临着不一样的形势。

办法实施后,风电项目的上网电量划分成保障性收购电量和市场交易电量两部分。一方面,当前“弃风率”问题依然严峻、并网的风电项目却愈来愈多,另一方面,海外风电项目均参与的是电力交易市场、国内电力现货市场愈加成熟,两方面因素叠加,风电项目进入电力市场化交易已成必然趋势。

风电项目市场化部分电量,要根据市场的变化来定价格。但是进入电力交易市场后,风电市场收益如何还存在较大不确定性。

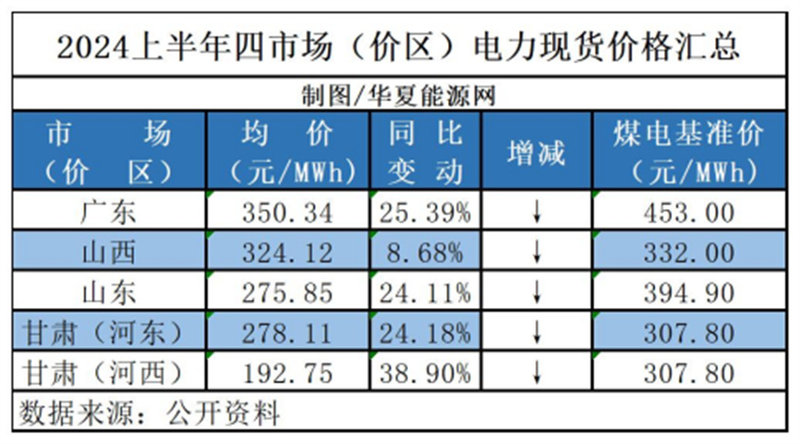

当前,共有四个省区(山西、山东、广东、甘肃)电力现货市场正式运营,与2023年上半年相比,2024年上半年,上述各区均价均有所下降。

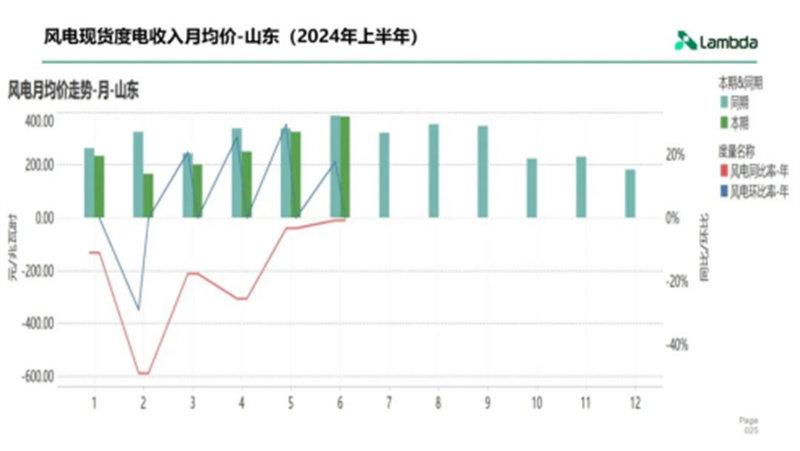

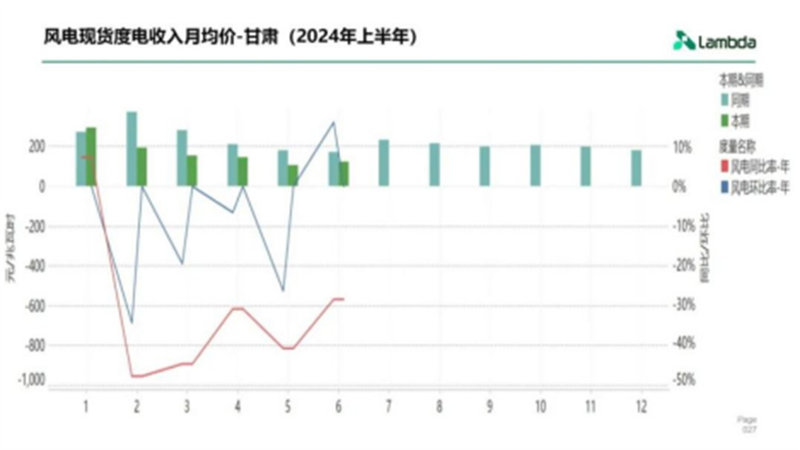

受此影响,各地区新能源度电现货收入多数也呈下降趋势。日前,兰木达科技发布的《电力现货价格年中分析报告(2024年)》显示,在风电方面,山东、甘肃风电度电现货收入下降明显。

值得一提的是,在2024年上半年,龙源电力在发电量微涨的情况下收益却下滑较大,一个重要的因素就是受到了上网电价的影响。龙源电力称,公司上半年风电平均上网电价受市场交易规模扩大等因素影响,较上年同期有所下降。数据显示,今年上半年,公司风电市场化交易电量占风电发电量的比例为49.96%。

行业认为,随着电力现货市场规模的扩大,上网电价下行已成明牌,风电资产的“贬值”也成定局。

资产升值破局“三板斧”

在风电项目造价、现货交易的电价均呈下降的趋势下,风电资产“贬值”似乎有理可依。那么未来风电场还值得投资吗?

回答这一问题,首先不能用资本市场尤其是股票市场的逻辑来衡量新能源资产——风电资产低价入手后能否产生价值,除了足够长的运营时间外,更有赖于足够的强大的场站运营能力。

运营的目标,也可以理解为实现“系统性降本”。

例如,在当前风电场均在大力推行的“无人化运营”,其不仅能够减少人力成本,还能够有效地提升监控和故障预警能力,减少故障的发生,达到降本增效的目的。同时,充分运用大数据、物联网、云计算等新兴技术来提高风机运行稳定性、风电场发电效益,从整个风电场的运行周期看,也能够有效地降低成本。

值得一提的是,在电力现货市场下,对风电场的运营能力的要求也越来越高。如何破解“风电出力大,现货价格低;风电出力小,现货价格高”的问题,极为考验风电场的运营能力。

此外,用动态收益的思想来解决风电固定收益下滑的问题,将固定资产盘活,也不失一种有效方法。

在房地产行业落幕后,新能源资产逐渐成了香饽饽。与房地产行业类似,新能源项目也同样具有投资额度大、回报周期长的特点,如果能够适当引入类REITs等手段,风电项目一方面可以以较低成本引入权益资金,同时可以优化资产负债率,释放投资空间,盘活资产。

以截止目前全风电市场发行规模最大的类REITs项目——国家电投广东公司风电项目为例,其发行之后,可降低广东公司22.52%的资产负债率,降低国家电投0.49%资产负债率;规模超60亿的黄河公司项目完成发行后,可降低黄河公司4.13%的资产负债率,降低国家电投0.43%资产负债率,改善黄河公司净利润超过5000万元。

中国新能源电力投融资联盟秘书长彭澎曾在接受华夏能源网&华夏风电采访时表示,“目前阶段,电力央企发行REITs的融资利率普遍要高于其他渠道融资利率,甚至能高出1.5—2个百分点。”

除此之外,随着“双碳”目标的推进以及碳市场的重启,绿证、绿电交易也让风电项目有了新的收益方式。

绿电市场是以绿电的环境权益为交易标的,通过绿电的环境权益价值,提供给风电等可再生能源发电项目额外的收益。通过绿电交易,风电等可再生能源发电企业可以直接与用户进行电量交易,既保障了风电项目的收益,又满足了用户对绿色电力的需求。

今年5月,政策也迎来利好,国务院印发的《2024—2025年节能降碳行动方案》明确提到“2024年底,实现绿证核发全覆盖。”

以行业龙头龙源电力为例,在今年上半年,这家公司已经申领了绿证423万张,如果在下半年能够扩大交易规模,对公司的业绩无疑会起到较大的提升。