文|天下财道 方旬

杭州银行(600926.SH)发生奇怪一幕,净利增长20%却遭减持。

在2024年半年报业绩说明会上,杭州银行的故事听上去不错,但聪明人看到了玄机——财报上一个易被忽视的变化引起机构投资者关注。

(来源:杭州银行公告)

杭州银行上半年营收193亿元,同比增长约5%;归母净利润100亿元,同比增长20%。

单看营收和净利润数据,这份财报还不错。

(来源:公司半年报)

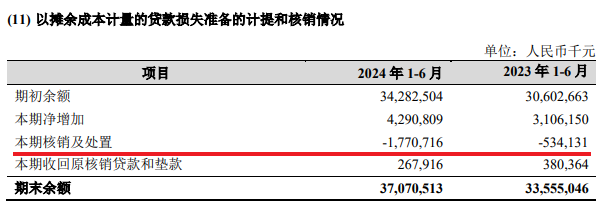

但机构投资者关注到,杭州银行核销不良贷款规模从去年同期的5亿多元突然暴增至近18亿元,增速高达260%,难免心生疑虑。

就在半年报公布当天,杭州银行股价也由前期的高位震荡转为持续下跌,反映出市场情绪的变化。

(来源:银河证券)

当然玄机并不止于此,这其中还有何隐情?又是否代表了某种趋势?

增长隐忧

杭州银行成立于1996年9月,2016年10月在上交所主板上市。

从历史上看,杭州银行营收在较长一段时间内保持着较高增速。但是,近年来受到各种因素影响,爬坡的速度越来越慢。

(来源:东方财富)

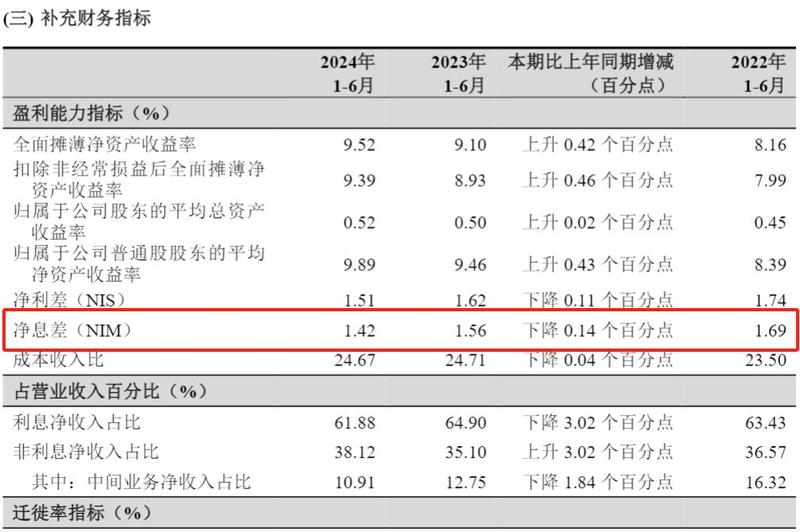

为什么会这样?原因之一是,净息差在持续下降。

2023年,杭州银行净息差约为1.5%,在业内已属于较低水平。2024年上半年进一步降至1.42%,这一数值低于同期银行业1.54%的平均水平。

(来源:公司半年报)

净息差的收窄主要是受到资产负债两端利率变化的影响。

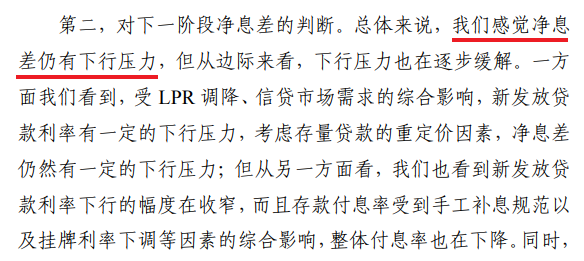

在资产端,全市场贷款利率的下行导致资产收益率下降;负债端,虽然杭州银行通过加大负债质量管控、推进存款挂牌利率下调等措施降低了负债成本,但总体上看,净息差仍面临下行压力。

在业绩说明会上,杭州银行也表达了类似的看法。

(来源:公司公告)

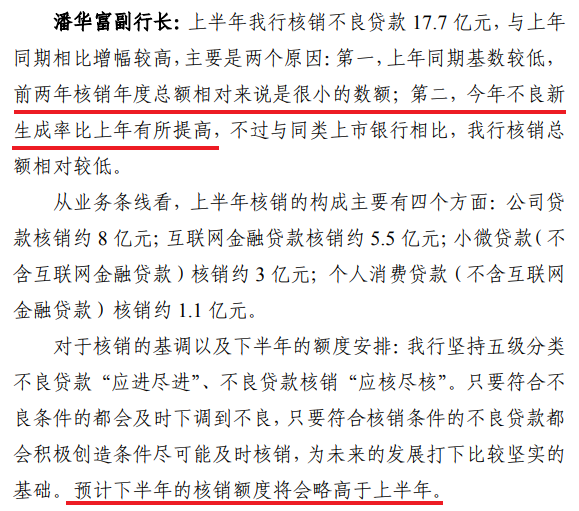

针对核销不良贷款数额暴增的原因,杭州银行表示,一方面是由于上年同期基数较低;另一方面今年不良新生成率也的确比上年有所提高。

杭州银行同时也坦承,下半年的核销额度还会略高于上半年。

(来源:公司公告)

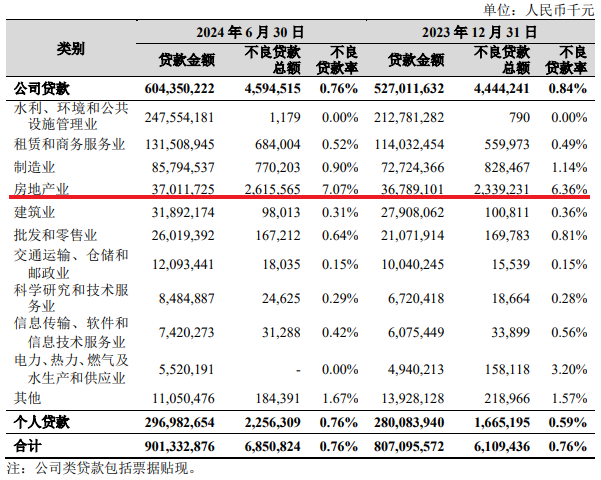

进一步分析可以看出,杭州银行的房地产业不良率上升最明显,达到7.07%,较上年末上升0.71个百分点。

(来源:公司半年报)

与同业相比,杭州银行又处于怎样的水平?

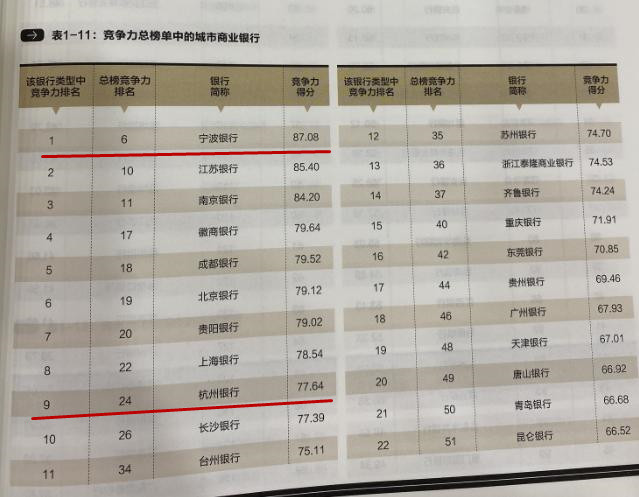

《清华金融评论》最新发布的“2024中国银行业排行榜200强:竞争力总榜单”显示,城商行排名第一的是同处江浙地区的宁波银行(全国排名第6),而杭州银行则排在第9位(全国排名第24)。

(来源:网络)

该榜单结合商业银行的“三性原则”(安全性、流动性、效益性),包含资本充足率、不良贷款率、拨备覆盖率、流动性比例、净利润、ROE(净资产收益率)、净息差、成本收入比等多个关键指标因子。

由此看出,杭州银行跟排名靠前的同业相比有不小差距。

内控压力

杭州银行面临的压力不仅来自同业,也反映在内控和监管上。

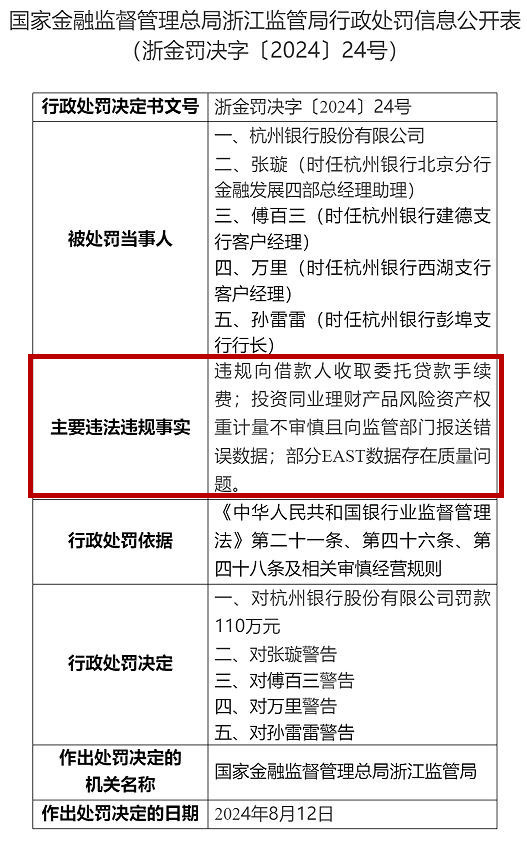

就在前不久,杭州银行因违规向借款人收取委托贷款手续费,风险资产权重计量不审慎,且向监管部门报送错误数据等原因,被监管部门罚款110万元。

(来源:国家金管局官网)

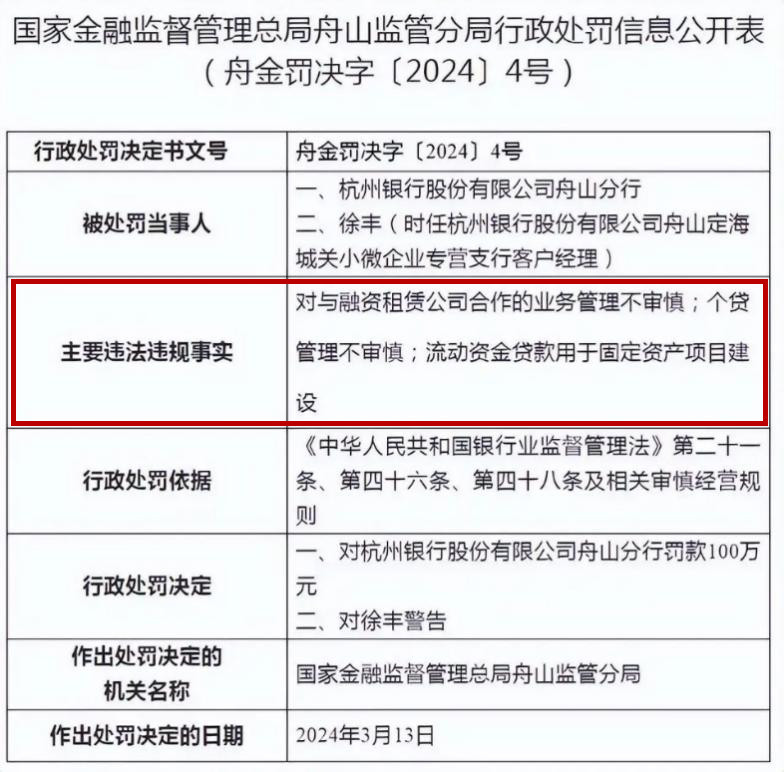

而这已不是杭州银行今年第一次收到百万金额罚单。

今年3月,杭州银行舟山分行因对与融资租赁公司合作的业务管理不审慎等违法违规行为被罚款100万元。

(来源:国家金管局官网)

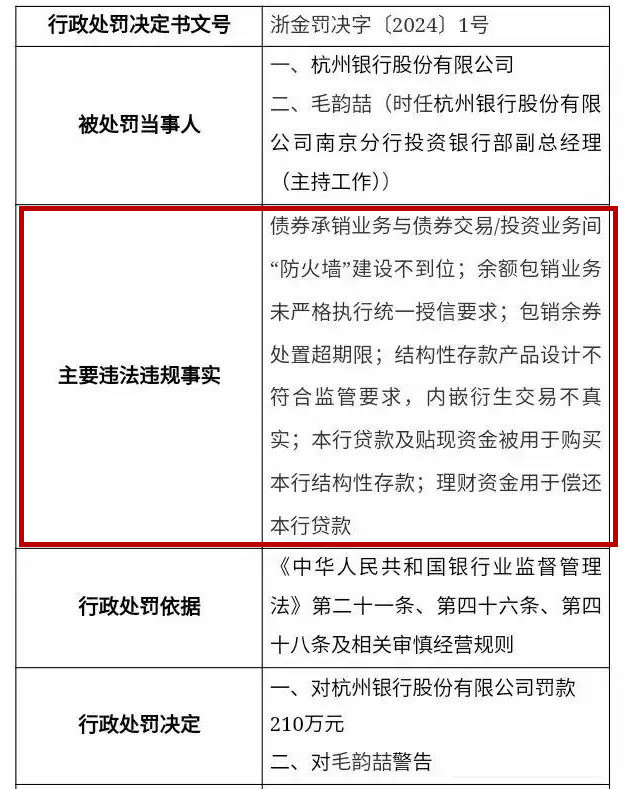

1月份,杭州银行因六项重大违规事项被监管部门处以高达210万元的罚款,这也是浙江监管部门2024年发出的1号罚单。

(来源:国家金管局官网)

这些现象不仅暴露了杭州银行在多个业务领域的合规漏洞,也对其品牌形象造成一定的冲击。

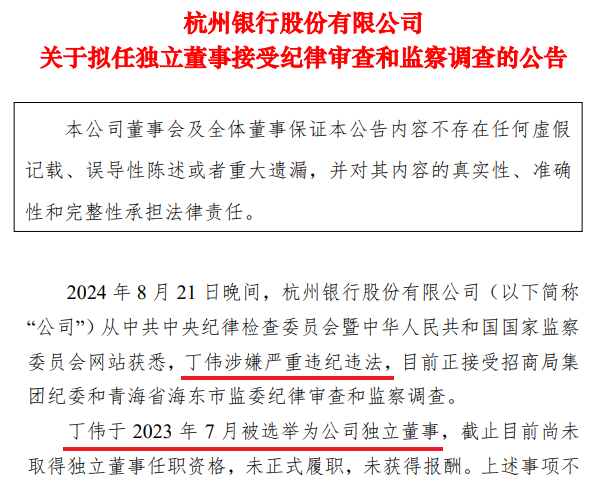

不仅如此,今年8月,杭州银行独立董事丁伟还因涉嫌严重违纪违法,接受有关部门的监察调查。

(来源:公司公告)

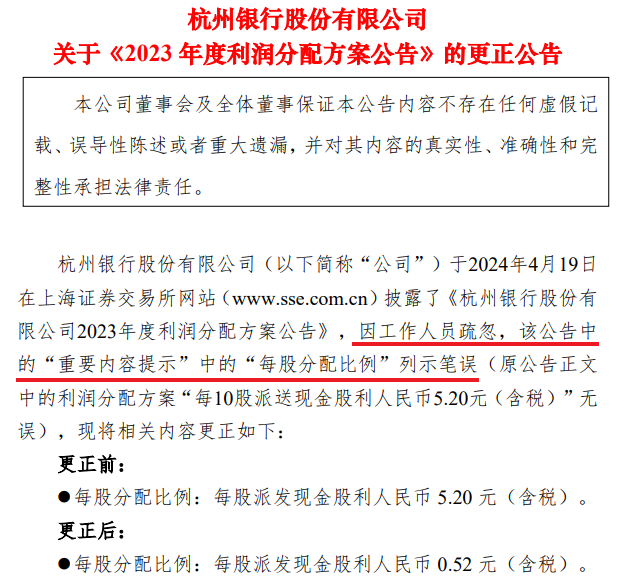

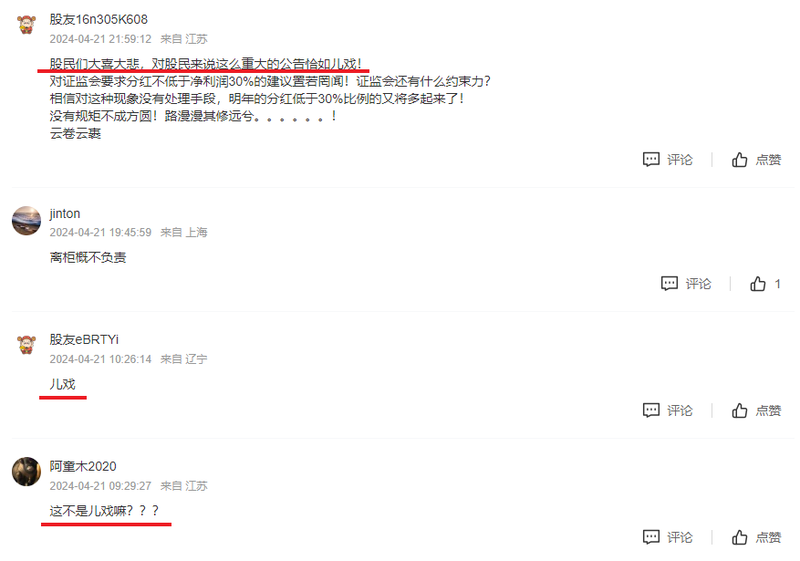

令人匪夷所思的是,杭州银行今年还闹了一出“分红乌龙”。

4月19日,在年度利润分配方案公告中,杭州银行宣布“每股派发现金股利5.2元”。

就在股东刚觉得有意外惊喜时,该行旋即发出关于《2023年度利润分配方案》的更正公告。

公告称,因工作人员疏忽,将“重要内容提示”中的“每股分配比例”列示笔误,并将此前的“每股派发现金股利5.20元”更正为“每股派发现金股利人民币0.52元”。

(来源:公司公告)

这一前一后整整“缩水”10倍。在东方财富股吧中,股民也纷纷斥其为“儿戏”。

这种“儿戏”之所以会上演,与杭州银行的工作风格怕是有关。类似的低级错误,公司此前也犯过几次。

2019年,杭州银行在2018年年报中,将杭银消费金融公司总资产59.46亿元误写成89.46亿元。

2016年9月,在招股书摘要中,杭州银行将募资额“37.67亿”误写成“37.67万”。

另据天眼查显示,杭州银行自身风险2300余条,周边风险更高达7000多条。

清仓减持

也许是感受到经营压力,杭州银行近几年的分红比例也在下滑。

2023年,杭州银行股利支付率不到22%,且连续三年不到25%。而2019年和2020年,还基本能维持在30%左右。

(来源:银河证券)

与同业相比,杭州银行2023年度分红比例在42家上市银行中仅位列第33名。

(来源:东方财富网)

与此相对应的是,杭州银行自上市以来,已进行多笔大额融资。

其中,2016年的IPO募资近38亿元,在2020年的定增中,又募资接近72亿元。

据不完全统计,自上市至 2023 年末,杭州银行通过IPO、定增、发行优先股、二级资本债、金融债等多种方式筹集到的资金已超过1100亿元。

分红消极,融资积极,营收增长乏力,兼有内控之忧,股东有点沉不住气了。

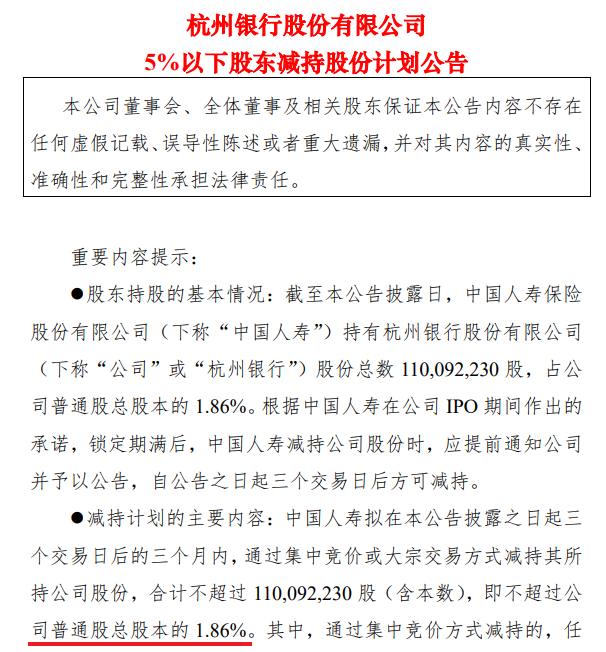

8月20日,杭州银行发布公告称,中国人寿拟通过集中竞价或大宗交易方式减持其所持公司不超过总股本1.86%股份。如果按照上限减持,中国人寿将彻底清仓杭州银行。

(来源:公司公告)

这已是中国人寿第三次减持杭州银行,此前在2021年11月和2023年3月,分别减持总股本的0.94%与2%,累计套现约23亿元。

有业内人士向《天下财道》表示,大股东减持可能基于多种原因,如对银行未来盈利能力的判断,资产配置需要等。杭州银行的净利润虽然增长,但营收增速放缓,且房地产业务不良率上升,这些都是大股东评估风险时可能考虑的因素。

杭州银行高成长动能是否能延续,以及如何应对风险防控和资产质量提升的挑战,都是投资者值得关注的问题 。银行管理层需要积极沟通其风险管理和战略调整计划,以增强市场信心。