文|迈点

自2015年以来,伴随旅游业“国民经济战略性支柱产业”地位提升、作用凸显,全国各省、自治区、地市等各级政府高度重视本地旅游产业的战略谋划、发展布局,纷纷组建成立文旅集团。截至目前,国企系文旅集团已然成为全国文旅产业发展的重要支撑力量,其财务经营状况值得特别关注。

本文以70家国企文旅集团为样本,通过分析这些文旅集团2024上半年的财务核心指标,全面观察和审视过去半年其成长能力、盈利能力、资产负债情况等,剖析其竞争格局、存在问题和发展困境等并研判发展趋势,为国企系文旅集团的未来发展提供思考与借鉴。

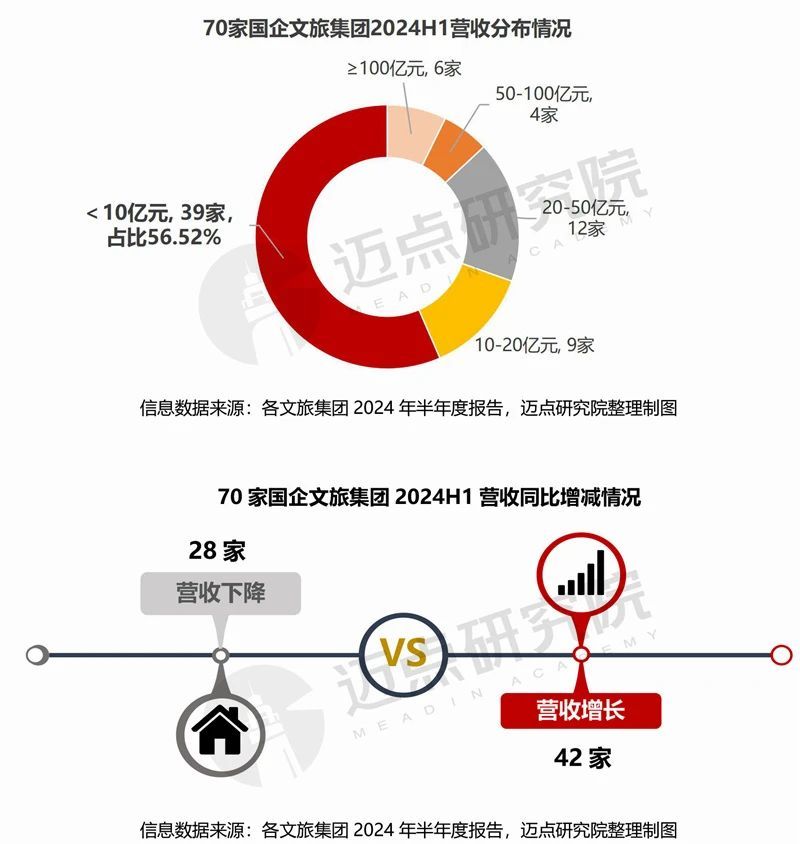

一、2024H1国企文旅集团营收情况:70家集团营收总计约2574亿元,其中营收同比正增长的42家,重庆巴洲文旅集团、九华山文旅集团增幅最为显著

因各文旅集团规模等级与类型(省级、地市级、区县级、景区平台型)、业务组成结构等的差异,上半年70家国企文旅集团的营收分异特征依然明显,营收超百亿元的6家、50-100亿元区间的4家、20-50亿元区间的12家、10-20亿元区间的9家、不足10亿元的39家(占比约57%,超一半),整体形成“金字塔”型格局。

具体来说,以70家集团为样本,上半年营收TOP10的文旅集团依次为中国旅游集团、甘肃省公航旅集团、华侨城集团、首旅集团、锦江国际集团、杭商旅集团、浙旅投集团、广州岭南商旅投资集团、山西文旅集团、龙岩文旅汇金发展集团,以省属国企、头部央企、直辖市属国企为主导。

从营收同比情况看,70家集团营收同比均值为14.38%,其中同比呈增长态势的共42家,占比60%,表明六成企业经营状况较好,业务拓展较快。且同比超100%的集团共4家,分别为巴洲文旅集团(329.84%)、九华山文旅集团(309.63%)、龙岩文旅汇金发展集团(151.39%)、天津滨海旅游区投资公司(112.12%)。而营收同比降幅较为明显的为玉林交旅集团(-94.80%)、湖北三峡文旅集团(即原宜昌交旅集团,-79.36%)、甘肃省公航旅集团(-65.54%),均属以交通运输与旅游经济融合发展的集团。

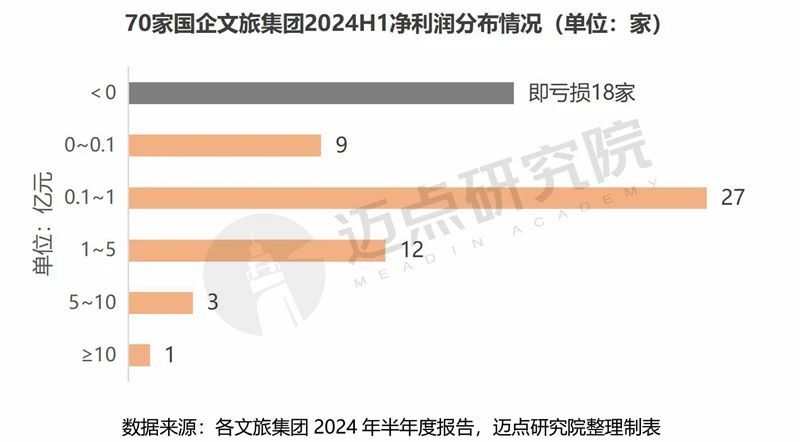

二、2024H1国企文旅集团净利润情况:70家集团净利润总计约32亿元,其中52家盈利、18家亏损,中国旅游集团和华侨城集团分别为上半年“最赚”和“巨亏”企业

同营收分异特征相比,上半年各文旅集团的净利润差距更为凸显,盈利能力普遍薄弱。70家集团中,净利润超10亿元的仅中国旅游集团(27.88亿元)1家,其领先地位突出;净利润位于5-10亿元的3家,具体为锦江国际集团、杭商旅集团、甘肃公航旅集团;净利润处于1-5亿元区间的共12家,包括景德镇陶文旅集团、南京旅游集团、牛首山文旅集团、瘦西湖旅游发展集团、峨眉山乐山大佛旅游集团、黄山旅游集团、舟山旅游集团等,以市属集团为主导;净利润在千万元以上但不足亿元的共27家,占比约39%,即这类企业数量最多;净利润为正且低于千万元的共9家,涪陵交旅集团、唐山文旅集团、陕旅集团、中青旅控股等均在此列;亏损企业18家,占比约26%,其中亏损超亿元的企业有8家,如河北旅投集团(-1.08)、云南世博旅控集团(-1.16)、西湖文旅集团(-2.46)、首旅集团(-4.62)、华侨城集团(-29.68)等,表明这些企业财务状况欠佳、盈利能力较弱,系收入减少、成本增加、利息费用过高、行业竞争激烈等多方面因素所致。

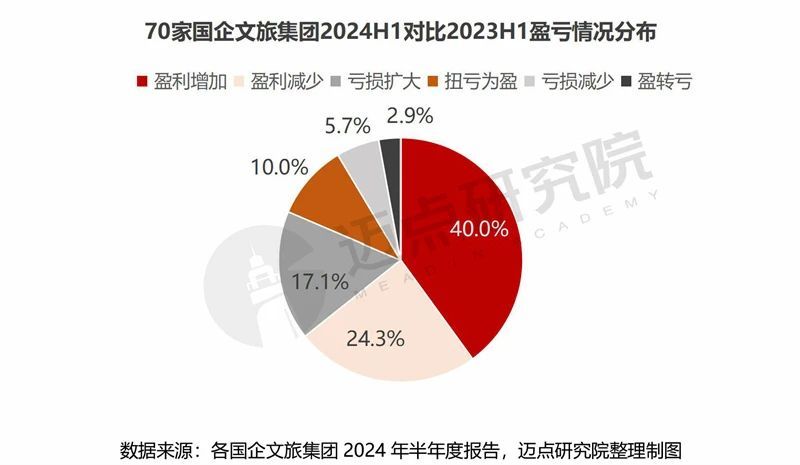

净利润同比层面,70家集团净利润同比均值为-98.85%,净利润同比为正的39家,其中增幅较为突出的包括青岛即墨区旅投公司(12.58倍)、无锡文旅集团(6.55倍)、苏州文旅集团(5.5倍)、九华山文旅集团(2.59倍),上述4家集团均实现“扭亏为盈”。相比之下,净利润同比显著下滑的则涉及湖北三峡文旅集团(-8025%,盈利减少)、福建省旅游发展集团(-900%,亏损扩大)、昆山文商旅集团(-354.29%,亏损扩大)、江西省旅游集团(-260.34%,盈转亏)。

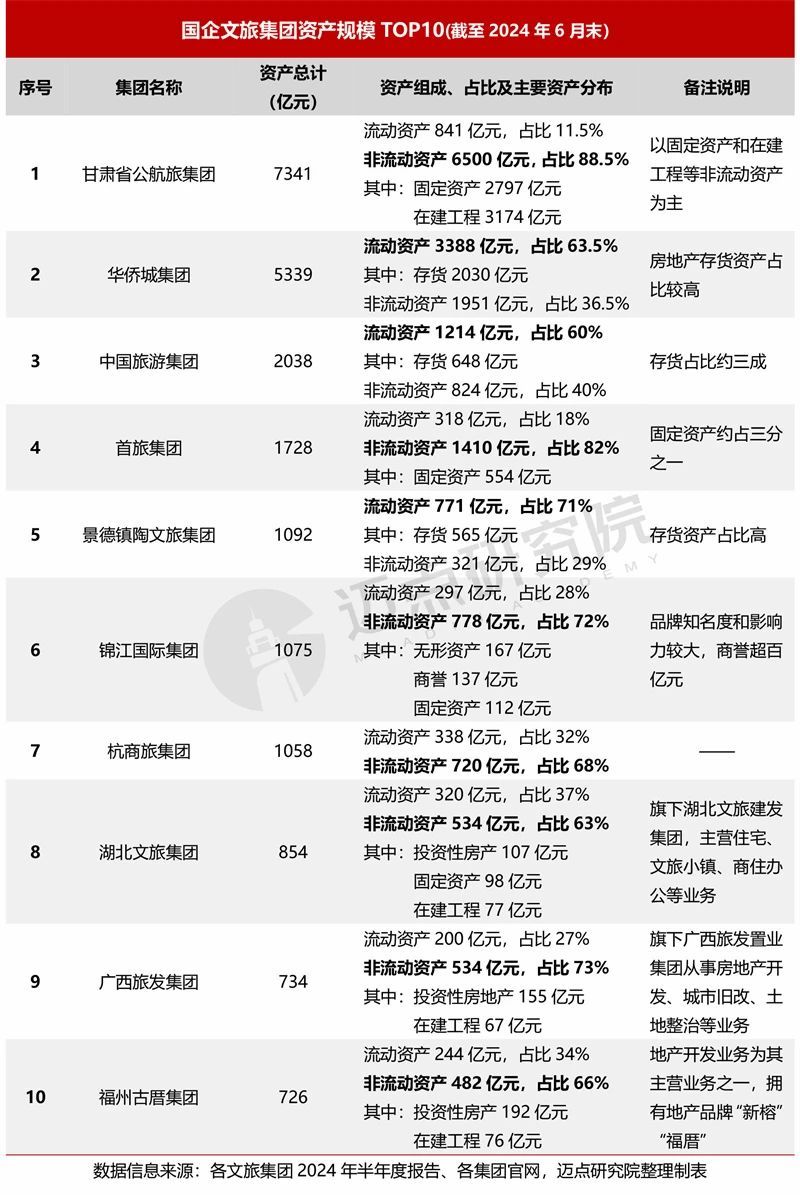

三、2024上半年国企文旅集团资产负债情况:70家集团资产总规模3.66万亿元,负债总规模2.42万亿元,资产负债率均值约为61%

总资产是企业财务报表中的重要组成部分,反映了企业拥有或控制的全部资源,代表着企业的整体实力和经营状况。据迈点研究院统计,截至6月末,70家文旅集团的资产总规模约为3.66万亿元。其中,总资产超千亿元的共有7家,具体为甘肃省公航旅集团(7341亿元)、华侨城集团(5339亿元)、中国旅游集团(2038亿元)、首旅集团(1728亿元)、景德镇陶文旅集团(1092亿元)、锦江国际集团(1075亿元)、杭商旅集团(1058亿元);资产规模处于500-1000亿元之间的包括湖北文旅集团、广西旅发集团、福州古厝集团(即原福州文旅集团)、山西文旅集团、唐山文旅集团、镇江文旅集团和陕旅集团,共7家;总资产在400-500亿元区间的5家、300-400亿元与200-300亿元区间的各10家、100-200亿元区间的26家、不足百亿元的5家。整体来看,总资产在100-200亿元区间的文旅集团数量最多,占比约37%。

因各文旅集团的组建背景基础、发展历史、主营业务、产品模式等的差异,其资产结构和组成亦存在不同。如以资产规模TOP10国企文旅集团为例,甘肃省公航旅集团、首旅集团以非流动资产为主要组成,占比均超80%;而华侨城集团、中国旅游集团则是流动资产占比高,占比超60%,利于保障其短期偿债、经营灵活性;湖北文旅集团、广西旅发集团、福州古厝集团这3家集团因投资性房产和在建工程比重大,非流动资产占比六成以上;锦江国际集团则在无形资产、商誉方面表现突出,反映了其创新与竞争优势凸显、品牌知名度高、影响力强。

伴随各集团资产规模的提升,各文旅集团的承债压力亦加大,上半年70家文旅集团负债规模高达2.42万亿元,平均资产负债率61.18%,低于全国国有企业资产负债率(64.9%,财政部数据)。资产负债率高于80%的两家,即江西省旅游集团(84.06%)和昆山文商旅集团(81.17%),企业财务风险高、经营效益低;资产负债率处于70%(含)-80%的8家,包括牛首山文旅集团、陕旅集团、华侨城集团等,这些集团亦在警戒线水平,偿债能力下降;资产负债率在60-70%的31家,涉及湖北文旅集团、武进太湖湾旅发公司、广西旅发集团、首旅集团、锦江国际集团等,这部分集团亦面临较重的债务负担;资产负债率处于40%-60%正常范围的27家,占比约39%,这类企业财务状况较为健康、具备足够偿债能力;资产负债率低于40%的共2家,即无锡文旅集团(31.86%)和淮安文旅集团(25.52%),说明企业具有较强的偿债能力,资金充足,不需要依赖大量借债经营,但同时也反映出企业举债经营的能力不足。

小结:资产是一家企业的“家底”,是企业效益的源泉,做大资产规模、优化资产结构、实现国有资产的保值增值,于各国企文旅集团而言是其职能和使命。但对于文旅集团的资产评价,不能只关注其规模总量,更需考量和判断资产结构、资产质量。强化债务风险管理、合理控制资产负债率,在“用好用足债务融资工具”的同时,加强自身“造血”能力,才能保障各国企文旅集团的持续稳定经营。

四、总结与展望:上半年财务业绩“有喜有忧”、“喜少忧多”,未来发展需警惕和防范债务危机,主动求变、回归文旅运营并培植提升“自造血”能力方为长久之计

综合比较分析,2024上半年,70家国企文旅集团中,营收同比增长的企业42家、净利润同比增长的企业39家,仅25家企业实现“营利双收”、经营状况优良;营收同比均值约14%、净利润同比均值约为-99%,表明整体营收增势尚可,但盈利能力严重下滑,落后于去年同期水平;盈利企业52家,占比约74%,但净利润超亿元的仅16家,多数企业的盈利能力薄弱,国企文旅集团的经营压力和挑战不言而喻;从竞争格局看,以中国旅游集团、锦江国际集团、杭州商旅集团为代表的“头部效应”凸显,集团之间的分异特征明显、发展差距逐步拉大;平均资产负债率约为61%,资产负债率高于60%的集团有41家(占比近六成),偿债压力较大,面临较高的财务风险。

从2月洛阳孟津国资文旅集团负债9亿元宣告破产到7月曲江文旅深陷坏账与债务风波、太白山投资集团因未能按时归还借款本息被银行起诉,再到8月岭南生态文旅股份公司(实际控股人为中山火炬高技术产业开发区管委会)可转债无法按期进行本息兑付……今年以来,国企文旅集团的负面消息“接踵而至”,债务危机风险问题日渐“浮出水面”。透过现象看本质,从部分案例推及透视整体全貌,从发展历史看“隐患危机”,债务问题无疑是当前和未来一段时间内国企文旅集团面临的最大挑战。长期以来,为维持和保障文旅项目的投资开发与正常运转,文旅集团通过发债融资、“举债经营”、“借新还旧”,纵然可以在短期内缓解资金紧张压力。但是,从长远来看,各文旅集团的健康发展、持续经营,最核心和关键还在于回归企业经营本质,通过处理好企业与地方政府关系、理顺管理机制、优化资产结构、有效利用与整合盘活优质资源、创新运营模式、强化市场化运作、逐步弱化“融资平台”属性、培育吸引专业人才等多元举措与路径,以培育新质生产力、提高“自造血”功能,进而推动旅游高质量发展和旅游强国建设。