文/听潮Ti 许雯雯

顺风车市场再次变得热闹了起来。

近期,高德地图重新上线了顺风车业务,目前已开通武汉、上海、深圳等65个城市。有高德顺风车相关人员表示,目前,高德顺风车服务在部分城市可用,该业务板块正逐步更新和优化。

几乎同一时期内,T3出行也上线了顺风车服务。

再早一些,今年上半年,出行市场迎来了一轮上市热潮,其中顺风车平台嘀嗒出行在6月份上市,成为共享出行第一股,2023年顺风车业务为它贡献了95%的收入。

业界观点认为,顺风车市场再次迎来混战拐点,主要是强劲市场需求的拉动。

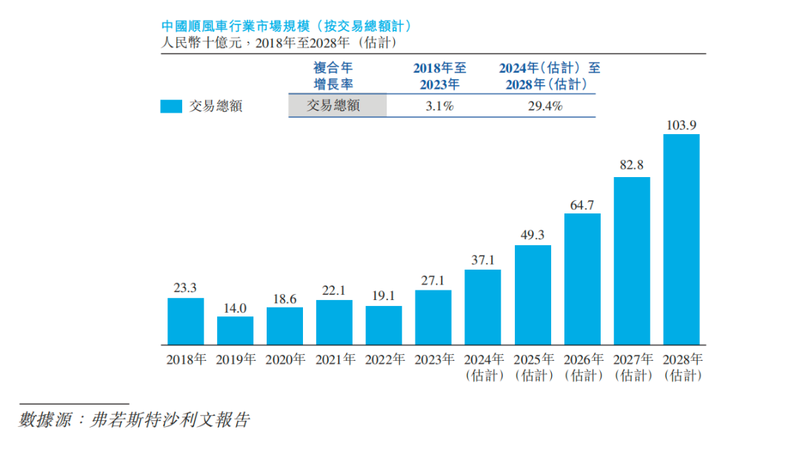

弗若斯特沙利文数据显示,顺风车市场的预计交易总额将从2024年的371亿元增加至2028年的1039亿元,复合增长率为29.4%。

这一态势下,高德和T3的入局,将给顺风车市场带来怎样的变数?

01从滴滴到嘀嗒到哈啰,顺风车总有新故事

时间回到十年前,自2014年初至2015年初,从滴滴与快的那场疯狂的“烧钱”大战,到后来二者完成合并,很多人都认为,出行市场的战事结束了——合并后的新公司拿到了市场近87%的份额。

但市场仍有缺口。

大约在2014年1月,嘀嗒出行的创始人宋中杰有一次在国贸开会,开完会出来下午五点钟,站在国贸对面打了半个小时车打不着,但眼前有很多车经过,有很多空座位。

这次没打到车的经历,给了正在准备新一轮创业的宋中杰灵感,“我想,有那么多的空座位,我要打车反而打不到车,是不是应该把那些空座位利用起来,解决这个问题。那次回来,我们就决定要做出行,从拼车切。”

同年9月,嘀嗒顺风车的前身嘀嗒拼车上线,专注顺风车市场。

同一时期里,拼车大战成了出行市场的又一个焦点。嘀嗒之外,天天用车、51拼车、爱拼车等等,都试图突围。

界面新闻曾报道,仅在2014年一年,就有超过20家拼车App拿到融资,总额总金额超过了2亿美元。一时间,拼车市场暂时形成了嘀嗒拼车、天天用车、51拼车的三足鼎立的局面。

只是这种局面维持了甚至一年都不到,因为滴滴下场了。

嘀嗒拼车上线不足一年,滴滴在2015年6月1日上线了顺风车业务,并快速拿下了更多的市场份额,因为在出租网约车市场吃到大部分市场蛋糕后,滴滴从这一高频业务切入到代驾、专车、顺风车等低频业务时,在用户获客成本、留存率等方面具备天然优势。

按方正证券的统计数据,到2015年结束时,滴滴在顺风车市场的占有率已经接近80%,市场其余份额则主要被嘀嗒出行占有。

当时,顺风车业务也成了滴滴内部的一个亮点。

2017年1月,“滴滴大学”的《小桔人成长记》内部纪录片中,时任滴滴总裁的柳青称顺风车是“滴滴里面很有亮点的业务”,并对当时的负责人黄洁莉给予了高度评价和认可;2017年时,滴滴的净利润是10亿元,其中有9亿元都是顺风车业务带来的。

到2018年时,高德也第一次下场了。其在3月份推出顺风车业务,最先在成都和武汉上线,同时开启了北京、上海、广州、深圳等城市的车主招募。

按高德的说法,下场做顺风车,高德没有任何商业化的目的,当时的高德集团总裁刘振飞说,随着行业的发展,他认为有些平台已经逐渐背离了顺风车的初衷,相比之下,高德做顺风车坚持不以营利为目的,坚决不打补贴战......也坚决不会抽取用户佣金,等等,暗指滴滴。

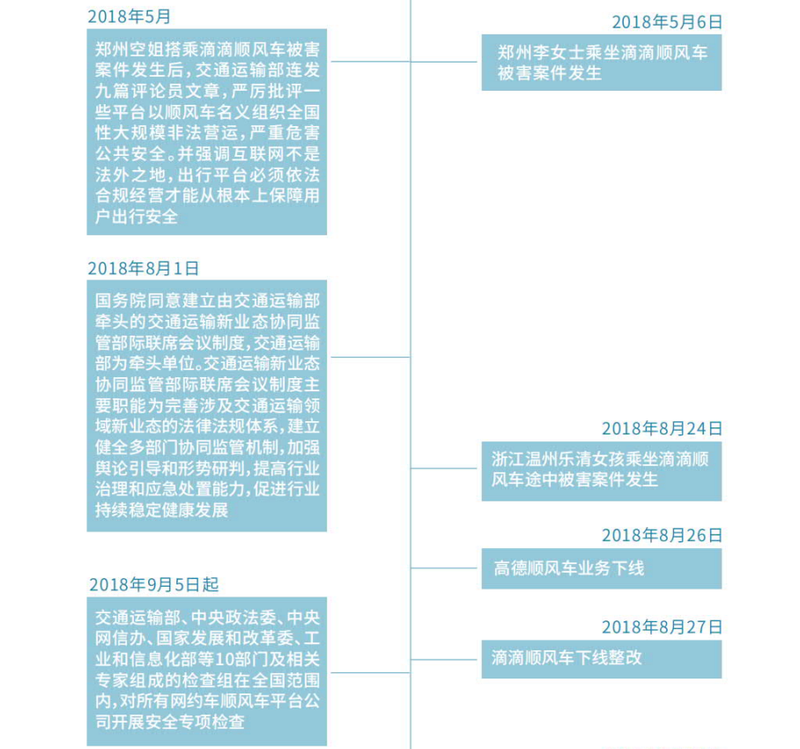

不过高德当时并未得到市场验证的机会。2018年5月和8月,接连发生的两起滴滴顺风车车主杀害乘客案件后,滴滴进入整改期,顺风车业务全面下线,高德也叫停了顺风车业务的布局。

2018年5月、8月,滴滴顺风车业务因两例顺风车车主杀人案件被下架整改,图/《2014-2020年中国顺风车行业发展蓝皮书》

受滴滴这两起恶性事件的影响,接下来长达五年的时间里,顺风车市场先是进入阵痛期,后来又缓慢复苏。

其中,滴滴下架顺风车的第二年即2019年,中国顺风车行业的市场规模几乎腰斩,从233亿元降低到了140亿元——直到去年,市场规模才恢复到了2018年以前的水平,达到了271亿元。

同样是在这一年,滴滴空出的市场先是被嘀嗒出行吃掉了。2019年时,嘀嗒出行在顺风车市场的市占率一度达到了66.5%。

只是嘀嗒也不是一帆风顺,新的搅局者又出现了:哈啰出行。

2019年2月22日,哈啰顺风车宣布在全国300多个城市上线运营,人们不仅能够在哈啰出行App里打到顺风车,还能从哈啰出行支付宝小程序上的“顺风车”入口来打到顺风车。

在阿里系资源的扶持下,哈啰出行快速做大规模,完成了对嘀嗒的反超,重塑了市场格局。

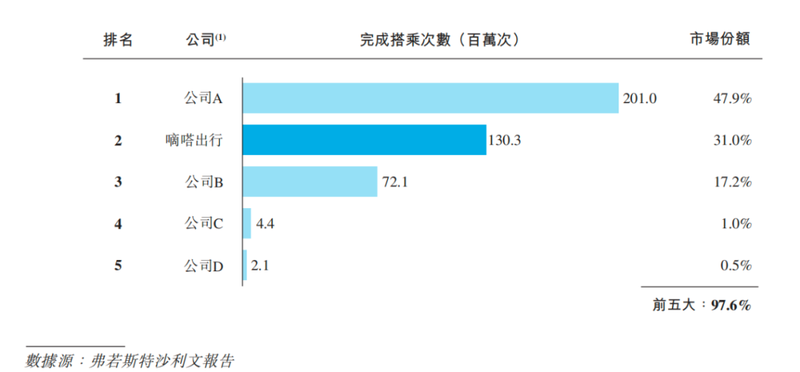

期间,尽管滴滴在2019年底重启了顺风车业务,但再也没能回到原来的地位——按顺风车搭乘次数计,目前哈啰出行、嘀嗒出行、滴滴的市场份额比例大概为5:3:2,滴滴位居第三。

只是随着高德和T3的入场,接下来的局面,也生出了新变数。

02从高德到T3,后来者搏机会

从当前来看,中国顺风车市场高度集中。按2023年顺风车搭乘次数计,市场前三名占据了行业96.1%的市场份额,分别为哈啰出行的47.1%、嘀嗒出行的31.0%、滴滴的17.2%。

2023年顺风车市场份额分布,以搭乘次数计,图/嘀嗒出行招股书

饶是市场份额已经如此集中,新入局者也并非没有机会。

回顾顺风车市场过去十年的发展,这是少数几个连互联网巨头都没有完全搞定的行业之一、后来竞争焦灼时,一度拿到更多市场份额的玩家也没有变得更大,反而被后来者赶超。

早些年,滴滴吃到了行业近80%的市场蛋糕,但2018年下线后,第二年嘀嗒出行的市占率就增长到了66.5%。

也是在2019年,哈啰顺风车上线、年底滴滴重启了顺风车——结果短短两三年后,哈啰反而成了市场龙头。

在这样一个充分竞争、格局多变的赛道,高德和T3当下的入局,成了市场新的变数。

而且在某种程度上,直到今年开始,顺风车市场才算走过了过去长达五年的阵痛期和调整期,重新进入到增量阶段。

在出行赛道,顺风车这一细分市场占比较小,弗若斯特沙利文数据显示,按2023年的交易总额计,中国汽车客运市场中,顺风车的市场份额只有4.4%——但市场规模在快速扩大,预计交易总额将从2024年的371亿元增加至2028年的1039亿元,复合增长率为29.4%。

图/嘀嗒出行招股书

此外还有几个利好背景,客观上也利于顺风车市场渗透率的持续提升。比如宏观环境的持续复苏、中国城镇化率的提升、市场上私家车数量的持续增长,等等。

一边是可观的潜在市场增量,另一边,相对网约出租车,顺风车业务的规模壁垒较低,且模式更轻,客观上利于后来者参与竞争。

一定程度上,顺风车的业务逻辑比网约出租车更贴近共享出行,都是想在未被满足的出行需求和闲置的汽车资源中间,做高效匹配,本质上是撮合交易的生意。

这一模式下,平台不需要自己拥有车辆,核心要看能否聚拢起足够多的私家车主,吸引到足够多的用户。这也就意味着,比起更重资产的网约出租车,顺风车业务的竞逐更贴近互联网逻辑,比拼的是核心的获客能力、运营能力,当然更重要的依然是服务能力。

比如此前,嘀嗒出行在招股书中也曾提到这么一句话:我们主要通过市场营销活动及口口相传来吸引顺风车乘客及私家车车主。

哈啰出行近几年赶超嘀嗒,并持续拿到市场近一半份额,某种程度上靠的正是这种能力。

哈啰的背后站着阿里巴巴。早些年,早在哈啰还未进入顺风车市场时,阿里就通过关联公司蚂蚁集团对哈啰出行进行了多轮投资,在哈啰出行中的持股比例达到36.3%,系第一大股东。

后来哈啰做顺风车时,阿里系的资源也加速向哈啰倾斜,包括支付宝、饿了么、钉钉的流量入口等。

直到现在,支付宝首页隐藏菜单里的“顺风车”入口,依然直接导向哈啰出行——别小看这一点,Quest Mobile研究院发布的《中国互联网2018年度大报告》显示,哈啰出行当年有近6成流量来自支付宝小程序。

而如我们上文所述,滴滴2015年进入顺风车市场时,能快速起量做大规模,实际上也是流量优势太大,因为可以高频带低频,而且品牌心智足够深。

基于上述几点来看高德和T3的入场,高德搅动市场格局的潜在可能相对稍大。

高德具备一定规模的流量优势。Quest Mobile数据显示,2024年第二季度,高德地图平均月活跃用户数为为8.1亿,甚至超过了抖音的7.66亿,仅次于微信(10.5亿)、淘宝(9.2亿)、支付宝(8.9亿)。

围绕顺风车业务,高德同样可以用高频带低频,尽可能多地将导航用户转化成打车用户。

一个事实是,2021年滴滴短暂空出来一部分市场后,网约车市场一度再次进入竞争局面,以高德、美团、腾讯和华为为主的流量平台,以T3、曹操出行等为主的运力平台等等,纷纷加入新一轮市场角逐,但最终效果比较好的,几乎只有高德一家。

据晚点LatePost报道,2023年,高德在网约车市场的市占率保持在20%附近。

对照嘀嗒出行2023年1.3亿次的顺风车搭乘次数,其日均单量大约在35.5万左右,也就是说,按日均1000万的单量目标来算,高德只需要做到每100单里有三到四单是顺风车,就能接近嘀嗒出行目前的单量规模。

03“滴滴”们的焦虑:核心市场承压,顺风车蛋糕重分?

随着顺风车市场迎来新一轮冲击,行业格局的变量,首先要看核心市场怎么变。

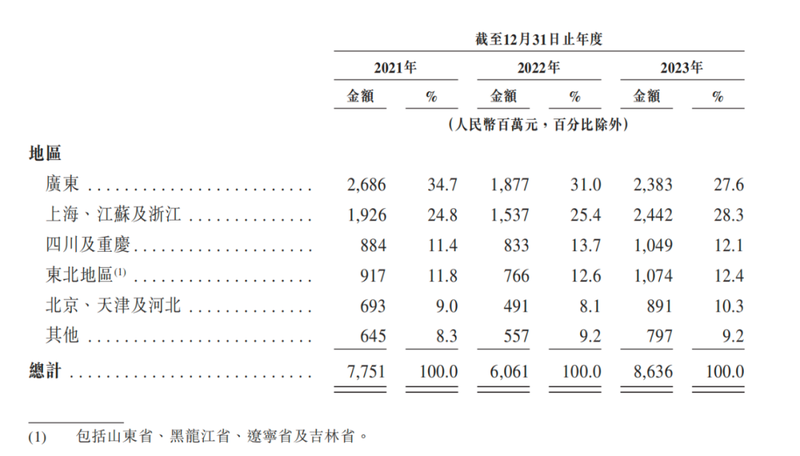

所谓的核心市场,主要集中在长三角、珠三角这两大城市群。

2023年,嘀嗒出行在全国366个城市提供顺风车服务,但其中,46座城市贡献了绝大部分交易总额,其中又以广东和江浙地区为主。

根据嘀嗒出行公布的数据,广东和上海、江苏及浙江地区,2021-2023年,分别为嘀嗒出行贡献了59.5%、56.4%、55.9%的交易额占比。

嘀嗒出行超过一半的交易额来自广东、上海及江浙地区,图/嘀嗒出行招股书

高德此次重启顺风车,率先上线的65个城市,也主要集中在这两大区域——珠三角城市群占了21个、长三角城市群占了27个。

从过往来看,市场竞争的加剧,极有可能会引发相关市场的格局变动。

比如过去三年,嘀嗒出行来自广东的顺风车平台服务交易额,在总交易额中的占比呈现下滑态势,分别为34.7%、31.0%、27.6%。

对此,嘀嗒出行此前在招股书中表示,这主要是由于,广东本地市场的竞争加剧,而嘀嗒出行当时战略性决定优先考虑具有更大增长潜力的其他地区。

听潮TI注意到,当前,高德重启顺风车业务后,实际上已经加大了在车主端的补贴力度。

一边,新开城的阶段里,高德免去了车主100天的信息服务费——这是嘀嗒出行主要的营收方式。

图/高德地图App

此外,高德也鼓励用户邀请好友成为顺风车车主,每成功邀请一个人完成首单,并且订单距离在15公里以上,用户和车主可以各拿到30块钱的奖励,高德设置的每日上限是,一个用户每天可以借此赚到1200块。

这些举措能为高德带来怎样的效果,以及后续会否引发行业新一轮补贴战,还有待观察,但可以肯定的一点是,对已经占据相对稳定市场份额的哈啰出行、嘀嗒、滴滴而言,高德都是一个不容忽视的对手。

滴滴仍然是中国网约车市场最大的玩家,但它也正面临着单量增速放缓、营收增速放缓的压力。

今年前两个季度,滴滴中国出行的总单量分别为29.5亿单、30.04亿单,对应的同比增速分别为27.1%、12.3%,已经迈入低增长阶段。

做个对比,2023年1月滴滴恢复新用户注册后,2023年二、三、四季度,其中国出行总单量的同比增速分别为47.7%、32%、71.5%。

滴滴的营收增速也在放缓。

上半年一、二季度,滴滴的营收分别为490.72亿元、508.6亿元,对应的同比增速分别为14.9%、4.1%,增速下滑趋势已然明显——2023年二至四季度,滴滴的同比营收增速分别为52%、25%、55.4%。

这一趋势下,滴滴需要抓住顺风车这一市场——顺风车是当前为数不多的增量市场之一、也是利润空间最大的细分市场之一,即便无法回到市场第一的位置,它也要做好防守。

事实上,近年来滴滴的增长策略整体上也在趋于保守。一位滴滴人士此前接受媒体采访时称,2024年滴滴整体业务的增长计划是,“订单更多依靠自然增长,而非烧钱拉新,提高存量用户活跃度,由他们贡献更多的订单。”

嘀嗒出行也面临着类似的挑战。

嘀嗒出行依然是盈利的,上半年其经调整利润净额为1.3亿元,同比增长了51.3%,但顺风车业务几乎是它唯一的营收支柱,上半年贡献了超过96%的收入。

对嘀嗒而言,业务聚焦某种程度上是硬币的两面,它一边让这家公司保持了持续盈利,但同时,也让资本市场对其长期的成长空间表露出担忧,如今上市不足三个月,嘀嗒的市值已经跌去了超过一半。

这一背景下,能否抵御住来自一众新老玩家的攻势,在顺风车市场拿到更多的份额,对嘀嗒的重要性不言而喻。

当然,在顺风车市场,竞争从来都只是其中一个侧面,安全与合规挑战,将是整个行业都要面临的长期课题,滴滴的教训足够惨痛。

过去多年,围绕这一红线,业内玩家已经做了诸多努力,但顺风车依然是出行市场投诉声最大的重灾区。

中国电子商会旗下的消费服务保障平台消费保的投诉数据显示,截至今年上半年,顺风车行业相关的有效投诉数量达到了3690件,涉及金额高达177.89万元。

你会发现,十年过去了,这道红线依然是行业最大的制约因素,但同时也代表着市场最高的上限——接下来,谁能更好地持续打好安全牌,谁的机会就会最大。