文|眸娱

8月,与优酷《边水往事》同时上线的,还有阿里巴巴集团最新的季度业绩报告。

在这份报告上,优酷的业绩被隐藏了起来。

这份财报里,阿里大文娱收入为人民币55.81亿元,同比增长4%。这些增长,主要是由演出、赛事、线上票务平台的GMV及收入增长所带动。至于本季度优酷的表现,报告内只字未提。

在作品铺天盖地的宣传声浪下,优酷自身的实际状况其实已经很久被市场所忽略了。

其实客观来说,优酷在2024年上半年的整体表现跟自己比有着较大进步。根据酷云《2024H1剧集全端播放量报告》,2024上半年优酷旗下网剧《墨雨云间》挤进了热播期累计全端播放量TOP10 ,排名第九 。

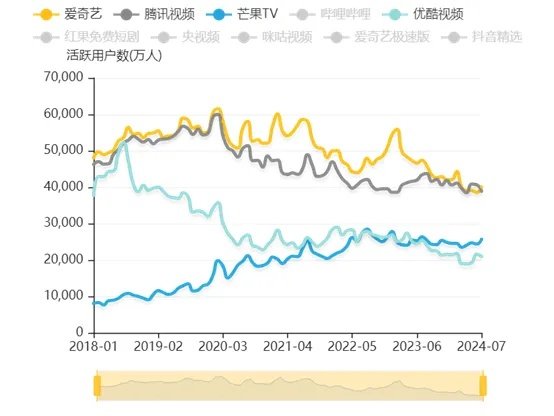

只是,一部《墨雨云间》的热播远不足以真正让优酷重回视频行业的中心。从QuestMobile数据看,腾讯视频、爱奇艺日活基本保持在7000万,而《墨雨云间》收官时优酷DAU也仅仅短暂冲到4449万,不仅远低于前两位,如果单看2024年的数据,优酷的DAU在5月中旬甚至出现了跌破3000万的情况。

从2014年到2024年,十年时间,优酷兜兜转转回到了从前。

优爱腾,优不发音

在国内视频平台领域,“优爱腾”三大平台常被外界并提。

但若深入剖析数据,即便是“腾爱优”,优酷也已经落后前两位不只一个身位。

2022年,爱奇艺率先宣布实现盈利。在其目前最新发布的财报中,依然保持住了盈利势头。腾讯视频也在2022年10月实现了首个盈利月,并将这一趋势保持至今。虽然2023年的具体数据尚未公布,但年中时,腾讯公司副总裁、腾讯在线视频首席执行官孙忠怀向媒体透露,平台已连续四个季度实现盈利。

相比之下,优酷仍深陷亏损泥潭。更为严峻的是,在2023年阿里巴巴启动“1+6+N”组织架构调整后,阿里大文娱集团被拆分独立,阿里影业、大麦和优酷需要自负盈亏并探索独立上市的可能性。在线下演出市场的繁荣和影视行业复苏带动下,阿里影业与大麦网业务的迅猛增长。与之形成鲜明对比的是,优酷却迟迟未能找到有效的盈利点。

其实,以2018年为时间节点,优酷的发展历程可明显划分为:“酷的前半生”和“酷的后半生”。

在优酷的“前半生”中,它与爱奇艺和腾讯视频展开了激烈的版权竞争,一度在用户数量和播放数据上与这两者并驾齐驱,从而奠定了“优爱腾”的市场格局。然而,随着时间推移,尤其是2018年后,优酷与爱奇艺、腾讯视频之间的差距逐渐拉大。

根据QuestMobile的历史数据,2018年8月爱奇艺与腾讯视频的月活跃用户数(MAU)分别以5.65亿和5.3亿高居长视频平台前两位,同期优酷的MAU为4.7亿。从数据走势上看,此时也已经是优酷的巅峰时刻了。至此在优酷步入“后半生”开始,其MAU开始急剧下降,不仅与其他平台相比黯然失色,甚至与自己过去相比也显得愈发黯淡。2024年4月甚至跌破2亿,与行业前两者的差距甚至也达到了2亿。同期,芒果TV和B站以2.4亿和2.1亿的MAU分列第三和第四位。

数据来源:QuestMobile

优酷用户流失的原因并不复杂,观众不爱看上面的内容。QuestMobile的数据显示,2022年国内在线视频APP行业的月人均使用时长为15.1~18.5小时,而优酷的使用时长仅为5小时,远低于爱奇艺的8.9小时以及腾讯视频的7.2小时。这表明,优酷在内容创新和用户粘性方面亟待提升。

在初创阶段,得益于阿里巴巴的资金注入和品牌背书,优酷得以平稳度过国内长视频平台的“烧钱”发展期。然而,随着竞争态势的变化,2018年开始,各大视频平台纷纷将自制作为主要突破方向,以实现“盈利”作为首要经营目标。

而此时,优酷正经历一次重大的架构调整。2018年12月,原优酷总裁杨伟东因经济问题被查,职位由樊路远接管。在接受媒体采访的时候,樊路远表示,优酷起码需要两年内容沉淀的时间。至于这场“优爱腾”三国杀的最终谁能胜出?他的答案是这个答案需要五年才能真正沉淀下来。

五年后的2024年,目之所及,优酷在用户规模上已经与腾讯视频、爱奇艺渐行渐远。同时也还未能实现盈利。

失落十年,优酷错过了什么?

最早的入局者,何以如今仍需为能留在牌桌上而焦虑?答案可能要回到来时路。

在2014年,当各大长视频平台深陷版权争夺战时,优酷却选择探索UGC(用户生成内容)生态。从现在的历史视角来看,优酷的决策并非全无道理。当时,版权费用因市场竞争而不断攀升,而UGC模式在国外已有成功实践,后来也确实被B站成功运用。

但问题在于,UGC建设并不像版权购买一样能即可生效,优酷短时间内的各方面数据很快被爱奇艺、腾讯视频的版权内容拉开差距。于是,优酷又放弃了UGC,移除了主页上的个人自我介绍、留言板等功能,从而削弱了用户的创作参与感。

但这一系列的策略调整使优酷呈现出一种“摇摆不定”的形象,和一个稍显落后的开局。导致了优酷后续的一系列问题。

从2016年被阿里收购后,受落后局面的影响,优酷开始了频繁的高层人事变动。在短短七年内,从俞永福到杨伟东,再到樊路远,领导层的频繁变动导致战略规划和内容决策缺乏稳定性和明确目标,使得优酷接连错失了两次重要的长视频行业转型机会。

首先,优酷在自制内容生产方面失去了先机。2018年,视频平台纷纷转向自制内容,减少版权购买。当年,爱奇艺和腾讯视频的预算分别为100亿和250亿,而优酷的版权预算仍高达300亿。然而,随着CEO杨伟东因贪腐被拘,和接班人提出“内容沉淀”的策略, 优酷只能眼睁睁看着早早拥抱自制的竞争对手崛起。

其次,优酷在剧场化策略上也未能抢占先机。在爱奇艺迷雾剧场打响后,优酷迅速跟进,接连推出了悬疑剧场、都市剧场、宠爱剧场等单元,试图通过差异化策略细分市场。然而,由于缺乏代表性作品和稳定的精品内容供给,优酷的剧场化建设进展缓慢。

连续的市场失利,优酷在阿里巴巴大文娱板块中的地位逐渐边缘化,不再被视为阿里文娱生态中扮演着串联内容输出和IP孵化的关键角色。话语权的旁落,使得优酷在项目推进中更难以坚守长远战略,一些具有巨大潜力的项目甚至在策划阶段就遭到否决。

为了迅速取得成绩,优酷不得不采取跟随策略,在后续内容设计上优先考虑市场上已有的成功案例作为参考。例如,在缉毒剧方面,看到《破冰行动》之后,优酷推出了《冰雨火》;在《狂飙》热播后,优酷迅速推出了类似题材的《他是谁》。同样,当爱奇艺推出综艺《乐队的夏天》后,优酷便跟风制作了《一起乐队吧》;在芒果TV的《乘风破浪的姐姐》受到欢迎后,优酷也推出了类似的《追光吧!哥哥》。

这种试图复制热门节目的运营模式虽然看似稳妥,但实际上存在明显的滞后性。即使成功,也难以像原版节目那样获得市场红利和观众忠诚度。

在内容运营能力明显落后的情况下,优酷的精品内容产出变得像“押宝”一样不确定。

不稳定的内容产出,最终影响了C端用户的数据与B端广告投放的选择,有了优酷兜兜转转回到起点的十年。

新优酷,新难题

2023年 ,阿里巴巴集团董事会主席兼首席执行官张勇发布了一封全员信,宣布将实行“1+6+N”的新组织结构。六大业务集团,包括云智能、淘宝天猫、本地生活、菜鸟、国际数字商业和大文娱。

长期在集团庇护下的大文娱要独立自负盈亏,这意味优酷也走到了新的阶段。

从目前看,优酷至少在内容输出上,依然在挣扎。

从播出效果看, 2023 年,优酷站内热度破万剧集数量达到 11 部,大多数皆为主流赛道中的古偶、现偶等女频向内容及现实主义题材剧集。仅有一部《长月烬明》有效收视率达到 30 亿以上,其余如《追光的日子》《异人之下》对打《长相思》《莲花楼》、《他是谁》撞车《狂飙》,市场反响和口碑均落于下风。《长月烬明》成为优酷在 2023 年唯一的门面,但豆瓣评分仅有 5.6。

今年除了《墨雨云间》引发短期热议外,今年播出的《惜花芷》《花间令》《新生》《要久久爱》均未能如《繁花》《玫瑰的故事》《追风者》《唐朝诡事录之西行》一样大爆。即便是近期口碑不错的《边水往事》也没能拉动优酷的用户规模再走高。根据QuestMobile的数据,8月27日,《边水往事》接近收官,优酷的DAU仅仅为3778万。

在个别题材上“以小博大”的策略,并未能实质性改善优酷在视频行业中的市场份额。

市场形势风云变幻,市场也不会一直等待谁。

当前,视频平台已经突破了用户付费的瓶颈,竞争焦点已转向如何实现盈利,以及在短视频、短剧等多元化娱乐形式中如何持续吸引用户关注。

在新的竞争格局下,各大平台在某些领域又回到了同一起跑线。但以今年7月优酷和头部平台相差一倍的MAU来看,留给新优酷亟待解决的问题也更多了。

背靠大树、不缺资金,优酷仿佛有无穷的时间去“沉淀内容”,反复试错 。但是比时间更残酷的计量单位,是平台的水位。如今十年蹉跎,水位已降至冰点,再想在如今的用户规模下推出爆款,无异于要在小池塘里养活大鱼,或许只能寄望于更多的运气。