(图片来源:视觉中国)

蓝鲸新闻8月8日讯(记者 李丹萍 王婉莹)2024年过半,西南证券IPO保荐业务却仍“颗粒无收”,撤否率达到100%,仅存的一单项目因清仓式分红等原因撤回,昔日的投行“王牌业务”风光难再。去年,西南证券的投行业务情况也并不乐观,撤回的两个项目中均存在数据核查方面问题。

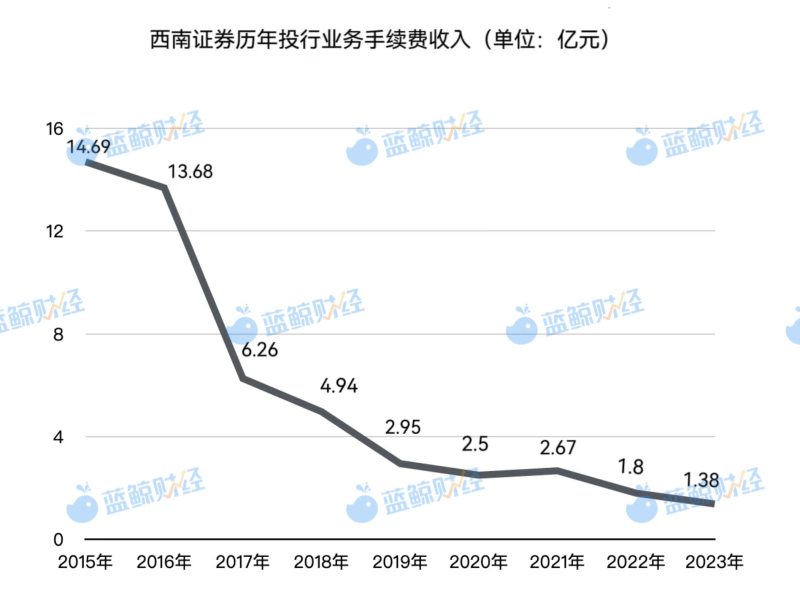

回溯来看,自2016年系列违规事件后,西南证券投行业务元气大伤,人员流失,投行业务手续费净收入从2015年的高峰14.69亿元,逐步递减至2023年的1.38亿元,缩水明显。

记者关注到,西南证券此前释放的投行项目经理招聘信息中,曾直言“部门项目储备丰富,过往业绩突出,2023-2025年有多个拟申报股权项目。急招项目承做,市场化薪酬,到岗后立即跟项目。”但从结果来看,或是远未及预期。

(图片来源:BOSS直聘)

撤回项目存“瑕疵”

Wind数据显示,西南证券今年IPO撤否率达到100%,今年仅有一家在审项目,于3月被撤回,目前已无在审项目。

(图片来源:蓝鲸新闻制图)

去年的情况也不甚乐观,2023年整年,西南证券保荐家数为3家,其中主动撤回2家,剩余的项目于今年撤回。

从今年撤回的海宏液压项目来看,海宏液压在报告期内存在大额分红的情形。交易所文件指出,海宏液压曾实施三次现金分红,派发现金股利合计2.14 亿元,占报告期内合计净利润的72.47%。

监管对于“清仓式”分红态度明确,海宏液压项目的行为可以说撞到了“枪口”上。眼下,监管部门严密关注拟上市企业是否存在上市前突击“清仓式”分红等情形,严防严查,并实行负面清单式管理。

除去“顶风作案”的项目,西南证券其他保荐项目中,执业质量问题亦不容忽视。2023年撤回的两家IPO项目中,均存在数据核查方面的问题。

其中,阿泰可存在招股书与问询回复文件数据“打架”的情况,华夏电通则是存在收入核查不充分等问题。两个项目不仅直接指向企业信息披露的严谨性问题,也反映保荐机构在执行专业职责时数据核查与尽职调查的不足。

具体来看,阿泰可在招股书中披露,2020年以及2021年,公司的研发费用中职工薪酬分别为250.21万元、303.22万元。一轮问询回复文件显示,2020年以及2021年,阿泰可的研发费用中的职工薪酬分别为241.04万元、303.22万元。诸如此类的前后不一的情况并非个例,招股书与问询回复文件中在主营业务成本、销售商品收入、2020年四季度及2021年一季度确认收入上均存在差异。

华夏电通项目中,西南证券对数据核查的不足也直接被监管点出。监管在问询函中明确指出,中介机构对主营业务收入核查比例较低,并要求说明细节测试等的具体情况。

归结来看,不难发现,西南证券近两年撤回项目普遍存在一定“瑕疵”,而申报过程中的种种纰漏,亦有保荐机构核查疏漏之责。

北京德和衡律师事务所苗在超律师在接受蓝鲸新闻记者采访时指出,保荐机构在企业发行过程中扮演着重要的角色,职责包括对发行人的尽职调查、信息披露的审查以及提供专业意见等。根据相关法规,保荐机构应对其所保荐企业的真实性、准确性和完整性负责。

投行业务难挽颓势

曾几何时,业内一度有“东有华泰,西有西南”的说法。但从现状来看,西南证券的投行业务已经远远“掉队”。

回溯来看,2018年3月,证监会对西南证券予以公开谴责并责令改正,指出该公司存在合规风控对投资银行类业务未全面有效覆盖、内部控制机制未有效执行、部分投资银行类项目对相关事项核查不充分等违规行为。

一连串的负面消息使西南证券投行业务陷入低迷,两年“冰冻期”后,西南证券业务逐渐恢复,保代数量从2019年低谷时的35人回升至今年2季度的47人左右,然而投行业务却难挽颓势。

2015年-2023年,西南证券投行业务手续费净收入分别为14.69亿元、13.68亿元、 6.26亿元、4.94亿元、2.95亿元、2.5亿元、2.67亿元、1.8亿元和1.38亿元,投行业务手续费净收入持续下行。

(图片来源:蓝鲸新闻制图)

公司整体营收也大受影响, 2019年-2022年西南证券营业收入从34.89亿元降至17.87亿元,同期增速分别为-9.15% 、-2.32% 、-42.29%;净利润则从10.42亿元降至3.09亿元,增速分别为4.75%、-4.89%、-70.20%。

已“掉队”的投行业务要想迎头赶上,并不容易。去年10月,西南证券聘任具有投行背景的杨雨松出任总经理,其曾担任华夏证券重庆分公司投资银行部副经理、重庆临江支路营业部副总经理、贵阳合群路营业部总经理职务。同月,西南证券董事会还全票通过了调整公司投资银行事业部内设机构的议案。

对于投行发展方向,西南证券在年报中明确表示,2024 年,公司投行业务将持续深化“资本+中介”业务模式,用资本撬动投行业务发展,发挥好重庆总部区位优势,以服务成渝地区双城经济圈、西部陆海新通道和西部金融中心建设为重点。

记者关注到,在西南证券曾释放的投行项目经理招聘信息中,直言“部门项目储备丰富,过往业绩突出,2023-2025年有多个拟申报股权项目。急招项目承做,市场化薪酬,到岗后立即跟项目。”并给出了有市场竞争力的薪酬,30-60K,要求参与IPO、再融资、并购重组等各类投行业务的承做。但从实际情况来看,“多个拟申报股权项目”,或是并未如期落地。从平台上显示的HR活跃度来看,已停留在半年前。

去年,西南证券整体业绩有所回升,营收23.29亿元,同比增加30.33%;实现归母净利润6.02亿元,同比增加94.63%。从业务结构来看,投行业务受挫之后,西南证券的主力营收来自于自营业务和证券经纪业务,两项业务在2023年所占比重超过80%,由于更依赖行情,很大程度是“看天吃饭”。

不久前,西南证券还终止了其失败的海外扩张之路,以0.9亿港元的价格“甩卖”子公司西证国际。西南证券投资“入主”十年以来,西证国际仅2015年与2017年实现盈利,分别为0.14亿港元和0.01亿港元,其余年份均有不同幅度的亏损,期间累计亏损超10亿港元,给公司整体业绩造成拖累。

投行业务未见明显起色,主力业务“靠天吃饭”,加以出海业务的失利,西南证券仍有不小压力。(蓝鲸新闻 王婉莹 wangwanying@lanjinger.com)