文|子弹财经 王亚静

编辑|蛋总

继拨康视云、药捷安康之后,又一家医药企业向港交所发起冲击。

近日,科望医药集团(Elpiscience Biopharmaceuticals, Inc.,以下简称:科望医药)递表港交所,中信证券为独家保荐人。

这是一家处于临床阶段的生物医药公司,致力于全球范围内利用新一代疗法创新肿瘤治疗,按照其说法,公司正透过将“冷”肿瘤变为“热”肿瘤,彻底改变癌症治疗方法。不过,公司至今没有商业化上市的产品。

但这并不妨碍科望医药受到资本市场的瞩目,因为在其背后,既有纪晓辉、卢宏韬这样知名的“投资人+专家”配置,又有礼来亚洲基金、高瓴资本、腾讯等知名投资机构的加持。

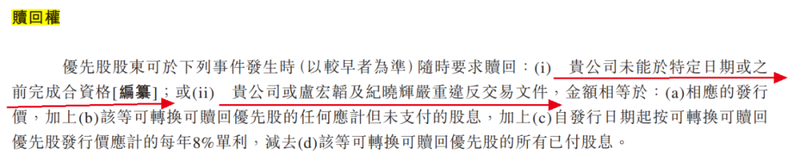

不过这一次,在资本市场纵横多年的纪晓辉也要被资本“拿捏”了。按照规定,若公司未能于特定日期或之前完成合资格上市,公司或卢宏韬及纪晓辉严重违反交易文件,赎回权将恢复。

1、累亏30亿,另辟蹊径挣钱

科望医药起步之时,就定位海外。

2017年7月,科望医药在开曼群岛注册成立,3个月后,公司开始通过科望上海在中国开展业务。

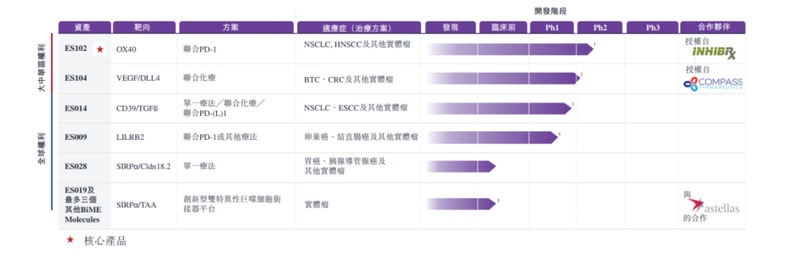

成立7年以来,科望医药共进行了6项产品的研发,主要针对非小细胞肺癌、头颈部鳞状细胞癌、胆道癌、结直肠癌等多种肿瘤病症。其中,4项处于临床阶段、2项处于临床前阶段。

图 / 科望医药招股书

这也意味着,IPO前,科望医药并没有任何产品商业化上市,一直处在“烧钱”研发的进程里,这也导致企业至今没有走出亏损。

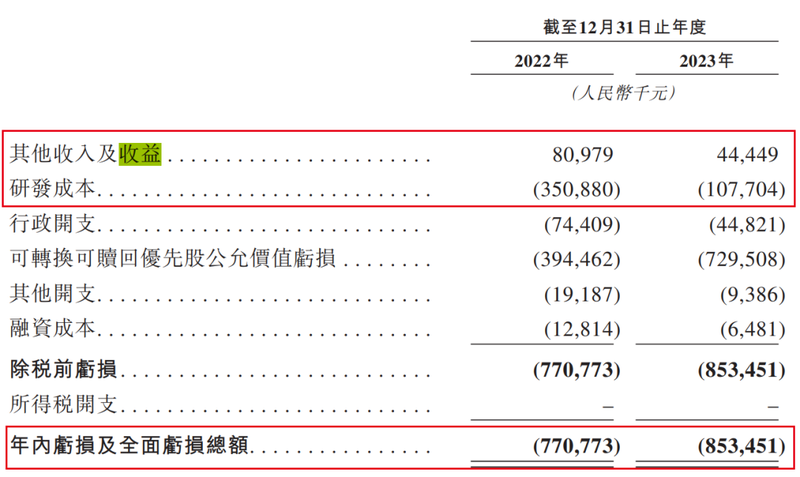

招股书显示,2022年和2023年(以下合称:报告期),公司通过政府补助、存款利息等方式获得其他收入及收益8097.9万元、4444.9万元;而净利润分别亏损了7.71亿元、8.53亿元。

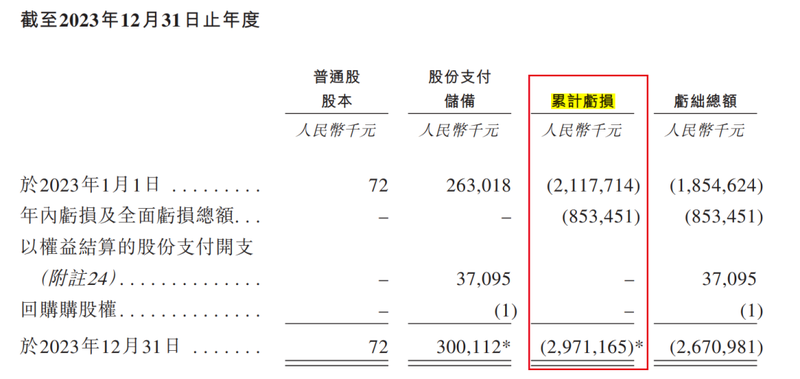

于2023年12月31日,科望医药累计亏损高达29.71亿元。

图 / 科望医药招股书

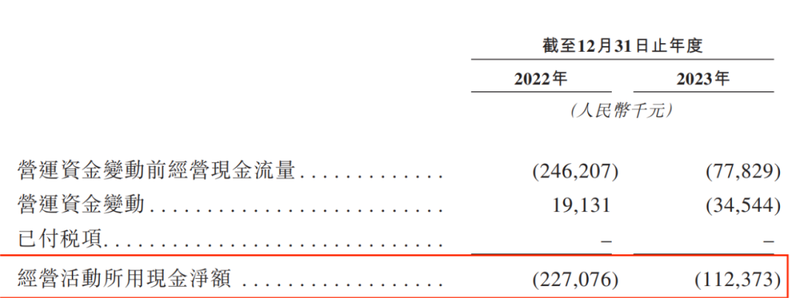

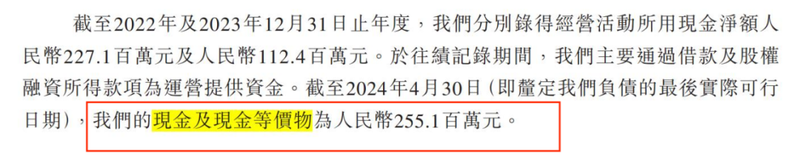

没有足够的产品支撑业务,科望医药也自然而然地丧失了“造血”能力。2022年、2023年,其经营现金流净额分别为-2.27亿元、-1.12亿元。

图 / 科望医药招股书

对于还在持续“烧钱”的医药企业而言,如何快速充裕现金流是发展的重中之重,没有产品上市销售的科望医药选择另辟蹊径回笼现金流——出售资产、合作授权。

2022年9月,公司全资附属公司科望苏州与药明生物全资子公司无锡苏州订立资产转让协议,将抗体生产设施转让予无锡苏州。

据悉,被转让的抗体生产设施原由集团用于中试规模生产候选药物,以满足实验室及临床阶段的需求。

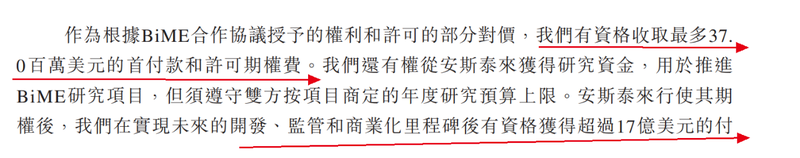

递表港交所半年前(即2023年12月28日),科望医药又与安斯泰来签订了合作、期权及许可协议,同意进行最多四个源自BiME 平台的双特异性巨噬细胞衔接器项目的早期研究,收取最多3700万美元的首付款和许可期权费。

图 / 科望医药招股书

除此之外,科望医药还有权从安斯泰来获得研究资金,用于推进BiME研究项目,但须遵守双方按项目商定的年度研究预算上限。安斯泰来行使其期权后,科望医药在实现未来的开发、监管和商业化里程碑后有资格获得超过17亿美元的付款。

只不过,在这些资金到底能否变现?何时才能变现?都充满诸多不确定性。而在此之前,科望医药仍然还需要为增厚资金链继续努力。

2、沈文彦卸任多个职位,核心产品靠引进

谈起科望医药,就绕不开三个名字:纪晓辉、卢宏韬以及沈文彦。

其中,纪晓辉、卢宏韬是科望医药的联合创始人,是“投资人+专家”的搭配。

在科望医药,纪晓辉一人身肩董事会主席、执行董事兼首席执行官之职,他曾是礼来亚洲基金的风险合伙人,而礼来亚洲基金正是科望医药的A轮投资方。

卢宏韬是知名的免疫学专家,曾任职于Bayer AG(拜耳)、葛兰素史克中国,多年从事于研发工作,在科望医药出任执行董事兼首席科学官等职。

从职位上可以看出,纪晓辉才是科望医药的“一把手”。

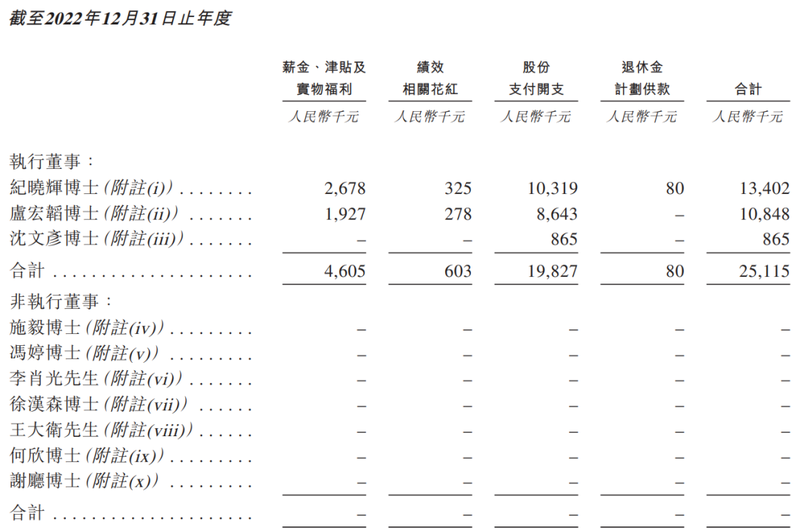

长年亏损的科望医药在报告期内并未派付利息,但也没有亏待两位创始人。

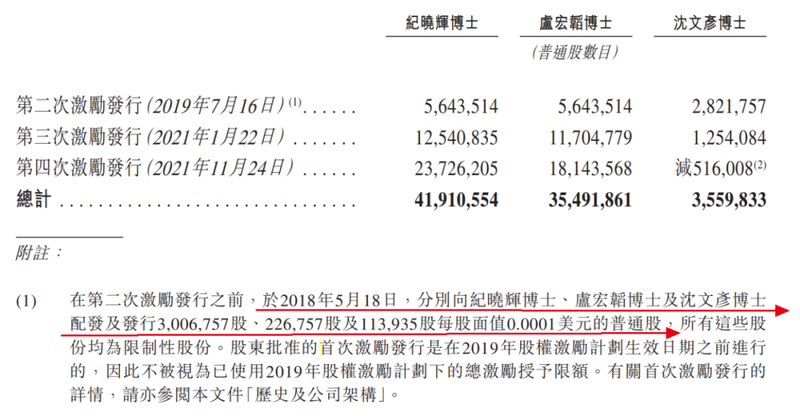

招股书显示,2018年至2021年,科望医药共对纪晓辉、卢宏韬进行过4次股权激励发行,分别获得了4492万股、3572万股股份。

图 / 科望医药招股书

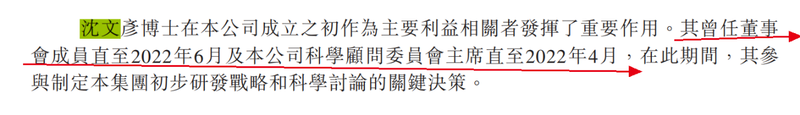

而和纪晓辉、卢宏韬一样频繁出现在股权激励名单的人就是沈文彦。他在公司成立之初作为主要利益相关者发挥了重要作用,并参与了公司前三次股权激励发行。

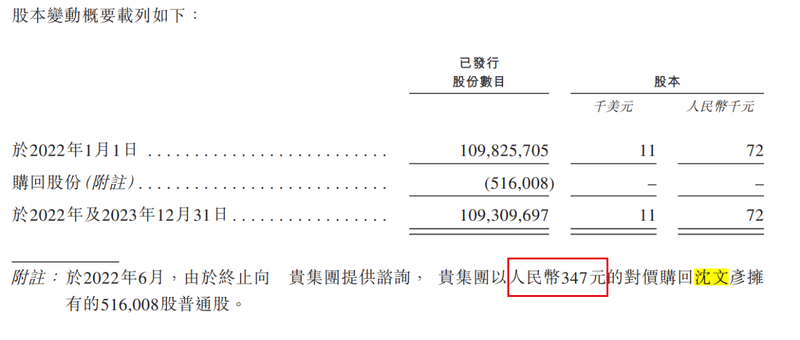

只不过,在2021年11月第四次激励发行7个月后(2022年6月),公司仅用347元就赎回了沈文彦的51.6万股普通股。对此,公司给出的解释是,由于沈文彦不再担任集团顾问。

图 / 科望医药招股书

2022年4月、6月,沈文彦先后辞去了公司科学顾问委员会主席、董事职位。早在2017年10月,沈文彦就已经出任董事一职,在职期间参与制定初步研发战略和科学讨论的关键决策。

图 / 科望医药招股书

招股书显示,沈文彦是抗体和治疗蛋白领域的权威专家,是治疗心血管疾病的依洛优单抗(Repatha)的主要发明人、治疗骨质疏松症的romosozumab(Evenity)的发明人,在推动管线产品从发现到临床阶段的概念验证再到注册方面拥有丰富经验。

既然如此,沈文彦为何突然卸任?在卸任这两个职位之后,沈文彦是否仍在公司任职?谁来接任沈文彦辞去的职位?对此,「子弹财经」试图向科望医药方面进行了解,但截至发稿仍未获回复。

7月10日,「子弹财经」在科望医药官网查询发现,除纪晓辉、卢宏韬之外,并无其他董事,也未见科学顾问委员会主席的职位。

有意思的是,「子弹财经」注意到,沈文彦离开的背后,科望医药的研发产品能力和意愿仍值得深究。

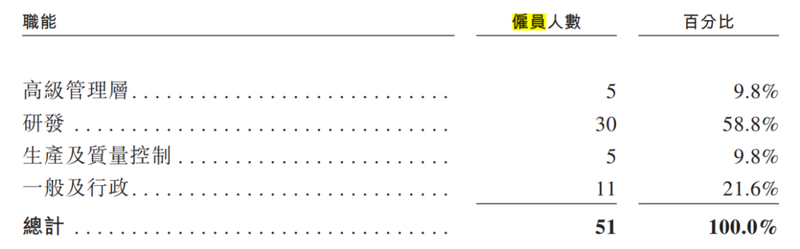

截至2023年12月31日,公司仅有51位全职员工,其中从事研发的员工有30人。

图 / 科望医药招股书

另外,公司研发的6个产品里,ES102、ES104两个产品均是授权而来。其中,ES102是公司核心产品,适用于非小细胞肺癌、头颈部鳞状细胞癌及其他实体瘤;ES104适用于胆道癌、结直肠癌及其他实体瘤,这两款产品是进展最快的项目。

2018年,公司与Inhibrx订立许可协议,获得了进一步在大中华区开发、生产及商业化ES102(或INBRX-106)许可;2021年,公司与TRIGR(被Compass收购)订立许可协议,可以在大中华区针对所有肿瘤适应症进一步开发、生产和商业化由ES104(或CTX-009)组成或含有ES104(或CTX-009)的医药产品。

而这些授权都需要科望医药掏出真金白银。

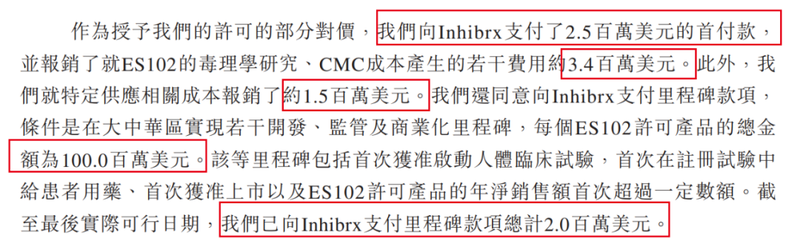

招股书显示,公司向Inhibrx支付了250万美元的首付款,并报销了就ES102的毒理学研究、CMC成本产生的若干费用约340万美元、就特定供应相关成本报销了约150万美元。

图 / 科望医药招股书

除此之外,公司在大中华区实现若干开发、监管及商业化里程碑,每个ES102许可产品的总金额为1亿美元。截至最后实际可行日期,科望医药已向Inhibrx支付里程碑款项总计200万美元。

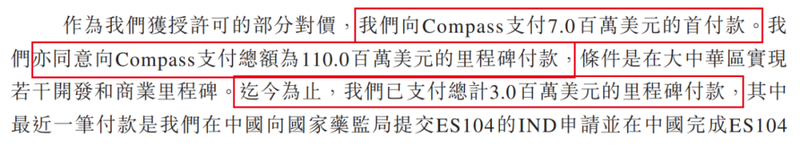

在ES104产品上,公司向Compass支付700万美元的首付款,亦同意向Compass支付总额为1.1亿美元的里程碑付款,条件是在大中华区实现若干开发和商业里程碑。

迄今为止,科望医药已支付总计300万美元的里程碑付款。(编者按:里程碑付款是一种根据项目或交易中特定事件的完成情况来支付款项的方式。)

图 / 科望医药招股书

科望医药究竟是一家重研发、还是重资本运作的医药企业,或许可以从沈文彦卸任、纪晓辉和卢宏韬职位对比,以及产品授权情况中窥得一二。

3、估值近6亿美元,对赌压力山大

科望医药自成立之时起,就不缺少资本的助力。

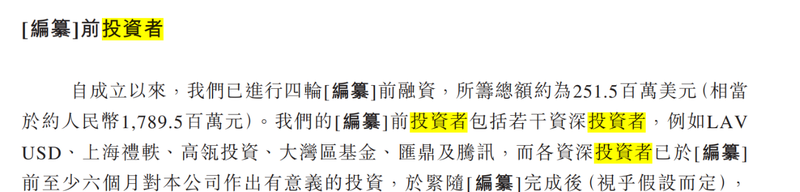

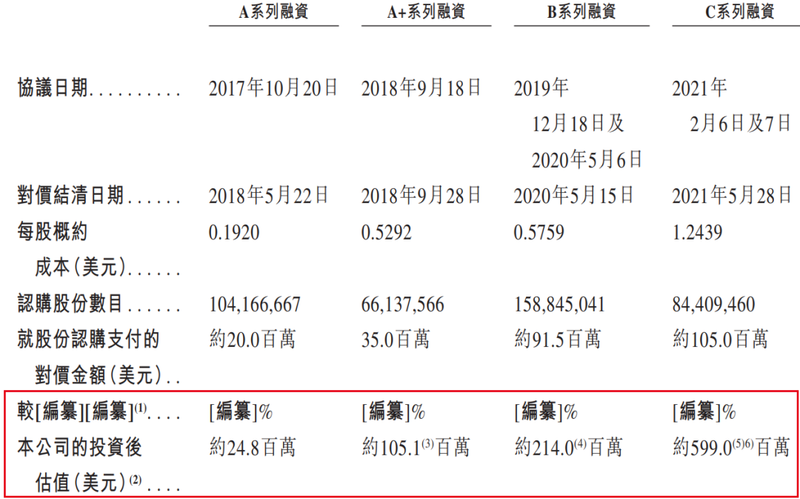

公司成立不久后的2017年10月,科望医药就获得了A轮融资,至今已经完成了4轮融资,融资2.515亿美元(相当于人民币17.895亿元),投资方包括礼来亚洲基金、高瓴资本、腾讯、大湾区基金等知名机构。

图 / 科望医药招股书

在2021年的最后一轮融资后,科望医药的投后估值达到5.99亿美元,较A轮投后估值暴涨23倍。

图 / 科望医药招股书

在这些投资方先后入股之后,持有公司最多股份的并不是两位创始人,而是礼来亚洲基金。

IPO前,LAV USD直接或间接拥有公司已发行股份总数约22.93%权益,是公司单一最大股东集团,而LAV USD隶属于礼来亚洲基金。

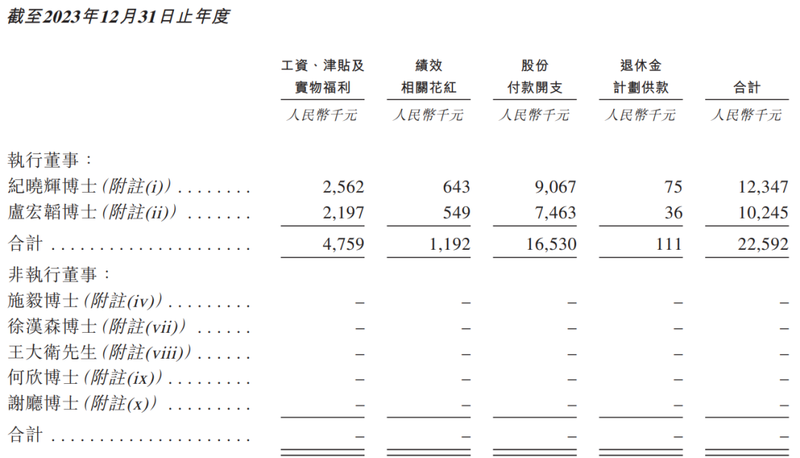

这些资金给了科望医药研发的土壤,也给公司创始人获取巨额薪酬提供了基础。

于报告期内,两位创始人的薪酬均已经上千万。2022年、2023年,纪晓辉获得薪酬1340.2万元、1234.7万元;卢宏韬的薪酬为1084.8万元、1024.5万元。

与之形成鲜明对比的是,所有的非执行董事均未在公司领取任何薪酬。

图 / 科望医药招股书

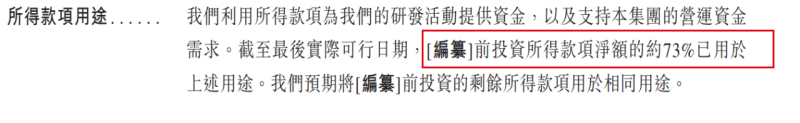

不过,这些融资并未耗完。截至最后实际可行日期,公司动用了约73%的投资所得款项净额。

图 / 科望医药招股书

截至2024年4月30日,公司现金及现金等价物为2.55亿元,这甚至不够公司2022年一年的研发费用——当年的研发费用达到3.51亿元。

图 / 科望医药招股书

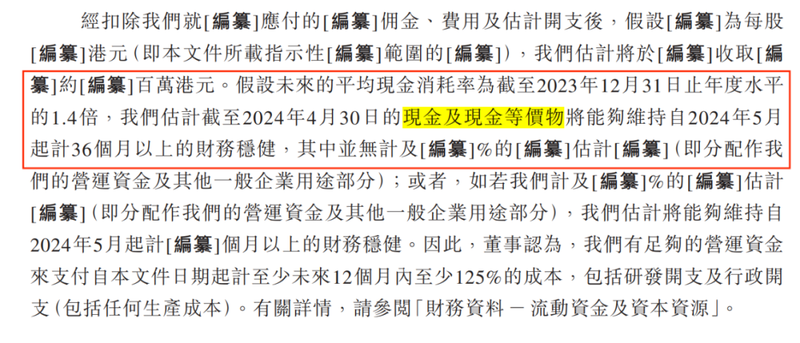

但科望医药在招股书声称,假设未来的平均现金消耗率为2023年度的1.4倍,这些资金能够维持自2024年5月起36个月以上的财务稳健。

图 / 科望医药招股书

照此说法,这些现金流仍给科望医药留下了充足的上市时间,只是,投资者已经等不及了。

按照规定,优先股股东拥有赎回权,这项权利在科望医药向港交所递交招股书时终止。但是,倘若公司未能于特定日期或之前完成合资格上市,或者公司或卢宏韬及纪晓辉严重违反交易文件,优先股股东可以随时要求赎回所持股权。

图 / 科望医药招股书

而这个“特定日期”究竟是何时,招股书并未透露。「子弹财经」试图向科望医药方面进行了解,但截至发稿仍未获回复。

可知的是,在接下来的时间里,科望医药能做的就是为了上市全力以赴。