文|满投财经

6月19日,绿茶集团向港交所递交了更新后的招股说明书,第四次冲击港交所上市。这是绿茶集团自2022年以来再一次重启香港IPO的步伐,花旗和招银国际依旧是其联席保荐人,而募集后的资金将用于扩大其餐厅网络。

据招股书显示,绿茶集团旗下经营着名为“绿茶餐厅”的休闲中式餐饮品牌,与日前递表的小菜园属于同一赛道。按收入计算,绿茶餐厅在国内休闲中式餐厅品牌中排名第四。

随着中国经济的持续复苏,线下餐饮行业的资本活动逐渐丰富,年初至今,已有多家餐饮/饮品行业的公司冲击港交所。本次冲击上市的绿茶集团质地如何?冲击上市的成果是否能得到回应?结合公司招股书数据,本文将对此进行浅析。

01 “网红+亲民+创新”的江浙菜连锁品牌

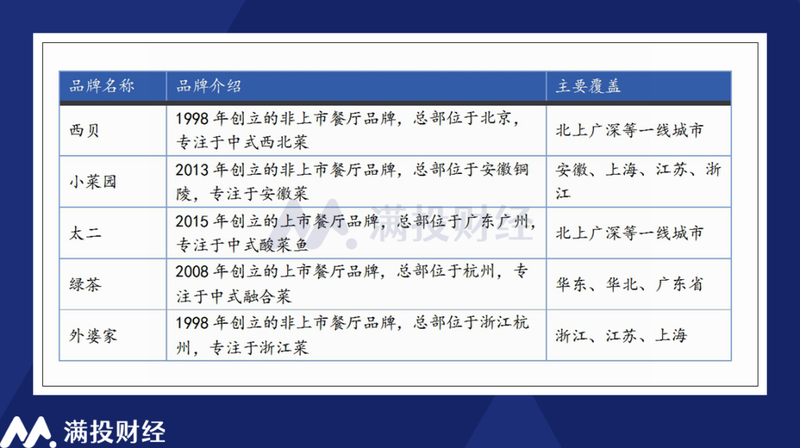

绿茶这一餐饮品牌最早创立自2008年,在经历15年的发展后,目前已经是一个包含382家餐厅,覆盖21个省份的知名餐饮连锁品牌。根据灼识咨询报告,2023年绿茶餐厅在中式休闲餐厅领域具有0.7%的市场份额,位列行业第四。而根据招股说明书罗列的品牌来看,前三位分别为西贝莜面村、小菜园和太二,第五位则为外婆家。

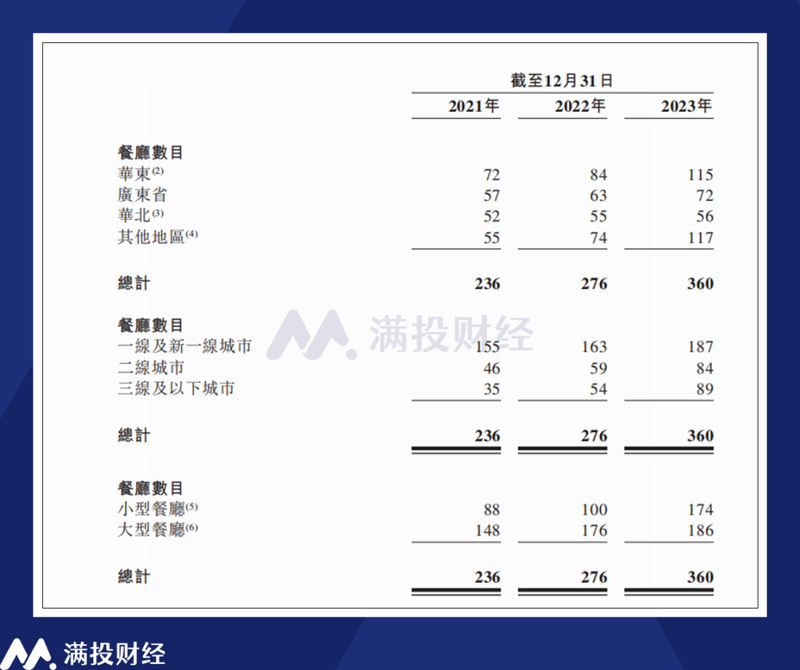

从菜品来看,绿茶餐厅一般覆盖有50-80种菜品,整体上以江浙菜为主,并在此基础上融合部分现代餐饮的创新元素。因此无论是在菜品上还是在装修上,绿茶餐厅都致力于突出“江南”风格。从其受众来看,而绿茶餐厅的主要开设地也集中在长三角与广东地区。截至2023年末,公司位于华东地区(浙江、上海、安徽、江苏、江西及福建。)的餐厅数量达到115家,占总数的31.9%。

根据招股书显示,绿茶餐厅的客单价大概在60元-80元之间。而根据国泰君安研报引用窄门参眼的数据来看,绿茶餐厅的客单价为71.45元,在大众便民中式餐饮中属于较为便宜的范畴,也与绿茶餐厅初期的“亲民”定位相符。但可以看到,表中提及的五家门店价差均不算大,行业竞争较为激烈。

正因其较为亲民化的价格,类似绿茶餐厅的大众餐饮基本上都处于一个竞争较为激烈的价格带中,较低的客单价使其相较于其他类型的餐饮门店来说更注重“翻台率”,绿茶餐厅创始人王勤松也曾在公开场合表示过类似观点。根据招股书显示,2023年绿茶餐厅的综合翻台率为3.30,与日前递表的小菜园处于类似区间,进一步凸显了行业的竞争之激烈。

在扩店方面,绿茶餐厅目前依旧以直营模式为主,因此相较于已经开放了加盟的门店来说,其扩店速度上是存在一定差距的。2023年期间,公司新增门店数量为84家,同比2022年增长约30.34%。从开店分类来看,公司正致力于通过小门店打开一线&新一线以外的市场,其二线&三线城市的餐厅数目占比逐渐提升。而在新增门店中,小型餐厅的增速明显高于大型餐厅。

为避免竞争,公司在招股书中表示称,其通常会避免在一线或新一线城市现有餐厅三公里半径范围内开设新餐厅。在其他城市,公司可能会进一步拉开餐厅距离,以确保每个店址均有充足的客流量。一般而言,在同一城市内,公司会按居民人数每达到30万人至50万人时开设一家餐厅。

值得一提的是,根据绿茶集团规划,在2024年—2027年期间,公司计划每年分别开设112家、150家、200家以及213家新餐厅,而本次上市募资的资金将有大部分用于开设新店的计划中。截至最后可执行日期,公司年内已有30家餐厅开始营业,37家餐厅签订了租赁协议,其中有27家公司开始装修。

02 摆脱疫情重拾增速,流动性压力需要重视

从财务数据表现来看,公司在2023年间逐渐摆脱疫情带来的影响。2021年—2023年,公司实现营收22.92亿元、23.75亿元、35.89亿元,而根据公司过往招股书给出的数据来看,公司2019年、2020年分别实现营收为17.36亿元,15.69亿元。5年对应的利润则分别为1.06亿、-5526万,1.14亿、1658万、2.96亿。除去2020年与2022年增速表现较差外,公司整体维持着较为亮眼的营收增速。

拆分来看,2021年起,公司营收分支项中分为餐厅与外卖服务,其中餐厅经营是绿茶集团主要的收入来源,其收入占比常年维持在80%以上。而外卖业务是公司自2017年起上线的业务,其占收入比重的提升始终不明显,在13%~17%的范围内平稳波动,可见公司的收入增长主要还是依靠扩店、扩大经营范围展开。

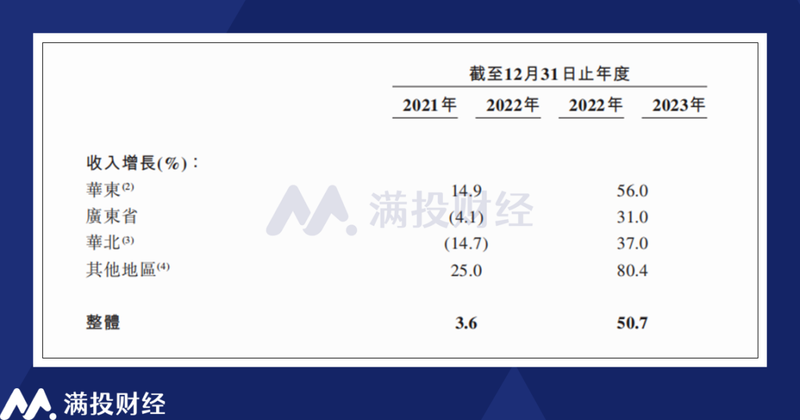

从收入来源来看,公司的主要开户群体以华东地区为主,截至2023年其收入占比达到公司总营收的30.96%,而从增速视角来看,包括云南、内蒙古、四川、山东等多个地区的“其他地区”,即低线城市是公司收入增速的主要来源,2023年其他地区的收入增速达到80.4%,为所有地区中增速最高。

从原因来看,绿茶餐厅“亲民+翻台率”的定位导致了其收入结构上并不依赖高线城市的扩张。尽管公司的大多数店面开在一线及新一线城市中,但从2023年的餐厅人均消费金额来看,多个地区的消费金额差距其实并不大。即使放到同店销售额层面,不同地区的销售额差距其实也并不明显,对于绿茶集团而言,向下线城市扩张,或许并不会过多地影响其本就不高的利润率。

餐厅原材料以及员工成本是公司主要的支出项,但在经历了疫情冲击后,多数实体餐饮店对成本端的把控都是较为平稳的。绿茶餐厅在2023年间的原材料成本与员工成本分别占总收入比重的33.6%,25.4%,整体上较2022年有了不错的好转,与2021年期间的水平接近。

从现金负债情况来看,截至2023年,公司资产负债率为82.9%,由于持续坚持自营门店模式,重资产负债的经营模式在所难免。且就算是单纯从流动资产对冲流动负债来看,公司目前都是有一些“资不抵债”的。截至2023年末,公司一年内或按要求执行的贴现现金流需求达到11.51亿元,对应的流动资产也仅有8.77亿元。

截至2023年末,公司在手现金与现金等价物为3.56亿元,较2022年度增长2.22亿元,基本是由经营活动产生的现金金额。而回顾过往两年的现金流变动来看,公司当前的经营正常,但就算抛开负债情况,其在手现金也很难维持大规模的扩店行动,因此在餐饮界逐渐“内卷”的当下,选择上市募资加快脚步是较为合理的选择。

03 渡过难关后,绿茶集团的下一步是什么?

从绿茶集团过往的递表经历可以看出,2020年—2022年期间的疫情对于餐饮业来说是一次难以忘怀的关隘,多数公司的发展规划被拦腰打断,而存活下来的企业,往往也因为错失时机而变得有些步履蹒跚,不得不寻求新的出路。递表上市同样是这种变化的体现之一。或许对于许多知名品牌而言,选择递表上市,本身就是其压力较大的证据。

从市场规模来看,中国餐饮业依旧是世界排名第二的餐饮市场。根据招股书,截至2023年中国餐饮市场全年规模达到52890亿元,同比增长20.9%,在摆脱疫情影响后,餐饮行业出现了明显的复苏迹象。但同时,这也意味着市场的竞争再起,参与者不再是寻求苟活,而是重拾了发展与竞争的决心。而在经济复苏缓慢,居民消费欲望下降的背景下,这也意味着行业的内卷在加剧。

而在众多餐饮种类中,休闲中式餐厅又是竞争最为激烈的场景之一。即使是市占率排名前四的绿茶餐厅,其市占率也仅有0.5%,可见市场竞争之激烈。究其原因,连锁餐饮+中餐的配置所导向的可选项实在太多,在菜系种类众多的基础上,其唯一的门槛又是难以被量化的“口味”。对喜欢尝鲜的消费者来说,没有哪家门店是“必选项”,这也是大多数餐饮必须面对的难题。

绿茶餐厅在这方面的努力主要集中在新菜品研发。“菜品融合创新”是绿茶餐厅作为大众餐饮的主要卖点。根据招股书来看,绿茶内部存在菜品研发机制,会根据连锁店面的地方特点推出特色菜,并进行口味改良。连续数月销量较少的菜品会从菜单里去掉,定期也会有新的菜品加入菜单。2021年—2023年期间,公司分别推出178个、172个和168个新菜品。

但菜品改良无异于在荒野中扩荒,其努力有之,但成果却不一定能令人满意。至少就绿茶集团的情况来看,其招牌菜品到目前为止依旧没有太多的改变,虽然上新不少,但能留住客户的菜系却没能有效增加。若绿茶集团想要进一步地扩大业务,仅靠菜品是远远不够的。

(招股书罗列的餐厅受欢迎菜品)

在竞争环境的压力下,绿茶集团想提价无疑是困难的,那么想要继续扩张企业,绿茶集团能够做出的选择其实无非两个方向,其一是加速扩店,是绿茶集团当前的方向,但相较于“放下自尊”开启加盟模式的其他品牌来说,其扩店速度显然是存在差距的;其二则是培养子品牌,新增“小弟”投入到市场竞争中,这是从目前的绿茶招股书上没能看到的选择,但同样有可能成为绿茶集团未来的路。

正如前文提及的那样,绿茶集团的负债情况并不容乐观,本次的上市想来也与此有一定关联。但就算获取到充足的资金,其发展路径或许同样要迎来改变。放开加盟或开设新品牌,都可能成为绿茶集团下一步的选择,但与之而来的挑战,在当前市场环境中同样严峻。