文|消费最前线 罗弋

曾经的三大“神水”之一,海天逐渐开始名不副实。

2023年,海天实现营收245.59亿,同比下降4.1%,这是企业年营收第一次出现下滑,就连支撑起整个营收的三大主力业务也遭遇“团灭”。酱油营收126.37亿元,同比下滑8.83%;调味酱营收24.27亿元,同比下滑6.08%;蚝油营收42.51亿元,同比下滑3.74%。

海天的酱油不值钱了?

事实上,海天的高光时刻在这两年戛然而止。2021年,海天的营收就开始出现停滞的苗头,毛利率更从2018年之后持续下滑。根据统计,海天在五年之内,毛利率大幅下降了12个百分点,又受不少负面新闻影响,市值从7000亿一路缩水。

这几年,餐饮行业的骤变与消费者饮食习惯的升级,又为海天未来的命运添了诸多不确定因素,总之,这家“酱油巨头”正在由光明迈向黑暗。

B端寒冬,拖垮海天?

提到海天的失利,不得不提国内当前的餐饮大环境。数据显示,来自餐饮市场的B端消费至少为海天提供了60%的营收。这一占比在国内整个调味品领域都是相当高的。对比之下,千禾味业只占比10%,中炬高新占比30%。

今年1-4月,全国餐饮收入17360亿元,仅增长了9.3%。但在低增长的另一面是成群结队倒下的餐饮创业者。企查查数据显示,今年1月到5月,全国注吊销餐饮企业数为72.3万家,去年1到5月这一数据为67.7万家,这意味着今年同期比去年多倒下了4.6万家餐企。

如此悲凉的餐饮市场,间接让海天吃了一个“哑巴亏”。加之预制菜横行餐饮圈,一些餐饮连锁企业如乡村基、真功夫、吉野家、西贝等企业预制菜占比高达80%以上,更让海天的业务受到不少的冲击。

失去B端主力市场,海天不得已加速抢夺零售C端市场,就目前来看,这也是海天走出业绩阴影,实现自我救赎的关键方式。海天对于消费者的重视连年加深,仅在2022年报里提到消费者的次数,就从上一年度的20次猛增至44次。

只不过,赢得C端消费者的青睐,远不如拿下餐饮大盘那么简单。

首先,就是渠道方面。诚然,海天深耕商超便利店多年,在线下的存在感无人能敌。但在年轻人的厨房里,连一瓶调味品都要网购的概率实在不小,早在2021年,艾媒咨询就曾调查过,当年会通过线上渠道购买调味品的用户就达到了43.6%。

可海天的线下渠道占比高达九成,这在一众调味品品牌里算是严重不均衡。2023年,海天味业线上渠道仅实现营收8.89亿元,同比下降10.06%,不仅规模小,降幅甚至比线下市场还大。渠道的失衡,让海天无法及时把控新时代的消费风向,也很难去靠近新一代的年轻消费者,一旦舆论战爆发,便会立刻被消费者厌弃。

最典型的例子就是“海克斯”酱油事件。

在这场风波里,线上优势强大的千味一举超车海天,当月酱油产品线上销售额同比增长226%,成为酱油产品国内主流电商平台市占率第一。千味的线上渠道营收占比一度超过1/4,远超海天同期的4.16%。

其次,海天的大健康路线实行得太晚。尤其一次次被爆出的负面新闻,让海天迟迟撕不掉“科技与狠活”的标签。此前,海天零添加全系列产品销售收入约为8亿元,相对总收入238亿,贡献仅为3%。

并非是产品出了岔子,而是消费者对于海天的印象还停留在添加剂酱油的阶段。

反观其他品牌,千禾味业早在2007年就定位零添加,面向高端消费,2019年-2022年,千禾营收复合增速达到21.4%,远超海天味业的8.8%。时至今日,任何一个概念都能在社交网络上炒红,海天却在概念与网络两侧都出现了短板。

这是海天走向落寞的一个关键转折点,迟迟没有弥补回来。

调味品赛道,消费升级?

在过去的2023年,整个调味品赛道的表现都不尽人意。除了海天,中炬高新、加加食品的营收也在加速下滑。前者去年营收下滑了3.78%,后者的处境更加狼狈,2023年营收同比下滑13.78%。

事实上,在各大调味品企业营收不佳的背后,一个市场趋势逐渐凸显:与整个消费市场不同,调味品赛道在大健康的观念影响下,开始加速升级。在此趋势下,一向走低端路线的品牌头一个被消费者抛弃。

去年营收最惨烈的加加食品就是最好的例子。

据悉,加加食品的酱油、醋、鸡精乃至食用油都逐渐被消费者所厌弃。数据显示,2023年,加加食品酱油产品营收同比下滑16.96%;食醋类产品同比下滑24.13%;鸡精类产品营收同比下滑28.37%;食用植物油营收同比下滑41.35%。

海天、加加食品、千禾味业、中炬高新,四大酱油巨头中,唯一营收同比增长的赫然是定位高端的千禾味业。诚然,消费者在调味品消费上毫不吝啬,艾媒咨询调查显示,近八成用户的调味品月度支出在300元以内,只有27.9%的调味品月度消费支出小于100元。

年轻人走进厨房,对调味品突然重视起来。

当前的消费意识里,调味品从传统调味属性,已经升级到了营养层面。海天们的产品升级迟缓,还不是目前企业面临最棘手的困难,更值得一提的是,整个领域踏着新消费浪潮,迎来不少“新人”。

这些新品牌一方面在产品上定位偏向年轻需求,另一方面,在渠道上也处处不偏离品牌调性。例如禧宝制研、加点滋味、吉香居。目前,加点滋味已铺设盒马、Ole 、Blt、便利蜂等零售渠道的超1000家门店;禧宝制研也计划向高端商超、便利店渠道拓展。

至于产品上,新生代品牌走起细分策略,这对海天们无疑是一次“降维打击”。

就目前来看,寿司醋、海鲜酱油已是常见。三只松鼠旗下的儿童品牌推出了一款儿童酱油,主打低钠高蛋白;还有适合三高人群的减盐酱油,缓解贫血的铁强化酱油……即便品牌玩概念的嫌疑高于做产品,但依旧俘获了一众年轻消费者。

有一组鲜明的对比,海天们不得不承认,初出茅庐的新品牌在用户年龄上不断下探。以加点滋味为例,加点滋味约70%的销量由25-35岁消费者贡献,比传统调味品用户年龄段低5岁左右。

无独有偶,VEpiaopiao超30万用户中,90后粉丝群体占比超过56%。再看海天,根据京东给出的用户画像,海天的购买用户以80后、70后中年为主,占比合计超过80%。在年轻人的餐桌上,海天的出镜率越来越少。

种种迹象显示,海天需要好好思考一下这其中的端倪。

酱油之外,生意几何?

令海天感到忧愁的还有一点,企业营收始终高度依赖酱油板块。曾有一年年报显示,酱油在当年占海天总营收的57.23%。酱油成为调味品企业的绝对主力,这似乎并不只在海天一家呈现。

毕竟,中炬高新的这一比例为60.96%;千禾味业80%的营收都来自酱油和醋,其中,酱油的占比超过60%。然而,酱油领域的疯狂内卷,是以海天为首的巨头企业对于这门生意,产生了一定的困惑。

仅看“零添加”酱油市场,各家几乎一刻不敢松懈。

公开资料显示,2020年零添加酱油市场规模约为9.9亿元,2021-2025年零添加酱油消费量复合增长率约36.5%,预计2025年我国零添加酱油市场规模将达到48.9亿元。海天在2022年前三季度,只有19个零添加酱油SKU,一年之后,已达42个。

在一个单一品类上投入太多精力,所换回来的也未必全是利好的回报。

海天在2019年到2023年,研发投入分别为5.87亿元、7.12亿元、7.72亿元、7.51亿元、7.15亿元,是中炬高新平均值的近4倍、千禾味业平均值的近8倍之多。但依旧没有挽救公司下滑的颓势。

即便如此,海天也不得不继续耗下去。

一方面,其他品牌还在加速更新整个酱油消费市场。以千禾味业为例,光大证券数据显示,千禾味业整体调味品中零添加收入占比约6成,零添加酱油占整体酱油收入约占5成。而卡夫亨氏旗下的味事达酱油,更在计划全面去除所有酱油产品中的防腐剂,承诺在2024年实现全线产品零添加防腐剂。

目前,味事达酱油系列推出了超过100个SKU,下半年还计划推出更多新品。大环境的激烈竞争,让海天的酱油生意愈发艰难。但超过50%的营收占比,推着企业除了跟进,别无他法。

当然,这两年海天也在试图找出酱油包围圈,寻常其他机遇。

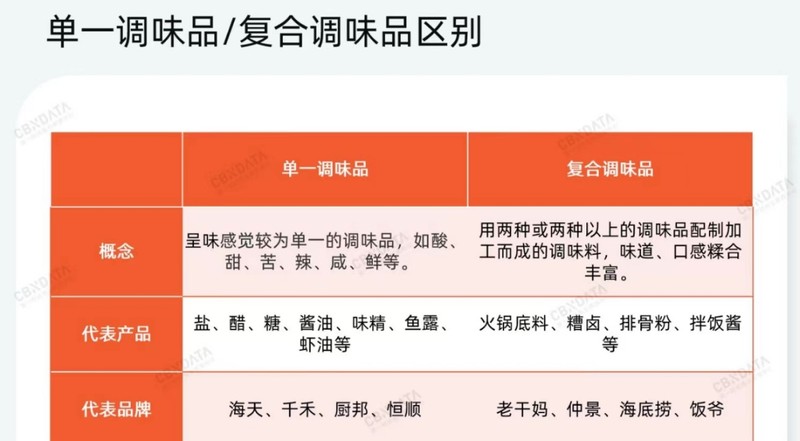

食用油、大米、复合调味品、预制菜……都被海天列为重点发展计划内。特别是复合调味品,这两年,调味品市场里单一调味品的增速远不如复合调味品。2021年,这一市场的规模达1588亿元,2023年市场规模达2032亿元。

海天在2020年开始推出复合调味品。但在当时,颐海国际、天味、红九九就已经在消费市场圈地跑马,据悉,复合调味品市场规模仅为单一调味品的1/3,但生产复合调味品的企业数量,却占调味品企业总数的80%以上。

海天不得已,只好在口味上另辟蹊径。逐渐推出了韩式辣牛肉、云南酸汤、新疆番茄、冬阴功汤,可惜市场反响平平。到2023年,海天重点布局预制菜领域,可是,这些都不如一场跨界的“酱油冰激凌”来得出圈。

另类的冰激凌将海天的产品焦虑、消费群焦虑展现得淋漓尽致,走出酱油舒适圈,海天陡然发现,自己的巨头效应在新赛道的用处寥寥无几,这大概是巨头最遗憾的事了。