文|未来迹FBeauty 巫婉卿

编辑|吴思馨

今年618承载了太多特殊含义。

行业年中最重要的618大促正式落下帷幕,《FBeauty未来迹》根据星图数据、蝉妈妈数据,整理天猫、拼多多、抖音、京东、点淘这几个主要平台的销售情况来看,今年美妆618这五大平台共卖出507.02亿元,相较去年同比下滑0.79%。

事实上,从整个市场环境来看,疫情结束以后,以淘天、京东、抖音、拼多多为代表的主流电商平台,一直在打价格战,极具消费代表性的美妆品类显然成为“试验田”。

然而平台激烈的价格战并没有带来消费热潮,甚至出现双十二消失,春节、三八等重要促销节点低迷的情况,这背后的原因为何?今年这个极为特殊的618,是否会成为价格战的一次关键性转折点?

01 今年618,平台“价格战”打到最高潮?

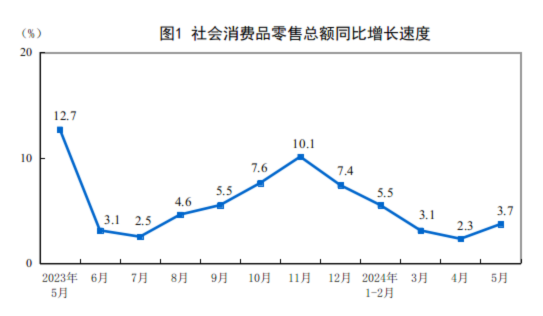

根据国家统计局发布的最新数据,今年5月,社会消费品零售总额39211亿元,同比增长3.7%。回顾去年5月到今年5月的社零大盘情况,仅有两个月为两位数增长,其余皆为个位数增长。

来源:国家统计局

与此并行的是,电商红利时代已然结束,曾经动辄超过20%~30%的扩张时代成为过去式。

已经卸任的前京东零售CEO辛利军年中接受媒体采访时,曾把国内疫情结束后电商市场的竞争格局总结为“重返旷野”。而低价正是疫后各大电商平台角逐最激烈的战场。

大盘增长放缓,行业竞争程度持续加剧,尤其是拼多多的异军突起,更是引发了诸多平台的“焦虑”。

直至今年5月22日,拼多多2024年一季度财报显示,报告期内实现营收868.1亿,同比增长130.66%;实现净利润280亿,同比增长约246%。此次的拼多多不仅增速超过同行,股价也随之走高,市值正式超过阿里巴巴。

在电商红利消失之际,之所以拼多多还能取得增长,离不开它的低价策略。而面对拼多多的强势来袭,京东、淘宝等平台都选择了推动低价改革来迎战,一场持续性的平台价格战悄然打响。

如果说此前的“价格战”多为“暗中较劲”,那么今年618可以说是放在台面上的比拼。

今年618被外界贴上了“最简单”也“最卷”的标签,各大平台不仅简化了规则、取消预售机制,还加码优惠策略,如推出百亿补贴、超级红包等,还分别针对商家推出了扶持政策。

来源:星图数据

更值得关注的是,在平台本次“低价之争”中,甚至出现隔空比拼、自动跟价、争做“全网最低价”的情况。

例如京东在页面直接打出“比天猫便宜”的口号,同时页面下方,呈现“又便宜又好”、“全网低价不怕比”等字样;抖音小范围内测电商改价系统,其商品将由抖音平台依据系统智能分析出的改价范围,进行自动价格调整;拼多多更是上线自动跟价系统,商家使用后,将委托平台在商家设置的价格范围内自动改价,以减少资源位掉线。

02 国货美妆迎来“高光时刻”

这样激烈战况下的618销售情况究竟如何?

星图数据显示,今年618购物节的全网销售总额达7428亿元,同比去年的7987亿元下降了7%左右。

聚焦到美妆行业,今年618天猫、京东、拼多多、点淘的美容护肤销售总额为261亿元,同比去年的300亿元下降了13%;香水彩妆销售总额为91亿元,同比去年的106亿元,下降了14.15%。综合这两大品类,总体下滑了13.3%。

《FBeauty未来迹》从蝉妈妈获取到的数据显示,今年抖音618的护肤品类销售额达117.98亿元,同比增长42.38%;彩妆香水品类销售额达37.04,同比增长66.91%;这两大品类共计销售额达155.02亿元,同比增长47.57%。

将这两大数据进行整合,可以发现,今年美妆618天猫、京东、拼多多等综合电商平台及点淘平台,加上抖音平台,共计卖出507.02亿元,相较去年的511.05亿元,同比下滑了0.79%。

具体到品牌情况来看,星图数据显示,珀莱雅集团显然成为今年天猫618的最大赢家。在美容护肤品类中,珀莱雅超过兰蔻、欧莱雅、雅诗兰黛等一众外资品牌,成为第一;在香水彩妆品类中,彩棠超过圣罗兰、肌肤之钥等外资品牌,成为第一。

从京东平台的品牌榜单看,去年与今年,京东的美容护肤、香水彩妆两大品类前五,主要为外资品牌。不过,今年的美容护肤大类中,国货品牌珀莱雅首次冲进前五名,成为其中唯一的国货。

值得关注的是,近段时间舆情缠身的SK-II,在京东平台取得了不错的成绩,跻身今年京东618的美容护肤品类销量第一。

抖音的品牌榜单发生了较大变化。蝉妈妈数据显示,在抖音618护肤品牌TOP10排行榜中,韩束以4.99亿元的销售额位居品牌销量榜第一,珀莱雅以3.87亿元的销售额位列第二,赫莲娜以3.4亿元的销售额位列第三。

相较去年,护肤品类TOP10品牌的总体销售额都有所上涨,今年不仅首次出现了一个总销售额突破4亿元规模品牌——韩束,销售规模超过3亿元的品牌也增加到了3个,超过2亿元的品牌增加到了7个。

尽管护肤榜单总体品牌销售额都在上涨,但国货的冲劲明显更强,韩束与珀莱雅从去年的第八、第五的排名,直接冲到了第一和第二,除此之外可复美也新上榜位列第八。部分外资品牌却出现滑铁卢现象,例如去年排名第三的海蓝之谜,今年却排名第九,销售额出现明显下滑。

就彩妆香水品类来看,花西子以1.4亿元的销售额位列第一,圣罗兰以1.21亿元的销售额位列第二,方里以0.792亿元的销售额位列第三。

值得关注的是,在抖音彩妆香水品类中,国货品牌的表现非常出色,与外资品牌的比例为7:3,且花西子与方里分别占据第一、第三的席位。可以说,在抖音的彩妆香水赛道,国货品牌已经拥有明显优势。

今年618,国货品牌可以说打了个漂亮的“翻身仗”,在天猫、抖音这两大平台中,今年618的护肤及彩妆香水品类的第一名,都为国货。这可以说是中外品牌竞争中的标志性时刻。

新的问题是,头部品牌都在涨,为何美妆大盘却如此疲软?

03 “利益三角”失衡,谁来挽回品牌的信心?

“我觉得大部分人会认可头部品牌的同比数据,更能代表行业的真实消费、销售数据情况,且这些又是绝对的头部品牌,但这身后是无数个腰斩、脚脖子斩的中小商家。”和麦贺达副总田黎明表示。

尼尔森IQ发布的《2024中国零售业发展报告》显示,中国零售市场正在从“消费升级”模式逐步过渡到“性价比导向”的新时代,性价比和高价值成为当前零售市场的核心竞争力。

在此趋势下,目前依旧主打高性价比的国货美妆品牌的崛起,与电商平台持续性的“低价战争”便显得情有可原。但国货的崛起是行业发展的向好趋势,而平台持久性的“低价战争”却是品牌发展的“毒药”。

有观点认为,今年618不一定是“史上最难”的一届,但一定是利益冲突最激烈的一届。

或许美妆行业还不明显,但其它行业已经有了预警。5月31日,磨铁集团等一众出版社反对“京东低价乱价扰乱市场秩序行为”的声明;6月13日,“淘品牌”代表茵曼创始人方建华在个人公众号发文,呼吁有关部门介入打击“强制运费险”;618期间,一名京东酒水小二在行业群内的“沙场秋点兵”,一张截图中,京东白酒行业小二挨个晒出品牌的销售额跌幅,并一一质问下滑原因。

在由商家、平台和消费者构成的这个“利益三角”中,“价格战”已经让其产生失衡,因为平台通过“仅退款”“强制运费险”“自动调价”等手段,将“价格战”打得“如火如荼”的背后,低价削薄的利润和服务成本主要还是由商家承担。

而这带来最直接的结果是,品牌在大促参与热情的降低。此前一位资深业内人士曾对《FBeauty未来迹》表示,去年双11、新年、38节这几个近段时间重要的大促效果相比以往都在下滑,这导致品牌整体不太愿意去花很大的成本“造节”,以前造节消费市场还能接招,现在的造节成了消费者无法买单的营销。

最直观的就是曾经品牌千金难求的超头直播“坑位”,如今却备受冷遇。

《FBeauty未来迹》在蝉妈妈获取到的数据显示,相较去年,今年抖音618多个头部主播的护肤品带货金额出现明显下滑,其中包括骆王宇、东方甄选美丽生活、疯狂小杨哥、广东夫妇这些超头主播,美妆垂类主播骆王宇更是直接从2023年的1.39亿元断崖式下滑至今年的714万。

这不仅表现出超头在消费者中的号召力降低,更透露出品牌的投放信心不足。

此前也有品牌对《FBeauty未来迹》表示,抖音流量池子变大了,但不代表砸钱就能出收益。背后是抖音直播带货的ROI越来越不具有确定性。

那么,备受追捧的拼多多在美妆板块表现又如何?根据婵妈妈数据,2024年618拼多多美妆品类中,各大品类的均价可以说是“低得出奇”,美容护肤美体精油、彩妆香水美妆工具、美发护发假发、美容美体仪器这四大品类汇总后的商品均价仅有37.78元,可以说是远远低于其它平台平均水平。

一个护肤品卖45.9元,这对目前市面上的主流品牌而言都是难以想象的。

“好的品牌会维护自己的价格体系、渠道秩序,可以预见,未来拼多多很可能会变成不需要品牌的商品的集合平台。”田黎明表示,京东们要解决的是效率、如何平衡商家利益,以及如何服务好差异化的消费群等等,而不是一味地去跟着拼多多“卷”。

实际已经有平台开始意识到这个问题,根据天猫不久前TopTalk大会上披露的内容,聚焦品牌增长、为品牌提供更多确定性资源,成为了天猫2024年的重要方向。

不论平台“价格战”的最终结局如何,至少对美妆品类而言,方向是可以预见的。在大促的销售带动作用越来越低、利润也越来越薄的情况下,许多品牌会逐渐开始回归高质量的日销,届时平台大促的号召力可想而知。

倘若今年618不能成为平台价格战的转折点,那么未来大促再想要“热起来”,恐怕不是一件容易的事情了。