文|迈点 于波

悄然提速的保租房REITs

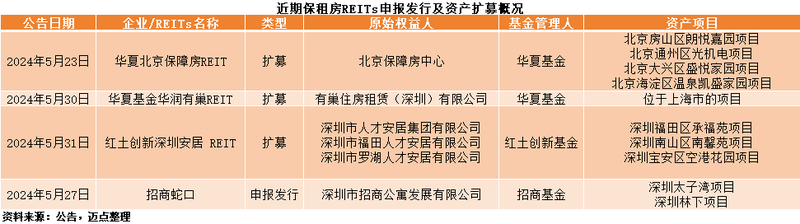

初夏的五月,保租房REITs却有种盛夏的感觉。短短十天时间内,华夏北京保障房REIT、华夏基金华润有巢REIT、红土创新深圳安居REIT先后官宣开启扩募,与此同时招商蛇口也正式宣布启动保租房REITs的申报发行。

5月23日,华夏北京保障房REIT公告称,拟申请扩募并购入基础设施项目,拟扩募资产分别为北京朗悦嘉园项目、北京光机电项目、北京盛悦家园项目和北京温泉凯盛家园项目。华夏基金在公告中指出,本次扩募资产扩充了基金对北京各区域租赁住房资产的覆盖范围,可以有效分散基金的资产组合风险。值得一提的是,这是首单官宣扩募的保租房REITs。

5月30日,华夏基金华润有巢REIT紧随其后官宣扩募,拟扩募资产为位于上海的保租房项目。华夏基金在公告中指出,本次扩募资产总体运营情况良好,现金流稳定,同时是对上海其它区域的覆盖补充,可以有效分散基金的资产组合风险。资料显示,目前华润有巢REIT的底层资产均位于上海市松江区,分别为泗泾项目和东部经开区项目。

5月31日,红土创新深圳安居REIT也宣布了资产扩募计划,拟扩募资产分别为深圳承福苑项目、深圳南馨苑项目、深圳空港花园项目,项目建筑面积合计17.83万平方米,共有3,210套保租房及配套停车位。红土创新基金在公告中指出,扩募资产位于深圳核心区域或所在区域的核心位置,周边配套齐全,居住品质佳。

除了已上市的保租房REITs积极扩募以外,招商蛇口也于5月27日官宣拟开展招商基金招商蛇口租赁住房封闭式基础设施证券投资基金的申报发行,原始权益人为深圳市招商公寓发展有限公司,基础设施资产为深圳太子湾项目和深圳林下项目,资产估值为12.87亿元(截至2023年12月31日)。

结合招商蛇口2023年报来看,太子湾项目和林下项目均隶属于“壹栈”产品线,其中,太子湾项目经营建筑面积为25,900m2,客房数576间,2023年累计运营收入为3,383万元,平均出租率为92%;林下项目经营建筑面积为40,935m2,客房数1,313间,2023年累计运营收入为5,287万元,平均出租率为98%。另据招商蛇口官网显示,太子湾项目和林下项目已分别投入运营超4年和8年,项目运营成熟。

除了招商蛇口以外,另有多家企业的保租房REITs申报发行工作在2024年也进展顺利。例如,今年3月份建设银行宣布“建信建融家园REIT”获得证监会和上交所受理;新黄浦于今年1月底宣布正式启动保租房REITs的申报发行工作。此外,北京昌平保障房、天津泰达人才安居、西安高新区保障房、青岛房投、上海临港等多单保租房REITs的申报发行工作也在稳步推进中,万科在2023年业绩说明会上表示将向国家有关部门提报申请材料。

资本与产品的“双向奔赴”

从2021年的“958号文”首次将保租房纳入可发行基础设施REITs的基础设施范畴,到2022年证监会与发改委联合发布《关于规范做好保障性租赁住房试点发行基础设施领域不动产投资信托基金(REITs)有关工作的通知》,到同年首批三单火速上市并获得资本市场追捧,再到如今的资产扩募和发行申报的集中“迸发”,为何仅仅三年时间,保租房REITs就悄然提速?

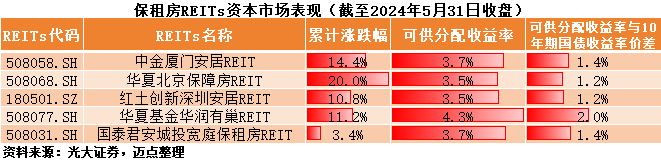

从资本市场的表现来看,截至5月31日收盘,目前已上市5单保租房REITs上市至今平均涨幅达到11.98%,远高于其它类型的公募REITs。在可供分配收益率上,已上市5单保租房REITs平均达到3.74%,较10年期国债收益率平均高出1.45%。

相比于其它类型的公募REITs,保租房REITs的底层资产不易受经济周期的影响,收益稳定且波动性较低,因此在资本市场中属于稀缺标的。例如,自2023年以来,核心城市优质写字楼空置率持续走高,像华安张江光大园REIT、建信中关村产业园REIT的底层资产在2023年出租率均出现了显著下滑。

参考已上市5单保租房REITs的财报来看,截至2024年第一季度,底层资产的单季出租率始终保持在90%以上,除了城投宽庭保租房REIT相对较低以外,其它多数均超过94%,像红土创新深圳安居REIT、中金厦门安居REIT更是超过97%,且自上市以来保持稳定。此外,已上市5单保租房REITs的租金收缴率也维持在95%以上的高位运行,多数项目超过98%。

在这背后,则源自于保租房供需结构的紧平衡。平安证券在研报中指出,从供给端来看,“十四五”全国计划筹建保租房近900万套(间),预计可解决2600多万人的住房问题,2021-2023年已完成计划的64%;但从需求端来看,根据七普测算城市租非廉租房人口达1.2亿人,按青年人占比29%估算,对应约3461万人,叠加新市民租房需求,远大于保租房供应。同时若按三亿新市民、21.8%租非廉租房比例估算对应超6500万人,亦远大于供应。

结合媒体报道来看,也印证了这一点。例如,解放日报曾报道称,相比于青年的需求,当前上海保租房在供给上仍存不小缺口,排队时间长、一房难求现象仍然较为明显;央视财经频道也曾报道称,上海保障性租赁住房选择多,但“抢手”项目排队时间较久。

保租房之所以如此“抢手”,首先在于价格低廉,其租金价格仅为同地段、同品质房源的90%左右,像深圳用于配租的租金价格仅为市场租金的60%左右;其次在于机构化运营下产品品质以及品牌信誉有保证,目前保租房的运营主体要么是像招商蛇口、深圳市人才安居集团这样的央国企,要么是万科、龙湖这样的头部地产商;第三在于区位优势显著、交通便捷,多数保租房或选址于核心地段,或选址于产业园区附近,且大多临近地铁站。

除了旺盛的市场需求以外,政府在土地、税收、贷款等方面给予的全面支持也让保租房的投资回报更为可观。据中指研究院统计,上海2021-2023年租赁用地平均楼面地价仅为住宅用地的1/3。平安证券据此测算,同等条件下,租赁用地的IRR达到6.5%,远高于住宅用地的3.1%。此外,2023年1月,央行还推出了“租赁住房贷款支持计划”,贷款利率原则上不超过3%。

图注:平安证券投资收益测算

机构主导的时代要来了

按照政府的构想,发展保租房REITs的目的在于帮助企业盘活存量资产,回收资金用于新的保租房项目建设,促进形成投融资的良性循环。与此同时,这也有利于更好的吸引社会资本参与,拓宽保障性租赁住房建设资金来源,并建立多主体供给、多渠道保障、租购并举的住房制度。简单的讲,就是盘活存量资产,加大保租房的市场供给。

按照一般的商业逻辑,随着市场供给的持续提升,在需求端无法持续增长的情况下,未来势必会导致供给过剩,继而导致市场竞争加剧、整体盈利能力下滑,尤其是对于同质化竞争显著的市场而言,这还会引发“价格战”。那么,这是否意味着未来保租房市场也会陷入如此窘境?

在《长租公寓的赢家,是“海底捞”》一文中,迈点曾经指出长租公寓是以“替代品”的身份进入到住房租赁市场的,这句话同样适用于保租房。站在住房租赁市场的视角上,目前主要有散租房、长租公寓、保租房、廉租房、公租房等业态,其中散租房长期以来占据了大多数市场份额。根据中金公司的研报数据显示,截至2020年末,散租房的存量约为36.2亿平方米,占市场化租赁住房存量的83%。

因此,保租房本质上是在“掠夺”散租房的市场份额,但这部分市场规模十分庞大,保租房无论是在规模上还是需求上,都不可能大规模替代散租房,也就谈不上供给过剩。当然,保租房是有可能出现结构性供给过剩的,例如在同一区域内出现大量的保租房项目,这也是为何前述那些扩募的保租房REITs大多选择了相同城市但不同区域项目的重要原因之一。

可以看出,保租房REITs的加速对于整个住房租赁市场的发展而言无疑有着极大的推动作用,它能够解决核心城市青年人、新市民的后顾之忧。而且这种发展是可持续的,不会出现显著的行业周期,这保证了保租房REITs在资本市场可以获得相对更高的估值水平。

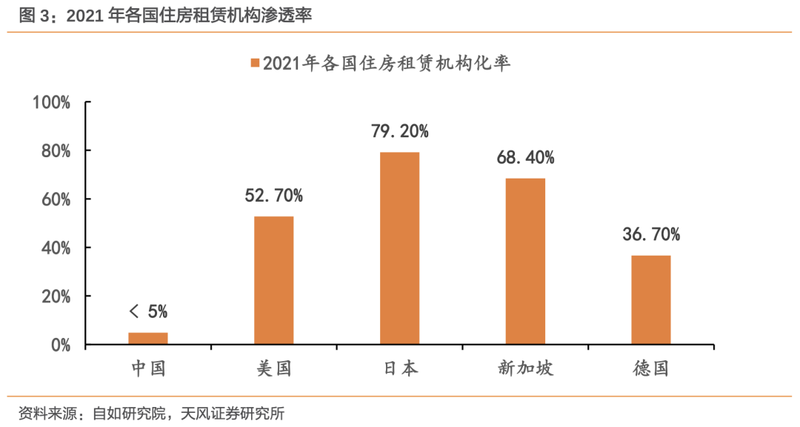

更为重要的是,参考发达国家住房租赁市场的发展轨迹,已经具备了较强品牌力和产品力的头部企业借助公募REITs能够形成强大的资管能力,并以此提升自身的市场竞争力和市场份额,继而带动整个住房租赁市场的机构化率的提升。根据自如研究院数据显示,2021年,日本、美国、德国、新加坡的机构渗透率分别达到79.2%、52.7%、36.7%和68.4%,而我国不足5%。

中信证券在研报中指出,机构化运作模式有助于提升住房租赁市场整体运营水平,降低成本,实现较高租户满意度。与此同时,较高的机构化占比也将有利于监管部门对行业进行监管与规范,有助于构建长期稳定的租赁住房发展模式。

不仅于此。与发达国家相比,当前我国一线城市租赁住宅约占住宅总量的20%,而发达国家核心城市租赁住宅占比普遍超过50%,也就是说,随着住房租赁市场发展的愈发成熟,这块“蛋糕”是有可能越做越大的,尤其是在当下“Z世代”并不执着于买房的背景下。

综上所述,随着保租房REITs的加速推进,住房租赁行业正逐步进入到一个正向的循环,与此同时市场份额也将逐步向头部企业集中,那些“小玩家”的日子,将愈发艰难。