文|酒讯 半颗

编辑|方圆

华润的白酒之路又向前走了一步。

5月8日,汾酒与华润创业深化战略合作协议签约仪式在中国华润大厦举行。这是继2018年华润收购山西汾酒11.45%的股权以来,双方再度携手。据悉,未来华润与汾酒将在管理提升、市场营销、产品研发、数智赋能等方面加强合作。

以入股汾酒为开端,华润挥起了跨界白酒的大旗,先后收购了山东景芝酒业、安徽金种子和贵州金沙酒业,白酒版图持续扩张,用自己的理解为白酒公司注入了新鲜血液。然而,大刀阔斧改革之下,华润盘中的小酒企壮大之路仍然漫长。

图片来源: 山西省酒业商会公众号

01 啤酒巨头的白酒沉浮

华润在啤酒并购上尝到的甜头,也想在白酒身上再尝一遍。

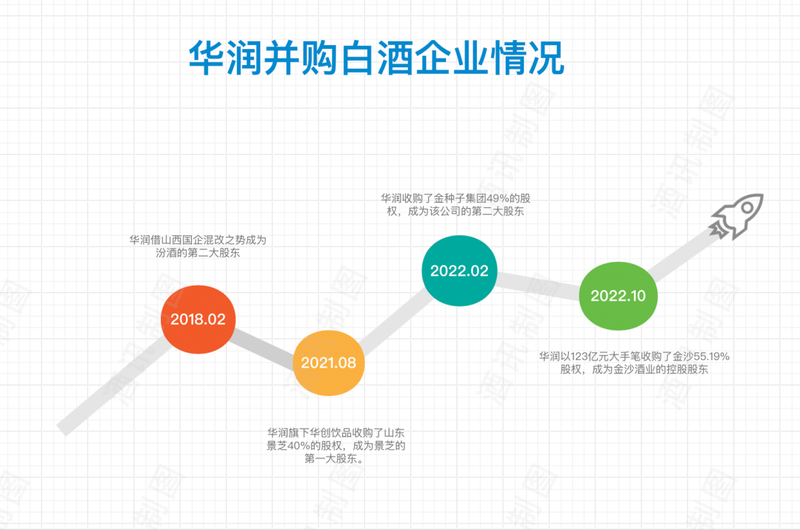

2018年,华润借山西国企混改之势成为汾酒的第二大股东,开启了白酒领域的耕耘与布局。

华润入驻山西汾酒后,拥有了汾酒两个董事席位及一个独立董事提名席位,在管理及产品层面深化改革,确实也取得了不错成绩。2023年,汾酒正式迈入了300亿俱乐部,与2017年相比翻了5倍。华润盈利也十分可观,持有汾酒股份市值近400亿元,账面浮盈超300亿,再加上分红收益,赚了个盆满钵满。

虽然华润在汾酒身上确实尝到了似曾相识的甜头,可放眼整个华润白酒版图,“美味佳肴”可能也只此一道。

图片来源: 酒讯制图

2021年,华润旗下华创饮品收购了山东景芝40%的股权,成为景芝的第一大股东。公开数据显示,山东景芝在2018年至2020年的营收分别为9.99亿元、12.22亿元、11.25亿元。然而自华润入驻后,景芝已连续三年未向外界披露具体的营业数据,有业内人士表示,山东景芝近三年的营收“十分惨淡”。

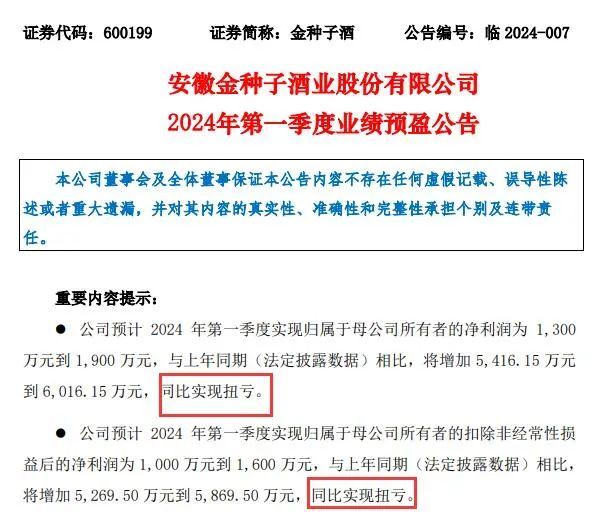

2022年,华润加速了进军白酒领域的脚步,先后收购了金种子酒和金沙酒业两家白酒企业。2022年2月,华润收购了金种子集团49%的股权,成为该公司的第二大股东。金种子是华润白酒体系中唯一的上市公司,被华润寄予了厚望,在销售、产品及渠道等方面都倾注了很大力量。然而,金种子的业绩却连续多年亏损,四大徽酒之一的金种子酒2023年总体营收仅为14.69亿元,营业额已被原本徽酒排行第五的宣酒反超。

金沙酒业的情况也多有相似。2022年10月,华润以123亿元大手笔收购了金沙55.19%股权,成为金沙酒业的控股股东。金沙酒业这批“酱酒黑马”有被华润看好资本,该公司2021年营收已达60.66亿元,4年增长了10.53倍,有望冲击百亿大关。

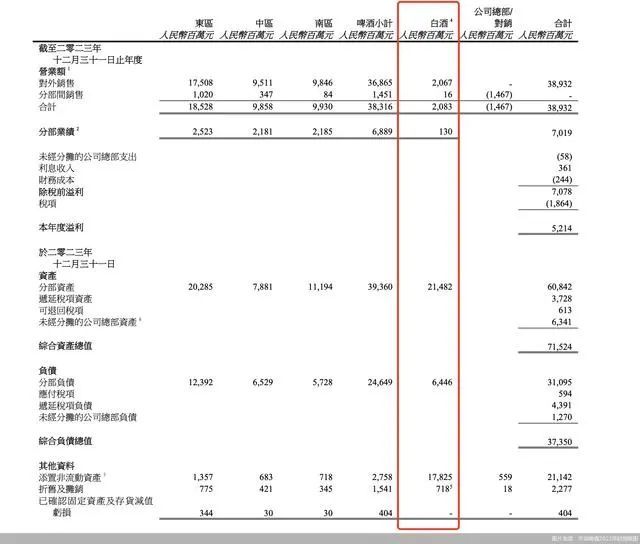

然而在被收购之后,这批“黑马”似乎不跑了。据统计,华润啤酒白酒业务(注:目前仅对金沙酒业并表)2023年营业额为20.67亿元,营收大幅下跌。如剔除因收购金沙酒业所产生的无形资产摊销之影响,未计利息及税项前盈利为7.97亿元,华润要收回123亿元成本,任重道远。

图片来源: 华润啤酒2023年财报截图

华润在白酒行业的投入已经超过200亿元。目前却仅有汾酒一家盈利。针对华润与汾酒深化战略合作的相关计划,酒讯致函华润集团相关部门,截至发稿前,未得到回复。

02 啤酒经验白酒用

除了投资思路,华润在经营啤酒上的成功经验,同样想应用到白酒身上。

以金沙酒业为例,华润在入驻金沙后推出了“金沙小酱”,53度150ml的光瓶酒,定价为40元/瓶。在此之前,金沙酒业的大单品回沙及摘要主打的都是中高端定位,与金沙小酱的低价定位相差较远。

华润想靠金沙小酱打入年轻人市场,实现低价多销。华润啤酒副总裁、金沙酒业党委书记、总经理范世凯就曾在金沙小酱发布会上表示,金沙小酱作将打破白酒的传统方式,让白酒真正地走进新生代消费者的生活与消费场景。

然而,白酒与啤酒的消费者定位不同,相较于白酒,啤酒的消费者更年轻化。这也决定了二者的产品逻辑不同,如果说白酒追求的是高附加值,那么啤酒追求的就是低价高性价比。啤酒本质上是快消品,而白酒想要进行销售主要依托的是品牌力。

而金沙小酱的品牌力却并无明显优势。对于年轻人来说,它相对传统甚至老气的包装视觉设计并不符合年轻人口味。同时,对比20元出头的江小白、小郎酒等光瓶酒,金沙小酱的性价比也不占优势。

除金沙小酱外,华润在另外两家酒企也推出了光瓶酒,如景芝白酒的景阳春“活力虎”,金种子酒的“头号种子”,华润对低价市场的攻势可见一斑。

华润在打造了具有啤酒痕迹的白酒后,自然也会想在啤酒的渠道进行销售。以金种子酒为例,在华润接手前,金种子的渠道一直存在乱价与价格倒挂的问题。渠道为了销库存,不断降低终端价格,扰乱整体市场。

华润入驻后,用啤酒模式来做白酒的渠道分利,对金种子的渠道进行严格控价,在优化渠道体系的基础上也降低了销售成本。2023年,金种子酒的营收同比上涨,销售费用却同比降低了,这是华润改革所带来的正向作用。

图片来源:金种子酒公告截图

据报道,2022年下半年,华润在安徽600多家雪花啤酒经销商中,选了约100家对金种子的光瓶酒进行渠道嫁接。据统计,截至2022年底,金种子酒已覆盖了8万-9万家终端。金种子酒总经理何秀侠曾表示,金种子酒已进入华润苏果及华东区域的华润万家商超,“头号种子”在安徽基本完成布局。

然而也有业内人士表示,金种子在安徽市场的份额并没有明显的变化,同时中高端推广在徽酒中也处于较弱的地位,从依旧亏损的业绩来看,华润在金种子身上的经营仍未看出明显成绩。

中国食品产业分析师朱丹蓬认为,华润在并购三家酒企时,正好行业进入了一个深度调整的节点,发展起来会更为困难。除此之外,本身省级酒就没有太大的可持续发展的空间,渠道拓展也会更难一些。

03 能否盘出下一个“汾酒”?

华润近年来积极布局白酒,是资本对酒业看好的风向所致,与白酒本身的高附加值有关,同时也是在投资汾酒切实受益后的经验之谈。

华润投资汾酒其实是机缘巧合下乘上了东风,正值汾酒营收停滞,国企混改箭在弦上。此时的汾酒引入华润作为战略投资者,也正是看中了华润在渠道方面的实力。在华润入股后,山西汾酒经销商数量由2017年的1268家增至2023年的3940家,市场也借此向省外转移,省外营收占比由2017年的40.83%增至2023年的61.93%。汾酒市值一路上涨,华润账面浮盈超300亿。

汾酒的复兴,华润确实起到了一部分推动作用,但本质上还是借了山西国企改革的势头,让极具潜力却发展停滞的老牌白酒借机爆发。深入来看,跟其本身广泛的市场认知脱不了干系。

因此,汾酒经验要嫁接到华润当下的白酒布局中,并不完全适用。市场层面,清香型白酒更容易在扩张时获得消费者青睐,高端化趋势下也具有一定的溢价能力。但对于实力没有那么强劲的景芝、金种子和金沙酒来说,自身的区域酒企性质天然加剧了向外扩张的难度,更别说景芝的芝麻香型,还具有一定的消费者习惯培养难度。

广科咨询首席策略师沈萌认为,汾酒具有头部品牌的基础,而股价上涨也是近年来白酒板块估值调整的原因,所以汾酒的模式很难直接复制到与汾酒不同条件的其他品牌。华润在汾酒上投资的成功,与华润甚至与汾酒的关系都不大,是受惠于投资者对白酒板块估值逻辑的改变。

总而言之,汾酒的成功是天时地利人和的共同结果,“下一个汾酒”可遇不可求。或许华润也是认识到了这一点,才选择重回汾酒“怀抱”,再次深化战略合作。

在华润与汾酒合作的第六年里,二者决定构建品牌与战略的“命运共同体”。根据仪式上双方发言可以看到,本次合作重点在“扩展合作领域”上。华润最初入驻汾酒的方式更侧重战略投资,赋能更主要集中在渠道上,对产品研发、企业管理方面并未过多进行干预。

而本次合作更像是二者释放出的一个信号:华润将进行实质操盘,从产品、营销、管理到渠道方面都将与汾酒进行深度绑定。

为此,本次与汾酒签约的不止老朋友华润创业一家,华润科学技术研究院也宣布将于汾酒开展深度合作,在产品研发、数智领域加强合作,可以看出华润与汾酒双方绑定的范围确实更广了。

至于深化合作之后,华润与汾酒双方各自会带来怎样的变化,还需要时间验证。