文|偲睿洞察 Annie

编辑|范经纬

5月6日午后,小鹏汽车跌超5%,外界普遍认为是因特斯拉FSD落地而起。

近日,马斯克闪电访华,在中国呆了不到24个小时,两大重磅收获:中国各地已陆续解除对特斯拉的禁行禁停限制;百度为特斯拉提供中国公共道路上收集数据的测绘许可证,为其FSD(Full-Self Driving,中文名“完全自动驾驶”)进入中国市场扫清了最后的监管障碍。

马斯克此举给面临增长困境的特斯拉带来了强劲动力:2024年一季度,特斯拉营收为213亿美元,同比下降9%。马斯克离开中国后,公司股票大涨超15%,市值增加超821亿美元(约合人民币5944亿元)。美国银行更是认为,马斯克中国行可能会提高特斯拉在未来十年的盈利。

据悉,FSD对标L5级别,最终目标是实现车辆在没有人干预的情况下,自主识别路况、规划路线、控制速度和方向,完成从起点到终点的行驶。

早在2023年,小鹏董事长何小鹏发表个人观点称:“完全无人驾驶还看不到完整的逻辑,我甚至认为可能需要另寻他路”。但在今年马斯克来华后,其改口称:“我认为无论是Tesla的FSD,还是小鹏的 NGP,还是友商的no,这些都是新质生产力的代表之一,应该支持百花齐放。”

毋庸置疑,FSD这条“鲶鱼”入华目前已经搅动车圈。当前,销量和利润承压的特斯拉能否借助FSD翻盘?与中国最早开展自动驾驶探索的百度联手,特斯拉意欲何为?公认智驾圈势能最大、“遥遥领先”的华为,优势地位会否被动摇?

PART-01 FSD焕新,“补销量”还是“打增量”?

谈及特斯拉,作为硅谷第一家车企、第一家在美国上市的纯电动汽车独立制造商,回顾其成长历程,可以发现其成长逻辑简单粗暴:打造爆款,用大单品引领市场。

2008年,特斯拉Roadster车型量产开创电车新纪元,2009年特斯拉正式公布自主设计和研发的首款车型豪华轿车Model S。2016-2022年,特斯拉实现规模化扩张与多元化发展:2016年Model3发布,作为爆款产品在全球范围内得到推广;2019年发布SUV Model Y更是撬动了新能源汽车市场的高增潜力。

大单品策略的成功在营收上也得到了体现:2021、2022 年特斯拉营收和利润高速增长,2023年特斯拉营业收入达到967.73亿美元,同比增长18.80%,归母净利润达到 149.97亿元,同比增长19.44%。

然而,随着智能驾驶圈进入淘汰赛,同级别竞品越来越多,特斯拉受到大量同行挤压:仅20~30万价格区间内,特斯拉Model 3就有极氪007、极氪001、星纪元ES、蔚来ET5、小鹏P7i、比亚迪汉、小鹏P7、智界S7等强劲对手抢夺市场,最近还迎来了小米SU7。

直接导致特斯拉2024年的业绩表现并不佳:

一是电动车交付量的下滑:2024年第一季度,特斯拉全球累计交付量为38.7万辆,同比下滑8.53%,环比去年四季度下跌20.2%,这是近四年来特斯拉单季度电动车交付量首次同比下降;

二是营收和利润的下滑:2024财年第一季度总营收为213.01亿美元,同比下降9%,创下自2012年以来的最大降幅;此外,2024年一季度的营业利润率也从两年前的19.2%大幅下滑至5.5%。

为了补销量,特斯拉首先采取了最简单粗暴的方式——大降价:

4月21日,特斯拉中国将全系产品售价下调14000元,Model 3售价由24.59-28.59万元降低至23.19-27.19万元,Model Y售价由26.39-36.89万元,降价至24.99-35.49万元。而在美国市场,特斯拉亦对全系产品降价2000美元。

如果只是降价,未免太过被动。特斯拉亦在打增量,在华引入FSDV12就在为其产品创造增量价值:

技术方面,FSDV12是特斯拉智能驾驶的一项重大突破,这为特斯拉渗透中国市场打下了技术基石。

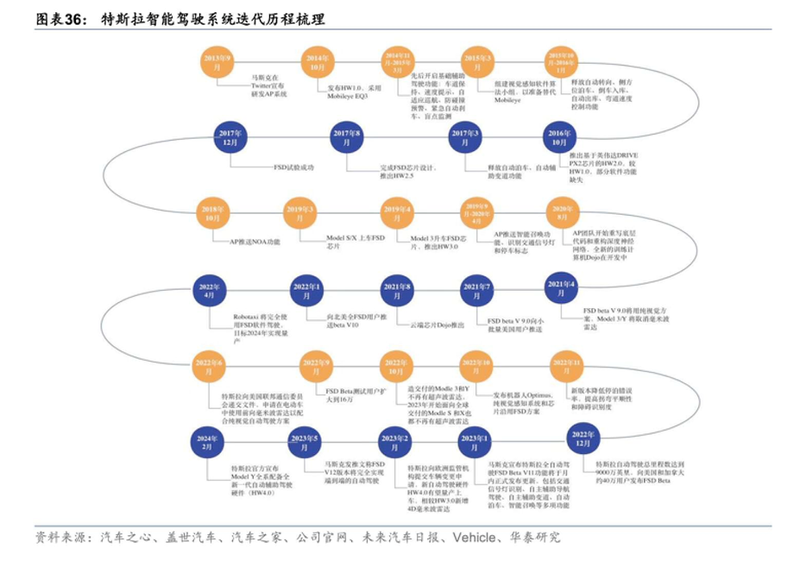

FSD测试版于2020年推出,2023 年特斯拉推送了FSD V11 版本,将使用范围拓展到高速道路,且使用神经网络而不仅是视觉来进行导航和控制,2023年12月推送了FSD V12,采用端到端新智驾路线,以及更高规格的HW4.0芯片;并于2024 年1月在中国Model Y 上向用户更新推送。这一技术的上车应用意味着特斯拉的操控逻辑已经转变为由神经网络进行处理,这一变革被誉为“改变游戏规则的技术”。

(特斯拉智能驾驶系统迭代历程,图源:东方财富)

合规方面,此次与百度联手则为FSDV12在中国合法应用打通了“最后一公里”。

据了解,在中国,所有智能驾驶系统都需要获得测绘资质才能在公共道路上运行,外国公司需要与已获得许可的国内公司合作。与百度合作后,特斯拉有了地图服务牌照,将被允许在中国道路上合法运行其FSD软件,其车队可以收集有关车辆周围环境的数据,例如道路布局、交通标志和附近建筑物,但目前尚不清楚收集的数据是否属于特斯拉或百度。

体验方面,特斯拉竟然得到了竞对背书:小米联合创始人、副董事长林斌在其个人微博上,连续发布了两条其在国外体验特斯拉FSD的视频,并配文称,“刚跑去特斯拉4S店体验了一下FSD V12自动驾驶,从停车场出来,上高速,汇入车辆,下高速,走城区,最后回到停车场,前后十多分钟,走了小10公里。虽然车辆不多,但不需要高精地图,也没有激光雷达,完全基于纯视觉模型的自动驾驶技术,还是特别赞。”

价格、技术、体验......特斯拉卯足了劲“翻身”,FSD作为“鲶鱼”放入中国智能驾驶圈,刚进圈,不光“话多”的小鹏股价受到影响,其合作伙伴百度股价一度涨超6%。

值得注意的是,百度本身也布局了智能驾驶,其与吉利合作的极越汽车目前也正在前端销售,此次与“竞对”合作,李彦宏自然心里也有一本账:百度需要付出什么,又将收获什么?

PART-02 百度“独家”定制,“托举”还是“觊觎”?

国外车企要进入中国市场,必须获得中国公共道路上收集数据的测绘许可证,百度具备这样的的资质。特斯拉与百度相关地图业务的合作,无容置疑是FSD入华的重要突破口。

百度对特斯拉的重视程度也可见一斑:

根据自然资源部网站,除了用于车机导航服务的《百度车机地图》(T版),百度地图近期多个《高级辅助驾驶地图》获得自然资源部批准。在上述地图中,由百度智图科技有限公司提交的用于导航的GS(2023)4634号高级辅助驾驶地图即为与特斯拉合作完成的车道级地图,特斯拉与百度地图此次合作为“独家”、深度定制。

这也得到了百度官方的确认。近日,百度地图发微博称:“百度地图X特斯拉:开启全球导航新纪元。五一抢先体验!特斯拉车道级导航尽在掌间”。微博还附上了一个视频,底部写有“手机升级百度地图V20,即刻体验”。

(图源:百度地图官方微博)

值得注意的是,理论上,特斯拉通过与百度合作,打通了在中国部署FSD最后一环。但是,收集上来的数据究竟完全归属特斯拉还是百度地图,目前还没有明确的规定。

倘若百度地图也能从合作中获取数据,一方面,这将完善百度地图自身精度;另一方面,特斯拉的数据将可能反哺百度自动驾驶。毕竟百度目前的智能驾驶业务“不算亮眼”,甚至相较于同一梯队选手,显得“有些拉垮”:

百度智能驾驶探索始于2013年, 但直到2021年中才首次明确百度Apollo智能驾驶业务的三种商业模式;押注大模型,声称是国内All in 大模型力度最大的一家,但还未到一家独大或遥遥领先,而寄希望于大模型赋能智能驾驶;其与吉利合作的汽车品牌极越,也未溅出太高水花。

由此可见,此次百度地图和特斯拉合作,横竖都“不亏”。

一是关注度方面,特斯拉和马斯克本身自带流量,百度地图能够借此“向前一步”出现在公众眼前,这在百度的股价上得到了直观体现;

二是地图资质方面,特斯拉选择了百度地图,代表其对百度地图业务的认可,巨头“牵手”巨头,主打一个匹配;

三是潜在价值方面,FSD借百度为跳板进入中国自动驾驶市场,未来二者也许将有更深入的合作,反哺百度业务。

当将视角从百度和特斯拉身上抽离,延展到整个智驾圈,FSD入华除小鹏受到影响外,面对中国智驾圈中势能最大的华为,又将会激荡出这样的火花?

PART-03 “争夺”还是“颠覆”?

在智能驾驶技术路径方面,应用激光雷达还是应用纯视觉方案一直公众关注的焦点。

当前,激光雷达是绝大部分新能源车企高端车型的标配,无论是造车新势力蔚小理、极氪、零跑,还是华为智选车以及HI模式车型,均是激光雷达“粉丝”。

然而,特斯拉跑通纯视觉方案之后,由于其低成本的优势,“去激光雷达”声音又此起彼伏。中信证券曾在一份研报中指出,纯视觉方案的最大优点在于整体的成本,特斯拉八个摄像头的硬件成本仅为200美元左右,而一套激光雷达的成本在3000~10000美元不等。

对此,华为发起了响应,比如智界S7首发“华为视觉智驾”,搭载3个毫米波雷达、10个视觉感知高清摄像头组及12个超声波雷达,实现不依赖激光雷达的视觉智驾方案。余承东表示,在上海高架路进行的与特斯拉的对比测试中,华为视觉智驾表现出的性能已经超过“视觉鼻祖”特斯拉。

不过,根据特斯拉方面公布的消息,特斯拉FSD早前在美国进行公测的时候,其自动驾驶水平介于L4-L5之间。目前国内主流厂商的自动驾驶水平多在L2级,华为作为国内自动驾驶的领军者,其自动驾驶水平也仅在L2.5左右。并且,特斯拉在 2020 年起在感知算法端引入 “BEV+Transformer”,大幅提升视觉方案的感知精确度,目前已成为行业标配,小鹏、理想、蔚来等整车厂商纷纷跟进学习这一模式。

由此可见,华为在视觉感知方面取得了重要突破,或许能与特斯拉“肩并肩”。但整体技术方面,特斯拉BEV感知算法,向端到端自动驾驶大模型进军,以及自研FSD芯片和域控快速迭代,这一先发优势和领先地位短期内仍存在。

然而,技术只是竞争力的一面,生态和商业落地更为重要。这一层面,华为确实能做到“遥遥领先”。当前,特斯拉的各项能力基本用于赋能自身产品,除车之外,特斯拉还开始布局机器人产品。华为则更像是汽车行业的“超级卖水人”,从多方面赋能车企,合作对象包括北汽极狐、广汽埃安、长安阿维塔、赛力斯、奇瑞、北汽和江淮等。

当前,华为ADS2.0实现了多个业内首创,且算力、模型、数据快速迭代,不依赖于高精地图设计,其在技术和本地化方面的优势使其能为传统车企转型过程提供帮助,而华为和赛力斯合作的标杆也可以复制到其他车企身上。

特斯拉FSD进入中国市场,若要作为“赋能者”颠覆市场,这并不容易。一方面,特斯拉FSD技术要取得中国用户信任仍需时日;另一方面,技术能力的差距将随着时间推移逐渐抹平,而国民品牌、渠道的主导地位,特斯拉很难与华为抗衡。

特斯拉FSD“牵手”百度入华,或许能在智驾圈抢占一部分市场份额,但要实现颠覆,可能走错了主场。