文|未来迹FBeauty 吴思馨

编辑|阳艳

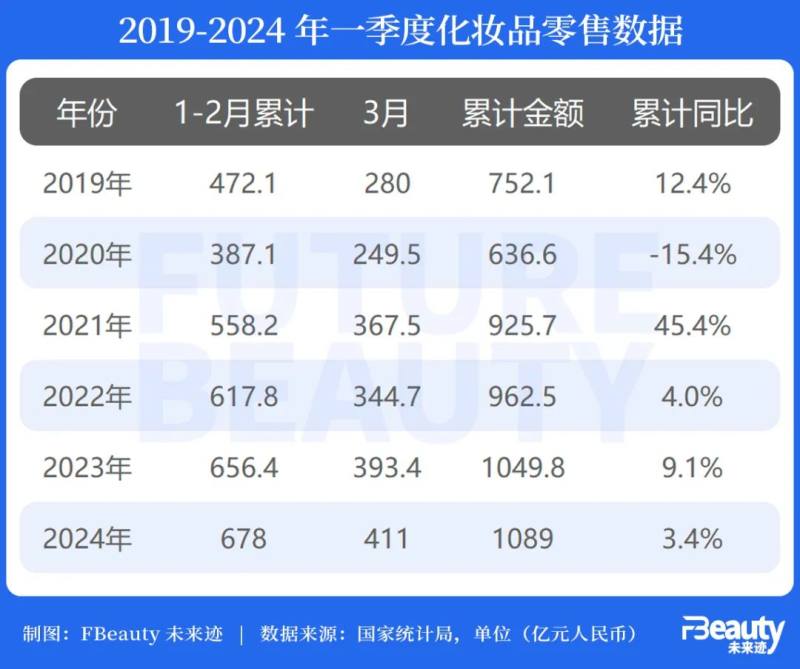

4月16日,国家统计局公布了2024年第一季度的化妆品零售数据。其中3月单月化妆品零售总额继续恢复至411亿元,而1月至3月的化妆品零售总额为1086亿元,同比增长3.4%。

从国家统计局历年公布的数据来看,2024年一季度化妆品累计零售额继续创造历史新高,但增速则自2021年以来持续放缓。

一个不太乐观的消息是,化妆品市场似乎正迅速从“慢增长时代”走向“微增长时代”,甚至未来还要做好迎接“0增长时代”的准备。

如果把化妆品类零售额增速和社会消费品零售总额作对比,可以发现自2023年9月以来,化妆品类增幅均低于大盘(除了去年12月)。

很多时候数据本身没有意义,但数据背后的市场结构变化值得关注。《FBeauty未来迹》从线上各平台(淘抖京)Q1数据发现,在美妆零售的神经末梢,国货正占领线上美妆市场越来越多的份额,迎来新一轮黄金发展期。

三大平台唯一增长 抖音美妆增长30.6%至500亿级

从渠道角度看,以百货首当其冲的线下实体店在2024年处于艰难的汰换过程中。国家统计局数字显示1-3月份,全国网上零售额同比增长12.4%至33082亿元,与此同时百货店下降2.4%,专业店则同比增长6.3%,有明显的转暖趋势。

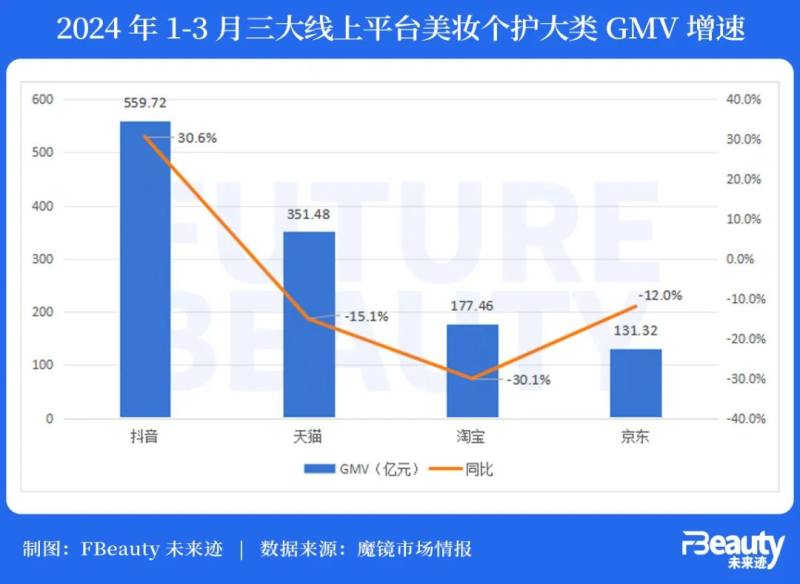

但在线上渠道,“兴趣电商”与“货架电商”也正面临冰火两重天的分流局面。

魔镜市场情报数据显示,在2024年第一季度,抖音不仅成为美妆三大电商中GMV大盘唯一保持在500亿级别的平台,同比去年还拿到了30.6%的大幅度增长。反观天猫、淘宝和京东,零售数据仍在持续下滑,其中天猫下降超15%至350亿左右,淘宝下滑超30%至177.46亿元,京东则下滑12%至130亿左右。

在这种“一家独大”的局面下,抖音、淘系和京东都在一季度公布了2024年的关键新动作,可以简单概括为“内容驱动”和“做慢生意”。

就在4月,抖音已经重启下架近两年的图文种草型社区APP“可颂”。相比下架前的版本,新版的可颂在体验上更像是一款抖音版的小红书,在搭建内容生态、强化用户体验上做了升级,内容形式以图文、视频为主,内容主要来自抖音APP和可颂APP的用户创作、分享、种草的穿搭灵感和教程,美妆、美甲的潮流新趋势等。

据《抖音生活服务2023年数据报告》显示,平台在2023年约有超20亿个种草视频被用户观看,1061万个种草直播间入驻,超450万实体门店在抖音经营,其中,215万中小商家获得营收增长。

这也意味着,内容种草有望成为抖音美妆下一个阶段的全新增长极。

同一时期,京东也发布信息称投入10亿现金和10亿流量作为奖励,吸引达人和优质内容机构入驻,以优质内容为用户带来更好消费体验、帮助品牌商家寻找新增长点。在首批公布的20个创作领域中,美妆个护类达人是现金激励的重点对象之一。但横向对比来看,过去抖音和淘天对于短视频内容的投入规模和起步阶段,京东已经“慢人一步”。

而淘天则在马云“认清自己,重回客户价值轨道”的变革定调下,将以天猫美妆为首的大快消事业部关键词定位为“成就品牌价值,聚焦长线经营”,并公布基于“人、货、场”三大维度的经营效率提升策略,比如精细化的人群标签运营、商品分层运营以及场景打造。

综合这些动作看,在2024年,对于美妆生意而言抖音仍然是最具增长空间的电商平台,但在流量成本高企和内容竞争加剧的背景下,也有不少品牌向《FBeauty未来迹》表示必须考虑运营效率和运营长线度的平衡。

美容仪赛道“崩塌”,彩妆加大力度回暖

分品类赛道来看,由于天猫和淘宝整体平台份额下滑过大,其细分类目数据一定程度上也失去参考意义。因此《FBeauty未来迹》聚焦抖音,扒出了一季度中面护、彩妆、香水、洗护发、身体护理、面膜、美容仪、男士共8大赛道数据。

可以发现,面护、彩妆、洗护(发用洗护和身体洗护)依然是化妆品行业头三大类目,彩妆成为一季度在抖音增长最快的大类,增幅接近68%;面部护肤在大基数基础上保持了26.5%的增幅;其次洗护刚需领域的增长仍然坚挺,发用洗护增幅接近25%,身体护理增长略缓,但也有近17%。此外,男士(包括面护、个护和彩妆)虽然规模较小,但取得了超过50%的大幅增长。以下《FBeauty未来迹》按重点梳理了三个直观的变化:

1、“美容仪”遭遇结构性崩盘

横向对比8个类目,美容仪是最大波动的那个,过去几年累积起来的市场体量和增速正面临“崩盘”。

数据显示,美容仪品类不仅在抖音下滑27.4%,在品类销售占比更大的淘系平台则下滑超过30%。值得注意的是,这种“崩盘”还是在4月1日射频治疗仪、射频皮肤治疗仪类产品被正式纳入三类医疗器械进行管理之前的“折价清货阶段”。

“未来射频仪品牌清货逐渐完成之后,整体赛道会缩得更窄,而且品牌在过去8、9年时间中的市场教育也要被推翻重来,按最早一批取得医疗器械类注册证品牌的时间来看,这个赛道要重新起势起码也是一年以后了。”一位美容仪行业人士告诉《FBeauty未来迹》。

2、彩妆呈M型增长,国货把握住了三大驱动力

与美容仪赛道的一片惨状对比强烈,线上彩妆在这个一季度取得了超出市场预期的增幅,其中主要的驱动力来自“高端彩妆”和“大众彩妆”两级,这也对应了自去年开始的M型消费趋势。

取得接近/超过200%增幅的品牌大致可以被分为两类:一类是YSL、毛戈平、阿玛尼等高端彩妆品牌,另一类则是以稚优泉、蜜丝婷、方里和babi为代表的产品价位低于100元的大众彩妆。

此外,花西子、卡姿兰、恋火、橘朵、彩棠等本土品牌也均凭借研发驱动的产品线扩张取得稳定增长。《FBeauty未来迹》在对一季度彩妆新品的盘点发现,“技术研发层面对底妆、唇妆的突破”“东方美体系/叙事建构”“对国人原生感/好气色妆容需求的精准把握”,正在成为驱动中国彩妆品牌赢得消费者的三大引擎,并将在未来很长一段时间内持续驱动中国品牌扩大市场份额。

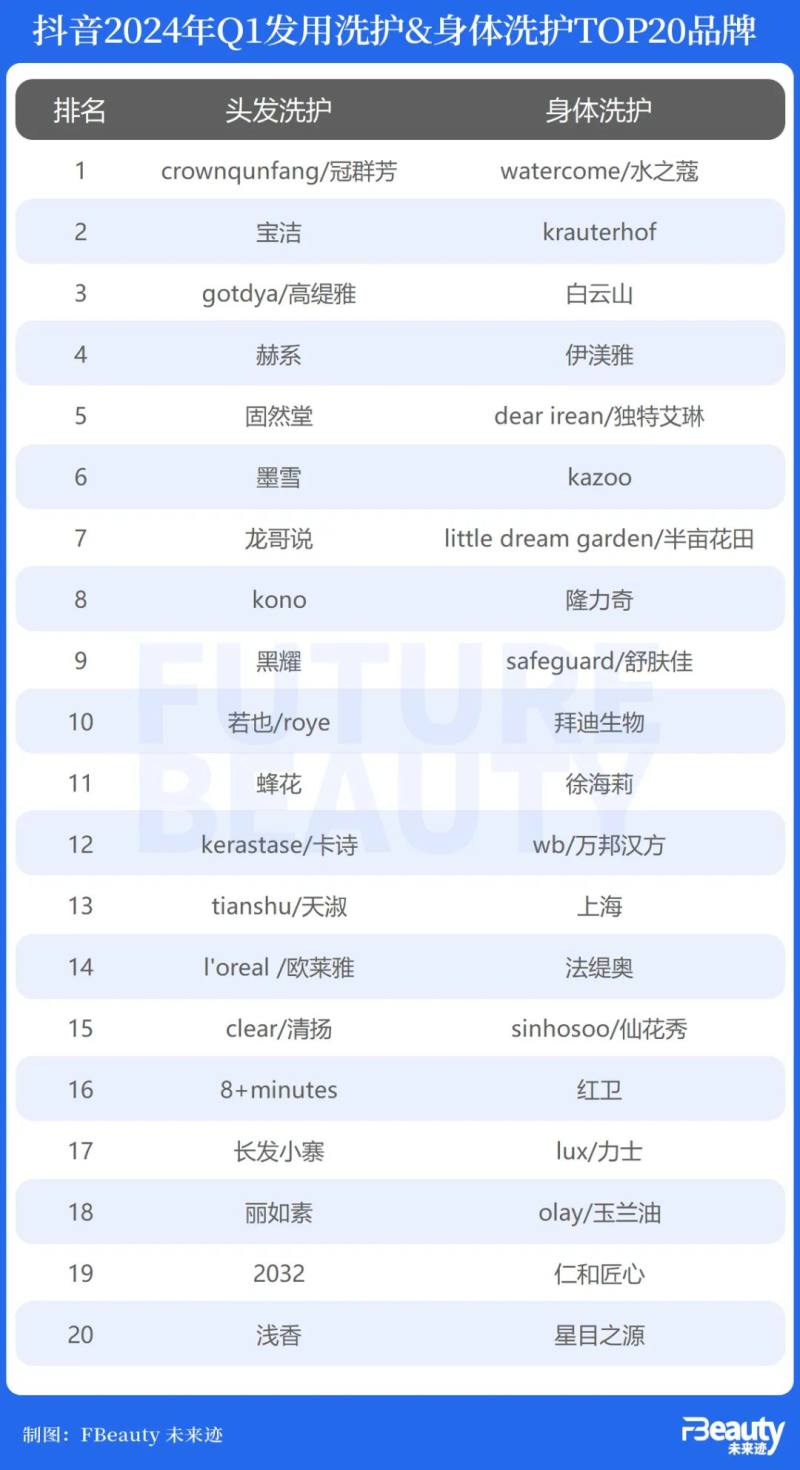

3、个护机会多,抖音成为“潜力品牌”培养皿

可以发现在“发用洗护”和“身体洗护”两个赛道的Top20品牌中,所谓个护大牌的席位占比不超过25%,大多数在大众消费者认知中均为“白牌”。但据《FBeauty未来迹》得知,其中高缇雅、墨雪、独特艾琳等品牌其实已经在今年或者更早布局线下集合店/商超渠道,而这是帮助品牌从“爆红”走向“长红”的关键策略。

此外,上美旗下去年新推出的发用洗护品牌“2032”也进入一季度榜单。据了解,该品牌已经开始布局实体百强渠道并推出百强专供产品。这也证明,未来在具有消费刚需优势的个护赛道,品牌仍有机会进一步挖掘市场广度和深度的空间。

4、韩束、珀莱雅成“面护”双雄,谷雨、娇润泉进入前五

最后赛道份额最大的面部护肤品类看,韩束、珀莱雅在2024年一季度保持了惊人的高增速,成为抖音面护“双雄”。蝉妈妈统计数据显示,韩束品牌在天猫和抖音双平台一季度总GMV为21.69亿,同比增长450%;珀莱雅品牌在天猫和抖音双平台一季度总GMV为20.94亿,同比增长54%。

此外,新晋面孔“娇润泉”和“温博士”进入面护前十,谷雨也凭借长线增长能力在一季度开始爆发。

从“慢增长”到“微增长”,未来国货将取代外资份额?

总的来说在2024年一季度,中国化妆品市场已经从2023年的“慢增长”时代开始走向“微增长”时代,甚至部分从业者都做好了面对“0增长”乃至“负增长”的准备。

“行业里只有20%的公司在增长,真实情况可能更惨烈,持平维稳或者下滑幅度在10%以内就算好成绩了。”一位资深从业者告诉《FBeauty未来迹》,“未来大概是‘赚慢钱’的时代。”

但话说回来,从以上一系列数据可见,行业进入微增长时代的背后,其实整个市场正在发生由上游研发驱动、组织驱动以及品牌力驱动的结构性剧变。而且在这种“阵痛”中,中国品牌正拿到越来越多的优势。

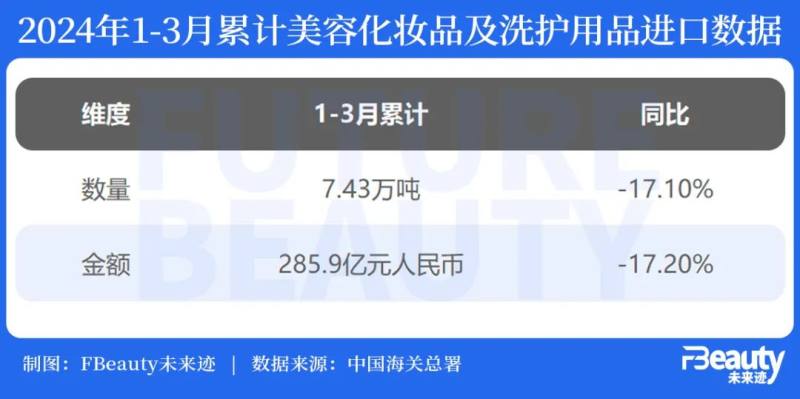

据中国海关总署最新公布的1-3月化妆品进口数据显示,今年一季度进口品在数量和金额上持续下滑超过17%。

从市场细节来看,今年一季度也爆出不少中高端外资化妆品收缩/退出中国的消息,比如日妆集团高丝刚刚宣布关闭天猫旗舰店,LVMH旗下中高端彩妆贝玲妃即将于2024年6、7月彻底退出中国,法国高定护肤彩妆品牌BY TERRY泰芮也传出退出中国的消息。

值得注意的是,这也表现出继2023年e.l.f.、露华浓、Huda Beauty、伊蒂之屋、菲诗小铺、First Aid Beauty等一批大众彩妆及护肤品牌退出之后,“退潮”开始越来越多蔓延至中高端品牌的趋势。

《FBeauty未来迹》曾在多篇文章中具体分析过以上品牌退出背后的集团策略因素、销售模式因素以及市场敏锐度因素。但上述业内人士曾表示:“归根结底,它们在中国失势的原因很简单,就是消费者一方面追求美好生活一方面追求性价比,而市面上供大于求、可选项很多,这些品牌又不具备核心优势,所以单纯卖不动了。”

而在这种市场结构性剧变的关口,有中国品牌已经看到窗口期的机会。“头部中国品牌有研发沉淀、有市场洞察、有东方叙事,将在未来十年内大范围取代外资品。”一位本土头部品牌创始人曾这样判断。