文|一财商学院 杨越欣

2022年9月,拼多多的全品类跨境电商平台Temu在北美高调上线,一经推出便成为行业热门话题,并走出一条超出市场预期的陡峭增长曲线,全球下载量长期居于高位、全球站点快速扩张(截至2023年12月已有48个站点)。

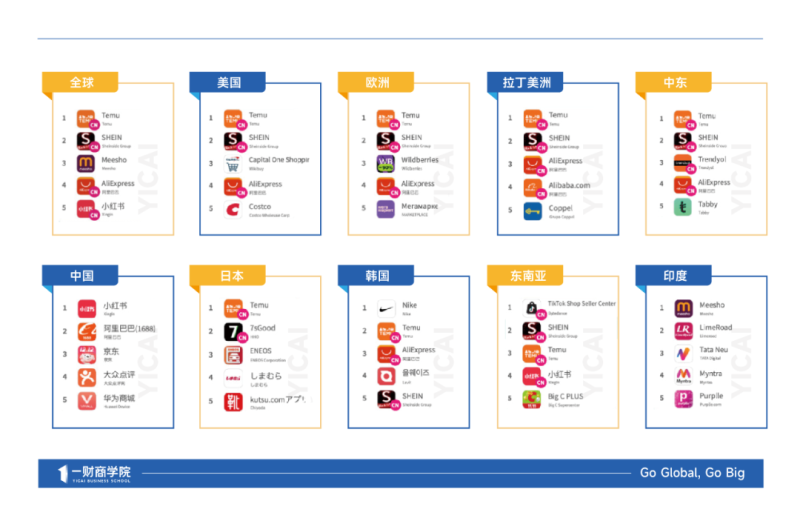

(图注:2023年1-11月全球各大市场电商应用下载量排行榜,数据来自SensorTower)

高流量与多站点,使Temu的GMV翻倍式增长。一个标志性事件是,2023年5月Temu GMV首次超过SHEIN(Bloomberg Second Measure数据),提前4个月完成了设立的目标,即2023年9月前至少有一天GMV超过SHEIN。2023年末,Temu给自己定下的目标是GMV至少翻一番,达到300亿美元,这一数字与2023年SHEIN的GMV已经不相上下。

(图注:SHEIN和Temu销售额与消费者数对比,数据来自彭博社)

一. 高增速密码

从Temu的名字——Team Up,Price Down可以看出,其海外扩张策略延续了拼多多此前的惯用打法——通过社交裂变和大力投放广告快速获取流量和用户,以此吸引更多商家入驻(主要是产业带的供应链型商家),从而为用户提供极具性价比的商品,建立起“极致性价比”心智,再以持续的低价吸引更多用户。

一财商学院以北美市场为例,总结出Temu为击穿用户低价心智,复刻拼多多做过的三件事:

1. 海量投放:每月营销费用1亿美元

过去一年北美消费者发现,谷歌和各类社交媒体上,Temu无处不在。这背后是拼多多在发挥“钞能力”,其每月营销费用高达1-1.5亿美元,8月投放费用更是超过3亿美元(晚点 LatePost)。其中2月,Temu 斥资1400万美元(约9550万元人民币)在“美国人民的春晚”——橄榄球赛事“超级碗”(Super Bowl)上亮相,创下该赛事广告历史最高价。

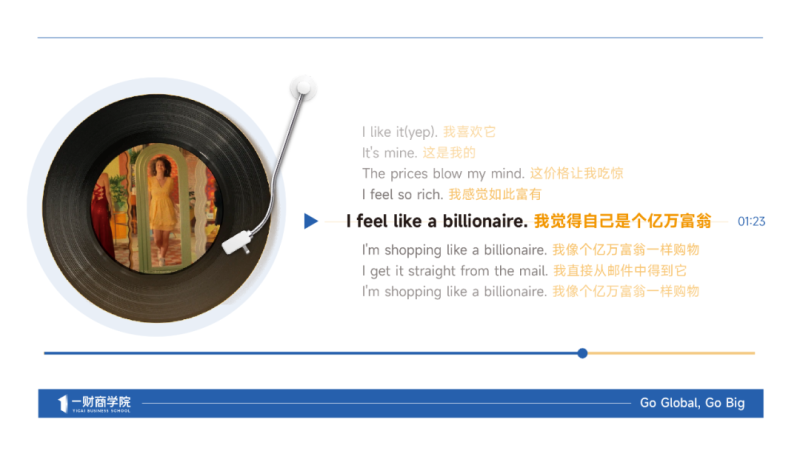

短短30秒广告内,Temu凭借不断重复“shopping like a billionaire”(像亿万富翁一样购物)的魔性广告曲,迅速打开知名度,当晚下载量激增45%,日活跃用户数增长20%。大规模广告投放策略至今仍在继续,2024年2月Temu广告再次登上超级碗,还提供价值1000万美元的赠品,进一步扩大在北美市场的国民度。

(图注:Temu超级碗广告画面与歌词)

2. “砍一刀”的社交裂变

尚未被“砍一刀”“0.001元提现”套路洗礼的美国用户,下载并点开Temu App的橘色logo,很难不被其中五花八门的折扣和返现游戏吸引。带有#TEMU#话题、由字母+数字构成的“神秘代码”(注册邀请码)同样充斥海外主流社交媒体,参加Temu游戏后“喜提”热敏打印机和狗窝的帖子层出不穷。Temu以优惠券、免费领取奖品或直接返现,鼓励用户分享“砍单”和拉新邀请的营销游戏,成功借助社交裂变,实现用户快速增长。

3. 大幅折扣+极致低价

“砍一刀”带来了更多用户,低价促销则提高购买转化。浙商证券一份抽样结果显示,Temu单品价格低于SHEIN 30%以上,部分标品价格仅为亚马逊一半。在Temu的核心类目服饰和日用品赛道,绝大多数商品价格在10美元以下,最低甚至不足1美元。

在饱受高通胀困扰的欧美市场,Temu满足了用户对低价的渴望。2019年以来美国电商市场中,服饰箱包、日用杂货等类目的低价商品份额已远高于高价商品(Adobe Analytics数据);2023年4月麦肯锡份报告中,80%的北美地区受访者表达了“注重低价”(trading down)的倾向。在消费水平更低的发展中国家,Temu则提供了大量低价且丰富的商品。

二. 首创全托管

Temu出现以前,“中间商”是跨境电商行业的主流,他们没有自己的工厂,从1688等线上批发平台或线下产业带拿货,通过在平台开店,靠精细化运营赚取差价。因此当这些商家发现,Temu上许多同类型商品的价格低于自己的进货价时,最初的反应是“难以置信”。他们认为这些极致低价的商品,一定是其他平台上卖不出去的残次品或滞销尾货。

Temu对这种“负面评价”选择无视,因为这些没有自身供应链能力的“中间商”,并非自己的招商对象。它想要吸引的是拥有生产能力,靠低价走量赚钱的源头工厂——过去拼多多能拥有“极致低价”,靠的也是他们。以往这类商家对出海望而却步,而Temu靠首创的“全托管模式”,将跨境电商在语言、物流履约和支付等环节的门槛降到最低。

(图注:全托管模式下,商家与平台负责环节示意)

具体来说,全托管模式的商家在Temu开店后,只需要根据Temu的要求及时向仓库发货,后续的选品定价、店铺运营、物流履约和售后则由Temu完成。因此,商家的成本只发生在生产、压货和退货环节,省去了推广和物流费用,营收取决于实际成交订单量,“卖几单赚几单,卖得多赚得多”。

可以说Temu的全托管,本质上与SHEIN的供应链模式相同,商家只是平台的供应商,好处是让工厂型商家扬长避短,“只需要跟着平台走,继续做自己擅长的事”,但弊端在于,平台定价遵循“最低价原则”,必然要将商家的利润空间压缩到极限,商家如果无法降低生产成本,或者没能押中平台爆款,就挣不到钱。

全托管模式下,如何备货和发货也是一门学问。Temu向商家提供两种发货模式,一种是“先备货后出单”的VMI模式(备货模式),商家提前将货品放入Temu仓库,订单产生后可以第一时间实现发货,但是在货品被卖出前,商家要承担仓储费用,如果出现滞销,备货成本会更大。另一种则是先出单后发货”的JIT模式(预售模式),商家在接单后再发货,这样做的好处是减少了备货成本,但是必须保证能够在24小时内发货,72小时内进入Temu国内仓,否则会被罚款。

因此,备货模式适合有爆款潜质,能够快速出货的商品,以及发货地址距离Temu仓库较远,难以保证发货时效的商家;而发货方便的商家,则可以选择预售模式,节省仓储和货品积压成本。

三. 全托管不是跨境电商终局

全托管模式使Temu在短时间内吸引到大量商家,快速拉高了平台的商品数量和丰富度,与工厂型商家实现“流量双赢”,并且引发其他平台竞相效仿,使2023年被称为“全托管之年”。

从全托管模式本身来看,其创新性在于变革了商家-平台-消费者三方之间的关系。

在亚马逊刚出现的电商初期,消费者购物以商品为中心,带着“买什么”的目的直接搜索商品。亚马逊要求商品图片尽量统一简洁,只表现功能等产品特性,商家也以销量为导向。此后线上渠道涌现出更多品牌型商家,他们有意识建立独立网站,也会在电商平台的店铺内,以风格化的页面、精心设计的商品图强调品牌特性。消费者逐渐建立起“买什么牌子”的品牌心智。

在以上两个时期,平台的角色都是撮合品牌与消费者交易,并从中收取服务佣金。而如今在全托管模式下,平台自己变成一个面向消费者的渠道品牌,消费者的购买决策向“去哪买”转变,商家在其中则成为平台的供货商。

拥有强大资本和技术能力的平台,作为渠道品牌能够进行更好的资源整合,通过规模效应降低成本;而对中小商家来说,从平台直接获得订单,比从C端获得单个消费者,营销成本更小且订单量更大,同样可以发挥规模效应——因此平台推出全托管,立即获得大量商家响应。

但是全托管模式也并非跨境电商行业的“终极形态”,不可能完全取代第三方商家。原因在于,平台作为经营主体时,买手处理所有商品的订单发布、产品审核、上架、补库存,永远存在能力极限,买手数量也不可能无限增加。例如国信证券曾做过调研,假设1个买手最多可以覆盖5000个SPU(即一类属性值、特性相同的商品)的日常运营维护,Temu的SPU极限是276万个。

因此,对于像亚马逊这样拥有约6亿个SPU的平台来说,全托管模式几乎无法运行。从这个角度来看,SHEIN在继续发展自有品牌的同时,转型为第三方电商平台,Temu推出半托管,并计划推出第三方卖家自营模式,都是规模增长后的必然选择。

一财商学院院长黄磊认为,全托管的供给竞争模型,推动的是极简的价格力竞争,而并非产品品质、理念或性能的创新性竞争。因此对商家来说,全托管更像短期有效的兴奋剂,踩中平台爆款时可以获得大量订单。长期来看商家不能掌握销售主动权,也就永远无法直接接触消费者,难以真正了解市场需求。并且,失去了对定价和销量把控能力的商家,在平台的低价导向之下,只能以降价换取销量提升,导致利润空间被不断挤压。这些弊端是所有想要长期深耕跨境市场的商家,必然要面对的问题。