文|投资者网 冯寻

经历了两年稳定期之后,中航基金管理有限公司(以下简称“中航基金”)又迎来管理层的变动。

1月31日,中航基金发布公告表示,副总经理王华因个人原因于1月29日辞职。

资料显示,王华2020年7月加入中航基金,担任总经理助理职务,2021年12月开始担任副总经理,此前曾任职于深圳发展和改革委员会、浙商基金、博时基金、泰达宏利基金。

从同花顺iFinD数据来看,王华进入中航基金的2020年,正值公司高层大调整时期,合计有10位高层离任。

在王华升任副总经理的2021年12月,裴荣荣和邓海清同时被任命为副总经理。

增资提振规模

官网显示,中航基金成立于2016年6月,总部设在北京,注册资本金为3亿元,最早是由中航证券有限公司(以下简称“中航证券”)全资持股。

2020年5月,中航基金引入新股东的增资事项被中国证监会核准。事项完成后,中航基金的注册资本从1亿元变为3亿元,北京首钢基金有限公司(以下简称“首钢基金”)出资1.35亿元进入股东行列,持股45%。

由此,中航证券持有中航基金股权被稀释为55%,中航基金实控人为中国航空工业集团有限公司。

彼时,中航基金增资获得业内极大关注。首钢基金的法定代表人、董事长是张功焰,被誉为基金界的“教父”、华夏基金首任总经理的范勇宏出现在董事名单。

中航基金引入股东的原因也很简单。2020年一季度末,公司的管理规模不到10亿元,为9.57亿元。

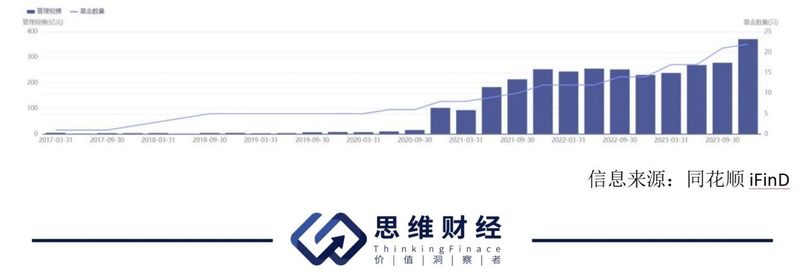

同花顺iFinD数据来看,增资之后,中航基金萎靡不振的管理规模有了起色。截至2020年末,规模超过百亿元,2021年三季度末超过200亿元,但之后一年多,规模变化不大,直到2023年末,规模突破300亿元,达到373.11亿元。

股债发展不均衡

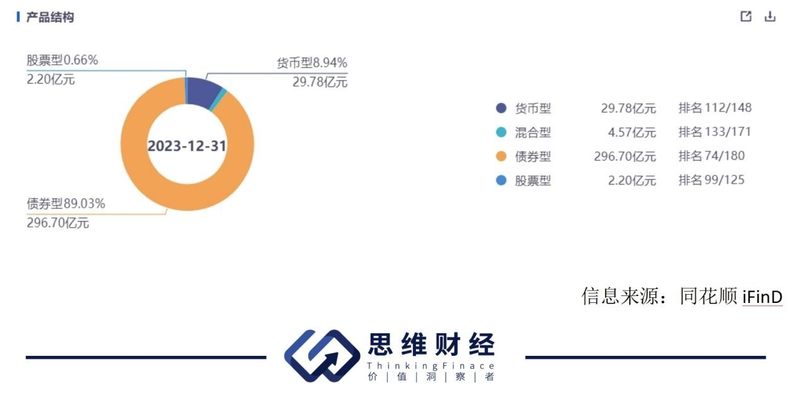

从产品类型来看,中航基金截至2023年末的373.11亿元管理规模中,大部分是债券型基金,规模达到296.7亿元,占比高达89.03%。

而中航基金主动权益类基金,即股票型和混合型的管理规模仅分别为2.2亿元、4.57亿元,合计也仅有6.77亿元,只有债券类基金的2.28%。

也就是说,中航基金这几年增长的管理规模,绝大部分靠债券型基金,而主动权益类产品相对孱弱,同时产品规模也很“迷你”。

同花顺iFinD显示,中航基金旗下共有10只(各类分开计算)主动权益类基金(包括普通股票型和偏股混合型),且这些产品皆为迷你基金,规模皆在2亿元以下。

规模较大的是中航量化阿尔法六个月持有C类基金,截至2023年末,管理规模1.34亿元。天天基金网显示,该只基金成立于2021年8月,刚成立时的规模为2.54亿元,成立之后,基本每个季度的管理规模都出现下滑,只有2022年第二季度净资产增长了4.12%。

此外,截至2023年末,仅有中航量化阿尔法六个月持有A类、中航机遇领航混合发起C类2只基金的管理规模在5000万元以上,暂时脱离了清盘风险,其他基金皆在5000万元以下,还有多只基金不满1000万元,面临清盘风险。

权益投资人才匮乏

主动权益基金实力偏弱,主要原因还是相关投资人才紧缺,管理层不得不亲自管理产品。

王华出走之前,和其同时升任副总经理的邓海清开始管理中航基金主动权益类产品。

2023年12月5日,中航基金发布公告,增聘副总经理邓海清为中航混改精选混合基金经理,同时管理该只基金的还有韩浩、方岑,之后,韩浩离任,该只基金变为方岑和邓海清共同管理。

资料显示,邓海清2020年12月进入中航基金,目前担任公司副总经理、首席投资官,中航混改精选混合基金是邓海清首支管理的基金。天天基金网显示,截至目前,邓海清的累计任职日期仅有60多天。

在进入中航基金之前,邓海清券商研究工作经验丰富。其在2011年3月至2014年3月,任职于申万宏源证券研究所;2014年3月至2015年9月,任职于中信证券研究部、资管部;2015年10月至2018年6月,在九州证券担任首席经济学家。

从学院派转变为实战派的过程并不容易。天天基金网显示,截至今年2月4日,邓海清管理的中航混改精选混合A类、C类的任职回报分别为-13.32%、-13.33%,该只基金近3个月的收益分别为-18.79%、-18.81%。

在此之前,中航混改精选混合基金的业绩不太理想。财报显示,该只基金A类、C类2023年第四季度分别实现收益-53.23万元、-168.3万元,本期利润分别为-62.35万元、-203.2万元。

中航混改精选混合基金成立于2017年12月,大部分时期都由2位及以上基金经理管理,截至目前,经历了5任基金经理变动,而这期间,只有韩浩和杜晓安共同管理的2017年12月到2021年3月时间段,该只基金取得了正收益,为33.23%。

以A类为例,拉长时间线看,中航混改精选混合基金2023年第四季度财报显示,截至2023年末的近3个月、近6个月、近1年、近3年、近5年,以及自基金合同生效起,该只基金的净值增长率分别为-19.90%、-19.75%、-31.58%、-36.98%、-0.64%、-15.73%,皆跑输业绩比较基准收益。

对于中航基金来说,由债券类基金带来规模增长固然可喜,但更为重要的是提升主动权益类产品业绩,在为投资者带来收益的同时,促进该类型产品规模的增长。