文|DataEye研究院

回顾2023年全球手游买量、中国大陆手游出海买量情况,DataEye研究院发现:

1、全球手游买量方面:

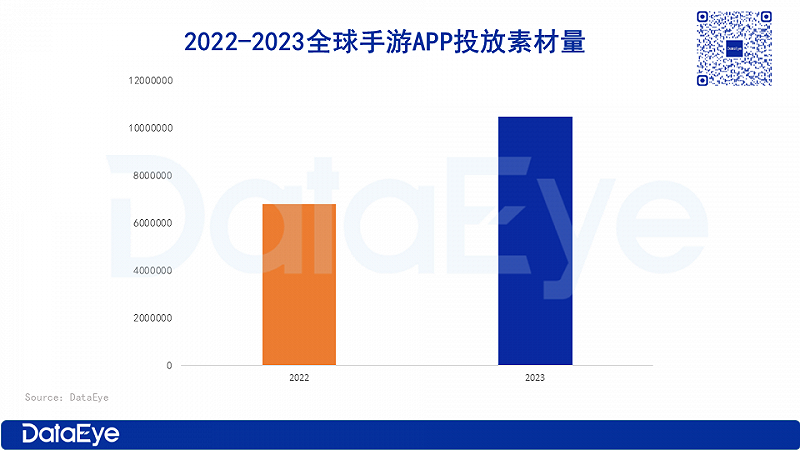

2023年全球投放去重素材量超1000万,全球投放手游数超11万。

按地区来看,北美、东南亚和欧洲地区位列素材投放前三,合计贡献接近半数的游戏投放量。其中,同时投放美日韩三地的手游数量占比约35%,较2022年提升2.5个百分点。北美地区在投素材占比上升1.2个百分点,增幅位列第一。

按品类来看,2023年在投手游数量占比 TOP3为超休闲、博彩和模拟类,TOP3合计贡献半数投放量。其中,博彩、模拟占比逆势增长,分别上升2和3个百分点。

2、中国大陆手游出海方面:

2023年出海投放去重素材量约180万,出海投放手游数接近4000款。

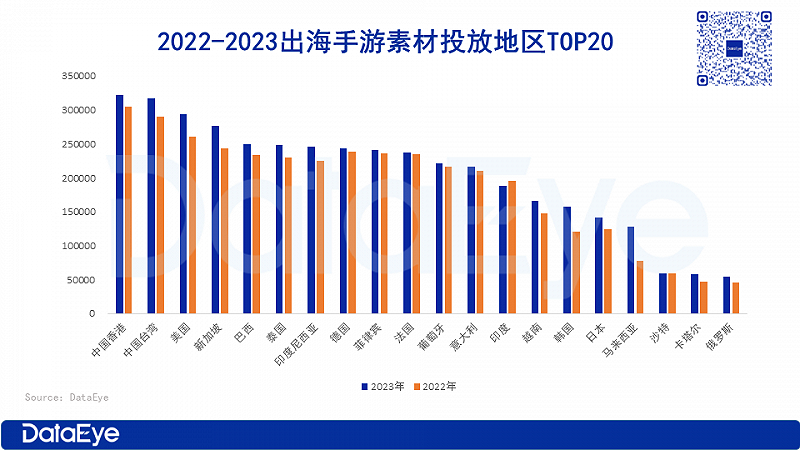

按地区来看,中国香港、中国台湾和美国位列素材投放前三,合计贡献约22%的素材投放量。

按品类来看,中国出海手游投放素材量占比TOP3为策略、角色扮演和益智类,TOP3合计贡献6成投放量。

本次报告聚焦手游APP,将从素材投放量、投放游戏数、投放趋势以及游戏类型等多个维度观察全球移动游戏效果广告投放市场情况。

一.全球手游买量大盘观察

(一)投放概况

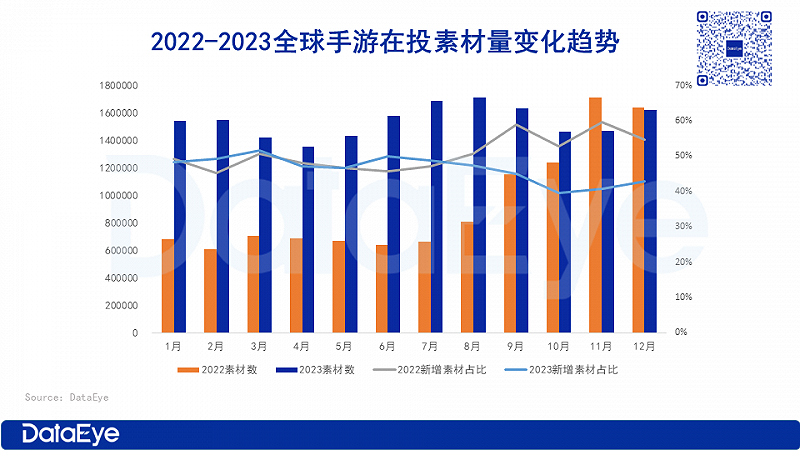

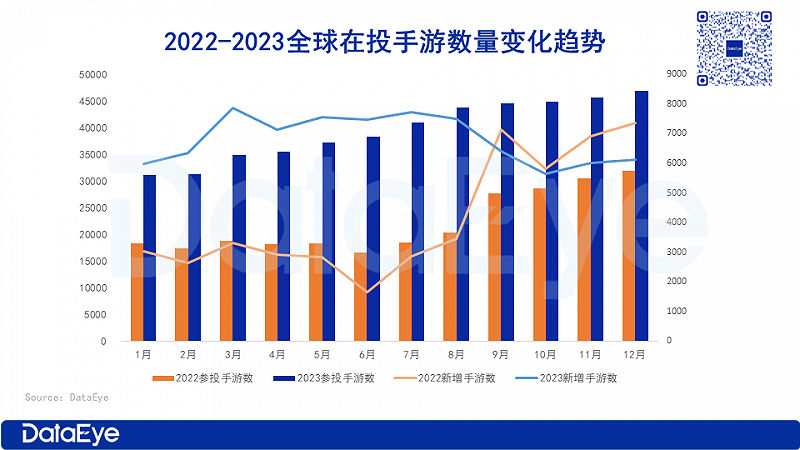

2023年全球投放去重素材量超1000万,全球投放手游数超11万,其中新增游戏数占比近7成。

虽然2023年全球手游素材投放量大幅激增,但数据显示2023年全球游戏App的获客花费与22年大致持平。素材量井喷主要由于行业内卷加剧、素材使用效率偏低,厂商只能加大素材投放量。

2023年,全球手游月均在投素材数量超150万,同比增长65%;月均在投手游数量接近4万,在投素材数量和手游数均创下近三年新高。

整体来看,主要得益于超休闲、博彩、益智等新游大量涌现,推高了在投游戏数。

(二)手游APP投放结构

按地区来看,北美、东南亚和欧洲地区位列素材投放前三,合计贡献接近半数的游戏投放量。其中,同时投放美日韩三地的手游数量占比约35%,较2022年提升2.5个百分点。北美地区在投素材占比上升1.2个百分点,增幅位列第一。

按品类来看,2023年在投手游数量占比 TOP3为超休闲、博彩和模拟类,TOP3合计贡献半数投放量。其中,博彩、模拟占比逆势增长,分别上升2和3个百分点。

博彩、模拟类游戏投放提升主要由于大量新游涌现,产品供给增加。此外,在经济下行期,博彩类游戏需求通常会实现逆势增长。

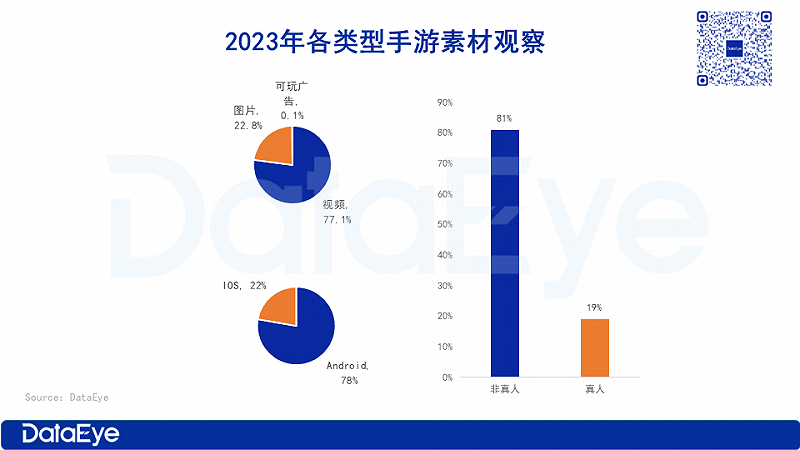

从素材类型来看,2023年全球手游投放的素材约77%为视频类,该占比高于中国大陆的约60%。

从投放手机平台来看,安卓渠道依然是投放的主力,占比接近8成。

真人素材方面,2023年全球手游投放的素材,真人占比19%,高于中国大陆的约8%,这主要因为国内素材总体量(分母)更大,混剪拼贴类非真人素材更多。

(三)买量投放榜单观察2023年全球手游投放榜TOP14:

从玩法来看,2023年全球手游投放榜TOP14主要是休闲、策略、博彩、卡牌类手游。

中国游戏厂商仍是全球手游市场买量的主力军。投放榜TOP14,中国厂商入围9席,包揽TOP4。恐龙游戏的卡牌游戏《Epic Heroes》登顶,益游嘉和旗下休闲游戏《Block Blast》位列第二,微派《WePlay》位列第三。

国产策略游戏买量依然凶猛,5款国产SLG产品进入买量榜TOP14。除了新游《Whiteout Survival》,其余产品均为老游戏。

2023年全球新游投放榜TOP14:

二.中国手游出海买量洞察

(一)中国手游出海投放概况

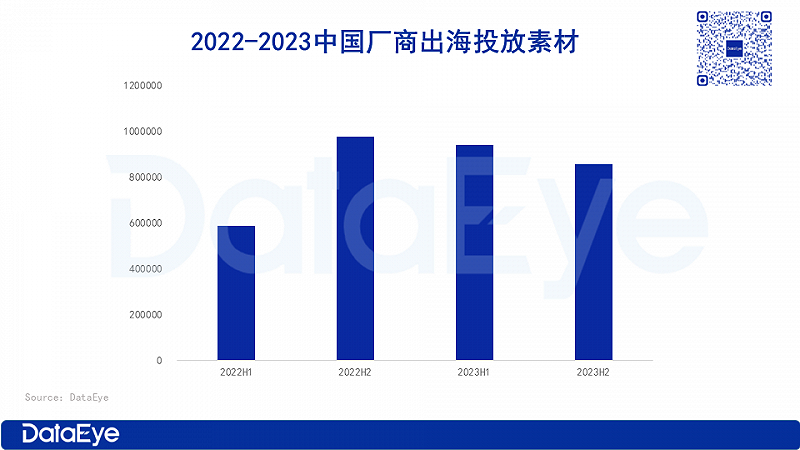

2023年中国游戏厂商出海热情不减,出海投放去重素材量约180万,同比增长15%,出海投放手游数接近4000款,同比增长8%。

按地区来看,中国香港、中国台湾和美国位列素材投放前三,合计贡献约22%的素材投放量。

中国港台地区与内地文化相近、认同度高且没有太多语言障碍,因而是中国游戏企业出海的首选。美国玩家付费意愿高,热衷于策略游戏,是中国策略、竞技类游戏主要的出海市场。

按品类来看,中国出海手游投放素材量占比TOP3为策略、角色扮演和益智类,TOP3合计贡献6成投放量。这与中国自研游戏海外市场收入分布基本一致,策略和角色扮演类游戏合计贡献半数以上的收入。

(二)出海洞察

出海洞察1:混变成为新机会,IAA、IAP遇到瓶颈

2023年,混合休闲成为增长新机会。比如,海彼《弹壳特攻队》采取“IAP+IAA”混合变现模式,在海外市场表现亮眼。

点点数据显示,《弹壳特攻队》海外版累计预估收入超过3.6亿美元(已扣除渠道分成)

根据Sensor Tower报告,2022年和2023年混合休闲手游收入连续增长60%和30%,2023年全年内购收入有望突破21亿美元。

出海洞察2:国内爆款小游戏化身APP出海

2023年,国内多款爆款小游戏化身APP出海,【国内小游戏→国内APP→出海港澳台→其它市场】的三级跳模式逐渐成型(《寻道大千》《国王指意》《冒险大作战》《三国吧兄弟》出海,都是这种路径)。

根据点点数据预估,《菇勇者傳說》11月底上线至今,港澳台版累计收入已超2亿元,《小妖问道》港澳台版累计收入超1亿元。

在玩法方面,继“割草”游戏之后,“开箱子”玩法,成为趋势所向。

出海洞察3:中小游戏厂商出海更应关注人性,而非本地化

本地化不是核心,人性才是。全球玩家人性是共通的。人性是最底层、最核心、最关键的因素,本地化解决的是其它三层因素(历史文化观念、当代思潮审美、潮流风向热点)的问题。

如果足够能撬动人性,本地化相对不特别重要(当然,基础的翻译、机型适配等操作还是要的)。

三.重点市场买量分析

(一)美国市场投放观察

2023年,美国月均在投手游数量超2.4万,月均在投素材数量超37万,处于全球领先水平。美国市场玩家较为多元、玩家付费能力强,针对细分人群的题材仍值得深挖,故美国市场素材量最高。

美国市场买量主力为博彩、超休闲、角色扮演类游戏。

(二)日本市场投放观察

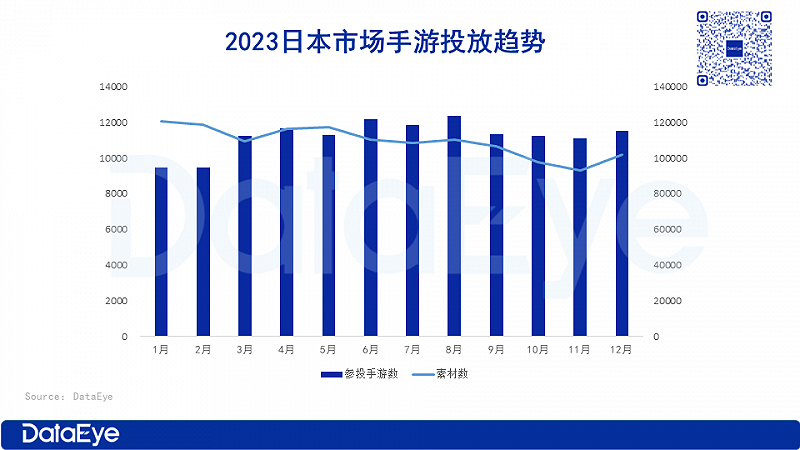

2023年,日本月均在投手游数量超1.1万,月均在投素材数量超10万。日本市场投放素材TOP3为超休闲、角色扮演和博彩游戏,三者合计贡献半数以上的素材量。

(三)韩国市场投放观察

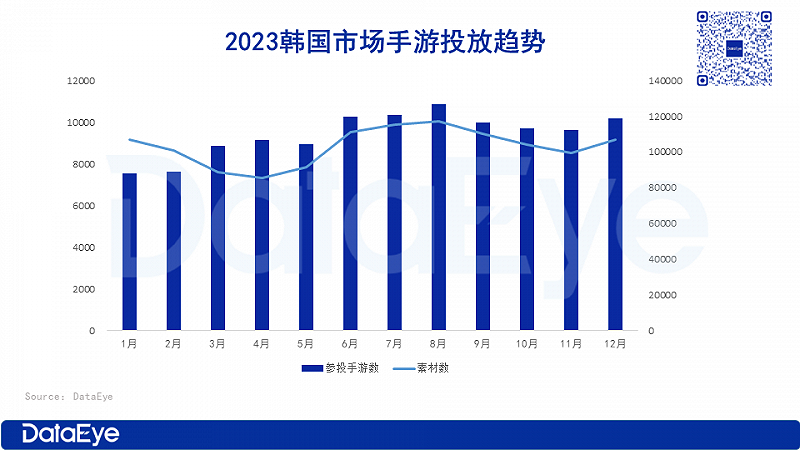

2023年,韩国月均在投手游数量超9400,月均在投素材数量超10万。

韩国市场买量主力为超休闲、角色扮演和模拟游戏,三者合计贡献约6成素材量。

四.重点品类买量分析

(一)角色扮演游戏投放观察

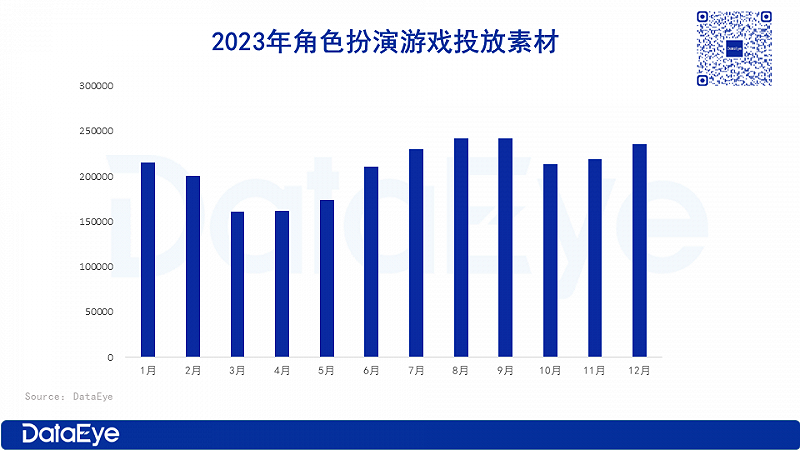

2023年,角色扮演手游的广告量变化趋势与整体手游市场基本一致,呈现出先降后升再回落的走势。在整个大盘中,角色扮演类游戏素材占比在14%左右。

从市场区域来看,2023年角色扮演手游投放地区TOP3依次为东南亚、中国港澳台和欧洲,三大市场合计占据超6成素材量。

(二)超休闲游戏投放观察

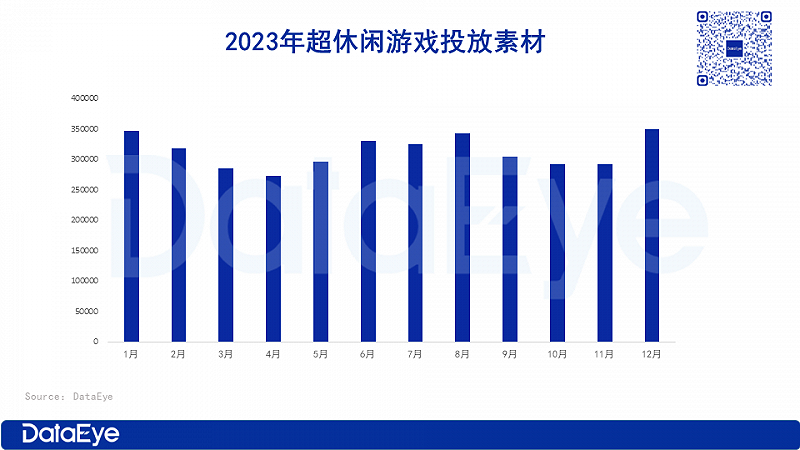

2023年,超休闲手游的广告量投放呈现出先降后升的走势,12月投放素材量激增,创下年内新高。

2023年,在整个大盘中,超休闲游戏素材占比在20%左右,位列第一。

从市场区域来看,2023年超休闲手游投放地区TOP3依次为东南亚、欧洲和中国港澳台地区,三大市场合计占据近6成素材量。

(三)博彩游戏投放观察

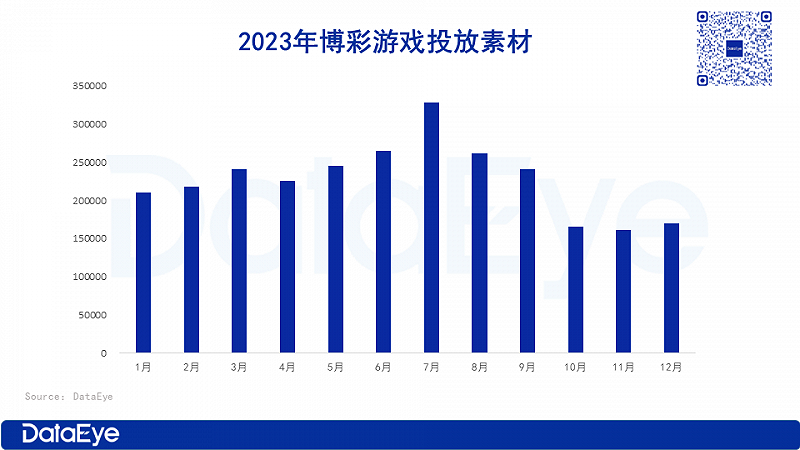

2023年,博彩手游的广告量投放呈现出先升后降的走势,Q3投放量达到高峰,但Q4投放量出现大幅回落。

2023年,在整个大盘中,博彩游戏素材占比在15%左右。

从市场区域来看,2023年博彩手游投放地区TOP3依次为北美、东南亚和欧洲,三大市场合计占据约6成素材量。