文|松果智能Hub Millennial Dividends

马逊公司(NASDAQ:AMZN)是质量的代名词,是寻求增长的投资者的“必备品”。

如果您在 2010 年投资了 10,000 美元,并将所有股息重新投资到亚马逊、标准普尔 500 指数 ( SPY ) 和纳斯达克 100 指数 ( QQQ ),您的回报将如下:

- 亚马逊:217,202 美元,复合年增长率 24.8%

- SPY:53,098 美元,复合年增长率 12.8%

- QQQ:96,500 美元或复合年增长率 17.7%

鉴于亚马逊的增长潜力,目前其估值被低估,随着 2024 年降息,预计在其零售业务的需求以及亚马逊网络服务或“AWS”的人工智能推动下,估值将扩大并在未来显着增长。

亚马逊股价今年迄今已飙升83%,创下2015年以来的最佳表现,并超越联邦快递和联合包裹服务,成为美国第一大快递企业。目前,其市值已接近 1.6 万亿美元,成为标准普尔 500 指数中第四大股票,仅次于谷歌 A 股和 B 股。

您可能会好奇,继 2023 年取得成功之后,亚马逊将迎来又一个辉煌的一年。然而,亚马逊计划通过巩固其领导地位并利用生成式人工智能来利用今年的收益。它的目标是提高其庞大的在线零售业务的盈利能力,同时为持续增长奠定基础。

亚马逊2023 年第三季度的业绩展示了他们在各个领域取得的显著成功,并证实了积极的势头。

在零售领域,服务成本和交付速度大幅提升,AWS 稳定增长,广告收入强劲扩张。总体而言,营业收入和自由现金流显着增长。

第三季度净销售额达到1,431 亿美元,较 2022 年第三季度的 1,271 亿美元增长 13%。扣除汇率变化带来的 14 亿美元的有利影响后,净销售额与去年同期相比增长了 11%。

在零售和 AWS 行业强劲表现的推动下,营业收入从 2022 年第三季度的 25 亿美元飙升至 2023 年第三季度的四倍多,达到 112 亿美元。

这个成功的季度带来了净利润的增长,2023 年第三季度净利润达到 99 亿美元,即稀释后每股 0.94 美元,而 2022 年第三季度为 29 亿美元,即稀释后每股 0.28 美元。

截至 2023 年 9 月 30 日的过去 12 个月,运营现金流增长了 81%,总计 717 亿美元,而 2022 年同期为 397 亿美元。

亚马逊正在全力以赴,见证了其所有业务的增长和卓越的运营效率。展望未来,来年的焦点将集中在人工智能与 AWS 的集成上。

最近,亚马逊推出了一套为其庞大的云计算部门 AWS 量身定制的以人工智能为中心的新产品。在 11 月底举行的年度 re:Invent 大会上,AWS 领导人推出了一款新的企业聊天机器人、与AI 芯片技术领跑者英伟达的更深入合作,以及自有 AI 芯片的更新版本。

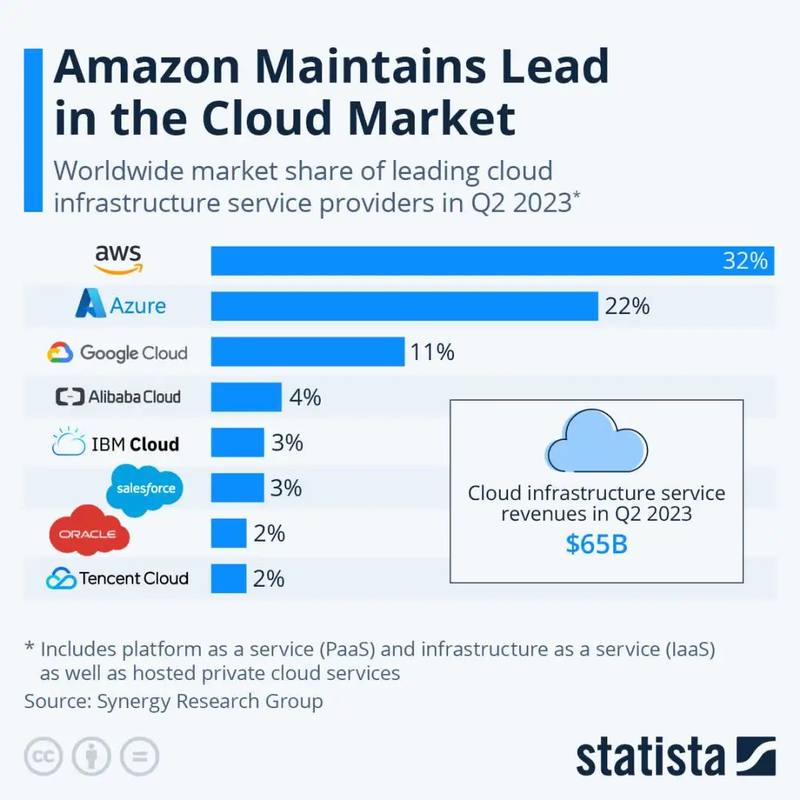

这些产品的推出凸显了亚马逊致力于维持其在云服务提供商领域的主导地位。截至 2023 年第二季度,亚马逊占据 32% 的市场份额,微软的 Azure 紧随其后,占 22%,谷歌的云占 11%。

分析师预计,随着越来越多的公司采用计算密集型生成人工智能产品,利用其已经相当大的规模和市场份额,AWS 将继续增长。

当您投资亚马逊股票时,您实际上是在大力投资 AWS 业务,同时以折扣价收购零售和广告业务。

2023年第三季度,AWS产生了69.76亿美元的运营收入,成为亚马逊最赚钱的业务,占该季度总运营收入111.88亿美元的62%以上。

虽然达到净利润需要进一步扣除非营业收入影响和税收,但粗略估计表明,AWS 对本季度 0.94 美元的稀释每股收益贡献了约 0.58 美元,即 62%。

假设未来三个季度的业绩类似,我们可以预计 2024 财年 AWS 每股收益为 2.32 美元。对于零售和广告业务来说,未来四个季度的预期每股收益为 1.41 美元似乎是合理的,总计 24 财年每股收益为 3.73 美元。

尽管分析师预测2024 财年每股收益为 3.49 美元,但我认为亚马逊可能会略微超出这一预期。这一信念建立在人工智能进步推动增长的基础上,以及在美联储降息的支持下,AWS 和零售业务预计将强劲增长。

目前股价为 153 美元,根据 24 财年预期每股收益 3.73 美元计算,远期市盈率为 41 倍,明显低于历史正常水平。

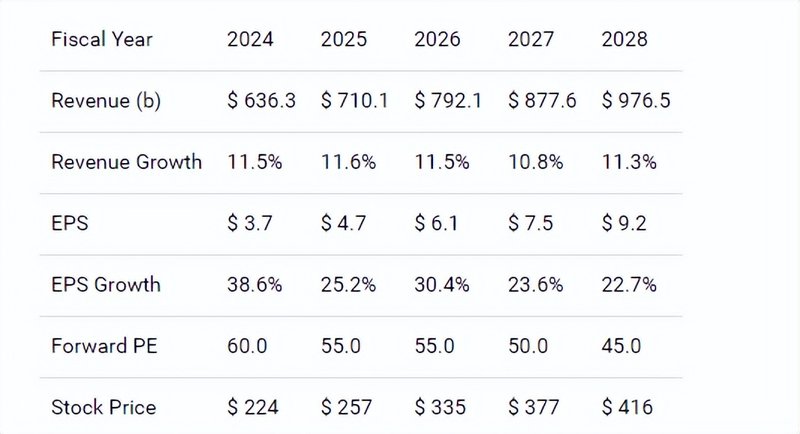

鉴于从 2023 财年到 2024 财年的预期每股收益增长 38.6%,并且没有迹象表明增长因运营效率提高而放缓,我建议该股理想的估值应为其预期收益的 60 倍左右。

如果估值确实扩大到 2024 财年收益 3.73 美元的 60 倍,我预计到 2024 年底的价格目标将是 224 美元。这一估计表明,股价可能比今天的价格上涨 46%。

正如预期的那样,每股收益预计将在未来几年持续增长。分析师预计 2025 年至 2028 年每股收益平均增长约 25.5%。

然而,考虑到这一增长轨迹略有下降,我预计到 2028 年,估值将收缩至其预期收益的 45 倍。这一调整可能导致股价达到 416 美元。

虽然我的看法倾向于严重看涨,但重要的是要承认可能阻碍估值扩张的各种风险。

尽管如此,我坚信亚马逊目前的交易价格与其历史估值相比存在折扣。这一假设取决于每股收益强劲增长的预期以及公司进入生命周期新阶段的预期,该阶段的特点是运营效率显着提高,从而推动业务盈利。

从长远来看,亚马逊已在华尔街策划的多个利润丰厚的 2024 年首选名单中占有一席之地:

- TD Cowen将亚马逊列为首选大盘股。

- 伯恩斯坦将亚马逊视为互联网股票中的“最佳创意”。

- 自八月以来,韦德布什一直将亚马逊评为“最佳创意”。

- Needham将亚马逊与谷歌一起 列入了其精选的顶级大型科技公司之列。

目前,亚马逊正在为可能是其三十年历史上最重大的法律战做准备。监管机构正在质疑该公司的市场主导地位,这表明亚马逊可能在未来几年面临严格审查。

美国联邦贸易委员会指控该公司利用其市场权威抬高价格并向商家收取过高费用。

与此同时,经济放缓的风险可能会阻碍亚马逊的增长,从而影响其零售和 AWS 业务。即使美联储在 2024 年成功实现软着陆,但 GDP 收缩幅度超出预期,这种风险仍然存在。

在经历了充满挑战的 2022 年之后,亚马逊已经反弹,今年迄今飙升了 83%。

这种上涨并不是由 FOMO 或市场歇斯底里推动的。相反,该业务正在全速运转,见证了 AWS、零售和广告领域的复苏和增长。

我预计亚马逊将利用这一势头,标志着 2024 年是一个注重运营效率的新时代的开始,为大幅盈利铺平道路。

目前,估值已低于历史平均水平。由于预计 2024 年降息,我预计估值会扩张,因此我将 2024 年底前的看涨价格目标定为 220 美元,未来还有进一步的增长潜力。

虽然我发现许多企业的估值很有吸引力,但亚马逊在我 2024 年的前 5 个选择中占有一席之地。我预计该公司将出现大幅反弹,股票也会大幅升值。