文|Lighting Rock Research

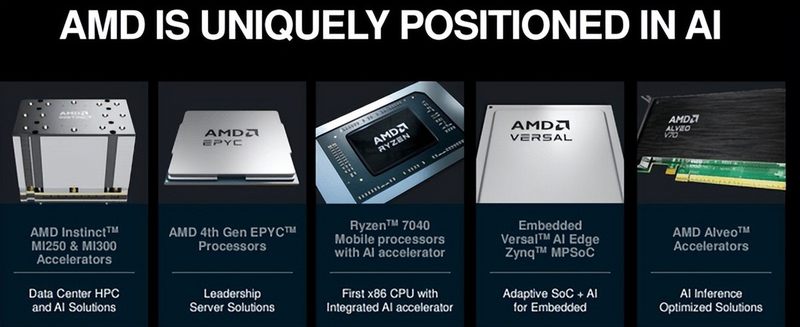

AMD(NASDAQ:AMD)是一家领先的半导体公司,以其高性能 CPU、GPU、FPGA 和 DPU 产品组合而闻名。与英伟达一起,AMD 的 GPU 产品在新的人工智能 (“AI”) 时代势头强劲,MI300 AI 加速器可能成为未来几年的主要增长动力。

在2023 财年第三季度财报电话会议上,AMD 管理层预计第四季度数据中心 GPU 收入约为 4 亿美元,2024 年将超过 20 亿美元,全年收入将持续增长。22财年,AMD在数据中心业务上创造了60亿美元的收入,占集团总收入的25.6%。MI300A和MI300X加速器的出货极大地促进了他们的数据中心业务。据首席执行官表示,MI300 预计将成为公司历史上销售额达到 10 亿美元最快的产品。

MI300A是由1460亿个晶体管组成的CPU+GPU加速器,而MI300X是专为数据中心市场设计的严格GPU产品。在电话会议中,据透露,他们有望在未来几周内开始向领先的云和 OEM 客户生产 Instinct MI300X GPU 加速器。此外,Instinct MI300A APU 于 10 月初开始生产发货,以支持 El Capitan Exascale 超级计算机。

相信 MI300A 和 MI300X 都将成为 AMD 未来几年的重要增长动力。首先,尽管 AMD 的 GPU 产品比 Nvidia 更晚进入市场,但 MI300X 将八个加速器集成到一个平台上,并具有令人印象深刻的 1.5TB HBM3 内存。凭借如此强大的计算能力,MI300X非常适合AI机器学习中的大型语言模型。

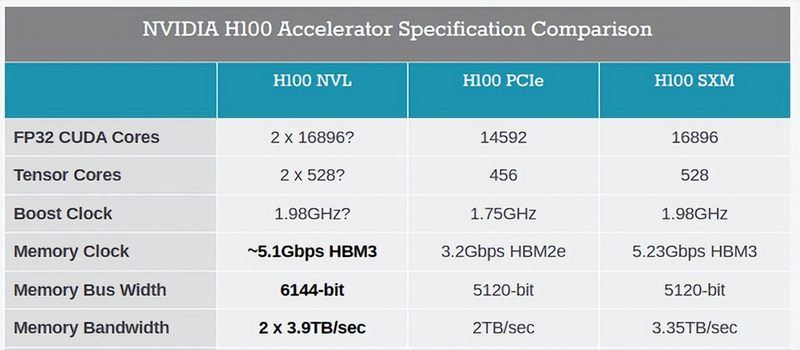

其次,AMD 的 MI300X 使该公司能够与 Nvidia 的 H100 GPU 产品竞争。Lisa Su声称MI300X提供5.2TBps的内存带宽,比Nvidia的H100 GPU好1.6倍。值得注意的是,Lisa Su指的是Nvidia的H100 SXM版本,而Nvidia确实有更高版本的H100 NVL,通过NVLink桥使用两个GPU,提供7.8 TBps的内存带宽——仍然略高于AMD的MI300X。不过,MI300X的强大足以满足大型语言模型的计算需求。

最后,数据中心人工智能市场规模巨大,AMD预计今年的潜在市场总额将达到300亿美元,预计到2027年将增长至1500亿美元。因此,即使没有显着的市场份额,AMD也可以大幅增长数据中心的收入中心人工智能部门。

Nvidia 的 CUDA 软件已经成功建立了其生态系统,涵盖硬件、软件和外部合作伙伴。同样,AMD 也一直在投资其 ROCm 软件。最新的 ROCm 软件套件完全支持 AMD 的 MI300 加速器。

由于 CUDA 的先发优势,GitHub 上的许多现有代码主要基于 CUDA,如AMD 实验室笔记所示。为了弥补这一差距,AMD 一直在为 AMD GPU 开发 PyTorch/TensorFlow 代码环境。该环境可与 AMD GPU 上基于 CUDA 的代码存储库兼容,从而促进 AMD 生态系统的扩展,并帮助客户更高效地构建机器学习应用程序。

成功的软件对于人工智能加速器的重要性不可低估。首先,嵌入式软件使软件工程师能够充分利用加速器的计算和内存性能。其次,这些软件接口允许机器学习模型共享通用的基础模块,从而提高人工智能采用的速度。最后,硬件和软件生态系统之间的协同作用增加了迁移成本,使AMD的产品更难以更换。

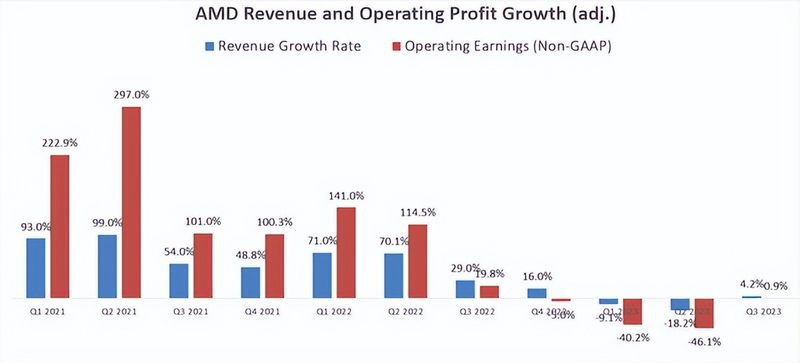

23 财年第三季度,AMD 收入同比增长 4.2%,营业利润增长 0.9%。这一增长是由客户端领域的强劲表现推动的,尽管它被游戏和嵌入式领域的弱点所抵消。”

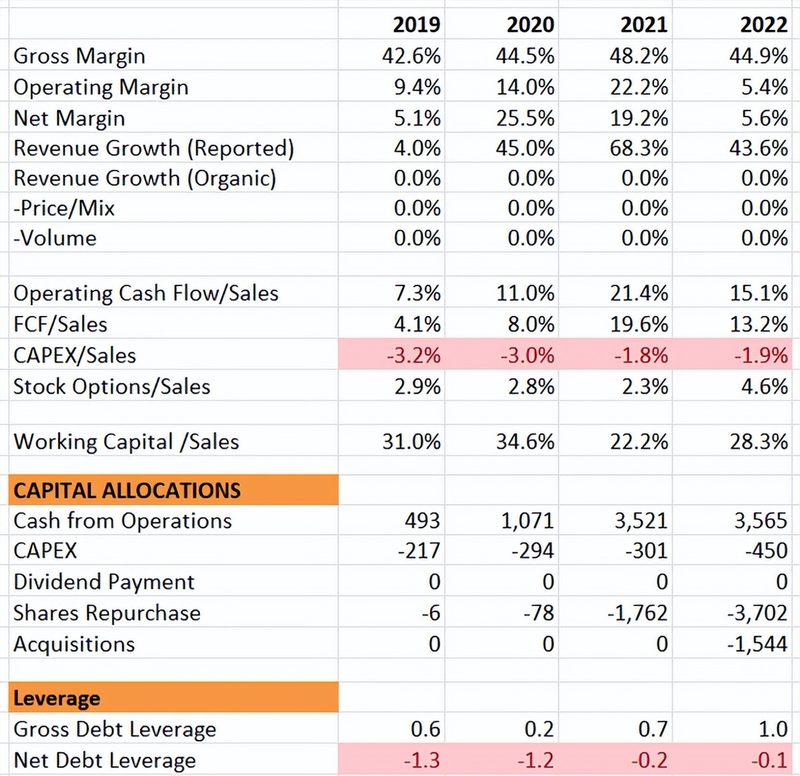

在2023 财年第三季度,AMD 的运营现金为 4.21 亿美元,自由现金流为 2.97 亿美元。他们通过股票回购向股东返还 5.11 亿美元,剩余股票回购授权为 58 亿美元。

截至本季度末,他们的资产负债表上仍有 58 亿美元现金,我估计他们 2023 财年的总债务杠杆率仅为 1 倍左右,这表明其资产负债表稳健强劲。

从第四季度的指引来看,他们预计收入为 61 亿美元,上下浮动 3 亿美元,同比增长约 9%,环比增长 5%。他们预计数据中心领域将出现两位数的增长。此外,非 GAAP 毛利率指导为 51.5%,利润率同比增长约 50 个基点。

下表中的历史财务数据显示了它们近年来的爆炸式增长,主要受到数据中心、游戏和嵌入式业务以及 2022 年 Xilinx 收购的推动。它们的大部分自由现金流已分配用于股票回购。他们的资本配置政策非常明确:内部研发投资、股票回购和偶尔的收购。由于债务杠杆非常低,他们的资产负债表仍然强劲。

综上所述预计AMD未来的增长可能会出现波动,但结构仍然健全,顺应AI计算的浪潮。新推出的 MI300 AI 加速器预计将维持收入增长的高速势头。许多企业优先考虑云和人工智能投资,极大地推动了对加速器的需求。研究和市场预测 GPU 市场的复合年增长率将达到 29.57%,将从 2021 年的 310 亿美元增至 2028 年的 1900 亿美元。

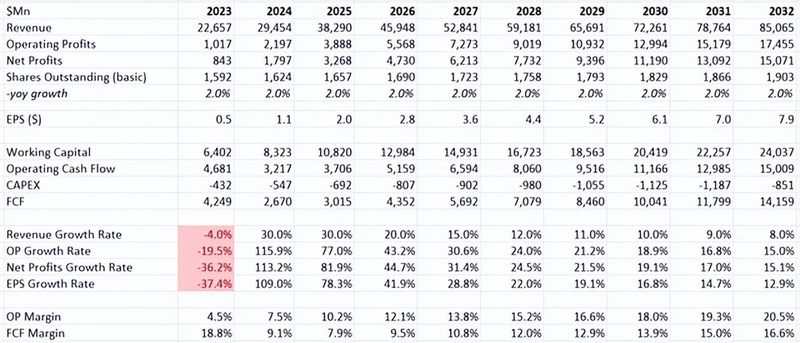

在贴现现金流(“DCF”)模型中,2023 财年的假设与公司的指导一致。预计 MI300 出货量和增长将推动强劲增长,我预计未来几年将出现强劲的上升轨迹。随着企业越来越多地将工作流程转移到云端并将机器学习集成到其运营中,对 GPU 加速器的需求即将激增。因此,我假设 2024 财年和 25 财年的收入增长 30%,2032 财年逐渐降至 8%。根据这些增长预测,该模型在 2023 财年至 2032 财年期间的平均收入增长率为 14%。

麦肯锡预测,到 2030 年,半导体行业的年平均增长率可能在 6% 至 8% 之间。考虑到 AMD 在数据中心和游戏等高增长终端市场的战略定位,14% 的平均增长率对我来说似乎是合理的。

利润率的扩大主要归功于MI300等新产品的推出以及经营杠杆。值得注意的是,数据中心部门在AMD的主要部门中拥有最高的营业利润率,我预计它将经历最快的收入增长。业务组合的这种转变预计将成为营业利润率扩张的关键驱动力。

模型中采用10%的贴现率、4%的终端增长率和13%的税率。模型中的估计公允价值为每股 130 美元。

随着 AMD推出MI300 AI加速器,预计 MI300 将在未来几年成为 AMD 的重要增长动力。