文|拾盐士 多面金融工作组

作为国内管理规模最大的基金公司之一,易方达的动态备受市场和行业关注。

11月1日,易方达基金旗下“易方达中证内地低碳经济主题ETF联接基金”、“易方达中证软件服务ETF”以及“易方达中证沪港深300ETF”三只产品同时发布“迷你基”预警,提示规模连续低于5000万,若连续50日规模低于5000万,则触发合同终止情形。

作为一家亿万级头部基金公司,在近两年来行情动荡的背景之下,易方达旗下基金也面临大面积亏损。尤其在2022年易方达旗下基金整体表现不佳、众多投资者损失惨重的情况下,管理费却依然坚挺,因此备受质疑。

今年十月底,易方达管理费终于再次“松动”,发布了调低旗下部分基金费率和2亿元自购旗下基金的公告,引发广泛关注。

易方达今年二度降费,ETF基金开启“降费潮”

近日,易方达基金发布降费公告显示,决定自2023年10月30日起,易方达中证1000ETF、易方达中证1000ETF联接、易方达中证2000ETF三只基金的管理费年费率均由0.5%调低至0.15%,托管费年费率由0.1%调低至0.05%。

值得一提的是,这并非是易方达三季度以来首次宣布旗下产品降费。

易方达此前发布公告称,自9月5日起,易方达上证科创板50ETF的管理费年费率由0.5%调低至0.4%,托管费年费率由0.1%调低至0.08%;易方达上证科创50联接的管理费年费率由0.5%调低至0.4%,托管费年费率由0.1%调低至0.08%。

今年以来,公募“降费潮”已在持续推进。7月8日,证监会发布公募基金费率改革工作安排,全面优化公募基金费率模式,稳步降低行业综合费率水平。易方达基金、广发基金、华夏基金等首批19家头部公募基金公司积极响应,先后宣布降费,正式拉开公募基金降费潮的序幕。随后,不同地域、不同规模的基金公司持续跟进,纷纷宣布降低管理费和托管费。

在此市场背景下,继主动权益类基金纷纷降费之后,被动型产品也开始降费。下半年以来,已有汇添富基金、华安基金、工银瑞信基金等公募对旗下ETF实施降费。

同花顺iFinD数据显示,截至10月29日,全市场数据可取得的860只ETF中,管理费率最低已至0.15%,达109只。且同期仅3只产品管理费率为1%。

从托管费率来看,则有147只ETF费率低至0.05%,含上述情况在内,超九成ETF托管费率为0.1%。由此看来,上述提及部分在近期降费的ETF,在本轮降费后,管理费率和托管费率均已降到目前同类产品的最低水平。

易方达在公告中表示,此次降费,是为了更好地满足广大投资者的投资理财需求,降低投资者的理财成本。

从产品类型看,易方达近期宣布降费的几只基金均为ETF基金。此外,易方达科创100ETF也将于2023年10月30日至2023年11月3日公开募集。

实际上,近两年来,主动权益类基金收益式微,而以ETF为代表的被动投资规模实现逆势增长,市场竞争愈发激烈。

因此,面对同质化竞争的压力,比拼费率也成为各家公司竞争的手段之一。业内人士认为,ETF降费无论是在国内还是海外都是大势所趋,低费率产品能够给投资者带来更好的体验,将对基金行业、基金公司和基金投资者产生积极影响。

不过,ETF产品的“降费战”的打响也引发一部分业内人士的担忧,认为此举可能会引发恶性竞争。而头部基金公司在“价格战”中往往具备着强大的竞争优势,盈利微薄的小规模ETF产品在面临降费竞争时处境可能变得更加艰难。

除了“降费”已成趋势,基金公司自购在下半年也较为频繁。

在宣布降费后一天,易方达基金于10月29日发布公告称,基于对中国资本市场长期健康稳定发展的信心,公司将于近日运用固有资金2亿元投资易方达沪深300交易型开放式指数发起式证券投资基金。就在两个月前,易方达还曾宣布自购5000万元旗下权益类基金。

不过,有业内人士认为,易方达自购金额其实并不算多,形式性的影响或明显大于实质性的影响。事实上,自购行为也可作为营销手段,吸引更多投资者关注和购买基金产品。

头部基金沦为“亏损王”,旗下顶流产品严重亏损、规模骤降

作为管理规模数一数二的基金公司,易方达的赚钱能力不容质疑。

截至2023三季末,易方达以16589.15亿元的管理规模,遥遥领先其他公募基金公司,同时也是市场唯一一家规模超一万五千亿元的基金公司,共管理629只基金,旗下有78位基金经理。

根据天相投顾统计数据,第三季度易方达基金除了在总管理规模上蝉联榜首,在非货基金、主动管理类和权益类多个分类中也排名前列。并在权益类和非货币类的管理规模均处在榜首位置。

多年以来,易方达也出品了诸多炙手可热的王牌基金产品,还有多位明星基金经理“加持”。以易方达“顶流”基金经理张坤为例,2023年三季度末,张坤以763.54亿元的管理规模稳坐“公募一哥”宝座,一直以来备受基民追捧。但近一年来,张坤管理的两只明星基金却处于大幅亏损状态。

目前,张坤所管理的四只基金分别为易方达蓝筹精选混合、易方达优质企业三年持有期混合、易方达优质精选混合(QDII)、易方达亚洲精选股票(QDII)。

其中,易方达优质企业三年持有期混合基金,成立三年以来一直处于亏损状态,近两年该基金的亏损幅度超过34%。

除了上述基金,张坤旗下易方达蓝筹精选混合基金亏损也相当严重。虽然该基金在前期积累的前提下,自成立以来的总收益仍然超过90%。但到了2021年、2022年,易方达蓝筹精选混合分别亏损103.9亿元、107.1亿元,单只基金两年合计亏损高达211亿元。

今年一来,易方达蓝筹精选混合收益玩起了“过山车”。一季度短暂实现6.4亿元盈利后,于二季度再度陷入亏损,亏损金额达到61亿元。到了第三季度,该产品又实现利润7.95亿元。从2021年到今年第三季度,这只基金已经亏损超过260亿元。

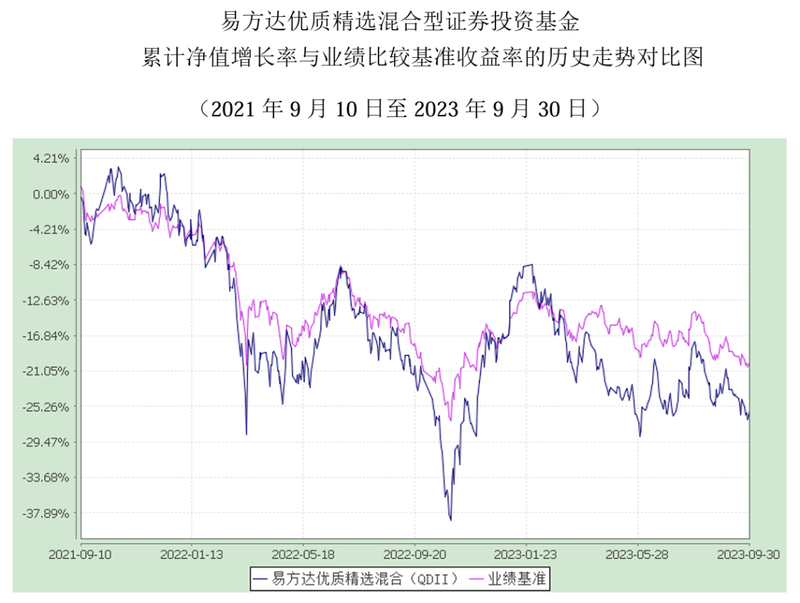

长期来看,易方达优质精选混合(QDII)表现较为出色,自张坤任职以来收益率高达422.52%,在同类可比基金中排名第一。然而今年以来,该基金单位净值持续呈现下降趋势,自基金变更注册至第三季度末,基金份额净值增长率为-25.81%,同期业绩比较基准收益率为-19.97%。

来源:《易方达优质精选混合型证券投资基金2023年第3季度报告》

面对投资的基金产品大幅亏损的情况,投资者也是备受煎熬,已有不少基民选择提前离场。截至今年三季度末,易方达蓝筹精选的规模为491.7亿元,较2021年第二季度的899亿元减少45%。

事实上,张坤管理的这四只基金并非易方达业绩最差的基金。近一年来,易方达有八只基金跌幅超30%,跌幅最大的十只基金产品集中在贾健、殷明、何崇恺、张湛四人手中。其中,贾健所管理的全部三只基金近1年回报率分别为-34.89%、-33.43%和-33.29%,业绩可以算得上是相当之差了。

资料显示,贾健自2021年5月29日开始管理易方达创新驱动灵活配置混合基金,这也是他所管理的第一支基金。拾盐士注意到,贾健任职以来的几个报告期内,这只基金的换手率均超220%,2022年底基金换手率高达317.66%。由此看来,贾健的投资风格较为激进。

由于基金亏损幅度较大,在基金吧中也不乏有基民抱怨,对于贾健任职以来的业绩表现颇为不满。

令人震惊的是,据《中国日报》报道,2022年易方达旗下基金整年的净利润为-1258.51亿元,成为了去年公募基金中的“亏损王”。

从易方达产品整体收益情况来看,易方达公司旗下的300多只基金中有180只自成立以来都处于亏损状态,其中有21只基金成立以来亏损幅度超过30%。这些基金无疑给信任易方达的投资者门带来了巨大的损失。