文|英财商业 刘超然

10月16日当天“酱油茅”海天味业(603288.SH)遭遇放量大跌,收跌幅度达到7.89%。当晚公司便发布公告,公司董事长庞康提议,出资不低于5亿元、不超过8亿元,通过二级市场回购公司股份,所回购的股份用于未来股权激励。

作为公司实控人、董事长,庞康及控制的主体在公司上市近十年的时间里未进行过减持,本次紧急公告回购,一方面是认为当前的公司股价不能反映公司真实价值,另一方面也是这两年公司股价确实跌的太狠了。

据统计,从2021年初开始,海天味业巅峰市值一度超过7000亿,而截止10月20日,市值已经跌破2000亿元,近三年蒸发超5000亿元。

实际上,不仅海天味业股价下跌惨,近两年的消费板块同病相怜。

消费疲软、生产者出厂价格下降,对消费板块的影响就是应收降速甚至下滑且盈利能力下滑。其实海天味业实际也正是如此,这两年公司经营承压。

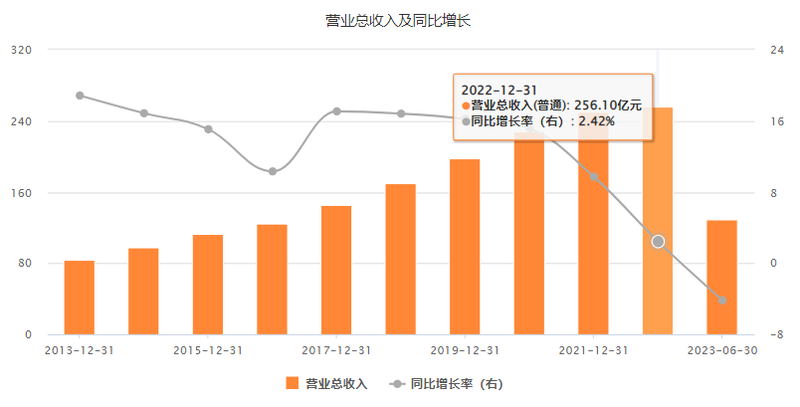

营收增速在2021年开始就已经回落至个位数,2022年甚至仅有2.4%左右,而归母净利润也是如此的,2022年已然出现下降,从半年报预计2023年仍然下滑。

如此预期下,市场难免对消费板块的预期转利空。

海天味业被错杀还是估值陷阱

海天味业作为商务部认定的首批“中华老字号”消费食品行业的头部企业,其最早可溯源于清代乾隆年间的佛山酱园,新中国成立后,由25家古酱园合并重组后成立了“海天酱油厂”,就是海天味业的前身。

后面在1994年,国企改革趋势下,海天开始股份制改革成为有限责任公司,“佛山市海天调味食品公司”就此成立,时任总经理的庞康力排众议,豪掷3000多万,引进一条国外生产线,厂房生产能力大大提升,有了硬件基础作支撑,庞康立刻马不停蹄地启动品牌战略。2001年,海天味业的销售收入首次突破10亿。

在上一轮经济上行周期中,凭借机构抱团,A股诞生了一批被称为核心资产的大白马股,凭借稳健的业绩增长和规模优势,使得在调味品这个看似无比狭窄的赛道,跑出了千亿市值的独角兽海天味业。2020年底,其市值更是一举重破6500亿,曾被誉为中国最值钱的食品企业,并被称为酱油界的“茅台”。

海天味业之所以被称为“茅”,一方面是业绩稳定增长,另一方面是其核心产品的市占率一度超过40%,连续二十多年保持了酱油产销量第一。而且酱油作为生活必需品,消费者对于其价格波动不敏感,也被视作有一定抗周期作用。

但回顾从2014年登陆A股,上市近10年的业绩。海天味业营收规模从上市前的84亿增长至2022年巅峰的256.1亿,复合增长率11.78%;归母净利润从16亿增长至2021年巅峰的66.71亿,复合增长率17%。

为何海天味业股价和业绩被“双杀”?

其中市场最在乎的是“酱油茅”的净利润下滑。

首先从成本端来看,酱油的核心原材料包括大豆、豆粕、小麦、麸皮、面粉等。但是从2019年年底开始,以黄大豆1号为例,其价格便出现了大幅上涨,从原来稳定的3500元/吨上涨至超过6300元/吨(2022年中旬),这也导致海天味业的成本在2020-2022年出现大幅上涨。202年年上半年海天味业的原材料等各项成本依然处于高位,虽然大豆价格走势开始回落,但整体仍明显高于2019年,而且核心产品的竞争和刚需因素,价格却不能水涨船高,导致公司成本承压。

小麦价格也是如此,2022年全年小麦国内均价超过3300元/吨,为近三年的最高位;受此影响,海天味业的盈利能力无奈承受下滑。数据显示,2020年开始毛利率开始下滑,净利率2021年下滑,到2022年盈利能力跌入谷底,毛利率低至近十年低位,仅有35.68%,净利率则下滑至24.22%,2023年上半年随着原材料价格回调,盈利能力下滑有所缓和。

其次公司降本增效方面,虽然盈利持续承压,但依然不敢在营销方面有所懈怠。公司销售费用端,从2019-2022年,海天味业的销售费用分别为21.63亿元、13.66亿元、13.57亿元、13.78亿元;其中广告费依次约为4.65亿元、4.86亿元、4.53亿元、3.97亿元,合计海天味业4年花了18亿元广告费。

目前国内海天味业酱油的规模仍然是第一,然而从行业来看,酱油调味品的竞争门槛并不高,市场属于完全竞争市场,品牌间的可替代性较强,仍然有不少同行在追赶老大的地位。比如千禾味业,差异化竞争在0添加市场占有一半以上的份额,虽然与海天味业的市值相差很大。

截止10月20日收盘,海天味业的市值1951亿元,千禾味业仅有市值160亿元;而2022年海天味业的营业收入和归母净利润分别为256亿和62亿元,同期千禾味业的分别为24亿和3.44亿元。

但是从业绩增速来看,海天味业的增速并没有非常亮眼,若剔除GDP增长,甚至有些惨淡,最高增速也没有超过20%;反观千禾味业,虽然规模不及,但2022年营收增速达到26.55%,归母净利润增速甚至达到55%。相比之下,千禾味业0添加的故事更吸引人,2023年业绩预期增长概率更高,高增长对应高估值,这也是市场愿意给千禾味业高估值的原因。

若按照市场相对法的PEG估值来看,在PEG=1的情况下,千禾味业的差异化竞争壁垒和业绩增速对应33倍左右估值还算是合理,但海天味业的增速只能给到17左右,那么海天的合理PE市盈率也仅能给到17倍左右,相比于当前的33倍,这个估值并不低,甚至个人认为有一定的规模溢价在里面。

寻找新的利润增长点

从海天味业核心产品酱油的增长逻辑来看,未来增长无非三点:

首先是通过调整产品结构获取打开新的增长空间。传统的酱油行业周期已经进入了红海的存量竞争阶段,市场空间增速已经明显放缓,天花板将至。需求端,全国的酱油需求量不会发生太大变化,而且叠加人口红利退潮,人口和饮食习惯、饮食结构不发生巨大改变的情况下,需求量很难再有成长空间,酱油的增长逻辑变成了存量市场的博弈,营销和渠道为王;

再者就是提升集中度,以规模效应、成本优势吞并中小酱油调味品厂商,以获取更大的市场份额,从产能看,酱油产销量能在100万吨以上的只有海天,酱油市场的竞争持续加剧,依靠海天庞大的产能以及下沉到乡镇的渠道优势,抢占其他中小企业的市场份额是可能的,只不过这部分的增长可能会有些漫长。而且从这两年的原材料成本上涨对公司的影响来看,海天成本优势似乎并不明显。

最后就是产品提价,海天直接提升酱油价格也是一个方向,但是从今年CPI增长严重不及预期和近两年消费品价格走势来看,价格战向下是趋势,竞争加剧的情况下提价无疑是不理智的。不过通过调整酱油产品结构,例如与千禾味业竞争拓展0添加调味品,这类向中高端产品转移的市场需求趋势是酱油品类的一个增长点,相当于是变向的提升产品价格。

在没有“新故事”的情况下,海天味业的未来也只能靠天吃饭了。