文|创业最前线 段楠楠

编辑|蛋总

美编 | 邱添

审核 | 颂文

随着人口老龄化逐步加深,中国癌症患病人数开始上升,国内民营肿瘤医疗机构收入也随之大幅上升。

弗若斯特沙利文数据显示,2016年至2022年中国民营肿瘤医疗机构收入从189亿元增长至2022年的530亿元,年复合增长率为18.7%。

在行业高速成长的背景下,不少企业都借势发展而起,其中便包括美中嘉和医学技术发展集团股份有限公司(以下简称“美中嘉和”)。

9月20日,民营肿瘤医院龙头美中嘉和向联交所递交招股说明书,计划在港股主板上市。

此次是美中嘉和在一年半以内第三次向港交所递表,在连年巨额亏损以及偿债压力巨大的影响下,美中嘉和上市的难度依然不小。

1、既是股东又是保荐人,中金公司赚翻了

美中嘉和成立于2008年7月,前身为北京泰和诚医院管理有限公司,2015年正式更名为美中嘉和。

此次递表,并非美中嘉和第一次涉及资本市场,早在2016年公司便在新三板完成挂牌,但在2018年主动摘牌。

在新三板摘牌后,美中嘉和酝酿在港股上市。

2022年5月,在新三板摘牌4年后的美中嘉和首次向港交所主板发起冲击,但由于未在规定时间内通过港交所聆讯,美中嘉和第一次递表以失败告终。

2023年1月,美中嘉和第二次向港交所上市发起冲击,但依旧以失败告终,算上此次递表,这是美中嘉和在一年半时间内第三次递表。

对此,美中嘉和曾表示在香港上市是为了便于国际投资者。但从经营以及财务状况来看,美中嘉和如此频繁递表,目的还是为了融资。

在新三板挂牌期间,由于新三板流动性较差,美中嘉和市值一直偏低,直到2018年2月摘牌时公司市值不到14亿元。

由于市值较低,在此期间美中嘉和并未进行大规模融资。直到2018年3月,美中嘉和才正式完成15亿元A轮融资。

其中,中金公司以15元/股价格认购美中嘉和6000万股,累计投资9亿元。诺亚财富旗下的歌斐资产耗资2.66亿,认购美中嘉和1773万股。

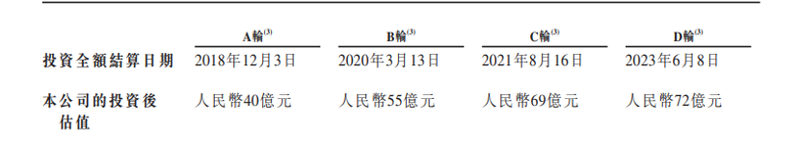

此轮投资过后,美中嘉和估值高达40亿元,较公司摘牌时市值暴涨3倍,此时距离公司摘牌仅过去1个月。

2020年2月,距离A轮融资两年后美中嘉和宣布完成B轮融资,以55亿元投后估值融资7亿元人民币,投资方为中信集团旗下中信产业投资基金。

2021年8月,美中嘉和以69亿元投后估值完成了4亿元的C轮融资,2023年6月再度以72亿元投后估值获得石药集团3亿元D轮融资。

图 / 美嘉中和招股书

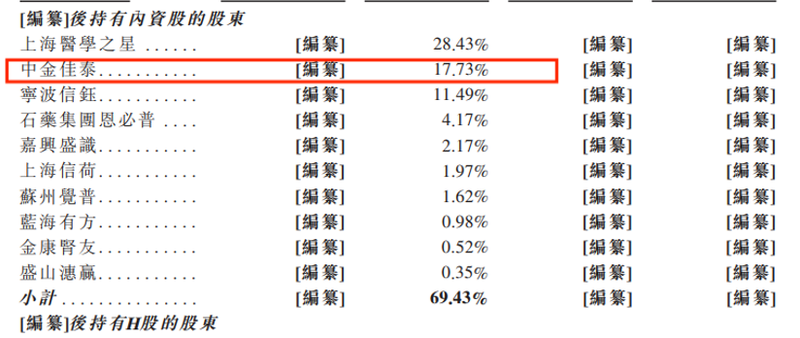

中金公司通过旗下子公司中金佳泰持有美中嘉和17.73%股权,为公司第二大股东。

作为美中嘉和A轮投资者,中金公司对美中嘉和的投资可谓大获成功。投资浮盈高达80%,按投资金额计算,中金公司浮盈超过7亿元。

图 / 美中嘉和招股书

值得注意的是,中金公司不但是美中嘉和第二大股东,更是美中嘉和此次港股上市保荐人。

如果美中嘉和能顺利登陆港股,中金公司不仅能获得一笔不菲的保荐收入,而且还能获得超过7亿元的投资收益。

2、三年亏损超20亿元,医院业务扭亏难

对于中金公司而言,该笔投资无疑十分成功。不过美中嘉和上市后能否维持70亿以上的市值,还有待观察。

从公司本身来看,美中嘉和经营并不理想。

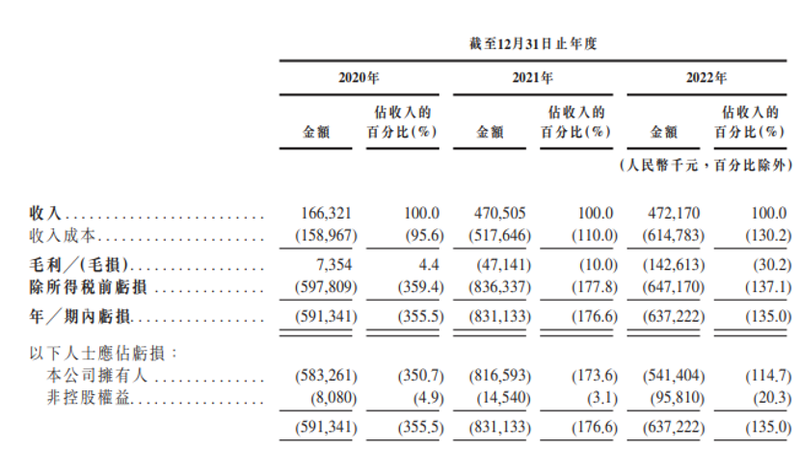

数据显示,2020年至2022年公司收入分别为1.66亿元、4.71亿元、4.72亿元。虽然公司收入逐步增长,公司亏损金额并没有减少,甚至还在扩大。

2020年至2022年,美中嘉和分别亏损5.91亿元、8.31亿元、6.37亿元,三年累计亏损超20亿元。

对于公司持续亏损,美中嘉和给出的解释是:由于公司医疗机构仍处在上升阶段,因此产生了较多运营成本,导致出现亏损。

图 / 美中嘉和招股书

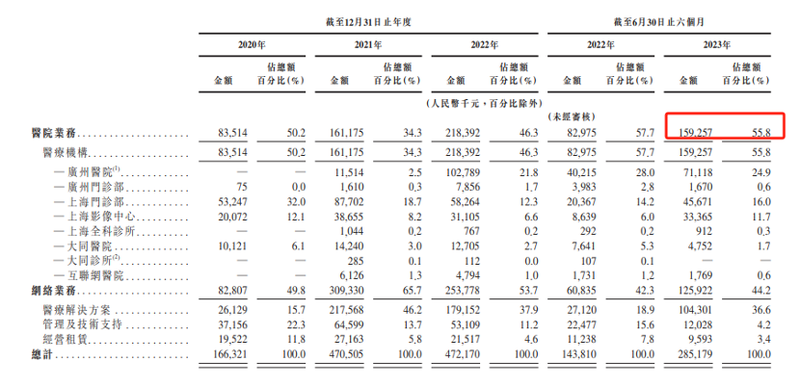

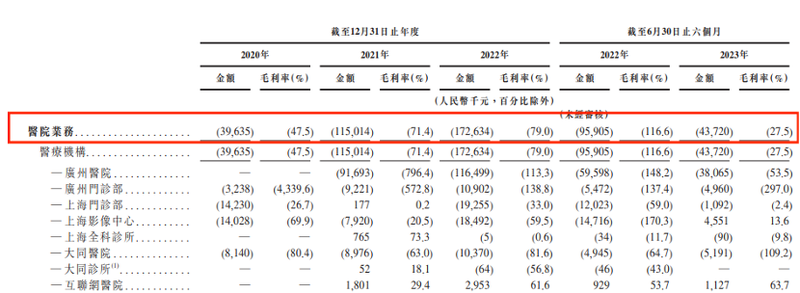

从业务来看,美中嘉和收入主要分为两部分:医院业务和网络业务,目前主要发力医院业务。截至2023年6月30日,美中嘉和医院业务收入为1.59亿元,超越网络业务收入,占总收入比例55.8%,成为公司第一大业务。

图 / 美中嘉和招股书

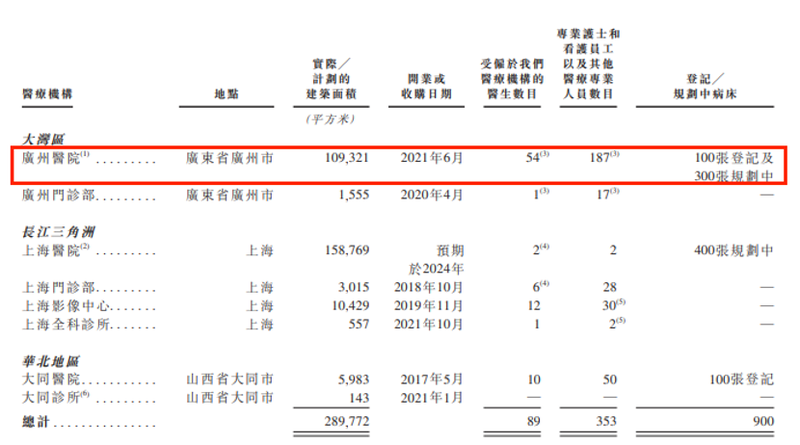

公司医院业务主要通过旗下医院和诊所来开展。截至2023年6月30日,美中嘉和一共拥有7家医疗机构,包括2家肿瘤医院,3家门诊部(或诊所)以及1家影像中心和1家互联网医院。(注:大同诊所已于2023年3月完成注销。)

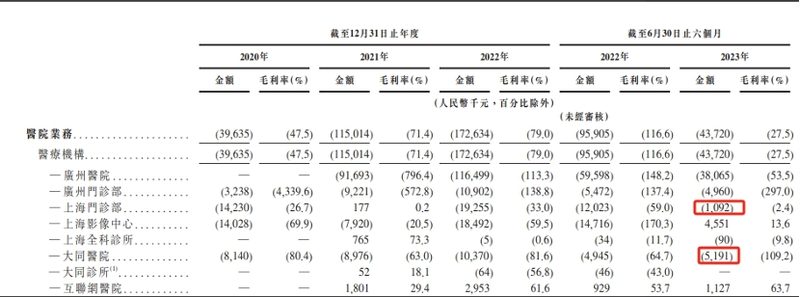

截至2023年6月30日,美中嘉和7家医院中,仅互联网医院和上海影像中心实现盈利,其余5家医院均亏损。但由于两家医院收入占比较小,对公司医院业务整体拉动效果并不明显。

2023年上半年,美中嘉和医院业务毛利亏损金额为4372万元。

图 / 美中嘉和招股书

对此,美中嘉和表示:部分医院由于投入不久,前期运营成本较高,导致公司出现亏损。目前,医院业务正在爬坡。

从公司现有已经在运营的医疗机构来看,广州医院是公司床位规划最多、建筑面积最大、医疗资源投入最多的医院。

图 / 美中嘉和招股书

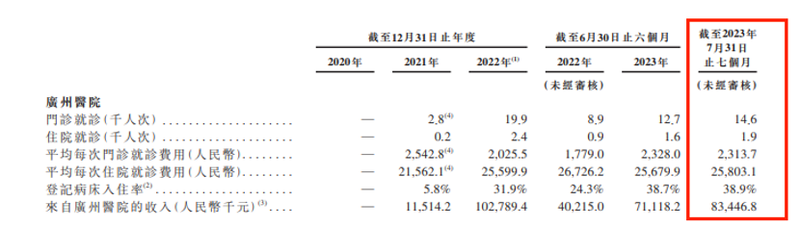

因此,美中嘉和收入能否持续提升,很大程度要看广州医院的收入情况。

招股书显示,广州医院是一家综合性肿瘤医院,2021年6月建成开业。在建成初期到2022年12月31日,广州医院规划的100张床位中只有66张投入使用,到2023年6月30日已经有94张床位投入使用。

在床位逐步投入使用后,美中嘉和广州医院门诊就诊人数从2021年的2800人大幅上升至2023年前7个月的1.46万人,同期住院就诊人数从200人上升至1900人。登记病床入住率由5.8%上升至38.9%,广州医院收入也从1151.42万元大幅上升至8344.68万元。

图 / 美中嘉和招股书

即便如此,广州医院仍未实现盈利,2023年上半年广州医院亏损3806.5万元,是美中嘉和所有医疗机构中亏损最多的医院。

从病床入住率来看,广州医院显然还有上升空间。不过从国内医疗情况来看,私人医院与公立医院相比,不论是医疗设备亦或是专家团队都有明显差距。

虽然美中嘉和广州医院属于三级肿瘤专科医院,但与广州其它大型公立医院相比,仍存在不小差距。

未来,美中嘉和广州医院病床入住率能否持续提升,还需要时间验证,广州医院扭亏为盈之路依旧漫长。

除广州医院外,美中嘉和较早设立的上海门诊部、大同医院等医疗机构也在持续亏损当中。截至2023年6月30日,这两家医疗机构分别亏损109.2万元、519.1万元。

从美中嘉和各大机构业绩表现来看,公司医疗业务并不挣钱,在广州医院没有扭亏为盈之前,公司盈利之路依旧漫长。

3、借款超24亿元,偿债压力巨大

「创业最前线」还发现,虽然美中嘉和经营规模在扩大,收入在持续增长,但银行及其他借款余额也在快速增长,偿债压力巨大。

作为重资产行业,医院在建设初期投入成本巨大。

以美中嘉和广州医院为例,根据公司官网介绍,美中嘉和广州医院投资预算超过30亿元,规划床位为400张,截至目前,该医院正式投入的床位只有100张,仍有300张床位还在规划当中,未来仍需要大量资金投入。

除此之外,美中嘉和在上海正在建设上海医院,该医院建筑面积达15.88万平方米,比广州医院建筑面积还大三分之一,规划床位为400张,预计2024年开业。以广州医院投资30亿元来看,上海医院投资金额可能远超广州医院。

对于一家年营收不足5亿元的医疗企业来说,要投入几十亿元的建设资金,很显然不可能通过公司自身经营性现金流实现,公司扩建资金很大一部分依赖外部融资。

从2018年至今,美中嘉和股权融资总和接近30亿元,除此之外公司还借了大量银行借款。2020年至2023年6月30日,公司银行及其它借款分别为19.64亿元、22.20亿元、23.91亿元、24.18亿元。

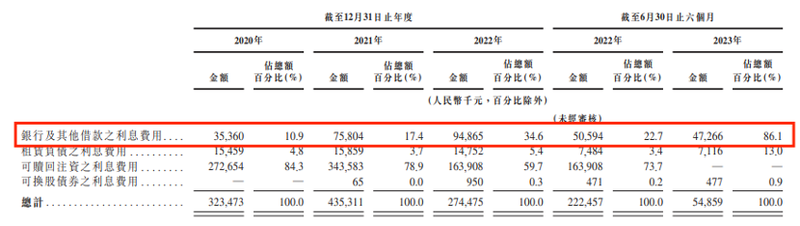

大规模的银行借款导致公司财务成本和偿债压力不断增加,2020年至2023年上半年公司银行及其他借款利息费用分别高达3536万元、7580.4万元、9486.5万元、4726.6万元。

图 / 美中嘉和招股书

高昂的利息支出也是公司持续亏损的重要原因。

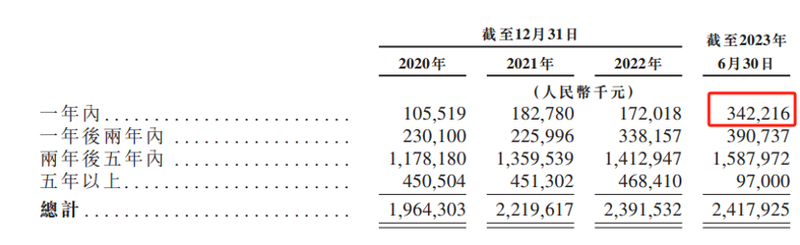

另外,截至2023年6月30日,公司有3.42亿元银行及其他借款在1年内到期,但截至2023年7月31日,公司现金及现金等价物仅为1.46亿元,公司短期偿债压力巨大。

图 / 美中嘉和招股书

从过去一年半的时间看,公司经营性现金流持续流出,日常所需资金基本靠融资,美中嘉和正遭遇流动性危机。

对此,美中嘉和表示:对于公司资金困境,公司计划通过银行借款或者资本市场来筹集资金,来应付日常所需营运资金以及公司扩张所需资金。

从这点来看,此次IPO对美中嘉和而言至关重要。如若不能在短时间内完成融资上市,公司或将面对现金流枯竭的困境。

对于美中嘉和而言,短期内没有什么比推动公司尽快上市来得迫切,不过对于一家持续亏损的企业,以高达72亿元以上的估值发行上市,投资机构是否买账?「创业最前线」将持续保持关注。