文|零售公园 钟柳

编辑|苏黎

前两天,有人在新加坡偶遇穿格子衬衫的黄峥。

巧合的是,就在8月27日,Temu刚刚上线菲律宾,拉开征讨东南亚的序幕,后续不排除Temu会陆续登陆马来西亚、泰国、越南、新加坡等地的可能性。

黄峥曾说,CEO首先要找到一条雪程很长的坡道,然后在雪球从雪道上滚下来时,看雪道上有没有大的障碍物,如果有就把它挪开。

跨境电商毫无疑问是黄峥,这位拼多多创始人看好的赛道,退一步来讲,至少是拼多多近年来新找到的一条厚雪长坡。

截至今年5月,Temu已在海外四个大洲、十个国家上线,再加上国内市场,Temu几乎杀进了全球近一半的电商市场,而距离拼多多出海,才过了短短7个月。

这次,Temu以菲律宾为切口,试图闯入与中国文化境遇相似的东南亚,出行千万里,终于绕回离拼多多大本营最近的周边区域。

Temu还能复制在其他地区大力出奇迹的盛况吗?相信新加坡模式的黄峥,能否在新领地旧世界让Temu再打一个漂 亮仗?Temu跨境狂飙,背后到底有哪些隐忧?

一、Temu杀入东南亚,黄峥督战?

在介绍Temu布局东南亚之前,先回答一个问题,为什么Temu选择遥远的美国作为出海第一站?

东南亚明明才是距离大本营最近的一站,加上文化相对欧洲、北美等地更符合中式思维,试错成本显然更低,比如,蜜雪冰城、瑞幸等企业都是以新加坡作为首站。

实际上,东南亚本来是Temu团队最开始调研的市场之一。

2022年年初,调研团队认为东南亚客单价低且较为分散,不同国家的习俗文化不尽相同,导致可复制性不强,单一可复制模式难以铺开。比较之下,同年9月才选择了美国市场上线。

就在行业人士普遍认为Temu不会去东南亚的时候,Temu杀个回马枪,重新押注东南亚市场。

据其他媒体报道,今年5月,Temu团队在印尼本土寻找供应链资源,招聘懂泰语的人才;7月,Temu向商家们发放了一份名为《东南亚及日韩跨境电商平台商家调研》的调查问卷。

8月开始,Temu开启东南亚市场的全品类招商。8月27日,Temu已经正式登陆菲律宾。不得不说,这速度很“拼多多”,一如既往得快速迅捷。

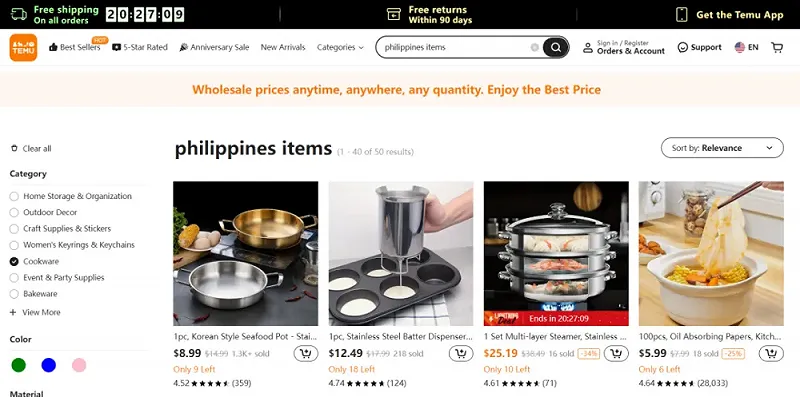

在价格方面,风格自然也很“拼多多”,主打一个低价模式。多数商品价格在50—1500菲律宾比索之间(约合6.4元—192元),相比东南亚主流电商平台更具优势。

在低价策略上,Temu采用惯常的超大折扣力度方法,提供低至一折的大额折扣、多种满减优惠、免费退款等优惠措施。

作为Temu出发东南亚首站——菲律宾,对Temu入场期待已久,早在Temu进军欧美之际,不少菲律宾网友就希望Temu尽快进入其国内市场。

如今,Temu正式上线菲律宾,再加上极具诱惑力的“低价”,菲律宾网友用购买力证实了Temu的火爆:刚上线两天,Temu菲律宾站网页显示,一些商品的销量已突破10万。

在物流运输方面,与其他国家做法一致,Temu在新站点与第三方物流服务商合作,合作物流商是J&T Express(极兔速递),为本地消费者提供“最后一公里”物流服务。

物流时效在5到10日,官方页面显示,如果快递在10天后才到货,消费者可以在48小时内获得250 菲律宾比索的积分。

拼多多是一家典型的新加坡式公司,黄峥本人高度认同新加坡模式,该模式是极端强硬和柔和的统一体,这让拼多多的企业文化不同于任何一家互联网公司,海外品牌Temu一直延续拼多多的各种特征就不难理解,至于黄峥本人是否会亲自下场,还需要实际行动验证。

不过,回顾Temu的全球战略布局会发现,与国内拼多多“农村包围城市”,靠五环外用户发家的打法不同,Temu反其道而行之,先城市后农村,首选人均GDP高的欧美市场,之后慢慢渗透到经济相对落后的东南亚、拉美、中东等地。

整个8月,Temu主要拓展地区在欧洲、东南亚及南美,农村趋势逐渐显现。

究其原因,东南亚在人口和人口结构上有明显优势,其中印尼和菲律宾人口均过亿,这意味着Temu的盘子可以做得更大。

同时,在互联网渗透率上,越南、泰国、菲律宾、马来西亚、新加坡、印度尼西亚六国,平均互联网渗透率约为75%。

庞大的人口基数及较高的互联网渗透率,孕育了发展强劲的电商市场,再加上,东南亚市场渗透率较低,给电商市场带来了巨大的增长空间。

公开数据显示,目前东南亚(除新加坡)零售电商渗透率均低于5%,其中最大电商市场印尼的渗透率相对较高,达到4.3%,但对标中国(24.9%)和英国(19.3%)等成熟电商市场来看,东南亚电商市场潜力巨大,仍存在8—10倍的提升空间。

二、群雄环伺,Temu入局厮杀混战

东南亚,正在成为电商掘金的下一片沃土。

纵览整个东南亚战场,头部梯队东南亚本土电商Lazada,布局多年,被阿里收购,背靠大树好乘凉;“东南亚小腾讯”Sea和腾讯本尊加持下的新加坡电商Shopee,已经是东南亚消费者使用最多的购物网站;后来者TikTok Shop一路穷追猛打,正式跻身东南亚电商三巨头之一。

而现在,新玩家Temu正在成为最新鲶鱼,再次搅动东南亚电商市场。

零售公园试图通过逐一分析Temu的对手们,大胆猜测下Temu赢面有多大。

成立于2012年的Lazada,于2016年被阿里巴巴收购。今年3月,阿里宣布组织架构大调整,Lazada归属到国际数字商业集团。

近日,Lazada再次获得阿里巴巴8.45亿美元注资(约合人民币61亿元)。截至目前,Lazada已获得阿里7次注资,总计约58亿美元,阿里对其控股比例目前达到83%。

凭借本土化+跨境+物流三驾马车,Lazada迅速打开东南亚市场。 据其2021年数据显示,Lazada年度活跃消费者达到1.3亿;月活用户增长超过70%至1.6亿。

Lazada坚持做完全东南亚本土化公司,其团队、基础设施、业务布局都施行本土化战略。目前,Lazada业务覆盖印尼、马来西亚,菲律宾、新加坡等六个东南亚国家,除印尼CEO董铮外,其他每个国家负责当地市场的CEO都是从当地选拔出来的。

在业务布局上,基于东南亚年轻用户庞大、社交媒体发达的特点,Lazada创造性地将游戏、直播等贯穿到购物中,形成了购物狂潮。

在物流建设上,得益于阿里资金、技术、人才等方面的加持,Lazada在东南亚六国的17座城市已经建立起至少30个仓库和配送中心、超3000个自提点。此前,菜鸟与Lazada推出的东南亚跨境极速达服务将物流提速近50%,基本上实现了新加坡、泰国、菲律宾和马来西亚等国家“72小时达”服务。

之前,Lazada是当之无愧的东南亚电商王者,直到Shopee加入。

成立于2015年的Shopee,因独特的社区建构和游戏化运营吸引了大量的年轻用户,免除大量开店、上架、佣金等费用,也吸引了商家,纷纷选择在Shopee上开店。

据公开资料显示,自2015年之后的几年间,Shopee几乎以GMV季度40%、单量季度36%的复合增长速度狂飙,2021年超过Lazada成为东南亚APP购物类第一。

可惜,Shopee表面风光,内部问题重重。

其2023年二季度财报显示,Shopee本季度实现营收21亿美元,明显低于市场预期的22.5亿美元收入,增速降至21%,创历史新低。

实际上,Shopee营收增速放缓、GMV增长无力现象在2021年就已出现,直到2022年下半年才开始扭亏为盈。

最明显的现象是,Shopee业务不断收缩,去年从法国、西班牙等欧洲主要市场撤出,同年6月和9月进行两次大规模裁员。

在Shopee与Lazada激战之际,TikTok电商业务TikTok Shop在东南亚市场以迅雷不及掩耳之势攻入腹地 ,挑战Shopee、Lazada老大老二的地位。

2021年2月,TikTok Shop上线印尼,此后一年时间里,先后在泰国、越南、马来西亚、菲律宾、新加坡六国迅速扩张。

TikTok Shop2021年的GMV为6亿美元,2022年为44亿美元,2023年,预计可以实现150亿美元的目标,与Lazada、Shopee等主流电商平台水平相当。

TikTok Shop不同于Shopee与Lazada的货架电商,同国内一样以兴趣电商为切入点,让用户在观看视频和直播中就下单购买产品。

在CNBC发表的一份声明中,TikTok Shop已与“先享后付”服务供应商Atome建立合作伙伴关系,在其马来西亚电子商务市场提供分期付款服务。

后起之秀TikTok Shop在东南亚扩张的步伐还在不断加快。

强敌环伺,Temu在东南亚能成功上演“拼多多版”的成功吗?

也许,低价策略仍然可以帮助Temu杀出一条血路。

从这几家电商的定位来看,Lazada类似国内“天猫”,其官方商城以国际、本土的中高端品牌为主,走高端路线;Shopee则与“淘宝”相对应,关注个人店铺模式,更为突出产品和价格优势;TikTok Shop较为特殊,借助巨大的流量场做兴趣电商。

遗传拼多多低价基因,对比以上三家电商平台,Temu在价格上更具优势。

从客单价来看,Momentum Works的分析报告指出,Lazada在东南亚的平均客单价为58.0元—72.6元;Shopee的平均客单价为43.5元—58.0元;TikTok Shop平均客单价为21.7元—43.5元。

虽然目前没有权威数据显示Temu在东南亚市场上的客单价,但根据目前Temu在菲律宾的产品单价推测,以单价最低点做个模糊比较,Temu的价格为6.4元,远低于任一家平台。

由于东南亚经济发展水平不高,整体仍处于一个低客单价的阶段,大部分消费者对低价商品的喜爱程度更高,早先Temu依靠极低价格至少可以收割一大波用户红利。

此外,Temu的入局或将使得东南亚电商市场进一步下沉,新的鲶鱼必将用尽全力搅动这一450万平方公里的“海域”。

三、Temu海外狂飙,暗藏反噬

2022年第二季度财报的电话会议上,是拼多多首次提及出海业务,认为海外业务是拼多多看到的一个新机会,是一个值得尝试的方向。

2020年下半年,拼多多新增加1.5亿新用户,而2021年9月—2022年3月,拼多多新增用户只有1460万。新用户增速明显放缓,进入存量时代获客成本又变得高昂,拼多多需要寻找新的增长点,出海成为不二之选。

并且,拼多多需要借助出海开拓高端市场,毕竟拼多多在国内几乎就是“低廉商品”的代名词,用户心智已经建立,想要扭转根深蒂固的形象实在太难。

去年9月,Temu上线美国市场,开启海外狂飙模式,海外扩张确实给拼多多带来了实实在在的业绩。

自去年开始,Temu已经为拼多多带来大约21.6亿元收入,国际市场份额得到进一步扩大,品牌国际影响力不断提升。

然而,每一场失速的狂飙终将带来反噬,Temu和拼多多自然没能逃过这一定律。

最大的问题在亏损。

为了迅速扩大市场份额,Temu在营销和折扣方面投入了大量的资金,导致其运营成本居高不下。

营销方面,Temu在美国春晚“超级碗”砸重金,花费千万美金购买两次30秒广告位,还在Google、Facebook、ins、TikTok、Twitter等平台上投放海量广告。

折扣方面,Temu沿用国内拼多多大额补贴策略。例如,新用户首次下单时,Temu会提供高达90%的折扣,同时新用户购物前三单还可享受30%的折扣。

Temu烧钱,承担所有负担的是拼多多。反映到账面上更加清楚,拼多多发布的2023年第二季度财报显示,本季度营销及市场支出175.4亿元,同比上涨54.7%;销售成本189亿元,同比增加137.3%。

财报指出,造成营销和销售成本增加的主要原因是Temu全托管模式履约成本的增加及用户补贴的增长。

高昂的物流成本也是Temu花销较大一笔开支。与Shopee、Lazada、亚马逊相比,Temu并没有自建物流生态,需要承担远高于国内的跨境运输成本。

除了亏损问题,消费者信任是Temu要面对的另一个难题。

Temu以“极致低价”获得消费者青睐的打法并没有错,然而埋头“做大”却忽视“做强”显然不可取,质量参差不齐、尺码不够准确、虚假宣传等现象并不少见,Temu口碑一定程度上在滑坡。

拼多多过往在业务上吃过的亏,Temu理应警醒,有了前车之鉴,Temu是可以在保持低价的基础上最大 程度降低品控风险的。

Temu在东南亚的海外扩张之路既孕育着机遇,也充满挑战,能否成功复制拼多多的业绩,能否在盈利上漂亮地挣到钱,能否挽回下滑的口碑,高端之路在海外市场又能否行得通,需要交给时间回答。