文|酒讯 方圆

编辑|侃侃

奢侈品期待找到一个在100年以后仍会存在的品牌,白酒业都希望再造一个飞天茅台。对于新传奇的渴望,商人们的思路是相通的。

“蓝色传奇”Tiffany、“洞洞鞋”Crocs、雪地靴UGG、“丑”凉鞋Birkenstock,这些年轻的时尚贵族们,或已成功委身大型奢侈品财团,或在试图寻找新的资本大树乘凉,小而美的奢侈品牌不想再偏安一隅。而大财团们则在众多小众奢侈品中热情淘金,以期碰上一个能永续长存的长命品牌。

与奢侈品们另寻新路不同,对于再造传奇,高端白酒们大多选择内发而动,在自有品牌的基础上,或推新、或翻新、或重启地发布一款款“对标茅台”的产品。以层不不穷的在价格上、品质上乃至品味上都试图与酒业神话“飞天茅台”有所雷同。

图片来源:i茅台APP

01 奢侈品大佬寻宝之路

对于扩张版图的野望,LVMH的昭昭野心绝对是路人皆知。自收购首个奢侈品大品牌Dior之后,数十年间,LVMH陆续将Fendi、BVLGARI、CELINE、TIFFANY&CO、GIVENCHY、Hennessy等众多品牌纳入麾下,扩张成了一个拥有75个品牌的巨型奢侈品集团。

其中,LVMH在2021年斥资158亿美元完成对美国珠宝品牌TIFFANY&CO.的收购,更是一举成为了奢侈品市场有史以来规模最大的一笔收购。

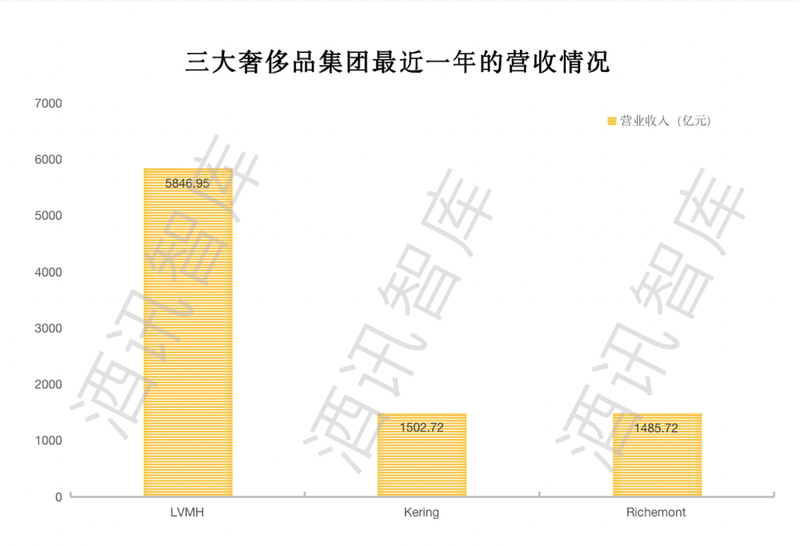

不可否认,LVMH的不断吸纳确实为其成为奢侈品之最立下汗马功劳。对比来看,Kering旗下拥有约10个奢侈时尚品牌,Richemont集团为16个。这样的差距从营收规模来看更为直观。

数据显示,LVMH、Kering、Richemont三大奢侈品集团最近一年的营收分别为5846.95亿元、1502.72亿元、1485.72亿元,LVMH的规模优势肉眼可见。

数据来源:公开信息 酒讯智库整理

从市值规模来看,三大集团截至7月14日的总市值分别为3.55万亿元、7185.89亿元、4931.90亿元,档次段位已经划分明晰。甚至,在LVMH疯狂收购之际,坊间还传出了“LVMH正在考虑收购竞争对手Richemont”。

对于自己的扩张之路,LVMH曾对外表示:“希望找到一个在100年以后仍会存在的品牌。”而这份希冀也曾向高端白酒的赛道伸出触角。

2007年,LVMH借助旗下烈酒品牌Hennessy,从剑南春手中收购了文君酒55%的股份,与此同时,他们还宣布要把文君酒打造成“白酒界的LV”。不过遗憾的是,“白酒界的LV”并没有如约而至,等来的是LVMH资本在2022年彻底退出文君酒股东列表。

有人说,LVMH帝国的成功源自它的狼性兼并,这是它选择的生存之道,也是一条壮大之路。但反向来看,每一个小而美的奢侈品牌委身LVMH之际,又何尝不是抱着“背靠大树好乘凉”的美好期待。

而除了抱大腿,走向资本化则是小众奢侈品出人头地的另一选择。包括“洞洞鞋”Crocs、雪地靴UGG、“丑”凉鞋Birkenstock等一边应付着奢侈品巨头们收购诏安的的橄榄枝,一边也在乐此不疲地寻求上市资本化。

图片来源:Crocs官网

02 向外抱团or独立资本化

向外抱团or独立资本化?两条不同的强大之路,在成熟的商业战场上,形成了两支特色各异的奇兵。这在白酒业同样能找到对应的旗手。

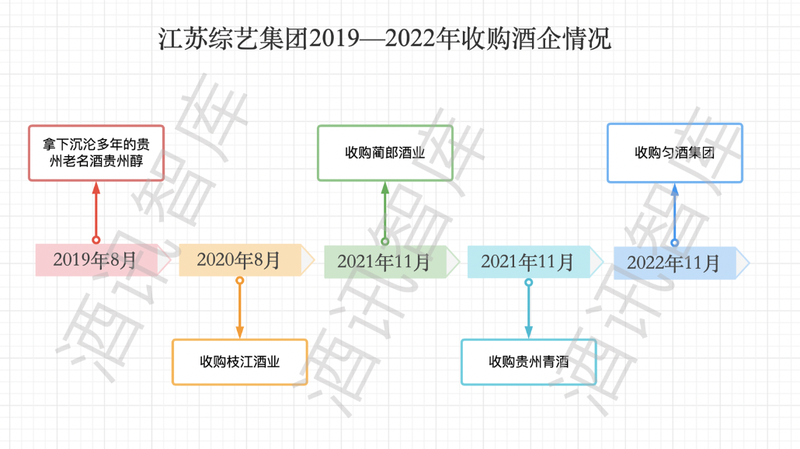

向外抱团,或者说合零为整,在当下白酒业最有发言权的是江苏综艺集团旗下的贵州醇。

2019年8月,一手打造洋河股份的江苏综艺集团拿下沉沦多年的贵州老名酒贵州醇。次年,在洋河奋斗了20年的老兵朱伟平跳到贵州醇任董事长,与此同时,这位新的掌舵人甫一上任就放话要“十年创造2000亿市值酒企”。

2000亿市值,参照现在白酒板块的格局来看,几乎是在争夺“白酒老三”的节奏。当然,十年后,白酒市值排序又将是另一翻景象,朱伟口头上的“2000亿”高楼在那时又将座次如何那都是后话了。

以贵州醇为起点,江苏综艺集团的雄厚资本为后援,未来的千亿市值白酒航母起航——2020年8月,收购枝江酒业;2021年11月,收购蔺郎酒业;2021年11月,收购贵州青酒;2022年11月,收购匀酒集团。短短两年时间,火速吸纳4家老牌名酒,中国版“帝亚吉欧”已有雏形。

酒讯智库整理

收购是扩张最有效率的方式之一。一系列收购之后,朱伟手里的国产“帝亚吉欧”从最初只有贵州醇堪堪万吨产能的小破老迅速膨胀为“全国第三大酱酒产能企业”。

且不讨论“朱伟式营销”的争议点,仅如此经历,与LVMH何其相似。据酒讯智库梳理,在LVMH收购最为疯狂的1990-2016年,该集团的利润就飙涨了39倍之多。

而在独立资本化上,习酒算是白酒业最大的遗憾和期待。所谓的“遗憾”在于,作为中国第二大酱酒集团,受困于与茅台的同业竞争的问题,习酒的上市之路自2012年萌芽至今,已经拖沓了十余年。

“期待”的则是,作为非上市酒企中要规模有规模、要知名度有知名度的大型酒业集团,习酒独立上市终究是有迹可循的。2022年12月底,习酒从“贵州茅台酒厂(集团)习酒有限责任公司”变更为“贵州习酒股份有限公司”,走出了“脱茅”实质性的一步,习酒IPO才有了新可能。

图片来源:国家企业信用信息公示体统(贵州)官网

当然,如果不是半路杀出的白酒上市“禁令”,这份新的可能大概率会迅速演变为现实。

另一个独立资本化的典型是珍酒李渡。严格来说,珍酒李渡实际上是将“收购壮大”和“独立上市”两大战术有机融合的成果。

自2003年开始,“白酒教父”吴向东就先后收购了湖南湘窖(含“开口笑”)、贵州珍酒、江西李渡等三个酒厂、四个品牌。2021年,上述酒厂及品牌合并,最终以“珍酒李渡”之名赴港上市,书写了“港股白酒第一股”的历史。

如果放在市场大盘来看,无论是贵州醇的国产“帝亚吉欧”,还是习酒的“脱茅”以及珍酒李渡的曲线上市,它们或向外抱团、或独立成团,为的无外乎是在巨头林立的白酒市场找到一丝生存空间。

值得一提的是,这些采用与奢侈品竟融发展极度相似的自强手段的白酒企业,都是在当下高端白酒破局的形势下强有力的几位选手。

广科管理咨询首席策略师沈萌对酒讯智库表示,白酒产业集团化发展的背面是白酒产业内部结构分化进一步加剧,正是由于头部品牌在行业收益结构占比中不断扩大,才会倒逼中小品牌在财团推动下走向集中。但是财团与中小品牌的结合,前期主要在资金实力上出现明显提升,但对于影响消费意愿的品牌价值方面,还需要更长的时间累积、难以一蹴而就。

沈萌表示,财团支持的品牌集中首先会进一步加剧二三线品牌市场的竞争,之后才可能在长期的竞争中打磨差异化优势、去挑战头部品牌。

03 价格靠拢,品牌对标

不谈品牌的扩张和壮大,无异于走钢丝。在奢侈品领域,LV将扩张的目美化成“找到一个在100年以后仍会存在的品牌”,而高端白酒们则将强大之路包装成“对标茅台”。

白酒的世界只有茅台和其他白酒,在这样极度不平衡的跷跷板上,追赶茅台成了所有白酒的终极使命,“对标茅台”则是一根顺手的牵引绳。

梳理高端市场白酒产品可以看到,以“对标茅台”为营销重点的产品正在成为白酒品牌立足高端的重要抓手。

其中,最为便捷的方式便是从价格上进行对标。比如,郎酒旗下青花郎建议零售价零售价1499元/瓶,泸州老窖旗下国窖1573建议零售价1399元/瓶,酒鬼酒旗下内参酒指导价为1400元/瓶,西凤酒旗下红西凤标价1499元/瓶等等。

图片来源:西凤酒京东自营官方旗舰店截图

而在酱酒领域,这样的对标更“深入”。比如,习酒在2019年7月推出的君品习酒作为茅台的“亲属”,市面上更是出现了大面积的关于“君品习酒接近茅台品质”的品鉴评语和宣传语录。

这些“无限接近”茅台的产品,在价格上与与飞天茅台也相近。君品习酒定价1399元/瓶,并且以1498元/瓶这样“仅比飞天茅台低一元”的建议零售价扑向市场;衡昌烧坊旗下的纪念装和经典装零售价分别达到了2999元/瓶、1599元/瓶,已经跨越飞天茅台而自立为高端中的高端。

图片来源:习酒京东官方旗舰店截图

除此之外,相对保守些的酱酒品牌则会从“对标茅台”后退一步选择“茅台平替”的路子。而这之中,不乏珍酒、习酒、国台这些稍有名气的,也有武陵酒、北大仓、云门陈酿这些近乎要在酒业销声匿迹的。

毫无疑问,无论是奢侈品领域还是白酒领域,市场已经进入成熟而有序的发展阶段。有不可避免的大鱼吃小鱼,也有夹缝自强的沧海明珠,无论哪一种,存活和壮大的机会永远都在。