文|财经无忌 白嘉嘉

“当潮水退去的时候,才知道谁在裸泳。”

巴菲特的这句话是许多人的投资启蒙,观察一家企业或行业是否有足够的韧性支撑它穿越周期,亦成为许多投资人选股的不二法门。

在大洋的彼岸,全球最大的钻石消费市场——美国,正在经历退潮。

近日,美国CNBC网站报道,最新公布的全球毛坯钻石价格指数显示,今年以来,钻石价格已下跌6.5%,较2022年2月的历史高点更是跌去了18%。分析人士称,钻石的价格还将进一步“跳水”。

对此,许多机构和企业归咎于“培育钻石”,也就是人工钻石。

它们认为,正是培育钻石的兴起破坏了价格。当钻石不再是大自然珍贵的馈赠,而是车间里批量生产的工业制品,“钻石恒久远,一颗永流传”的爱情魔法,自然也就失灵了。

有意思的是,当话筒递给经营培育钻石的企业时,它们给出了“神似”的答案。

“钻石市场从供不应求到趋于平衡后,产品质量低的厂商难以实现销售,为了去库存只能大幅度降价,扰乱市场。”

给出这个回答的是近两年依靠培育钻石实现业绩跨越式增长的超硬材料供应商——力量钻石(301071.SZ)。

2020年至2022年,力量钻石营收分别为2.45亿、4.98亿、9.06亿,同比增长10.67%、103.5%、81.85%;归母净利润达0.73亿、2.4亿、4.6亿,同比增长15.65%、228.17%、92.12%。

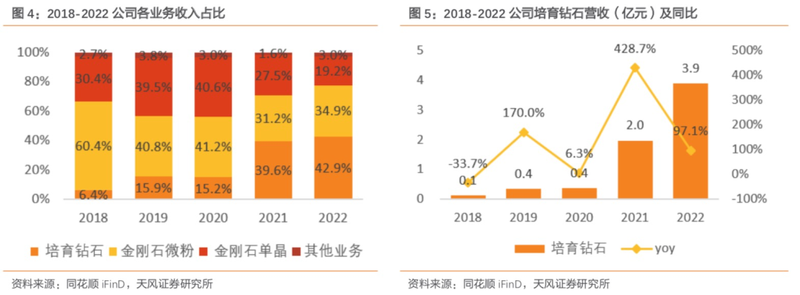

拆分来看,培育钻石是拉动力量钻石业绩增长的主力,2021年和2022年分别同比增长428.7%、97.1%,占总营收四成左右。

从天然钻石到培育钻石,再到质量差的培育钻石,钻石行业的击鼓传“锅”游戏究竟会在谁那里停下,答案其实毫无意义。

因为钻石本就是一座靠营销建立起来的空中楼阁,本质上没有对与错、真与假之分,所有玩家皆身体力行着同一个道理——屁股决定脑袋。

但对从工业跨界奢侈品行业的力量钻石来说,事情却不是挪挪屁股那么简单。

如何在保护好“工业脑袋”的同时长出一颗“奢侈品脑袋”?

力量钻石想必已经领悟到一件事,在两种毫不相关甚至截然相反的底层逻辑间横跳,哪怕再微不足道的一件小事,也需要多付出几乎一倍的心力。

至少,从力量钻石营收、利润双双下滑的2023年第一季度报中可以看出,这条路它走得并没有这么顺。

培育钻石,“奢侈品”的一道裂缝

如果要为钻石行业找一个奠基人——戴比尔斯(De Beers)是不错的选择。

在长达130余年的企业发展史中,它几乎从无到有地搭建起整条钻石产业链,并制定了行业的各项准则,今天人们对钻石的稀有、爱情等印象,皆出自它的手笔。

穿越百年,戴比尔斯主要打了三张牌——钻石矿、鉴定证书、摄像机,分别对应钻石供应、产品质量、品牌价值。

这三项要素同时也是钻石行业的底层逻辑,重要性依次上升。

从储量来说,地球的天然钻石总量并不少,目前探明的就有25亿克拉,依照行业均值推算,其中至少有20%左右的钻石可以作为宝石进行售卖,也就是5亿克拉左右,并且这个数字每年还在增加。

如此庞大的总量,显然难以讲述出一个珍贵的故事。因此,戴比尔斯限制了钻石开采进度,维持供给量小于市场需求,维护钻石价格。

不过,戴比尔斯能管住自己的手,却拦不住新探明的钻石冲击市场。

怎么和这些野路子拉开差距?戴比尔斯祭出了第二张牌,鉴定证书。

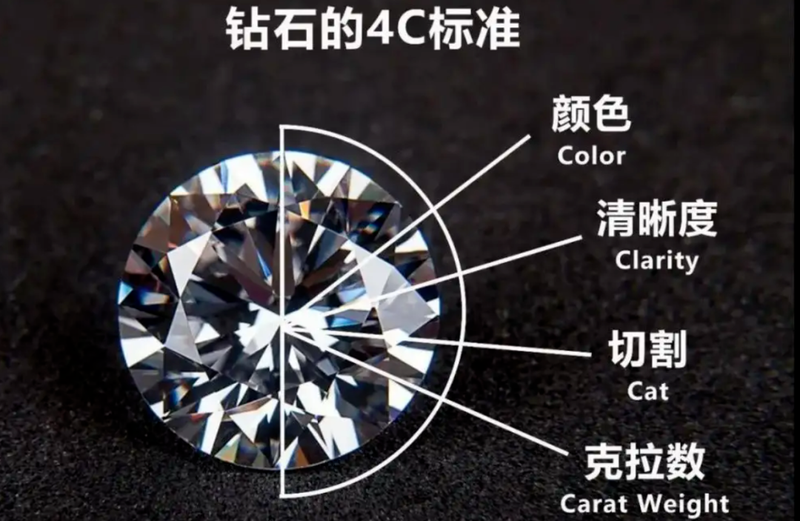

4C标准是由戴比尔斯主导推出的钻石品质鉴定标准,分别从钻石的克拉重量(CARAT WEIGHT)、净度(CLARITY)、色泽(COLOR)、切工(CUT)四个方面对产品进行鉴定。

在4C标准的筛选下,戴比尔斯堂而皇之地将自家产品捧上了钻石产业的王座,并留给其他玩家两个选择,低价出售手里的毛坯钻石,或成为供应商,将钻石卖给自己。

至于摄像机,其实不必多说,今天任何一个人提起钻石,联想到的第一个关键词大概率就是爱情,这正是戴比尔斯营销130余年的结果。

不知道从哪里一年起,这三项要素开始面临不同程度的垮塌,戴比尔斯看似坚不可摧的护城河,被凿出了一道裂缝。

得益于互联网的发展,不仅钻石绑定爱情的营销攻势被人们所熟知,莱昂纳多主演的电影《血钻》,更是揭开了钻石背后的血腥产业链,向人们展示,所谓高昂的“开采成本”实际上就是南非矿工的生命。

祛魅后,钻石产业饱受质疑,其中最关键的两个问题分别是:

这么贵,它真的值吗?难道爱情可以建立在痛苦之上吗?

从这两个角度来看,培育钻石实际上钻石产业的一根救命稻草。

感性认识上,从更加人道、环保、安全的生产线上诞生的培育钻石,比天然钻石更适合做爱情的“见证人”。

虽然培育钻石可以解钻石的品牌价值之围,却不可避免地冲垮了另两面围墙。

和天然钻石相比,培育钻石的优势肉眼可见,价格更加低廉,生产过程中不会出现环境破坏、资源浪费和人权道德问题,甚至能通过工艺控制合成出自然界中罕见的蓝色、粉色等钻石,具有更强的可塑性。

在质量上,业内的这个比喻最能说明问题。培育钻石与天然钻石,就像冰箱里的冰与南极的冰,除了环境不同,两者没有差别。

换而言之,培育钻石,就是真钻石。

不过,戴比尔斯自然不可能眼睁睁看躺着赚钱的机会流失,先是打出广告“Real is Rare,Real is Diamond”,强调只有自己的才是真钻石,后又靠名流代言传递出“穷人才戴培育钻石,富人都戴天然钻石”的价值观,中间甚至斥资4000万美元造了一台“培育钻石鉴定器”。

这场闹剧的结果当然是4000万投入打了水漂,因为两者本质上就是同一个东西。

仰卧起坐多年后,戴比尔斯终于躺平,于2018年成立了自己的培育钻石品牌lightbox。

同年,美国联邦贸易委员会(FTC)正式将培育钻石归类为“钻石”,为这场“正名之战”画上了句号。

戴比尔斯通过多年饥饿营销建立起的“钻石渴望”,最终做了培育钻石的嫁衣。

得到认证后,培育钻石迈上了增长的快车道,2018年至2022年,全球培育钻石产量从144万克拉增长到了2000万克拉,仅中国培育钻石的产能就有约为900万克拉,约占全球产量的45%。

而力量钻石,正是这股浪潮中的一朵浪花。

用工业思维做奢侈品,能行吗?

将钻石产业链拆分开来,可以分为上游钻石毛坯供应、中游切割打磨、下游终端销售三个环节。其中,上下游利润相对充沛,中游利润最少。

而力量钻石,正是钻石产业链上游的新晋“老玩家”。

“新晋”在于,虽然力量钻石很早就开展了培育钻石业务,但业绩占比较低,2019年至2020年仅为15%左右。直到2021年以后,才逐渐成为企业业绩的主力支撑,达到40%。

而老玩家则意味着,通过多年的积累,力量钻石在培育钻石的合成技术、规模、费用管控方面都具备了一定的优势。

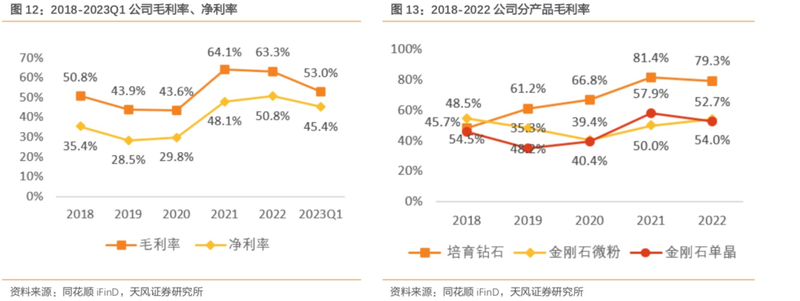

这一点可以从逐年上升的毛利润中看出。2018年,力量钻石的培育钻石业务毛利率仅为45.7%,低于行业平均水平,而2022年,这一数值已经来到了80%左右。

虽然今天提起力量钻石往往强调的是它“培育钻石原石供应商”的身份,但从企业历史来看,力量钻石实际上是个不折不扣的“工业咖”。

2021年以前,力量钻石的主要收入来源于金刚石微粉以及金刚石单晶两项,分别应用于光伏硅片切割和IC芯片超精加工。

这条基础特征决定了力量钻石底色,并主导了企业的研发方向。

据2022年年报显示,力量钻石的六项研发投入中,四项与金刚石微粉生产有关,一项为金刚石单晶和培育钻石的通用技术,仅一项专攻培育钻石。

这并非是路径依赖,而是工业咖做奢侈品所具备的独特优势。某种程度上来说,力量钻石之所以能在奢侈品行业高歌猛进,正是得益于它的工业基因。

目前,培育钻石的生产技艺可以大致分为两类,化学气相沉积法(CVD)和高温高压法(HPHT),两者各有千秋。

相比之下,气相沉积法则更加专精于培育钻石,虽然存在周期长、成本较高等缺点,但纯净度高,且结晶多为板状,可塑性强,适合5克拉以上的培育钻石合成。

印度及美国的培育钻石生产商多采用这种方法。

而高温高压法合成的培育钻石以塔状为主,生长速度快、成本低、纯净度稍欠,适合5克拉以下的培育钻石合成,在技术突破以前主要运用于金刚石单晶的生产。

包括力量钻石在内的中国企业,主要采用高温高压法合成培育钻石。

需要说明的是,培育钻石本质上就是金刚石单晶中质优粒大、可以用于制作首饰的珠宝级产品。没错,就是前文中提到多用于IC芯片精加工的金刚石单晶。

进一步珠宝首饰,退一步金刚石单晶。在同一条产线上,力量钻石可以通过调控两种产品的比例来回避不同产业的风险。

同时,即便培育钻石的良品率不足,淘汰下来的产品经过加工后也可以流入其他用途。

因此,力量钻石扩产的步伐迈得极为坚定,甚至定下了成为“全球最大培育钻石原石供应商”的战略目标。

截止2022年年底,力量钻石高温高压法制备培育钻石的设备规模达1050台,并计划于2024年年中达2500台。

与国外玩家相比,国内培育钻石的玩家的生产线显得韧性更足,那么力量钻石凭什么在水大鱼的国内市场中脱颖而出呢?

一方面是力量钻石与设备供应商的关系够硬。

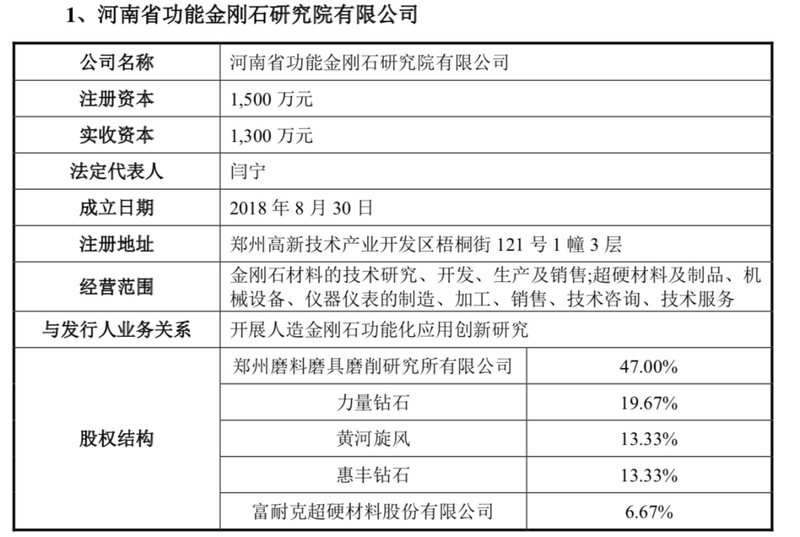

郑州三磨所是国内最主要的人造金刚石合成设备——六面顶压机的核心供应商,而力量钻石与郑州三磨所等企业合资成立了河南省功能金刚石研究院有限公司,可见两者关系非同一般。

另一方面,经过多年积累,力量钻石同时具备了轻松量产5至15克拉钻石和小颗粒高产能的技术,产品可覆盖从大到小全系列钻石,达到行业顶尖水平。

除了在培育钻石供应端加码,力量钻石还将手伸向了产业链下游。

2022年,力量钻石与钻石珠宝品牌潮宏基(002345.SZ)达成合作,计划共同成立合资公司,参与创建并运营培育钻石饰品品牌。

而在大洋的彼岸,全球最大的培育钻石消费市场——美国,力量钻石同样布局了一家名为“美国力量”的全资子公司。据了解,目前力量钻石在美国的团队还处在摸索阶段,团队较小,推广暂未达到预期效果。

从实操来看,力量钻石发力最明显的是其于2015年成立的子公司科美钻,目前已开展珠宝加工人员招聘、珠宝推广等业务,计划在今年开设10家门店,逐步搭建终端渠道。企业透露,不排除通过并购快速扩张的可能性。

力量钻石将手伸向产业链下游,并计划在今年扩大动作,既是为日后有稳定的渠道能消化自身的产能,同时也是想要开辟出一条新的收入曲线,平衡业绩波动。

从短期来看,经过前些年的扩产,钻石市场从供不应求逐渐趋于平衡,经销商逐渐“从有多少要多少”转向“卖多少补多少”,力量钻石的新产能也因此存在销售不出去的隐忧。

而放到大环境里,相比于美国的12.3%和全球市场的8%,中国的培育钻石市场渗透率较低,为7%。随着消费者对培育钻石的认知逐渐成熟,行业景气度有望进一步提升。

市场预测,2022年到2025年培育钻石市场复合增长率为26.91%,2025年我国培育钻石消费渗透率有望提升到17%。

不过,即便力量钻石的培育钻石业务发展受阻,企业的另外两项业务光伏、半导体依旧能形成有力支撑。

半导体自不必说,即便是眼下同样面临产能过剩危机的光伏行业,业内的巨头们也纷纷出于战略安全和供应链稳定的考量开启了垂直一体化的进程,以硅片切割为主要应用场景的金刚石微粉有望持续增长。

深耕钻石行业,力量钻石需要两套逻辑

从工业跨行奢侈品行业,力量钻石的底气在于弹性十足的销售渠道和深厚的技术积累。

同时,扎根光伏、芯片两个领域的金刚石单晶和金刚石微粉两项业务,使得力量钻石即便在培育钻石领域碰壁,也有其他业务能在关键时刻托底。

但这一独特的身份同时也给力量钻石带来了挑战。

比如,如何处理工业和奢侈品行业迥乎不同的底层逻辑。

对工业生产来说,谨慎、细心是不折不扣的优点。什么是好,什么是坏,都有明确的标准,半分马虎不得。这套思维背后,是“只要性价比够高,就不愁销售”的底层逻辑。

而在奢侈品行业,更重要的是通过营销和渠道铺设影响消费者心智,主动定义“好”。

相比于谨慎和细心,追逐热点才是头等大事,因为在这条瞬息万变的赛道里,晚一步,往往就意味着放弃。

值得警惕的是,过去两年间力量钻石在培育钻石领域的突破,并不能说明它已经摸到了门路。

上游供应商的身份决定了它依旧承担的只是生产任务,说服的是依照专业标准来审视培育钻石的施华洛世奇等奢侈品品牌,而非消费者。

从这一点来看,力量钻石与潮宏基的合作既是有益的,也是必要的,相比于单枪匹马杀入一个未知的领域,找个“老江湖”带路显然更加稳妥。

除了需要转换思维理解奢侈品行业,力量钻石更大的挑战在于,同时保持清醒的头脑迎接“老本行”的各种挑战。

力量钻石的金刚石微粉业务这两年的快速增长,主要的得益于光伏产业的技术突破。

相比于传统技术,金刚石线锯切技术拥有高效率、低损耗和大尺寸切割能力强等优点,适应“光伏电池片越大,能效越高”的发展趋势。

因此,2017 年以后,金刚石线锯切割技术全面取代碳化硅砂浆切割技术,带动线锯用微粉市场需求大幅增长。

但随着光伏产业进入新一轮产能过剩导致的行业清洗,大量落后产能将逐渐被淘汰,若力量钻石的大量订单来源于这些企业,将出现违约、欠账等情况,给现金流带来压力。

汇率波动也是力量钻石需要计入考量的因素之一。

2022年3月至今,人民币兑美元汇率震荡幅度较大,最高点(7.327)与最低点(6.308)之间相差超过一元。

作为全球最大的培育钻石消费市场,美国是力量钻石日后销售的主要对象,随着外销收入占比进一步扩大,汇率波动将直接影响公司外币计价的销售收入,造成汇兑损益。

培育钻石之于力量钻石,更像风口送上门,于是顺便踩一脚。

当然,这一脚催生了许多变化,比如一条全新的业绩曲线,比如上市。

但如人们所说的那样,“命运的所有馈赠背后都标好了价格”,想要在这个领域站稳脚跟,恐怕力量钻石还有许多功课要做。