文|英财商业 刘超然

作为曾经被寄予厚望的国产电动汽车龙头,蔚来(NIO)(09866.HK)前不久公告了历史最大亏损,接着又交出近一年最差交付量,这两项都在国内电动汽车一线品牌中垫底,不过这些仍然不会影响国产造车新势力的叛逆。

押注换电站以提升客户体验、无视宏观和市场周期不降价,并且5年推出了7款车型,如此频繁且冗杂的产品线,不禁让人感觉蔚来硬是将汽车制造工业做成了消费电子,如此叛逆的蔚来,能走多远?

01、时代和资本的产物

中国的电动汽车始于一份国家规划。

2009年,国务院印发《汽车产业调整和振兴规划》。规划首次提到:“要推广使用节能和新能源汽车。”为什么?除了节能环保考虑,另一方面是对长期经济的提振:一直以来,经济增长离不开消费、投资、出口这“三驾马车”,但能同时兼顾且主导的产业少之又少,而汽车工业正是我国一直想要重点发展的产业,但奈何燃油车核心技术和产品一直被欧美垄断,我国很难找到机会切入,而新能源汽车产业发展正是我国能实现“弯道超车”的机会。

其实从这些年国产电动汽车出口和消费数据,以及各省市对投资建设电动汽车相关产业链的政策力度,都能看出国家发展的决心。

可惜彼时新能源汽车概念并没有得到市场足够的关注,直到2014年4月,马斯克带着特斯拉来到中国,向国内第一批车主交付电动汽车钥匙。由此市场开始意识到,一个充满无限想象的电动汽车时代即将到来。半年后,有“出行教父”之称的李斌正式准备切入新能源汽车的赛道,并成立蔚来汽车。李斌此前有过几段还算成功的创业经历,成绩还不错。更重要的是他背后站着的资本实力相当雄厚,高瓴、IDG、马化腾、刘强东、雷军、俞敏洪等一众国内优秀投资人,产品未出,光环拉满。

2015年A轮融资超亿元,B轮直接融资达到5亿美金,5轮下来合计超百亿。资金充足,蔚来开始招兵买马,从全球招揽人才,先后挖来了曾任马自达COO、玛莎拉蒂全球总裁等职的马丁里奇,曾任职摩托罗拉CTO、思科全球CTO的伍丝丽。什么是“钞能力”,为了获得技术团队,蔚来更是直接全资收购了阿尔特(上海)汽车科技有限公司,二百多名汽车工程师全部纳入麾下。没有制造工厂没关系,有钱就行,2016年与江淮汽车签署代工合同,就是江淮的壳+蔚来的技术=完整的蔚来汽车。

2017年底,蔚来首款量产纯电动汽车ES8发布,新车发布会花了8000万;

2018年9月12日,由于国内资本市场对盈利要求较严,蔚来汽车只好选择在美股上市,开盘首日,蔚来邀请了12名车主在交易所门前敲钟。这都是在首款车交付之前,一切牌面都拉满了。

虽然汽车的营销很重要,但不止于牌面,产品质量和安全才是核心。2018年下半年至年底ES8开始陆续交付。但后面在全国等地接连发生蔚来汽车自燃事件,尽管反应迅速,召回部分问题汽车并免费更换电池包,但一向注重用户体验的蔚来还是让市场减分不少。

02、电动汽车定位“消费电子”的代价

虽然李斌宣称:“蔚来不减配也不降价!”但频繁更迭还是背刺到了用户。

作为耐用消费品的汽车,蔚来将其定位成“消费电子”,后果是产品的更迭频繁已经开始让老用户产生不满。不久前的上海车展上,蔚来发布了全新的ES6车型,作为第7款车型,定位更“亲民”配置却更强,距离上一款ES7的发布不到一年,无疑也是引发了部分ES7车主的不满,已经有车主提出权益补偿的诉求,蔚来当然是拒绝的。

可如此一来以“用户体验”为差异化竞争的蔚来,却转头栽入了自己挖的“坑”中。从2018年交付第一款电动汽车,差不多5年时间已经推出了7款车型,如此高频在汽车工业上也是罕见的,对比来看,特斯拉从2012年第一款实质性的Model S到2020年的Model Y,八年仅出了4款车型。蔚来将汽车做的像手机,产品线过于冗杂和拥挤,导致自家车型互相竞争,挤压市场。这也是将制造业作为“消费电子”来做的必然代价。

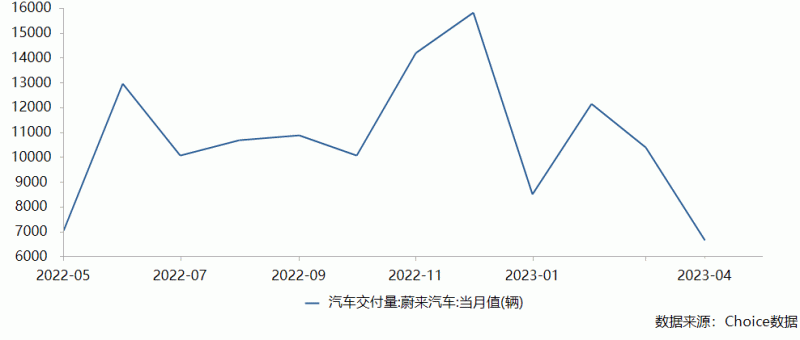

这样的代价还在扩大,老用户的不满叠加新用户的观望情緒明显已经开始影响销量。数据最直观,在过去的4月份,蔚来新车交付量仅有6658辆,同比虽然是增长了31.2%,但环比却下降36%,这也是蔚来近一年来的最差表现。尽管蔚来在2023年前4个月累计交付了3.77万辆新车,同比增长了22.2%,增速低于市场平均的36%,这个成绩市场并不满意,相较于理想(LI.O)、小鹏(XPEV.N)、极氪等同为国内造车新势力品牌的高速增长,蔚来的“稳定”就是一种退步。

蔚来前期的先发优势正在逐渐减弱。

小鹏汽车4月交付量5147台,同比增长285%,环比微增,而且已经连续10个月实现同比增长,前四个月小鹏交付量为18487台,同样同比大增413%;再看理想汽车4月份销量为2.57万辆,不仅再次打破了公司单月交付纪录,前4个月的累计交付新车数量也超过了7.8万辆。基于较差的数据和预期,资本市场的反应是一致的,4月美股和港股的蔚来股价整体都出现了大幅下跌,最大回调达到25%以上,目前的市值已经从巅峰的千亿美金缩水仅剩下134亿美金。

03、不盈利怪圈

资本追捧过后,脱下华丽的外套,蔚来只剩下单薄的财务状况。

李斌的故事讲的很华丽,但现实还是很骨感。根据蔚来2022年年报来看,总营收492.69亿元,同比增长36.34%,达到新高,但这个增速对于市场预期并不值得骄傲;而且同样创新高的还有蔚来的净亏损,去年全年净亏损达到144.37亿元,同比大幅增长259.40%。

大幅亏损的核心在于,首先2022年锂电池原材料价格上涨,这是行业原因,大家都一样;抛开宏观层面,其次蔚来最大的挑战在于成本控制不佳,导致收入与费用增长的严重失衡。

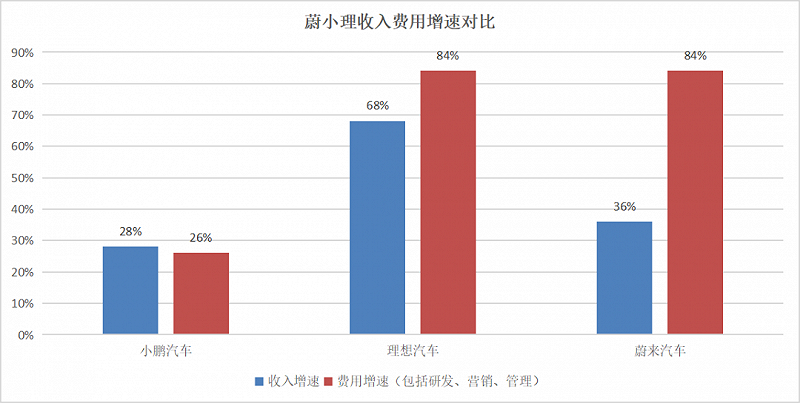

财报显示,2022年蔚来收入增长了36%,但费用端的研发、营销、换电站运营所支出的资金却增加了84%。身处相同的宏观和行业环境中,相比之下,其他两家造车新势力小鹏和理想的收入与费用相对平衡。2022年小鹏汽车收入虽然增长才28%,但费用也仅增长26%;理想汽车的费用增长了84%,但好在收入增长了68%。

既然无法盈利,市场只好关注公司的费用层面。然而市场看不到蔚来汽车降本增效的动作。价格战来临,各大厂商都在想着办法降本增效,当电动汽车龙头特斯拉在全球建厂补充产能,理想切入细分市场,用增程式技术降低成本、小鹏代工转自产的时候,坚持重视“客户体验”的蔚来却“反其道而行之”选择了大规模扩建换电站!

04、豪赌换电站

今年2月份,蔚来宣布2023年换电站建设目标由原定的新增400座提升至新增1000座,就是截止2023年年底蔚来计划将累计建成超过2300座换电站!虽然蔚来一直没有公布单座换电站的成本,但简单估算也不便宜,当年不止特斯拉想过用换电模式,后来碍于前期和运维成本也都放弃了。

对于蔚来而已优势在于,大规模铺设换电站可能会增加用户购买蔚来电动车的兴趣。而且,通过建设换电站,蔚来主打的“用户体验”服务这块的长板越来越长,长到让其他竞争对手没有办法短时间内赶上。

但是无法忽视的劣势也同样需要关注:首先这笔投资和运维费用将是空前巨大的,销量下滑、费用高企、亏损扩大的蔚来能否受得了;其次,从投资回报比来看,若蔚来电动车的预期销量和收入增长小于每年投资额加上每年的运维费用还要加上所有存量用户的电池折旧成本,可见这将是一笔风险极大的投资;而且此时就出现一个问题,如果换电站不收费,仅作为提高用户体验的服务,必然是赔本赚吆喝,换电费用也会在产品售价上找补回来;若收费,覆盖成本是核心,但不可避免的将对标油价和超充,如何定价?成本转嫁或以产品铆钉消费,都必然严重影响客户体验。再者,虽然蔚来有完善的财务测算,但暂且都是基于模拟,宏观和行业瞬息万变,若蔚来电动车的产能、产销量和用户需求增长完全跟不上换电站的数量增速,巨额的固定资产减值无疑会将蔚来推入绝境。

押注换电站模式简直就是一场豪赌!!

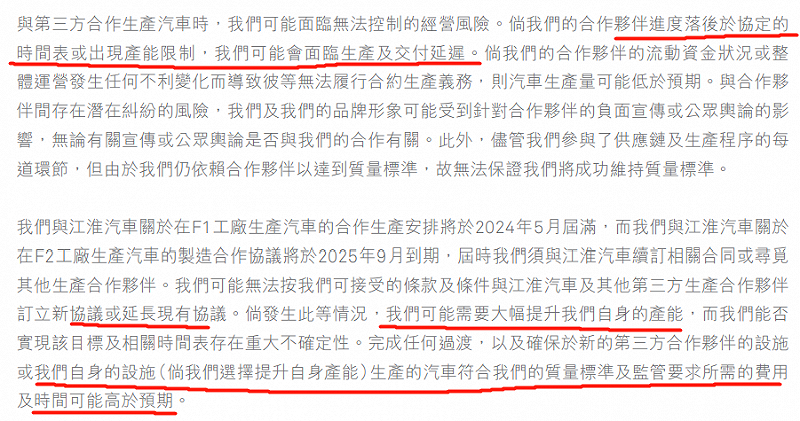

为何对蔚来产能有疑问,因为从蔚来2022年年报中看到这样两段表述:

大概理解为蔚来的电动车产能将长期依赖于第三方江淮或其他,生产与交付的能力都是第三方的事情,代工厂出现幺蛾子都会影响蔚来汽车的交付能力;然后,蔚来自建产能短期是不可能的,造不出是一回事,而且这会大大提高蔚来的费用预期。

更严峻的是,截至2022年底,蔚来在手资金可能仅勉强覆盖供应商欠款和银行欠款,而理想、小鹏、零跑均未出现类似情况;虽然蔚来在美国、中国香港和新加坡都已经上市,但全球资本市场目前环境越发复杂,股权融资并没想象中的容易。就算蔚来可以将旗下能源公司独立上市,融到一波钱,但对于整体母公司费用优化的贡献几乎为0,而且将资金来源完全寄希望于融资,那么蔚来的风险将是难以估量的。

在不控制费用的情况下,蔚来的费用预期将持续增长,收入却难以与之匹配,长期来看,可用资金逐渐消耗,投资和运营跟不上,销量难以保证。在当下全球电动汽车群雄割据、百家争鸣的竞争局面下,各大传统车企也都加入战局,其背后的资本实力完全不输,蔚来随时都有越掉越远的风险。

当然,也不排除蔚来的未来正在谋划一盘“世人皆醉我独醒”大棋。