图片来源:图虫创意

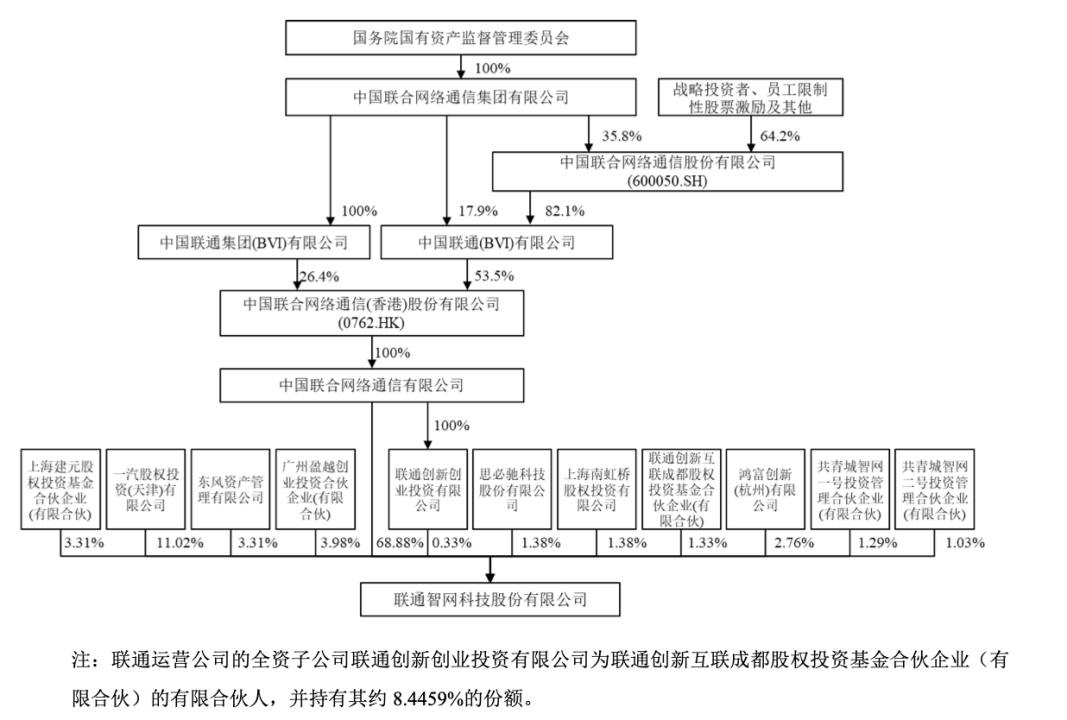

蓝鲸TMT频道3月8日讯,中国联通公告称,拟将间接控股子公司智网科技分拆至科创板上市。本次分拆完成后,中国联通股权结构不会发生变化,且仍将维持对智网科技的控股权。

中国联通在风险提示中表示,本次分拆尚需满足多项条件方可实施,包括但不限于取得公司股东大会对本次分拆方案的正式批准、履行证券交易所和中国证券监督管理委员会审核、注册程序等。本次分拆能否获得上述批准、审核同意、注册以及最终获得相关批准、审核同意、注册的时间,均存在不确定性。

拟将间接控股子公司智网科技分拆至科创板上市

根据公告,本次分拆后,智网科技将实现独立上市。

本次发行股数占智网科技发行后总股本的比例不低于25%(行使超额配售选择权之前,且以相关证券监管机构批准注册后的数量为准)。本次发行不存在智网科技股东公开发售股票的情形。

至于发行时间,智网科技将在上交所批准及中国证监会注册后选择适当的时机进行发行,具体发行日期由智网科技股东大会授权智网科技董事会于上交所批准及中国证监会注册后予以确定。

公告显示,本次分拆不会对中国联通其他业务板块对持续经营构成实质性影响。中国联通表示,智网科技的业务聚焦于车联网领域,与公司其他业务之间存在差异。目前,公司控制的其他企业(智网科技及其下属公司除外)尚有少量与智网科技相同或相似的业务。待现有合同履行完毕后,公司及公司控制的其他企业将不再开展新的与智网科技相同的业务,同时上述业务的业务规模占上市公司的收入或毛利的比例极小。

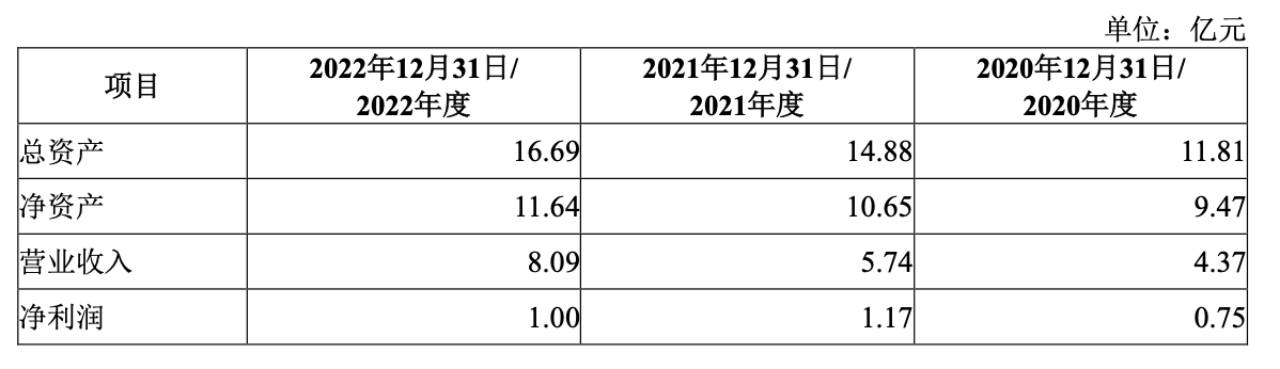

至于对主要财务指标的影响,本次分拆完成后,中国联通仍是智网科技的间接控股股东,智网科技的财务状况和盈利能力仍将反映在该公司的合并报表中。本次发行完成后,智网科技的总资产、净资产和总股本规模将扩大,该公司合并报表内的总资产和净资产将较分拆前有所增加。

中国联通同时表示,由于智网科技上市募集资金投资项目建设需要一定的周期,其净利润短期内可能难以同步增长,随着公司持有智网科技的权益被摊薄,预计智网科技为公司贡献的归属于母公司股东的净利润短期内可能较分拆上市前有所减少。但是通过本次分拆,智网科技的创新能力和发展潜力有望提升,进而有益于公司未来的整体盈利水平。

智网科技业务聚焦车联网领域

联通运营公司于2015年8月出资设立智网科技有限,注册资本为1.7亿元,联通运营公司持有智网科技有限100%股权。2021年6月,该公司整体变更变更设立为股份有限公司。整体变更完成后,各股东持有的智网科技股份比例不变。

截至3月8日,中国联通间接控股子公司联通红筹公司之全资附属公司联通运营公司直接持有智网科技68.88%的股份,联通运营公司通过其全资子公司联通创新创业投资有限公司间接持有智网科技0.33%的股份,联通运营公司为智网科技控股股东。

根据公告,智网科技自成立以来始终专注于车联网领域,针对不断演进的车联网及衍生业务需求,形成了车联网联接、车联网运营、创新应用三个业务板块。

财务数据显示,智网科技2020年、2021年和2022年的营收分别为4.37亿元、5.74亿元、8.09亿元;净利润分别为0.75亿元、1.17亿元、1亿元。

智网科技所处的车联网行业近年来在政策支持下实现了快速发展。而对于此次智网科技将独立上市,中国联通认为将促进智网科技技术水平的提升和业务规模的扩大,进一步增强公司在车联网领域的影响力,有利于进一步提升公司整体价值,增强公司及智网科技的创新能力和发展潜力。

但中国联通提示风险称,若未来产业政策由于宏观经济形势、5G应用不及预期、智慧交通发展滞后等因素发生重大不利变化,可能对智网科技的公司经营和盈利带来风险和影响。

同时,受产业政策的推动,在市场需求不断扩大的大背景下,未来可能吸引更多的企业进入相关行业,智网科技将面对更为激烈的市场竞争。如果智网科技不能在技术创新、产品研发、客户服务等方面进一步巩固并增强自身优势,该公司将面临市场份额被竞争对手抢占的风险,同时市场竞争加剧可能导致行业整体盈利能力出现下降的风险。