文|表外表里 张冉冉 赫晋一

编辑|付晓玲 曹宾玲

前天,理想22Q1财报发布,数据来看表现亮眼:收入同比增长 167.5%;实现整体毛利率22.6%,延续上个季度22.4%的较高水平。

预期兑现,市场也很满意——财报当天,单日涨幅超10%。

这一幕,是不是似曾相识?

两个月前,2021Q4财报时,理想“笑傲江湖”的业绩表现——凭单一车型,成为新势力里唯一盈利的,就曾赢得市场超过“阈值”的乐观预期。

而我们在《理想的“瑕疵”》一文分析过,“理想ONE成功的局限条件改变,新产品定位可能无法兑现”等潜藏风险,撑不起这样的极度乐观。

在这一季里,理想明确了未来的兑现支撑为:把奶爸车路线进行到底,到2025年会在20万-50万元价格区间内,打造“大爆品组合”逻辑。

然而,这样的企业策略,和新能源汽车行业整体需求的结构性变化的趋势——性价逐渐走强,高端景气度下滑,是相悖的。

换句话说,目前新能源电车板块,同比销量增速更快的是“价格屠夫”的性价比车型,资本的配置也在这块,毕竟结构性的α,是显而易见的。

很难有哪个资本,会背叛自己的“阶级”——拒绝相对高销量增速的大众电车,转而配置低景气度的高端电车。

一、从收割新中产,转为“下沉”?

去年到今年,新能源汽车行业销量排行榜上,出现了一些有趣的变化:

比如,去年4月的销量TOP15显示,“蔚小理”都榜上有名,其中理想ONE更是高居第5;

但今年3月,TOP15里,蔚来已查无此人,理想ONE的销量也降到了第8。

而挤走理想ONE位置的比亚迪·秦plus DM-i和比亚迪·宋Plus Dmi,此前一个排在12位,一个不在榜单。

它们之所以能后来居上,事实上一定程度也正是沾了“蔚小理”们的光。

资料显示,比亚迪·秦plus DM-i和宋Plus Dmi在技术上,跟理想ONE一样,都属于油、电两用车型。不过,它们的价格区间,都在10-20万;理想ONE则是33万左右。

也就是说,它们走的相当于“性价比理想ONE”路线。

那么,为什么“高逼格”的新势力,居然要让路“性价比”了呢?

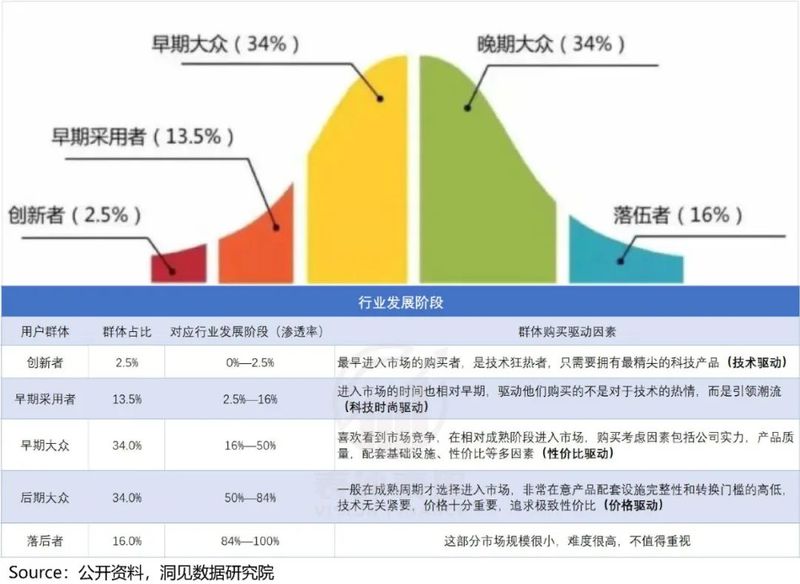

事实上,这一点是符合行业发展规律的。《创新扩散理论》一书论证过,在新产品逐渐普及的过程中,用户的接受速度是不同的。

按照接受速度,可以把用户群的扩展阶段划分为五个,具体演变过程如下:

目前,从新能源汽车的普及过程来看,用户群的扩展也符合这一理论。

在早期渗透阶段,购买的主力用户大多是“早期采用者”。这批尝鲜者会有一个特点:更具有独立思考的能力,不容易受到外界的影响,具有公众意见领袖的属性。

基于此,驱动他们做购买决策的,往往是新潮、高级等产品本身的特性。

比如,曾有杭州ES6车主分享,其准备将BMW 5系更换为蔚来ET7,只是因为:“ET7能更多的带给我新鲜感,我还年轻,我愿意接受新鲜事物。”

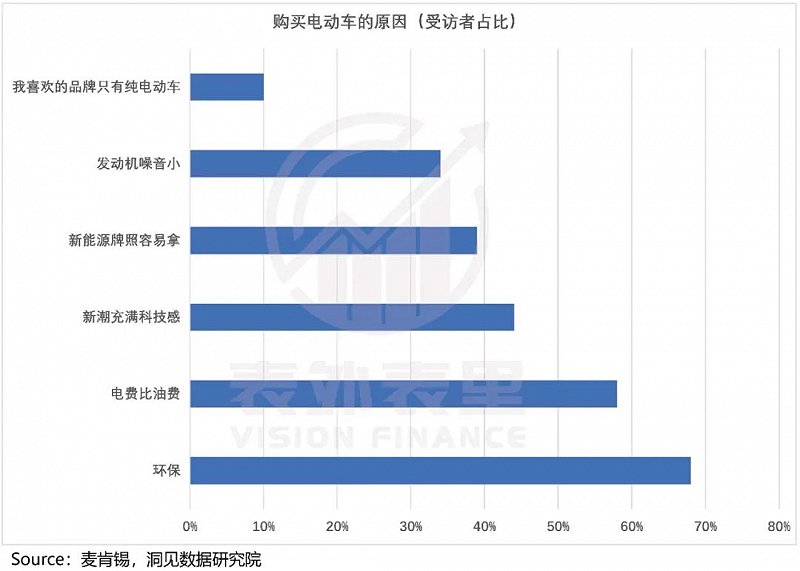

国外也是一样的情况,如麦肯锡2019年的汽车消费者报告显示,44%的受访者在购买电动车时,最关注的是“新潮充满科技感”。

理想等定位高端市场的车企,或凭借优质体验,或靠相对先进的技术,承接住了早期采用者的“尝鲜”需求,自身销量可观的同时,也带动新能源汽车渗透率不断向上突破。

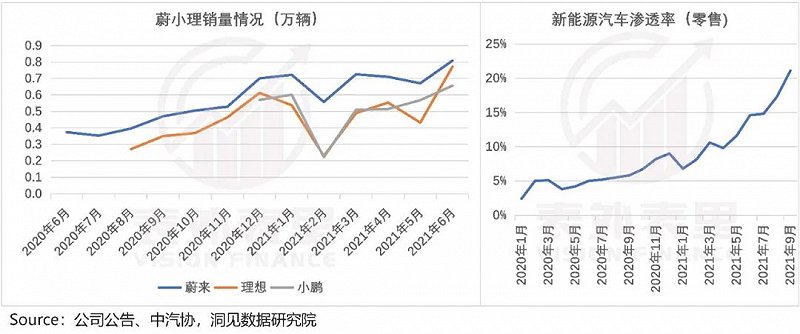

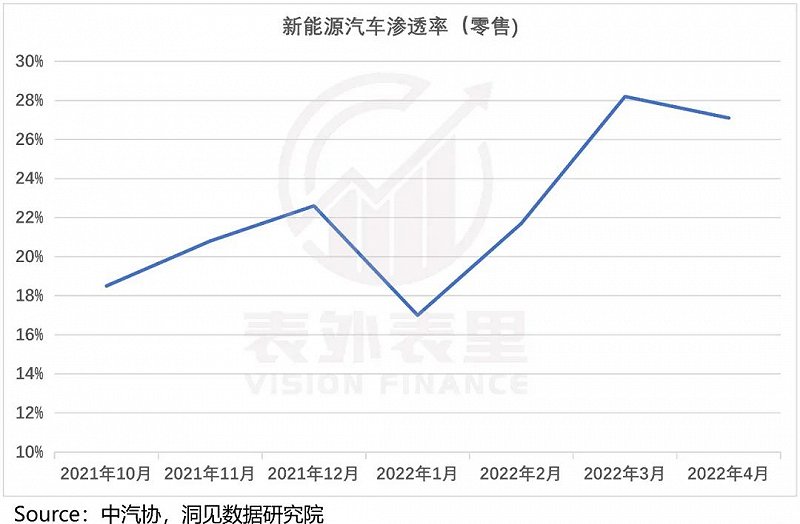

如下图,截至2021年9月,新能源汽车的渗透率达到了20%左右。

坐拥主流早期采用者群体,销量增长性良好之下,2020年年中开始,蔚小理的股价快速上涨。

但“早期采用者”群体并非无限大,占比只有13.5%。要迎来更大规模的用户数量,需要跨越鸿沟,进入“早期大众”阶段——这部分群体的市场占比为34%。

而客观规律,该部分群体的购买决策,是由强烈的实用性想法推动的,他们在意的因素有公司实力、产品质量、配套基础设施、性价比等。

但电动车早期不完善的充电基础设施,带来了里程焦虑,制约了实用性;再加上高昂的价格,将这部分群体挡在了门外。

这样一来,就不难理解,为什么走“性价比版理想ONE”路线的比亚迪·秦plus DM-i和比亚迪·宋Plus Dmi,销量相比理想ONE,能后来居上。

且上述说过,新能源汽车的渗透率在2021年9月,就超过了20%,意味着行业整体已从“早期采用者”跨越到了“早期大众”。

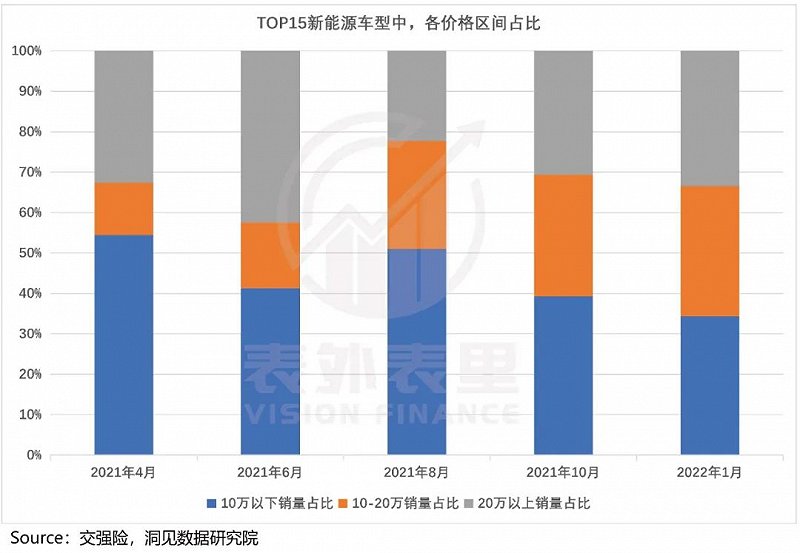

这在市场结构上,也有所体现——迎合“早期大众”需求的产品比重越来越大。

如下图,TOP15新能源车型中,2021年4月,10-20万的车型销量占比只有13%;而2022年1月,这一比例提升到了32.2%。

而受益于切中需求转向,比亚迪的销量,甚至在2021年下半年超过了特斯拉(中国)。

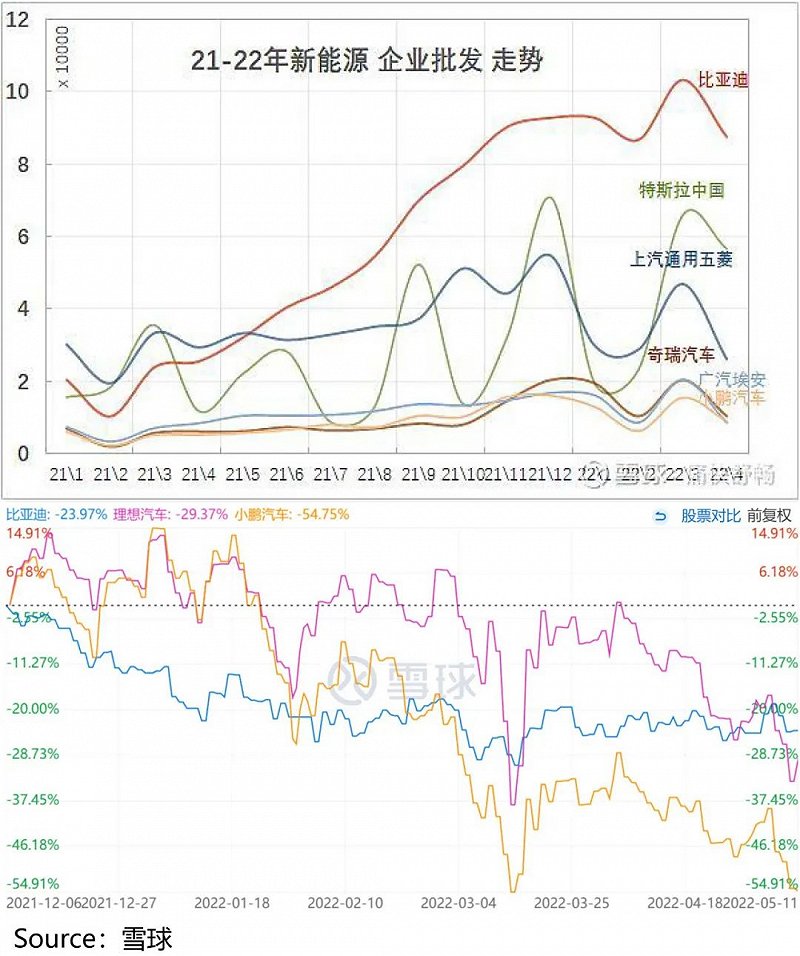

销量增长空间释放,市场也有好脸色。如下图,即使在逆风阶段,比亚迪的股价表现,也相对稳健。

目前,新能源汽车的渗透率已接近30%。随着行业深入发展,终端消费会进一步渗透到“后期大众”消费群体。

该部分群体,对价格会更为敏感,追求极致性价比。

这意味,未来新能源电车市场,结构性机会,将会是处于大众市场渗透阶段,10-20万甚至10万左右的中低端价位车型,将是市场消费主流。

也就是我们开头说的,相对高增速板块。

消费偏好结构发生变化,势必会产生不同的「相对增速」,也必然影响资本市场的投资决策。那么,曾经的引领者理想,应对情况如何呢?

二、爆品组合策略,能否“魔法打败魔法”?

事实上,理想并不想成为实用的“诺基亚”,而是要做“苹果”。

最新的Q1电话会议上,管理层展望产品规划称:理想汽车的产品组合类似iPhone,将会在20万-50万元价格区间内,每10万元的价格区间都推出一款爆品。

显然,这样的产品组合策略,没有遵从行业的客观发展规律。李想团队,也并没屈服于市场偏好,反而坚定自己的路线。

基于此,我们有理由担心,理想之后的销量同比游戏,可能竞争不过打“性价比”牌的车企,从而影响到企业资本市场表现。

当然,这只是基于理论的推演,并非绝对事实。毕竟理想的爆品逻辑,同样有着可行性支撑:

《理想的“瑕疵”》一文论述过,理想一直以来锚定的都是奶爸需求,家庭用车领域——理想one的“靓丽”正源于此。

而“单一大爆品”向“大爆品组合”演变,是为了将目标群体的增量空间“一网打尽”。

比如,据本次业绩会:到2025年,公司的战略仍然是服务于有孩子的家庭用户,所以我们要为其推出匹配空间尺寸需求的产品。

说白了就是,将有孩家庭进一步细分,在中高端范围内,每10万的价格区间,做一款爆品,然后复制爆款理想ONE在30-40万价格带的战绩——2021 年,理想ONE占据该价位新能源车市场份额的 30% 以上。

就目前来看,即将于三季度交付的L9(即X01),售价为45-50万,属价格上探产品;而20-30万价格带的产品——中型车,会于明年上市。

那么,切换到消费视角,这样的安排是否具备合理性呢?

据中汽协数据及兴业证券测算,2021年家庭用车的需求已达到571万辆。之后,随着三胎政策放开以及需求升级,这部分市场或将继续增加。

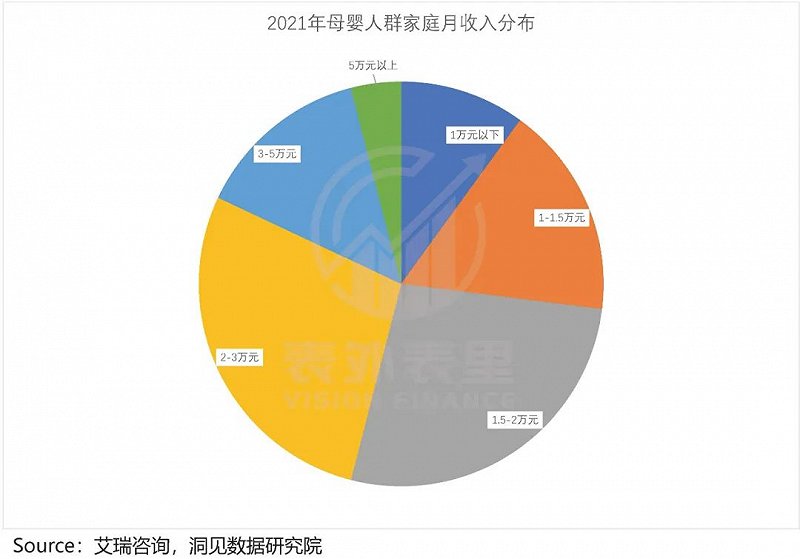

而据艾瑞咨询数据,2021年75%以上的母婴人群家庭月收入在1.5万元以上;超过70%的二胎家庭,年收入在20万元以上。

也就是说,家庭用车的需求空间和消费水平,都有相当大的潜力。

然而,市场目前在供给上,和需求是错位的。

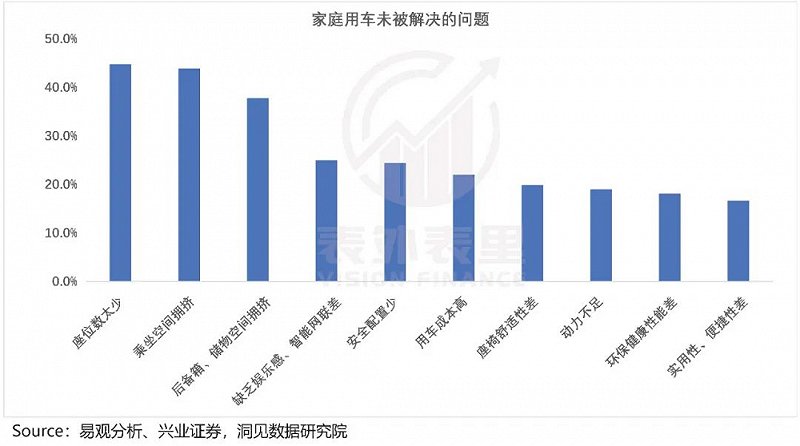

一方面,家庭用车的可选择车型不多。如下图,70%以上的家庭认为,很多车辆的空间(座位数量,座舱空间和载物空间),安全(辅助驾驶功能)和乘坐体验(舒适度与智能座舱)等方面,有很多麻烦。

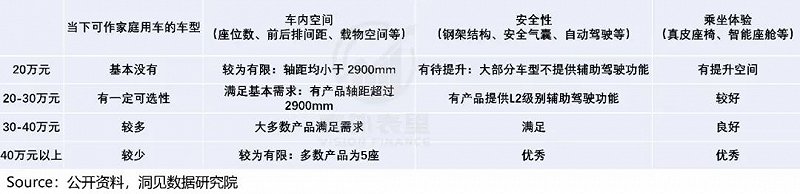

另一方面,能较好解决需求痛点的车型,价格相对较高:

如此来看,理想价格区间组合策略,理论上能解决这种供需错配的矛盾,具备“实现”的可能性。

不得不说,李想团队在选择上,坚定自己的战略定位,切入相对空白点;对行业客观规律的态度,似乎是认为其是次要矛盾,或相对没那么重要。

这显然是一场精彩的未知博弈。

如果L9和明年上市的新车型,能像预期那样复制理想ONE的成功,那当然没太多问题。

但这也只是乐观预期,具体还是要看落地情况。

小结

拉起造车新势力市场地位的“早期采用者”新中产们,事实上规模有限,经不起几轮收割。

新能源行业要想迎来更大规模的用户数量,势必要跨越鸿沟,向市场占比34%的“早期大众”群体扩展;而行业本身而言,规模的扩大,必然经历产品价格的下探。

在这样的行业转向背景下,理想坚持在中高端市场,用“大爆品组合”,一网打尽奶爸需求群体的策略,能否“以魔法打败魔法”?只能说存在可能性,概率就见仁见智了。