文|砺石商业评论 李平

4月24日,芒果超媒发布2021年年报。财报显示,2021年全年,公司实现营收153.6亿元,同比增长9.64%;归母净利润21.14亿元,同比增长6.66%。

其中,第四季度芒果超媒实现主营收入37.25亿元,同比下降17.87%;单季度归母净利润1.34亿元,同比下降63.79%,这也是公司自2019年以来首次出现季报营收、净利润同比双降。

同日发布的2022年一季报数据表明,芒果超媒业绩继续延续了下滑的趋势。季报显示,2022年第一季度,芒果超媒实现营收31.24亿元,同比下降22.08%;归母净利润5.07亿元,同比下滑34.39%。对此,芒果超媒在财报中表示,业绩下滑主要由于新冠疫情反复影响内容生产进度,导致芒果TV一季度重点综艺节目排播延后,以及上年同期基数相对较高。

不过,一季度业绩的下滑并没有影响到芒果超媒的股价。相反,财报公布之后,芒果超媒股价连续三个交易日上涨,累计涨幅超过13%,而同期大盘跌幅高达4.5%。

值得一提的是,财报发布的前一天,芒果TV上线了《声生不息》的先导篇和第一期。根据猫眼专业版数据,《声生不息》首日播放量累计达2.03亿。而根据公司内容生产及排播规划,《披哥2》《乘风破浪3》等重点综艺节目及影视剧集将于二季度陆续上线。

2020年上线的《乘风破浪的姐姐》,让芒果超媒开启了一段乘风破浪的辉煌时期。那么,最近股价逆势反弹的芒果超媒,是否会再一次迎来“升升不息”的机会?

01 年报:经营业绩前高后低,芒果TV保持高速增长

刚刚过去的2021年,对于芒果超媒来说可谓是冰火两重天。

2021年年初,在阿里巴巴入股、《乘风破浪的姐姐》第二季开播等消息刺激之下,芒果超媒股价一路飙升,并于1月22日最高涨至92.88元,总市值超过1700亿元,成为无可争议的长视频市值一哥。

去年4月,芒果超媒披露的2020年年报数据显示,芒果超媒全年实现营业收入140.06亿元,较2019年同比增长12.04%;净利润金额为21.14亿元,同比大幅增长71.42%。相比仍处于巨额亏损中的“爱优腾”,芒果超媒的业绩可谓鹤立鸡群。

但进入到2021年下半年之后,长视频行业画风突变。在接连遭遇到政策冲击和艺人负面事件的冲击后,芒果超媒主营综艺内容受到明显影响,经营业绩呈现出明显的“前高后低”的走势。

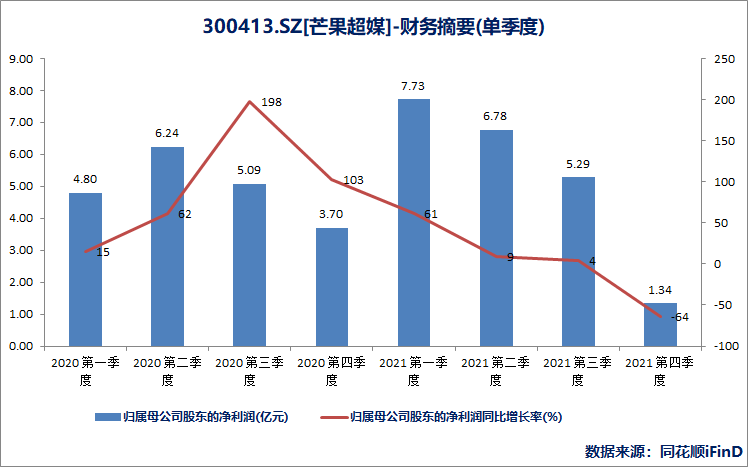

分季度来看,2021年Q1-Q4,芒果超媒营业收入分别为40.9亿元、38.44亿元、37.78亿元和37.25亿元,营收增速分别为47%、26%、2%和-18%;同期,公司净利润分别为7.73亿元、6.78亿元、5.29亿元和1.34亿元,同比增速分别为61%、9%、4%和-64%。

不难看出,四季度业绩明显拖累了芒果超媒全年业绩表现。但从全年业绩上看,芒果超媒营收同比增长9.64%,扣非净利润同比增长11.57%。在整个长视频行业的寒冬中,芒果超媒营收及扣非净利润接近双10%的业绩增速依旧可圈可点。

从营收构成上看,芒果超媒主营收入分为芒果TV互联网视频业务、互动娱乐内容制作与运营和内容电商三部分,核心业务芒果TV的稳定增长成为公司业绩逆势上涨的关键。

年报数据显示,2021年全年,芒果TV实现营业收入112.61亿元,同比增长24.29%,收入占比为73.33%,较去年同期提升近10个百分点;销售毛利率为43.61%,较去年同期提升2.92个百分点。

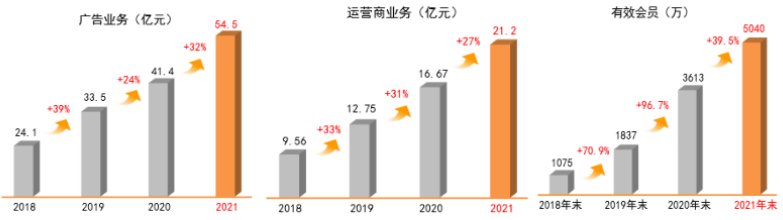

不难看出,作为芒果超媒的核心主营业务,芒果TV营收规模及盈利能力仍旧保持了稳健的提升状态,其“三驾马车”(广告+会员+运营商)也均实现同比正增长。其中,芒果TV广告业务收入实现营收54.53亿元,同比增长31.75%;会员收入达36.88亿元,同比增长13.3%;运营商业务营业收入21.2亿元,同比增长27.17%。

受益于2020年《乘风破浪的姐姐1》的破圈效应,芒果TV《浪姐2》的招商非常成功,有效带动了公司广告收入的大幅增长。2021年全年,芒果超媒新增开拓广告客户118个,各类广告品牌总数超1000个。

对比另外几家头部长视频平台来看,芒果TV广告业务增速远超行业。数据显示,2021财年,爱奇艺在线广告服务营收为71亿元,同比增长仅4%;2021年腾讯媒体广告收入下降7%至133亿元,主要由于腾讯视频等媒体广告收入下滑。

在会员端,截至2021年末,芒果TV有效会员数达5040万,较2020年末增长39.5%,继续保持着高增长趋势。目前,芒果TV《披荆斩棘的哥哥》、《大侦探》等头部IP均采用贯穿全周期的会员定制化运营,保证了会员数量的持续增长。

另外,在会员价格方面,芒果TV自2022年1月2日调整会员价格,年内计划提价两次。数据显示,2021年,芒果会员ARPU值为85元,对比爱奇艺168元的ARPU值来看,后续芒果会员提价仍有较大空间。

整体来看,尽管四季度业绩出现了罕见的营收、净利润双降,芒果超媒全年业绩仍然保持了增长势头,只是此前市场对其高增长的预期未能实现。但随着公司股价的大幅下跌,芒果超媒动态市盈率已经由100倍下滑至30倍之下,估值上看已经很有优势。

另外,尽管芒果超媒今年第一季度净利润出现了同比下滑,但从环比上却实现了278.46%的增长。进入到二季度之后,随着《声声不息》《姐姐3》《哥哥2》等顶级综艺的顺利排片,芒果超媒有望走出低谷,迎来业绩的再次爆发,这也是公司股价最近触底反弹的关键。

02 重磅内容密集上线,2022年业绩前低后高?

4月24日,芒果TV《声生不息·港乐季》正式上线,节目集结了内地与香港16组歌手共同唱响经典港乐,并在芒果TV、湖南卫视和香港TVB三大平台同步播出。据猫眼专业版数据,《声生不息》上线首日播放量达到2.03亿,位列当日网络综艺播放量冠军。截至目前,该节目依然稳居猫眼全网综艺热度榜第一。

值得一提的是,今年4月份以来,芒果TV综艺节目已经展现出了“霸榜”的态势。其中,今年2月上线的芒果《大侦探7》已经连续五周排名第一,《初入职场的我们·法医季》则保持第二,恋综《春日迟迟再出发》跃升至榜单第三,榜单前三被芒果TV所包揽。

根据海报信息,《声生不息》目前已经拿下了九个招商,据悉招商总收入超过6亿元。另外,《乘风破浪3》正在录制,预计二季度上线;《披哥2》《密室大逃脱4》等王牌综艺后续也将陆续上线 。另外,根据财报信息,《姐姐》和《哥哥》的冠名价格相较于去年也会有所增加,这将有效保证芒果广告业务的稳定增长。

实际上,内容自制、成本优势一直是芒果超媒的强大护城河,而自制综艺节目更是其核心壁垒之一。截至2021年末,芒果TV公司拥有26个综艺节目制作团队。2021年全年,芒果TV上线超40档自制综艺,其中《乘风破浪的姐姐》《大侦探》《密室大逃脱》等综N代节目热播,持续为芒果TV带来不菲的广告收入及会员数量的增长。

从变现角度分析,综艺节目相比影视剧优势明显。一方面,综艺节目本身气质多变,方便软性广告的植入;另一方面,用户观察综艺节目本身就是在看“热闹”,也就习惯了中插广告。如此一来,广告收入就能覆盖部分内容成本,而热门综艺开播前的平台广告就可以打平制作成本。

相反,影视剧内容主要收入来源是会员订阅收入,一旦节目出现“烂尾”,收入会直接受到影响,此前付出的成本则成为无法回收的刚性支出。正因为如此,爱奇艺等平台很容易陷入“没有爆款,收入立即下降”的危机,综艺制作能力强大的芒果则成为长视频行业中唯一实现盈利的平台。

值得一提的是,除了互联网视频业务之外,2021年芒果超媒还对内容电商业务进行了重点布局,进一步增强了公司全产业链上下游联动的生态优势。

2021年1月1日,小芒电商正式上线,定位为“新潮国货内容电商平台”,以“上小芒,发现新潮国货”为口号,通过优质内容向年轻用户推荐国货,构建以“内容+社区+电商”为核心的全新电商模式。

2021年,通过打造“小芒种花夜”“小芒年货节”等重磅晚会,小芒APP日活峰值达126万,累计下载量4900万人。2021年全年,小芒电商实现营业收入约2.5亿元。由于前期投入较大,小芒电商全年亏损2.8亿元,这也是芒果超媒去年四季度净利润大幅下滑的一个主要原因。

尽管小芒电商仍处于业务培育期,但在内容资源+明星效应下,小芒电商在流量变现上仍具备较大的想象空间。另外,通过垂直内容电商平台小芒业务与媒体电商快乐购业务板块的协同发展,芒果超媒将构建以“内容+社区+电商”为核心的全新电商模式,实现线上线下多渠道衍生变现。这既形成了芒果独具特色的全产业链生态护城河,也为公司构建了一条可持续发展的良性商业模式。

03 总结

进入到2022年,“开源节流”已经成为长视频行业的主旋律。过去十年间,“爱优腾”三家长视频平台烧掉了超过千亿资金之后仍然没有找到真正的盈利模式,降本增效、回归内容本身已经成为行业的共识。

另外,经历了10多年的持续亏损之后,几家长视频平台均开始关注盈利问题。例如,爱奇艺提出了2022年实现non-GAAP盈亏平衡的目标,腾讯在财报中也提出“采取措施优化成本,减少腾讯视频的财务亏损”。

为此,去年年底至今年年初,爱奇艺、腾讯视频均先后进行了会员涨价。显然,竞争对手的这些变化将逐渐改变长视频行业持续烧钱、过度内卷等问题,竞争环境的改善也有利于芒果超媒业绩的提升。

整体来看,相比过度依赖会员模式的爱奇艺等平台,芒果超媒在内容领域的核心能力以及全产业链运作的闭环仍遥遥领先,这让正走出低谷的芒果超媒未来可期。