文|投资者网 谢莹洁

编辑|吴悦

市场低迷期,家居企业上市屡败屡战。2021年,A股申请上市的家居企业数量超过50家,最终只有10家成功上市,40多家家居企业上市搁浅。

如今,一些家居企业依然在排队上市。今年1月6日,玛格家居股份有限公司(下称“玛格家居”)递交了招股书,拟登陆深交所主板市场,如今仍未上会。

由于房地产市场成交走低,家居行业正面临着销售淡季,业绩下滑是其IPO受阻的原因之一,其他财务指标也透露出值得关注的信号。

营收上涨与产能利用率下滑

成立于2004年的玛格家居主要为客户提供一站式全屋定制家居解决方案与服务,其对自身的定位为“中高端的定制企业”,目前公司在重庆和广东拥有三大智造基地。

2018年至2021年上半年(下称“报告期内”),公司营收分别达到7.63亿元、8.25亿元、8.4亿元和4.17亿元;归母净利润分别为7044.74万元、1亿元、9853.3万元及2966.3万元。2020年开始出现下滑,其后更不乐观。

与之相对应的是,2021上半年,公司毛利率同比下滑2.6个百分点至37%,净利率下滑3.6个百分点至7.12%。

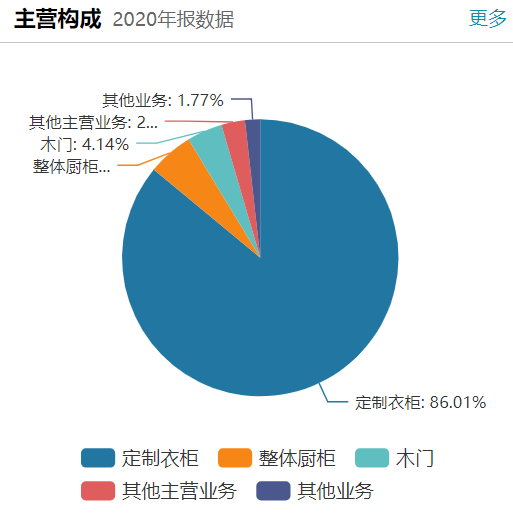

在玛格家居的宣传口径中,公司产品线丰富,有定制衣柜、厨柜系统、木门系统、护墙系统、卫浴系统、配套宅品和智能家居等七大品类产品,但实际情况有点“头重脚轻”。

报告期内,定制衣柜在营收中占比分别为94.43%、89.3%、87.56%和88.2%,其他品类对营收的贡献极小。

《投资者网》梳理发现,2021年,制作家居的原材料成本价格多次涨价,每次涨幅都在10%左右,部分的价格涨幅甚至达40%。而报告期内,定制衣柜的平均单价从每套4241元下降至每套4192元。

成本上涨,产品售价还在下滑,也就是说,公司很可能采取了以价换量的销售策略。而即便如此,玛格家居的产能利用率也出现下滑。报告期内,定制衣柜产能利用率由95.2%下降到了90.2%,室内木门产能利用率甚至从110%下滑到58%,整体厨柜业务产能利用率从100%下滑到82.2%。

2021年以来,受地产行业低迷的影响,家居企业步入经营淡季,而玛格家居之所以还能保持营收上涨,经销商销售模式功不可没。报告期内,该模式贡献的营收分别达到7.41亿元、7.99亿元、7.98亿元和4.02亿元,在营收中占比为98.86%、98.44%、96.82%和98.21%。

值得一提的是,经销商数量虽在逐渐增长,但其经销收入有所下滑。如在2020年,经销商数量同比增长9.46%,经销收入同比下降0.1%。

另外,玛格家居营收增速与运输费增速相悖。2020年,公司营收增速为1.82%;运输费用和物流费用之和同比下滑24%至365万元。

同业竞争与关联方资金占用

截至2021年上半年末,玛格家居经销商数量达685家。

深度绑定经销商背后,公司与同业达成战略联盟。今年3月,玛格家居与梦百合、金牌厨柜达成协议,将在产品、服务、品牌营销等多方面展开全方位合作。

另外,在玛格家居的股东结构中,不乏金牌橱柜、皮阿诺、帝欧家居等同业企业直接或间接入股。帝欧家居持有玛格家居4.815%的股份,股东德韬建成与金牌橱柜第一大股东均是厦门市建潘集团有限公司,股东瑞渝投资是金牌橱柜的控股子公司,自然人马礼斌是皮阿诺的控股股东。

这给玛格家居带来一系列管理难题,不仅是皮阿诺、金牌厨柜、帝欧家居均与玛格家居存在同业竞争关系。由于公司实控人也曾经担任经销商,后将经销商分公司转让,由此造成资金占用。

招股书显示,个体工商户张庆伟是玛格家居重庆主城区经销商,因经营状况不佳,2018年及2019年形成的应收账款金额分别为928.36万元和733.5万元。该经销商分公司2018年4月前之前由唐斌、高琴控股,后者是玛格家居的两名创始人。

与此同时,玛格家居还存在大量第三方回款问题,报告期内,公司第三方回款分别为1.93亿元、1.45亿元、1.13亿元、3815.4万元,在营收中占比25.31%、17.61%、13.45%、9.16%。

原来,玛格家居对经销商主要采取先款后货的结算方式,收到经客户确认的销售订单和按照结算价格向客户收取全部货款后,根据订单组织生产,因此会产生预收款项或合同负债。

这也可部分解释,为何玛格家居资产负债率高于同行业平均水平。报告期内,玛格家居资产负债率分别为71.7%、57%、52.7%和59.5%,远高于同业30%-45%的水平;流动比率分别为0.85倍、1.12倍、0.94倍和0.9倍,速动比率分别为0.63倍、0.87倍、0.77倍和0.68倍,偿债能力低于正常水平。

公司与实控人存较多风险信息

不仅是公司本身,实控人同样面临资金压力。截至2021年年末,创始人唐斌控股的天玛咨询持有的玛格家居6.86%的股份处于质押状态。

企查查显示,唐斌周边风险多达83条。高风险信息方面,重庆玛格装饰建材有限公司、重庆必思德商业管理有限公司简易注销;重庆玛格唐家居设计有限公司、重庆优瑞家具有限公司有清算信息;重庆玛格唐家居设计有限公司因未按规定提交年度报告信息而被列入企业经营异常名录。

此外,实控人低价突击入股更值得关注。2021年11月,唐斌通过天玛咨询间接受让玛格家居6.86%的股份,交易价格为14.67元/股;而在2020年6月,帝欧家居受让4.8%的股权时,交易价格为21元/股。

资金压力下,玛格家居此次IPO拟募集资金约为7亿元,用于玛格家居重庆工厂智能改扩建、智能柜体车间生产线建设、广东玛格车间智能改扩建、研发设计及信息化升级项目、品牌建设及营销推广项目。

除此之外,行政处罚及内控问题也是公司面临的一大困扰。招股书显示,2018年5月,子公司天津玛格因大气污染防治设施未正常运行,被罚款 2万元;同年9月,广东玛格因为对相关评比荣誉进行虚假宣传,被罚款5万元。

此外,在黑猫投诉、微博及知乎等网站上,有不少网友反映,玛格家居存在售前管理混乱、安装问题、产品售后服务没有保障等诸多情况。有消费者在微博反馈,玛格家居南京某店经销商卷款出逃,两个订单在反映到总部后,却以种种借口不予交付。

还有网络投诉显示,玛格家居安装逾期四个月,期间打爆了水管,一半以上门把手安装有问题,但投诉迟迟无果。

玛格家居还提示风险称,唐斌直接间接持有玛格家居51.16%股份,或存实控人控制不当的风险。

根据中国裁判文书网,玛格家居前身公司的子公司与高琴对簿公堂,高琴因股东资格确认纠纷问题起诉玛格唐投资、玛格有限。

玛格家居正式成立时间是2013年,但早在2004年,唐斌和合伙人高琴就开始以玛格整体家具的名字,介入柜体定制市场,高琴的职务是总经理。而招股书中,高琴的职务为“副总经理”。

针对上述情况或相关疑问,《投资者网》近期联系公司,但玛格家居并未给出具体解释,而是表示:“由于目前公司属于刚披露阶段,暂时不方便回复交流问题。”