文|投资界PEdaily

恐怕再难有哪家新经济公司,经历着“完美日记”如此的大起大落。

2020年11月,完美日记母公司逸仙电商在纽交所IPO敲钟,成为创投圈罕见的现象级案例。辉煌一刻过去没多久,随着中概股集体杀跌,逸仙电商股价出现严重波动,引来无数质疑。

股价下跌的同时,逸仙电商正来到关键的转型期。逸仙电商创立于2016年,隔年,完美日记横空出世,成为国货彩妆的最具代表性的品牌——直到目前,这仍然是研究国潮时不可错过的一个案例。在主品牌完美日记之外,可能很少有人细数过,逸仙电商旗下已有8个不同品牌在同时增长。

中概股的不平静下,逸仙电商首当其冲,但他们似乎没有那么在意,“公司正处于战略转型期,目前更聚焦于降本增效及实现盈利”。这正如创始人黄锦峰传递出的意思,“被人夸上天时,没觉得自己有那么好,现在也没有失去信心。”

逸仙电商怎么了?

我们先来看看逸仙电商最新财报:

2021年,逸仙电商全年总营收58.4亿元,相较于2020年全年的52.3亿上升了11.6%;全年毛利率66.8%,去年同期为64.3%。此外,逸仙电商2021年净亏损较2020年收窄42.5%,运营成本55.2亿元,与前一年的60.5亿相比,运营效率有所提升。

2021年,由于美妆全行业竞争的加剧,随着竞争对手加大营销投入,逸仙电商的市场与销售费用水位也随之上升,由2020年的34.1亿增加至40.06亿。不过,公司在2021年持续优化营销投入结构,减少短期效果类支出,增加中长期品牌建设投入。可见市场与销售费用依然是运营支出的大头。

亏损持续收窄的逸仙电商,手握充足的现金:2021年年末现金流31.4亿元,毫无疑问,这将有助于实现战略转型目标。

亮点在于对研发的持续投入。数据显示,逸仙电商2021年全年研发投入同比增长113.6%,超1.42亿元,占营收比达2.43%,可谓大幅上升。这个数据在近两年来连续攀升,例如2021年Q3,逸仙电商研发投入约3580万元,比上一年同期也增长了148.6%。

从2019年起,逸仙电商在研发上的投入就是逐年增加的,黄锦峰曾公开表示:“以研发赋能品类创新,以品类创新促进研发突破。只有过硬的产品实力和更多的科技美妆成果落地,才能满足更多消费者对美的期待。”

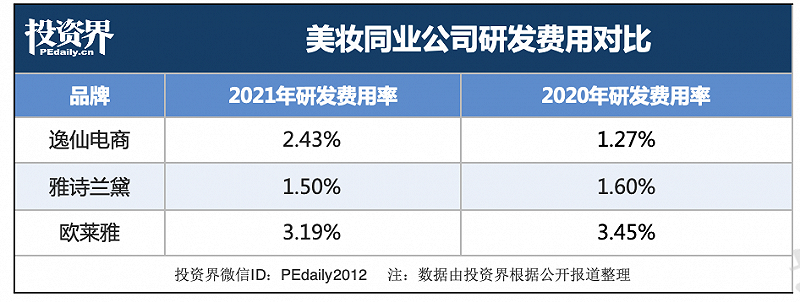

对标全球最大的化妆品公司欧莱雅集团,国货品牌一直以来最让人质疑的就是研发投入不足——研发能力代表着最根本的“质”。

如果更直观些来看,2021年逸仙电商的研发费用率为2.43%,2020年为1.27%,而雅诗兰黛分别为1.5%、1.6%,欧莱雅集团则为3.19%、3.45%(见下图)。这意味着逸仙电商在研发上不仅位居国货美妆集团中投入头部位置,同时费率正在向国际一线化妆品公司看齐。

去年年初,逸仙电商首次公开了产品研发创新体系——Open Lab,这是一个革新的开放式研发体系,它以逸仙电商为主导,将原料端、研发端、生产端等全球头部企业纳入其中,整合了逸仙的全球资源。

2021年第四季度,Open Lab开放型研发体系得以进一步壮大,与海内外多家知名机构建立深度合作,如中科院化学研究所、华中科大国家纳米药物工程技术研究中心、森馨科技集团、法国里昂大学医学院3D皮肤研究所、法国植物干细胞培养机构Naolys等。

截至目前,逸仙电商在全球范围内拥有118项专利,其中包括39项发明专利(部分正在转让过程中)。

毫无疑问,研发已经成为国货美妆必然的突破口,这也带来了更多的想象空间。

完美日记不等于逸仙电商

逸仙电商被低估了吗?

长久以来,谈及完美日记,标签常有“国货之光”,抨击之词总逃不过“烧钱营销”。但实际上,在通过创新社交营销占领Z世代消费者心智、提供产品后,完美日记早就无法等同于逸仙电商的全部。

多品牌战略——这也是逸仙电商转型的重要抓手。从2019年起,逸仙电商就已开始推进多品牌策略的迅速落地。先是在那一年年初收购彩妆品牌小奥汀,并在6月重新上线;2020年6月,又推出自主孵化的护肤品牌完子心选。这两个品牌在2020年双十一都为逸仙电商贡献了大量销售额。

全球平台性的美妆企业都是通过并购整合越做越大,逸仙电商也开始了海外征途,2020年10月从雅漾母公司Pierre Fabre集团收购了高端护肤品牌Galénic;2021年3月收购国际知名高端护肤品牌EVE LOM,原品牌团队也一并加入……

截至目前,通过内部孵化和投资并购,逸仙电商旗下已经拥有了8个品牌:Perfect Diary完美日记、Little Ondine小奥汀、Abby’s Choice完子心选、Galénic法国科兰黎、DR.WU达尔肤(中国大陆业务)、EVE LOM、Pink Bear皮可熊、EANTiM壹安态,从护肤到彩妆、从大众到中高端,为消费者构建了不同的使用场景。

其中,逸仙电商的主品牌完美日记在不断升级,进行品牌建设,例如进行品牌风格升级、寻找新的品牌代言人,同时也在降本增效。

不仅仅有彩妆,逸仙电商在护肤上的布局也日臻完善:护肤品牌收入快速成长,GMV接近10亿元,同比增长332%,占总营收比14.6%。

目前,逸仙护肤品类的增长主要还是依靠收购,2021年为逸仙电商的业绩有很大一部分都是来自Galénic法国科兰黎、DR.WU(中国大陆业务)、EVE LOM这些收购而来的品牌。

一切都有迹可循,早在2021年双十一期间,逸仙电商旗下的高端护肤品牌法国科兰黎破天猫国际记录,EVE LOM开卖两小时销售额超越2020年双11总销售。

让我们回到那个问题,当简单的把完美日记等同于逸仙电商,势必也无法看到更大的想象空间。占据了国货美妆发展先机的逸仙电商,在行业迎来理性发展期的今天,正在经历旁人无法想象的起伏,这种起伏也是必要的。

中国欧莱雅在哪里?

日前,逸仙电商收到了纽交所股价提示函。

纽交所信函通知,由于连续30个交易日内,逸仙电商的美国发行股票(ADS)的平均收盘价为每ADS不足1.00美元,不符合纽交所继续上市标准中适用的价格标准。

逸仙电商方面公告称:已对这份通知作出了回应,会采取一切方法避免潜在的退市风险,在收到通知后有6个月时间重新符合最低股价要求,在此期间公司的美国发行股票将继续在纽交所上市交易。公司目前遵守所有其它继续上市的标准,该通知并不影响公司的如常运营。

对此,业内人士分析称,“实际上,收到通知后就退市的上市企业少之又少。首先,退市预警告知可以视为纽交所的一个正常的监管风险提示,并不代表企业处于退市阶段。其次,收到提醒信后,企业有6个月时间,将其股价提升至1美元以上。只要连续30天,企业的平均收盘价以及当月月末股价回到1美元以上,NYSE则不会启动停牌和退市程序。再次,在实际操作层面,企业如果无主动退市意愿,也可以通过回购和缩股(即数股并成1股)等手段将股价提升,以满足交易所要求,继续挂牌交易。”

这并不意味着逸仙电商会走到退市那一步,但更能让人直面中概股的惨淡。春节以后,随着美方对中概股监管不断收紧,中企赴美上市进程缓慢;而SEC对《外国公司问责法案》的开始执行落实,使得在美已上市的中概股退市风险加剧,股价也集体受挫,中概股迎来了又一轮周期谷底,阿里、京东这样的明星中概股都难逃下跌魔咒。

相比于大环境的震荡,逸仙电商将重点放在了业务上——这也是能够对抗外力的根本。对此,逸仙电商将“持续提升效率和效益,降脂增肌;主品牌升级,多品牌带动增长;投入更多资源到人才、研发和基础设施等三大资产中去。”

可以预见的是,转型的阵痛期是真实存在的,并且这个过程将会持续很久。

但市场上也不乏经历市值低谷后又重回巅峰的例子。最典型的要数Amazon,在2000年左右的互联网泡沫时期,运营状况良好的Amazon股价最低跌至14.6美元,相比于历史最高的113美元,可谓来到了谷底。

在这种情况下,Amazon把人力和金钱花费在技术的提升和产品的建设上,虽然在2000年遭受了资本市场的震荡,但在2年后坚强地慢慢恢复,并在今天的互联网赛道中扮演着领先且重要的角色。

中概股历史上,这样的案例也不少。2012年赴美上市的唯品会,在上市一年内股价经历低迷期,最低达0.44美元,不甘沉迷的唯品会在原业务基础上试图多元化为电商、物流、金融三大板块,当唯品会在2020年Q4公布业绩后,在美股大盘重挫的背景下,股价暴涨27%,触及一年高位。

还有网易在遭遇互联网泡沫后,又奋起直追,股价对比最低点涨了近180倍;此外,类似的例子还有李宁、安踏、波司登等等,不胜枚举。

回到美妆行业,国产美妆曾面临百年之痛——全球十大高端化妆品品牌的排行榜里,始终没有一家来自中国,国产美妆始终陷在中低端的阵痛里。

但现在,当具备足够的研发实力、充足且活跃的市场、以及营销推广的经验,中国企业想要成为国际美妆品牌或许需要的只是时间。黄锦峰曾说过,“品牌建设是个长期的事,远水救不了近火。国际品牌擅长使用品牌力,这个阶段完美日记很难正面比拼品牌力,因为别人花了几十年做起来的东西,不是国货品牌一朝一夕可以拼赢的。”

逸仙电商才成立6年时间,更多的国货品牌也在接连崛起,或许宽容点,再给完美日记们一些时间,让他们再追一追国际大牌。