文|投资者网 宁斌

编辑|吴悦

近年来,随着电子元器件越来越微型、轻薄及低成本,下游终端产品对微型电子器件的需求增大,继而催旺电子器件的焊接、封装材料市场。

深圳市唯特偶新材料股份有限公司(以下简称“唯特偶”)成立于1998年,主营业务为微电子焊接材料研发、生产及销售,产品包括锡膏、焊锡丝、焊锡条等微电子焊接材料,以及助焊剂、清洗剂等辅助焊接材料。

微电子焊接材料作为电子材料行业的重要基础材料之一,主要应用于 PCBA(电子印刷电路板空板拼板连接)制程、精密结构件连接、半导体封装等多个环节器件的组装与互联,广泛应用于消费电子、LED、智能家电、通信、计算机、工控、光伏、汽车电子等多个行业。

唯特偶在2013年之前,产品应用在传统家用电器和台式电脑等市场,2014年后开始转型,进入LED、智能消费电子终端、4G通讯、新能源等新兴领域,目前客户包括冠捷科技、中兴通讯、富士康、海尔智家、格力电器、联想集团、TCL、比亚迪、立讯精密等众多国内知名企业。

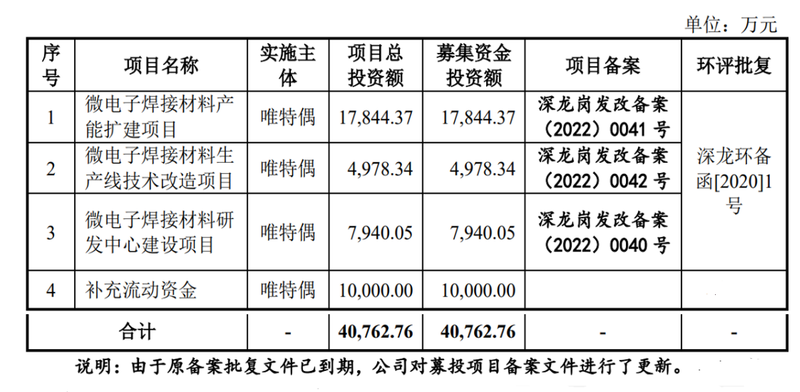

3月3日创业板上市委公告显示,唯特偶首发获通过。根据最新招股书注册稿,唯特偶拟发行股票1466万股,拟募资4.08亿元,用于微电子焊接材料产能扩建、微电子焊接材料生产线技术改造、微电子焊接材料研发中心建设、补充流动资金。

图表1:唯特偶拟募资用途

(来源:公司招股说明书)

(来源:公司招股说明书)

截止目前,唯特偶经过深圳交易所三轮问询,主要关注点在于行业定位、后期经营成长性、毛利率/研发费用下滑、财务合规、内部控制、环保相关行政处罚、供应商集中等方面。

行业划分模糊,毛利率、研发费用率下降

唯特偶将公司行业划分到电子专用材料行业,被深交所反复问询2次,在招股说明书中显示主要产品是:锡膏、焊锡丝、焊锡条、助焊剂、清洗剂五类产品,其2021年分别占营收比例为38%、27%、17%、10%、8%,列出可比上市公司为锡业股份、升茂科技、晨日科技、格林达、长先新材。

上述5家企业所属行业有两类,有色金属冶炼加工业和化学原料化学制品业,唯特偶产品原料是锡和松香及化学溶剂,通过配比调制生产出成品销售,核心技术在于化学品的调制配方技术,焊锡丝、焊锡条主要由锡锭和锡粉合金类等加工制成,实质主业和创业板发行对新兴产业的一些标准原则不太符合,因此受到问询。

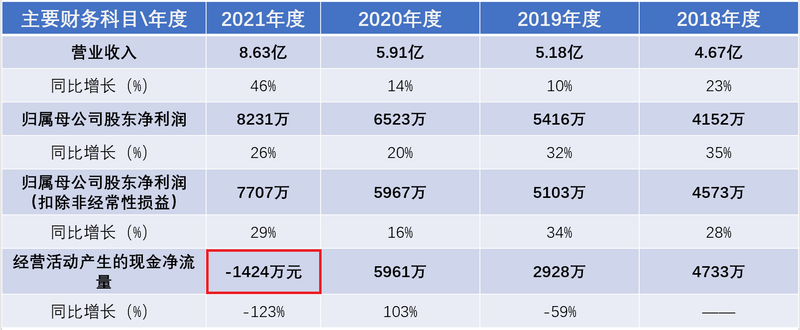

经营业绩方面,2018- 2021年唯特偶营业收入分别为4.67亿元、5.18亿元、5.91亿元、8.63亿元,归母净利润分别为4152万元、5416万元、6523万元、8231万元;扣非归母净利润分别为4573万元、5136万元、6025万元、3276.02万元。

图表2:公司2018年-2021年主要财务数据

(来源:公司招股说明书梳理)

(来源:公司招股说明书梳理)

不难看出,唯特偶整体业绩确实处于增长态势,2020年营收较之2019年增长幅度不大,招股书说明是由于疫情原因造成的,2021年较之2020年增幅较大,主要由于原材料锡锭价格不断上涨,公司对下游客户的销售价格提高,销售收入也随之增加。也与下游客户3C类电子产品的封装、锡焊等应用需求旺盛,有着密切的关系。

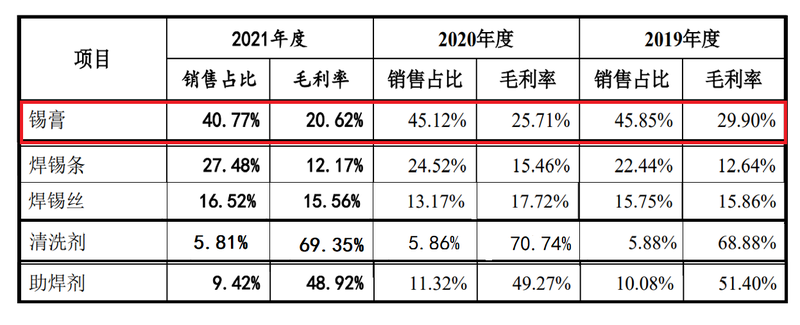

据4月6日反馈资料显示,唯特偶经营毛利率不断下滑,2019年—2021年,主营业务整体毛利率分别为28.28%、27.45%、22.96%,占销售比例最大的产品锡膏近三年的毛利率分别为29.90%、25.71%、20.62%;焊锡条近三年的毛利率分别为12.17%、15.46%、12.64%;焊锡丝近三年的毛利率为15.56%、17.72%、15.86%。

图表3:2018年-2021年五类产品毛利率

(来源:招股说明书)

(来源:招股说明书)

而微电子焊接材料的主要原材料为锡锭、锡合金粉,这两类原材料成本合计占主营业务成本的80%左右,锡锭主要受锡价格影响,锡合金粉主要受锡和银价格影响。

如果锡、银等原材料价格进一步大幅上涨,锡膏、焊锡条、焊锡丝三类微电子焊接材料主营业务的毛利率,将存在大幅下降风险,对经营业绩产生不利影响。

另外,公司结合在手订单、已发货待确认收入等因素,经初步测算,2022年第一季度营业收入为2.36亿元—2.48亿元,同比上涨42.20%—49.50%,预计归属于母公司净利润为1770万元—1889万元,同比上涨13.97%至21.64%。

图表4:2022年一季度业绩预计情况

(来源:招股说明书)

(来源:招股说明书)

虽然经营业绩继续保持增长态势,但利润增速显著低于营收增速。

研发费用率呈现逐年下降趋势,2019年-2021年研发费用分别为2070万元、2004万元、2606万元,研发费用率分别为3.99%、3.39%和3.02%,可以看到,最近三年研发投入相对稳定,研发费用占营收比重呈下降趋势。截至目前仅有专利20多项,部分发明专利为受让北京工业大学,四川大学等高校,核心技术人才并无代表性人员。

值得注意的是,招股书中2018、2019、2020年的经营性现金流为正,三年分别给股东分红1319万,3078万、3515万,比较正常,2021年经营活动产生现金流量净额为-1424万元,但2021年2月通过股东会给股东分红3078万,分红依据是否匹配年度财务情况,并未出给合理说明。

4年内被罚14次,供应商集中

在招股书违法违规披露环节,从2018年至2021年内,唯特偶及子公司共受到处罚14次,其中11次为税务处罚,处罚原因均为丢失发票。同时存在客户通过第三方回款、个人账户回款,及现金交易的情况。

对于税务处罚,公司3月29日回复交易所问询函解释称,各年度服务客户均超过上千家,每年开具发票次数超过万次,由于日常经营中发票数量巨大,在快递、转交、保存等多个环节,客观上存在少量发票因转交过程疏漏而遗失的情况。客户的第三方回款、个人账户回款,现金交易金额相对较小。但从侧面也反映出其财务管理和内控管理不甚规范。

此外,唯特偶子公司维佳化工收到2次安全生产处罚和1次交通运输处罚,由于其生产助焊剂、清洗剂,在化工制造过程需要安全规范操作,成品生产会产出废水、废渣、废气等,备受环保和应急管理局的监管重视。

除毛利率、研发费用率下滑、屡遭处罚外,唯特偶还有供应商集中风险。招股书显示,微电子焊接材料生产所需原材料主要为锡锭、锡合金粉等。这两种材料占原材料采购总额的比例均在80%以上。

主要原材料供应商包括锡业股份、北京康普锡威等多家锡锭、锡合金粉生产企业。据招股书数据披露,前五大供应商合计采购金额为2.49亿元、2.78亿元、3.11亿元、2.20亿元,分别占当期原材料采购总额74.72%、74.82%、72.35%、77.68%,采购集中度较高。

唯特偶回复问询函中表示,虽然市场上锡锭、锡合金粉等原材料供应充足,价格透明,前五大供应商基本稳定,但如果部分主要供应商经营情况发生重大变化,将给公司的原材料供应乃至生产经营带来一定影响。

整体来看,尽管唯特偶经营业绩保持增长,产品应用在电子元器件封装、焊接环节,贴近市场需求,拥有一定技术储备,进入行业头部的优质客户供应链,但是也面临上述深交所和市场投资人关注的问题。