文|投资者网 徐慧

编辑|胡姗

3月30日,在深交所官网上,精细化工企业苏州华道生物药业股份有限公司(下称“华道生物药业”)继2021年12月21日后,再次递交招股说明书申报稿。本次科创板IPO,华道生物药业拟募资资金3.2亿元,主要用于苯磺酰氯及二苯砜扩产能并延伸开发3-氯丙酰氯和2,4-二(苯磺酰基)苯酚项目、基于生物酶催化的他汀类药物中间体建设项目,和研发中心建设项目。

招股书显示,2019年至2021年(下称“报告期”),华道生物药业归母净利润呈现逐年上升趋势,但因原材料价格波动,公司直接材料成本占自产产品成本的平均比例高达65%,同期,账龄1年以内的应收账款占比分别为90.82%、96.60%及85.86%,进而导致公司现金流量波动较大,应收账款周转率低于同行。

面对市场广泛关注的问题,华道生物药业将会采取哪些措施应对?

应收账款致现金流波动大

公司官网显示,成立于2012年的华道生物药业,前身是苏州华海生物药业有限公司,后更名为苏州华道生物药业有限公司,主要从事医药中间体、农药中间体和新材料等精细化学品的研发、生产和销售,是一家具有自主创新和研发能力的高新技术企业。

据企查查消息,华道生物药业股东,除法定代表人刘明荣外,还有苏州九道投资、金浦投资、中金启辰、南京新希望投资、白雪电器等多家知名投资机构现身其中。

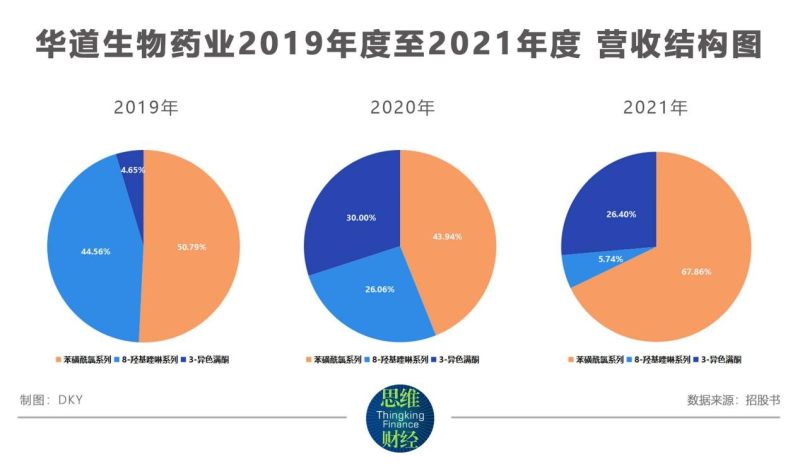

招股书显示,华道生物药业作为全球苯磺酰氯及其衍生物和8-羟基喹啉系列化合物的主要生产供应商之一,产品按营收可分为三大系列,分别为苯磺酰氯系列、8-羟基喹啉系列、3-异色满酮,广泛应用于农药、医药、兽药、新材料等领域。

招股书显示,2019年度至2021年度,华道生物药业营业收入分别为2.35亿元、3.45亿元、3.43亿元;归母净利润分别为3677.17万元、5936.38万元、6380.77万元,呈现逐年上升趋势。

招股书显示,2019年度至2021年度,华道生物药业营业收入分别为2.35亿元、3.45亿元、3.43亿元;归母净利润分别为3677.17万元、5936.38万元、6380.77万元,呈现逐年上升趋势。

若产品按营收分类,主营苯磺酰氯系列收入占营业收入比例分别为50.79%、43.94%和67.86%;8-羟基喹啉系列分别为44.56%、26.06%、5.74%;3-异色满酮分别为4.65%、30.00%、26.40%。

在应收款上,2019年度至2021年度,华道生物药业应收账款余额占营业收入比重为45.06%、48.90%、33.29%;同期,应收账款账面价值分别为1亿元、1.59亿元和1.06亿元;2019年末、2020年末,公司应收账款余额增长率分别为62.07%、59.39%,高于当年的营业收入增长率;到了2021年末,公司应收账款增长率为-32.30%,低于2021年营业收入增长率-0.55%,据华道生物药业介绍,这是由于2021年,公司加强应收账款催收。

值得注意的是,报告期,华道生物药业账龄在1年以内的应收账款占比分别为90.82%、96.60%及85.86%。对此,公司在招股书中称,若公司未能及时通过有效手段控制应收账款规模或者客户信用状况发生重大不利变化,公司将面临坏账准备计提增加以及客户坏账增加的风险。

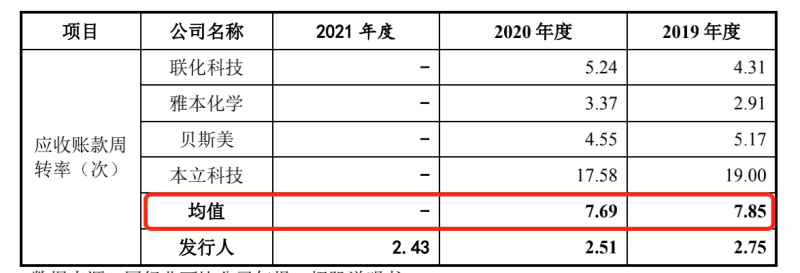

在应收账款周转率上,报告期内,华道生物药业应收账款周转率分别为2.75次、2.51次和2.43次,2019年、2021年低于同行业可比公司均值的7.85次、7.69次。(2021年可比公司尚未披露年度报告)

可比上市公司应收账款周转率的对比情况

数据来源:公司招股书

数据来源:公司招股书

对此,华道生物药业在招股书中解释称,报告期内,因应收账款问题,导致公司经营活动产生的现金流量净额分别为4571.67万元、- 1665.53万元和9273.47万元,波动较大,与净利润水平存在差异,并表示,这是由于近几年公司处于快速成长期,下游客户的应收账款存在一定的信用账期。

数据显示,截至2022年2月末,针对2019年末、2020年末和2021年末的应收账款余额累计回款比率分别为96.50%、91.23%和27.44%。

华道生物药业称,这源于公司制定了与销售及收款相关管理制度,就销售合同评审签订、对账、应收账款管理、催款管理等作出了相应约定,并由财务部等共同监督执行应收账款的回收工作,公司应收账款的质量总体较好。

上游原材料涨价对毛利率影响几何?

招股书显示,随着我国各级政府的环保力度也在不断加强,华道生物药业所在的行业也是我国环保部门重点监管的行业,其上游原材料价格、市场需求量增减和环保因素与公司毛利率息息相关。

经营模式上来看,招股书显示,华道生物药业通过采购主要原材料,根据客户订单、未来市场预测、过往需求等因素制定生产计划,采取“连续性备货+按订单需求”的生产模式生产产品;若在某产品,如8-羟基喹啉铜市场需求较为旺盛,在公司产能较小的情况下,公司也会采用委外加工模式;此后,公司采用直销模式,根据客户是否为公司产品的终端使用者,将客户分为终端客户和贸易商客户进行销售。

华道生物药业的终端客户大多为细分行业的中间体生产商以及医药、农药制剂企业,贸易商客户主要为从事化工产品贸易的企业。

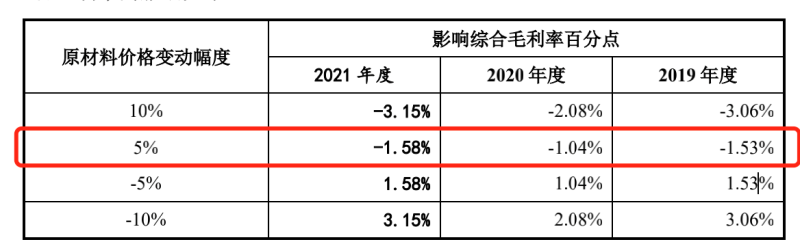

而在原材料价格方面,据招股书显示,2019年度至2021年度,华道生物药业自产产品直接材料主要包括苯、氯磺酸等材料成本分别为7199.92万元、7195.60万元及1.08亿元,占比分别为69.32%、63.89%和72.16%,占比较高。报告期,若公司自产产品的原材料每上涨5%,则产品综合毛利率将分别减少1.53个百分点、1.04个百分点和1.58个百分点。

据公司招股书,在假设其他因素不变的情况下,公司自产模式直接材料价格变动对综合毛利率的影响如下:

数据来源:公司招股书

数据来源:公司招股书

具体分产品来看,报告期内,华道生物药业二苯砜产品毛利率分别为55.87%、44.06%和37.78%;苯磺酰氯产品毛利率分别为29.46%、31.41%和22.66%;主要原因为二苯砜市场需求增长较快,贸易模式采购二苯砜较为困难,导致产品毛利率下降;而苯磺酰氯产品的毛利率下降则因为疫情影响,市场供应较为紧张导致。

对此,公司也在招股书中解释称,公司生产的中间体产品的上游主要为基础化工原料,其价格波动会直接影响公司的生产成本。例如公司主要产品之一苯磺酰氯,其上游供应商主要是苯、氯磺酸等生产企业,其中苯主要从石油产品中提取,若原油价格波动较大,则公司相应产品的生产成本也会随之波动,若公司在产品销售定价、成本控制等方面未能有效应对,则公司经营业绩将存在下滑或大幅波动的风险。

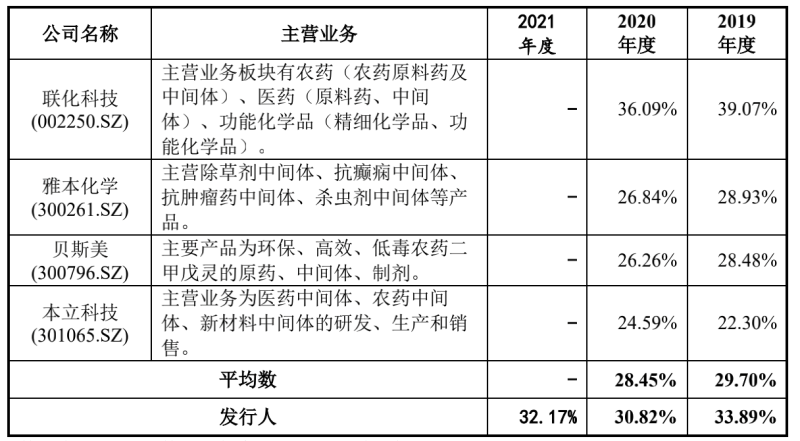

值得一提的是,招股书显示,2019年度至2021年度,华道生物药业综合毛利率分别为33.89%、30.82%和32.17%,整体保持稳定;其中,2019年度至2020年度,招股书中披露的可比上市公司平均值分别为29.70%、28.45%。

毛利率水平与同行业可比公司对比情况

数据来源:公司招股书

数据来源:公司招股书

招股书显示,精细化工行业作为国民经济的支柱性产业之一,华道生物药业涉及的中间体产品是精细化工产品中非常重要的一个类型,作为一类“半成品”,其下游应用行业的发展,将成为公司产品销售持续增长的主要驱动力。

毋庸置疑,对于拟科创板IPO的华道生物药业来讲,面对未来市场不确定因素,包括环保、价格波动等带来的挑战,如何夯实企业成长的“护城河”,保持业绩的持续增长,《投资者网》将会持续关注。