文|阿尔法工场

仅靠“一条腿”走路,就不用考虑明天和意外哪个先来。

2021年,坐拥“低端酒之王”称号的顺鑫农业(000860.SZ),不仅没能因为疫情缓解迎来业绩转机,相反等来了系统性“爆雷”。

1月25日,顺鑫农业披露了2021年“大变脸”业绩预告:全年归母净利润8000万至1.1亿,同比大降73.81%—80.95%。

而前三季度,这组数字分别为3.72亿、-14.23%。说明这波业绩快速降温就发生在四季度,且一个季度就亏损了2.62—2.92亿。

反映到股价上,更是惨不忍睹。去年白酒板块震荡之年,虽不及2020年上涨得那般犀利,但仍走出了舍得、汾酒、酒鬼、迎驾贡等趋势牛股,顺鑫排名近乎垫底。

股价在2020年9月就见到了历史最高点,从最高78.9元下跌至近期的21.51元,跌幅达72.75%。

顺鑫在资本市场一直是个“奇葩”的存在:白酒是第一业务,同时还在养猪,经营房地产。

因此在各大股吧常有“白酒涨是白酒股,猪肉涨是猪肉股,地产涨又是地产股”的嘲讽。

而猪肉和地产,同属2021年最惨赛道。在短期崛起无望的情况下,白酒就成了唯一的救命稻草。

理想很丰满,现实很骨感。白酒不仅解决不了当下困境,一系列操作还可能放大风险。

01 “白衣骑士”难救主

对于当下亏损,顺鑫的解释是猪肉和房地产业务的影响。

说得轻描淡写,但并没有描述清楚问题的严重性。

以2021年中报为例,白酒是顺鑫的第一大主营业务,占比71.11%,猪肉占比21%,房地产占比不超5%。二者整体占比虽不大,但却将顺鑫“拖垮”了。

如猪肉板块。随着去年11月猪价进入“5元时代”,整个行业深度亏损。温氏股份(300498.SZ)、正邦科技(002157.SZ)这样的行业龙头,亏损都是百亿起步。

虽然财报并没有给出猪肉板块的具体亏损金额,但从财务指标上,也能看出端倪。2021年中报屠宰业务营收19.25亿,同比下降21.72%,毛利率4.45%,离亏损仅一步之遥。 房地产业务更是一个大坑。

自2015年以来,顺鑫佳宇(顺鑫农业旗下地产公司)连年亏损,且亏损金额不断扩大。

财报数据统计,从2015年至2021年前三季度,顺鑫佳宇共计亏损18.82亿,而同期顺鑫归母净利总和为35.72亿。

同时2021年中报显示,顺鑫农业的存货余额高达70.49亿,其中32.77亿属于开发产品,20.80亿属于开发成本。

这两项都与地产业务直接相关。 可以说,地产业务已经是顺鑫农业的“烫手山芋”了。

顺鑫也意识到这一点,并于去年12月欲将地产板块整体转让。

但为时已晚,亏损已经造成,想要转让成功并非易事。

因此当下能够指望的,也只有白酒业务了。

事实上,白酒业务并不是“白衣骑士”,同样经历着“压力山大”。 一者,整个赛道早已过高速成长期,增速早已放缓。

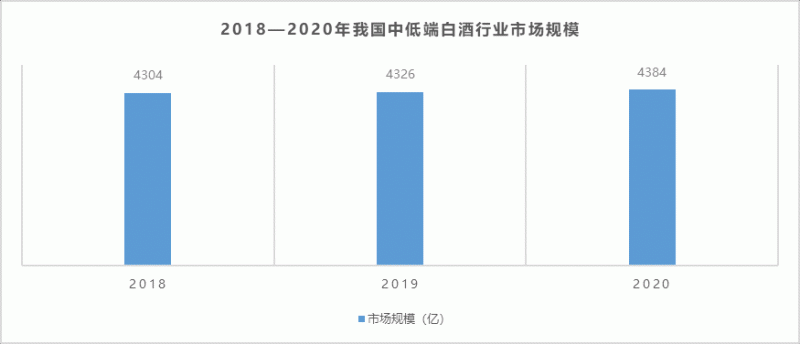

据前瞻产业研究院研究,2018—2020年我国白酒行业中低端市场规模增量仅为十位数级别,几乎没有增长。作为龙头的牛栏山也不会受益太多。

来源:前瞻产业研究院

同时,竞品大量涌入使得该赛道更加拥挤。低端酒不再是牛栏山一家独大。 前有老村长、红星传统竞争对手,后有小郎酒、沱牌特级T68、五粮液棉柔尖庄、汾酒玻汾/老白汾、泸州老窖新品黑盖等虎视眈眈。

另外,“青春小酒”江小白也在不断蚕食低端酒市场。 从顺鑫的白酒业务看,收入在逐步放缓。2018—2020年,白酒业务营收分别为92.78亿、102.89亿和101.85亿。自2019年突破百亿大关后,便裹足不前。2021年中期,白酒业务收入65.36亿,同比仅增加1.09%。

除去赛道影响,牛栏山自身问题也是影响业务增长的重要因素。

02 高端梦碎

为解决增长问题,牛栏山选择了涨价这一简单粗暴的做法,然而市场并不买账。 顺鑫主要拥有“牛栏山”和“宁诚”两大品牌,核心当然还是牛栏山,包括子品牌超高端魁盛号樽玺、高端经典黄龙、中高端青龙珍品,百年三牛/特酿15、中端珍品二十、低端绿牛二,白牛二等。

其中常说的当家花旦“白牛二”,也就是二锅头400ml 42度陈酿,价格15元左右,是低端酒的超级人气单品,也由此让牛栏山获得“光瓶酒之王”称号。

2020年12月至今,牛栏山四度提价,近期不到3个月便提价了两次。除了去年12月底对百年“禧福国”字提价外,3月18日又进行了全面提价。

显然,牛栏山的焦虑十分明显,但提价效果并不理想。即便涨价,中高端酒依旧“带不动”,贡献增量的还是低端酒。 2021年中报显示,高档酒营收7.96亿,同比下滑1.96%,营收占比12.17%;10-50元中档酒营收7.65亿,同比下滑17.42%,营收占比11.70%。

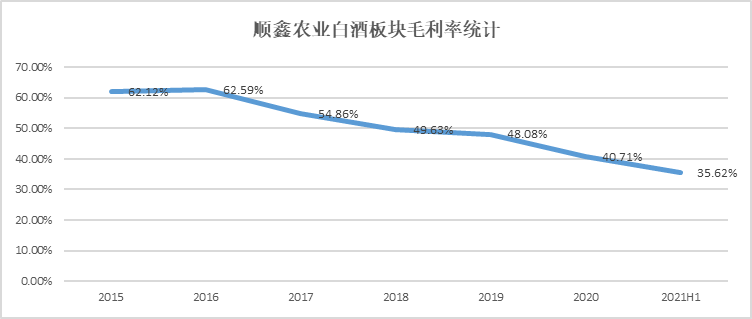

而10元以下的低档酒占比高达76.12%,营收49.76亿,同比增加了5.24%。 整体毛利率也未随提价有所起色。近年来白酒业务毛利率不断下滑,自2016年62.59%到2021年上半年的35.62%,下降幅度超40%。

来源:顺鑫农业财报

与此同时,高端化已成为行业的一张“明牌”。而牛栏山涨价“失灵”,与品牌定位有关。 低端化认知固化是问题的关键所在。

要突破认知障碍,需要付出极高的市场培育成本。

同时,牛栏山低端酒的品牌调性已经固化,主推高端产品,持续涨价,意图实现品牌高端化。但两类产品消费群体、消费场景和渠道都有很大差异。因而这一路径对牛栏山而言要困难的多。

为拔高品牌定位,牛栏山推出了超高端魁盛号樽玺,定价1598元,超过茅台。

但高端化与品牌认知的错位,导致终端出现大量折价,说明动销情况并不好。 折价在牛栏山中高端产品中并不是新鲜事,甚至连线上官方渠道也不能做到一致。

以53度500ml珍品30青龙为例,京东线上官方渠道促销价为282元一瓶,每箱价格1692元;而天猫超市促销价每瓶253.8元,每箱价格差距较大,折后价为1522.8元。

同样,天猫52度400ml百年陈酿三牛箱装价格折后价758元,相较于京东自营798元(折扣价)低40元。

不仅线上,线下渠道折价现象同样令人担忧。 牛栏山主要采取大商制开发市场,如北京大商创意堂、南京彩姿商贸等。据笔者电访的北京朝阳区的一家分销商表示,终端折价售卖是常态。

“即便调价,也是折价”、“前几天1300元卖出去一箱青龙,平均每瓶216元。”这家分销商表示。 “目前货库存不少,百年三牛、青龙库存积压也比较多,渠道之间调货是常事。” “现在不挣钱了,调价之后价格也上不去,比如百年三牛,每箱能赚30块不错了。”经销商感叹道。 渠道库存问题是白酒行业共性,为完成酒厂业绩,会存在压货行为。而牛栏山高端产品压货,终端折价,库存问题不言而喻。

03 被“逼进死角”

除了高端化问题,白酒新国标也是悬在头上的一把“达摩利斯之剑”。

今年6月,白酒新国标将实施。根据新国标,白酒酿造工艺不允许使用非谷物来源的食用酒精和食品添加剂。

一旦使用,便是调香型白酒,即配制酒,也就不再是白酒了。 顺鑫农业“白牛二”虽是畅销大单品,却依然面临“政策风险”。

其主要原料为水、高粱、液态法白酒、食用香精。液态法白酒严格来说属于酒精勾兑酒,其加工以粮谷、薯类、糖蜜等为原料,再辅以香精香料调制。

白酒新国标实施以后,固液法和液态法白酒只能以谷物食用酒精为酒基,其它食用酒精均不可在白酒中使用,如原来的薯类糖蜜等。

因此牛栏山也将面临这一问题:换掉食用香精,改为谷物酿造,可能带来口感变换和增加成本,这两样都可能成为影响牛栏山利润的重要变量。

对于当下的牛栏山,要想扛起顺鑫业绩增长重任,高端化阻力重重,除了涨价,似乎已别无选择。