文|贝多财经 区长

2022年3月21日,贝多财经了解到,数坤(北京)网络科技股份有限公司- B(下称“数坤科技”)在港交所的上市申请材料已“失效”,目前已经无法正常查看或下载。这代表着,数坤科技首次冲刺上市“折戟”。

但这不意味着,数坤科技失败或无法在港交所上市,而是可以更新财务资料等信息恢复IPO审核进程。此前,曾有多家公司在港招股书“失效”,但最终成功挂牌上市,其中包括康耐特光学等。

来源:港交所

而在医疗AI(人工智能)领域,则仅有鹰瞳科技于2021年11月5日登陆港交所,成为“医疗AI第一股”。前不久,鹰瞳科技公布的财报显示,鹰瞳科技2021年实现营收1.15亿元,同比增长142%,业绩增速迅猛。

除了鹰瞳科技和数坤科技外,科亚方舟(科亚医疗)、推想医疗等同样寻求在港交所上市。其中,科亚方舟于2021年3月16日递表,推想医疗则在2021年8月20日递表,均早于数坤科技的2021年9月21日。

招股书“失效”,数坤科技年收入有望突破1亿元

贝多财经了解到,科亚方舟、推想医疗在港交所递交的上市申请材料也均已“失效”。特别说明的是,科亚方舟的招股书“失效”已经超过一年。这意味着,科亚方舟首次冲刺港交所上市已然失败,若想推进则需要重新排队。

来源:港交所

公开信息显示,科亚方舟的创始人、前董事长为周亚辉。此前,周亚辉曾任昆仑万维(300418.SZ)董事长。2020年中旬,周亚辉曾表示,“科亚医疗将作为AI医疗估值最高的准独角兽企业,有望第一家登陆资本市场”。

对比可知,鹰瞳科技的商业化规模要远远超过其他医疗AI企业。数据显示,鹰瞳科技在2019年、2020年的收入分别为3041.5万元、4767.2万元。同期,科亚方舟的营收分别为116.7万元、70.9万元,在四家中最低。

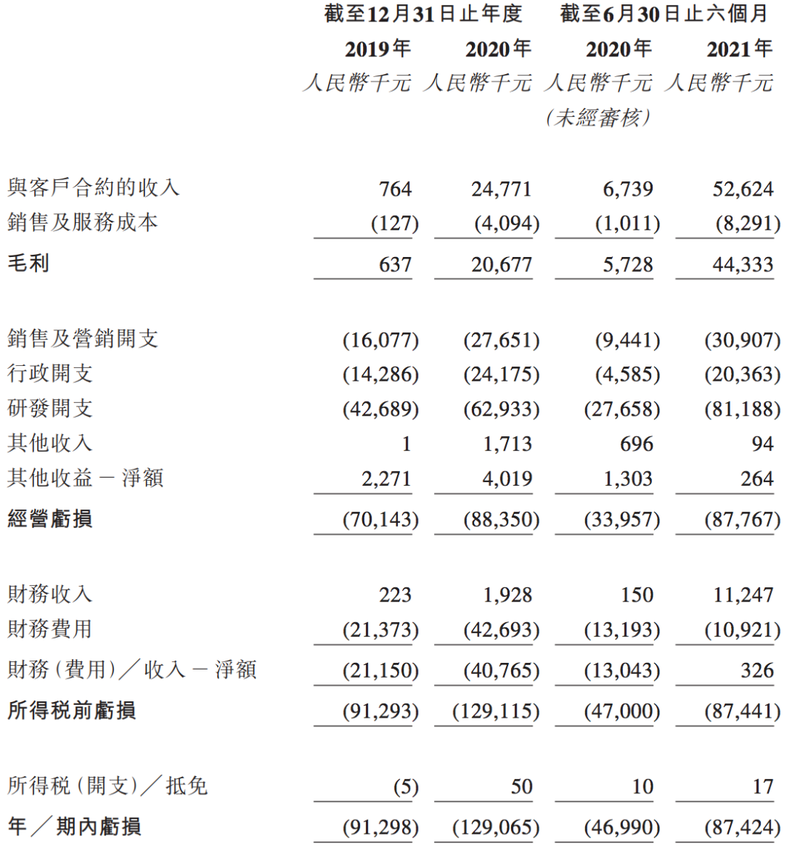

相比之下,推想医疗2019年、2020年的营收分别为662.2万元、2770.2万元,排在第二的位置。同期,数坤科技的营收(与客户合约的收入)分别为76.4万元、2477.1万元,并在2021年上半年增至5262.4万元。

来源:数坤科技招股书

就目前来看,数坤科技在2021年的整体收入有望超过推想医疗,并突破1亿元关口。据贝多财经了解,数坤科技与推想医疗均为AI医疗影像类公司,即基于人工智能技术提供医学影像解决方案。

其中,推想医疗致力于开发部署全院级AI医疗产品,服务医院内多科室医生,实现疾病的筛查、诊断、干预、治疗、管理及研究。据了解,推想医疗的核心产品InferRead CT Lung和InferRead CT Pneumonia均聚焦AI+CT影像赛道。

贝多财经发现,数坤科技的覆盖面更广。根据灼识报告,在全球所有基于人工智能的医学影像解决方案供应商中,数坤科技在治疗领域覆盖范围上排名第一,其数字医生管线产品覆盖大部分关键治疗领域,涵盖心脏、大脑、腹部、胸部和肌肉骨骼系统等。

灼识报告显示,数坤科技在中国人工智能医学影像解决方案供应商中拥有最广泛的医院覆盖范围。截至最后实际可行日期,该公司的数字医生产品已在中国逾1200家医院采用及安装,其中包括约80%的百强医院及超过30%的三甲医院。

不过,数坤科技等一众医疗AI企业均处于亏损状态。2019年、2020年,数坤科技分别录得年内亏损(净亏损)9129.8万元、1.29亿元。2021年上半年,数坤科技净亏损8742.4万元,2020年同期为4699.0万元。

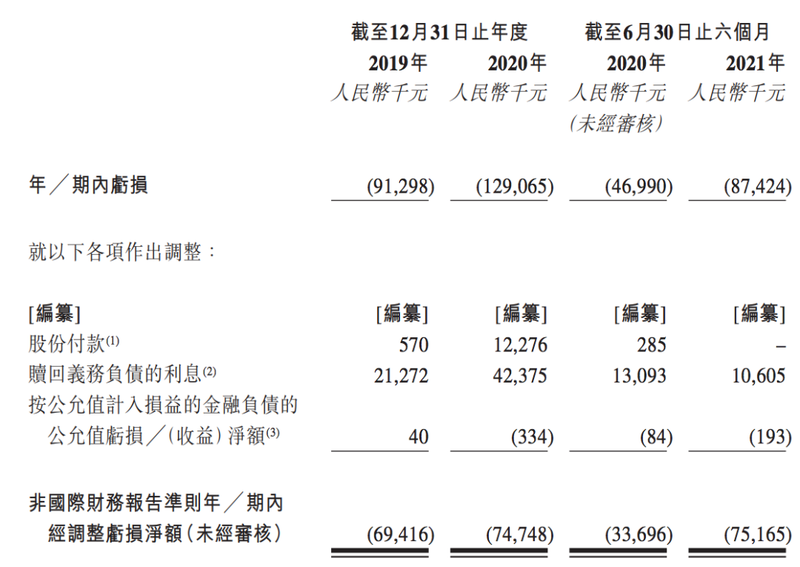

而在非国际财务报告准则计量下,数坤科技2019年、2020年经调整后的净亏损分别为6941.6万元、7474.8万元,2021年上半年经调整后的净亏损为7516.5万元,合计亏损金额约为2.19亿元。

来源:数坤科技招股书

对此,数坤科技解释称,归因于其产生的费用超过了销售其商业化产品及相关服务产生的毛利。数据显示,该公司2019年、2020年以及2021年上半年的研发费用分别为4268.9万元、6293.3万元和8118.8万元。

而据智慧芽数据显示,数坤科技及其关联公司截至最新共有169项专利申请信息,其中129项为发明专利。目前,共有110项获得授权,在审中54项。按专利布局来看,该公司的专利主要集中在图形用户界面、显示屏幕、医学图像等方面。

融资“数据打架”,尚存在近4亿元缺口

据贝多财经了解,数坤科技成立于2017年6月,研发针对心血管疾病的人工智能诊断产品,拥有心血管人工智能影像平台,核心技术包括人工智能三维重建、血流动力学分析、手术规划和导航、智能疾病管理等。

2021年9月14日,贝多财经曾独家报道称,证监会已接收数坤(北京)网络科技股份有限公司(即“数坤科技”)的《境外首次公开发行股份(包括普通股、优先股等各类股票及股票的派生形式)审批》相关材料。

据数坤科技官网此前披露,已经有来自1000+三甲医院的医生每日使用数坤AI,呵护千万患者健康。据介绍,数坤AI的合作城市达200个,辅助诊断病例已经达到1.06亿,节省31.9亿分钟。

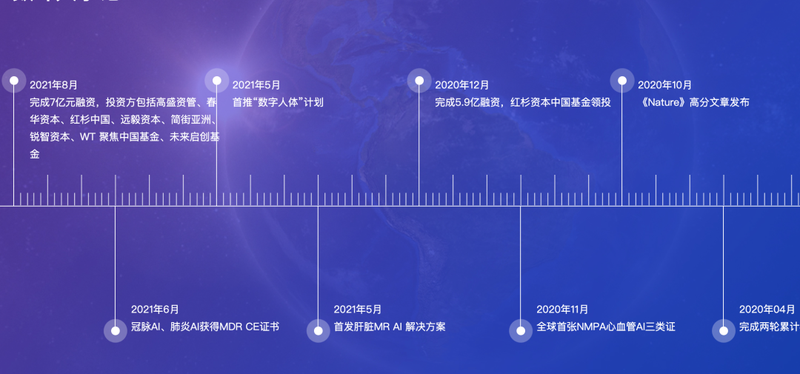

从成立至今,数坤科技已获得多轮融资,合计20.9亿元。据公开信息,数坤科技于2018年5月获得2亿元A轮融资,2019年2月获得2亿元B轮融资,2020年4月宣布完成两轮累计4亿元融资,2020年12月完成5.9亿元融资,2021年8月完成7亿元融资。

来源:数坤科技官网

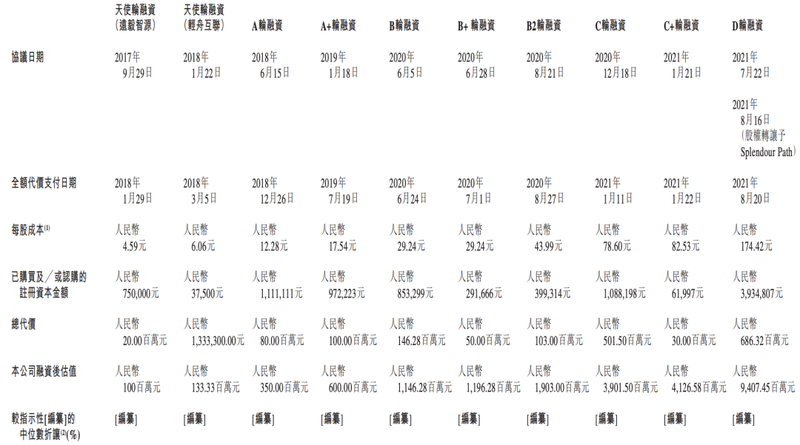

而招股书则显示,数坤科技在IPO前合计获得17.18亿元的融资,存在“数据打架”的情况。其中,天使轮融资合计约2133万元,A系列融资1.80亿元,B系列融资约2.99亿元,C系列融资约5.32亿元,D轮融资约人民币6.86亿元(约1.06亿美元)。

来源:数坤科技招股书

经对比可知,数坤科技的融资金额存在约3.72亿元的“缺口”。此外,贝多财经了解到,数坤科技的每股成本在过去几年连年飙升,由2017年9月天使轮的人民币4.59元(每股)逐步增加至2021年7月D轮的174.42元(每股)。

与之对应的是,数坤科技的融资后估值由2017年的1亿元,增加至2021年D轮融资后的94.07亿元。估值增加,主要得益于CoronaryDoc等产品的进展,以及商业化进展等。此外,D轮飙升也与该公司股份成为可自由交易股份(即上市)所附带的溢价。

在本次上市前的股权架构中,毛新生、马春娥夫妇持股约34.24%。其中,毛新生为数坤科技创始人、执行董事兼董事长,马春娥则为数坤科技创始人、执行董事、首席执行官(CEO)兼总经理。

同时,华盖资本持股10.22%,远毅资本持股9.12%,五源资本通过上海晨熹持股9.11%,红杉资本持股8.62%,创世伙伴通过创世一期持股8.53%,启明融新持股3.64%,高盛、春华资本、中金浦成等也是数坤科技的股东。

本次冲刺上市,数坤科技拟将募集资金主要用于核心产品、与其他管线产品的研发、临床试验与注册、以及商业化;通过收购、股权投资或合营企业寻求战略合作机会,以实施在产品开发和行业渗透方面的长期发展策略等。

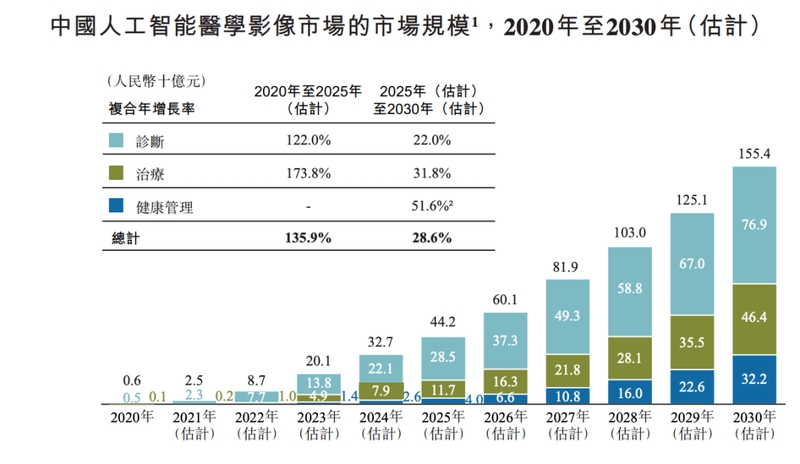

从行业发展来看,数坤科技所在的领域前景十分广阔。据灼识咨询报告,中国医学影像行业的市场由2015年的2488亿元快速增至2020年的3758亿元,预计于2030年将达到6478亿元。

据灼识咨询预计,中国的人工智能医学影像解决方案市场预计将从2020年的不到10亿元增加至2025年的442亿元,年复合增长率为135.9%;并预计于2030年进一步增至1554亿元,2025年至2030年的复合年增长率为28.6%。

未来,中国人工智能医学影像行业的趋势将具备多种特点:将贯穿整个临床工作流程的综合人工智能解决方案;人工智能医学影像采纳程度及渗透率扩大;在复杂疾病中的应用越来越多;行业标准化及服务能力的提高。