近日,国内锂电池制造商中创新航科技股份有限公司(以下简称“中创新航”)披露了港交所上市招股书,公司拟冲击港股IPO。

虽然身处新能源产业风口上,但是中创新航也才于2021年实现扭亏为盈。与此同时,对于挤进动力电池前三甲的中创新航来说,其装机量与第一名宁德时代相差8倍。此外,公司还陷入与宁德时代专利侵权风波,这也为中创新航冲刺港股埋下了不确定性。

“挤进”动力电池行业前三,装机量与“宁王”差八倍

资料显示,中创新航的前身中航锂电成立于2007年,总部位于江苏常州。作为一家专业从事锂离子动力电池、电池管理系统、储能电池及相关集成产品研制、生产、销售的企业,中创新航的客户有广汽汽车、长安汽车、上海通用五菱、小鹏汽车等。

目前,中创新航第一大股东为常州金沙科技投资有限公司,持股比例约为21%;成飞集成(002190.SZ)是第二大股东,持股比例约为12.6%。

据天眼查APP显示,截至目前,中创新航总共进行了3轮融资,首次天使轮发生在2019年6月,投资方为成飞集团、金圆集团、金坛投资;Pre-A轮融资发生在2020年12月,投资方包括小米长江产业基金、红杉中国、广汽资本等;这两轮融资均未公布具体融资金额。中创新航最新一轮融资由国投创合领投,募集资金120亿元。

其实,在动力电池领域,中创新航的地位也是不容小觑的。据弗若斯特沙利文发布的数据,按照2021年装机量计算,中创新航在中国第三方动力电池企业中排名第二,仅次于宁德时代;且在全球动力电池企业中排到第七位。

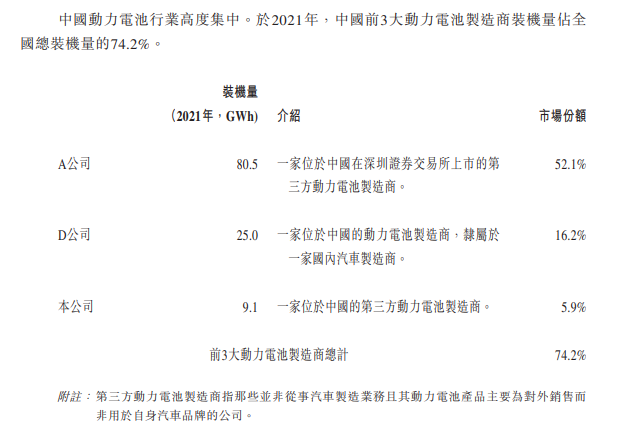

事实上,中国动力电池行业高度集中。2021年,中国前三大动力电池制造商装机量占全国总装机量的74.2%。虽然中创新航已名列前三甲,但从追赶的速度看,中创新航与宁德时代、比亚迪的差距十分明显。2021年,宁德时代装机量80.5GWh,占比52.1%;比亚迪装机量25GWh,市场占比16.2%;而中创新航装机量仅为9.1GWh,市场占比只有5.9%。可以看出,宁德时代在2021年的装机量是中创新航的8.84倍,比亚迪的装机量是中创新航的2.74倍。

虽然仍有差距,不过随着中创新航递交招股书,其与宁德时代、比亚迪常年的“三国杀”局面似乎已经到来。

连亏四年2021年刚刚盈利,被“宁王”起诉专利侵权

众所周知,新能源车产业的发展堪称一部“烧钱史”,哪怕加上行业补贴,公司存活也不容易。

事实上,中创新航在成立之初,主要生产磷酸铁锂电池。随着2017年新能源车补贴倾斜,三元锂电池逐渐成为产业发展的重心,而磷酸铁锂电池的市占率不断走低,也差一点拖垮了中创新航的业绩。根据曾经的控股股东成飞集成年报数据,2017年和2018年,中创新航分别亏损了3.34亿元和7.02亿元。

面对连续亏损的业绩,2018年7月,曾任天马微电子总经理的刘静瑜“接棒”中创新航,随后启动重大资产重组。2019年7月,重组完成后,成飞集成放弃了控股股东地位,常州市金坛区国资委成为中创新航新的实控人。

与此同时,中创新航也从聚焦商用车转为乘用车市场,发力三元锂电池。2019-2021年,公司的营业收入分别为17.34亿元、28.25亿元和68.17亿元元,复合年增长率为98.28%;相应的净利润分别为-1.56亿、-0.18亿和1.11亿元,虽然仍旧连亏两年,不过2021年中创新航实现扭亏为盈。

虽然中创新航在业绩上实现了突破,然而公司的营收却离不开大客户的支持,客户集中度较高。2019-2021年,中创新航来自前五大客户的收入分别约为13.98亿元、23.52亿元及56.47亿元,分别占同期总收入的80.7%、83.2%及82.9%。其中,公司来自最大客户的收入占比分别为39.6%、55.1%及51.9%。

与此同时,得益于大客户的“关照”,中创新航的应收账款短期内翻番。2019-2021年,公司贸易应收款项及应收票据分别为约11.41亿元、12.46亿元及27.14亿元。

此外,即便中创新航所在行业仍处于风口上,但从公司与宁德时代正在打的专利侵权官司来看,其此次赴港上市仍存担忧。

2021年7月,宁德时代向法院起诉中创新航专利侵权,涉案专利涉及发明与实用新型专利,并且涉嫌侵权的电池已搭载在数万辆车上。根据招股书,宁德时代起诉中创新航侵权的电池相关专利共计五项,涉及正极极片及电池、防爆装置等技术。宁德时代要求中创新航停止制造和销售上述侵权产品,并向其索赔1.88亿元。

对于宁德时代上述侵权指控,中创新航称其缺乏依据,不会对公司产生重大不利影响。此外,中创新航已向国家知识产权局申请上述五项专利权无效,正由后者进行审阅。(蓝鲸上市公司 王晓楠 wangxiaonan@lanjinger.com)