文|锌刻度 陈邓新

编辑|孟会缘

万亿市值的宁德时代,在剁手的道路上越走越快。

2021年2月~10月,宁德时代已投资或参与设立了8只私募股权投资基金,合计金额超28亿元,而上述基金投资的方向涵盖锂电池、新能源汽车、芯片、储能、消费、医疗健康、新材料等领域。

除此之外,更是频频出手,争夺动力电池上游的锂、磷等资源。

最新的动作是拟在“磷都”湖北省宜昌市投资不超过320亿元,渴望锁定磷酸铁锂的重要原材料磷源。

然而,买买买的背后,隐忧也逐渐浮现:一边是市值突飞猛进,赢的资本市场不断喝彩;一边是投资负担加重,遂进行巨额融资遭外界质疑。

如此,高光之下,暗潮涌动。

左“磷”右“锂”,下的是什么棋

宁德时代在资本市场,可用如鱼得水来形容。

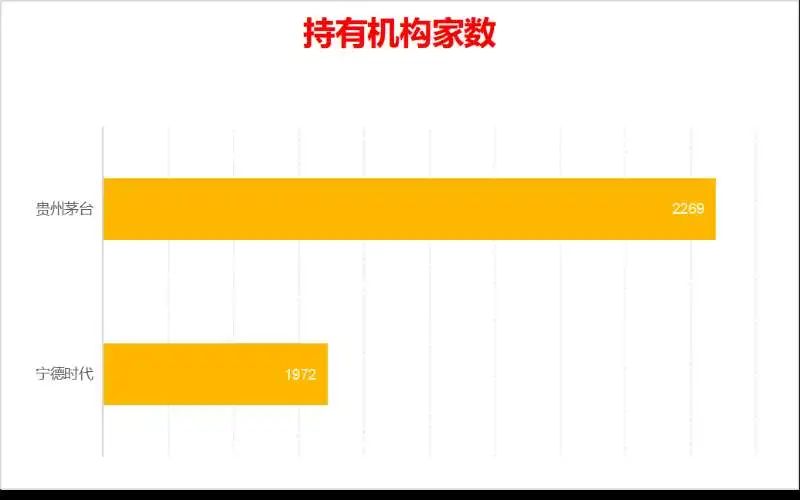

据同花顺数据显示,截至2021年6月31日,持有宁德时代的机构家数为1972家,累计持有13.77亿股,持仓环比增加71.17%;与之对应的是,持有贵州茅台的机构家数为2269家,累计持有9.875亿股,持仓环比减少0.35%。

资本市场,宁德时代与贵州茅台比肩

一增一减的背后是宁德时代斩获了“宁王”的称号,在资本市场一举获得举足轻重的地位,实打实地羡煞旁人。

登顶之外,宁德时代的大手笔投资也成为资本市场的焦点。

譬如,“十·一”前,宁德时代先是注资2.4亿美元获得非洲刚果(金)的锂矿项目Manono24%的股权,该项目年产70万吨的氧化锂,又马不停蹄以3.77亿加元获得加拿大锂矿公司Millennial公司100%股权,后者在阿根廷拥有两处世界级锂盐湖项目,总计约412万吨的碳酸锂当量。

更为关键的是,后一笔收购是从动力电池上游公司赣锋锂业手中夺来,为此宁德时代替Millennial公司支付了1000万美元的解约费。

这意味着,宁德时代与赣锋锂业的关系发生了微妙的变化,从简单的合作关系演变为复杂的竞合关系。

再譬如,10月12日,宁德时代公告,拟在“磷都”湖北省宜昌市投资不超过320亿元,建设具备废旧电池材料回收、磷酸铁锂及三元前驱体、磷酸铁锂、钴酸锂及三元正极材料、石墨、磷酸等集约化、规模化的生产基地。

其中一体化电池材料配套化工材料中的磷酸、硫酸等原料建设项目拟与湖北宜化合作,后者大方的以磷矿入股。

盯上了磷矿资源的背后,是磷酸铁锂电池累计装车量近三个月持续超过三元锂电池,反超的趋势肉眼可见,宁德时代在做未雨绸缪的打算。

如此一来,左“磷”右“锂”布局已成。

高举高打,不是一个好主意

此背景下,外界对宁德时代买买买态度迥异,看多与看空的观点针锋相对,互不相让。

看多的认为,可以抢占行业高地。

据中国汽车动力电池产业创新联盟的数据显示,2021年9月我国动力电池装车量为15.7GWh,同比上升138.6%;2021年1月~9月,我国动力电池装车量累计为92.0GWh,同比上升169.1%。

需求旺盛,刺激宁德时代、亿纬锂能、蜂巢能源等大大小小的玩家不断加码。

据高工锂电数据显示,2021年第三季度相继宣布投建锂电池项目规划产能高达385GWh,总投资金额约1650亿元,而2021年前三季度锂电产业链合计投资金额已达8846亿元。

下游加码,上游涨价。

2021年以来,金属锂的涨幅超过75%,磷酸铁锂的涨幅超过110%,碳酸锂的涨幅超过230%,以碳酸锂为例,当下的价格为18万元/吨,而年初仅为5.3万元/吨,去年8月不过4万元/吨。

换而言之,宁德时代一方面需要与对手们竞速,另外一方面还需要对冲上游原材料涨价。

一名互联网观察人士告诉锌刻度:“宁德时代此举也是迫不得已,锂电池上游原材料价格不断走高,沿着供应链传导涨价压力,下游承压日益严重,因而有了打破当下的供应链格局的动力,谋求掌握主导权。”

一言以蔽之,为了谋求竞争优势、掌握行业核心话语权,宁德时代挺进上游势在必行,否则供应链若被牵制,则可能面临被淘汰出局的风险,那么连续大手笔投资自然也是顺理成章的事情。

布局锂电池才能初见成效

看空者认为,风险不断聚集。

眼下,行业正处于高景气阶段,高速扩张的风险陡增,一个不小心或栽跟头,2018年宁德时代参与拜腾汽车B轮5亿美元的融资就历历在目,后者几经折腾却无法改变倒下的命运,而宁德时代的投资自然也打了水漂。

据公开资料显示,宁德时代已围绕其上下游产业链对外投资超过40余起,涉及爱驰汽车、地平线、芯驰科技、哈啰换电、云快充等。

一名私募人士士告诉锌刻度:“锂矿‘双雄’之一天齐锂业,就是因为在行业景气高峰42亿美元收购智利SQM公司,踩错了节奏从而一蹶不振,到现在才刚刚缓过来,这个教训就摆在眼前。”

上述私募人士进一步指出,宁德时代当下频频出击上游资源,与天齐锂业当年的举动何其相似,对其资金流是一个长远的考验,如今手中阔绰,不意味着今后永远阔。

更为糟糕的是,随着宁德时代强势入局,令动力电池的上游资源争夺战进一步加剧,行业愈发内卷了。

产能鸿沟与技术鸿沟,孰轻孰重?

其实,频频剁手,对宁德时代的资金流已造成一定的影响。

据2021年中报显示,宁德时代总负债为1322.95亿元,同比139.30%;流动负债为926.90亿元,同比增长161.34%;第二季度的资产负债率为63.67%,无论是同比还是环比,均出现明显上升;短期借款为79.36亿元,同比增长193.78%。

而截止2021年9月30日,宁德时代借款余额为460.8亿元,较2020年末增加167.52亿元,累计新增借款占2020年末净资产比例为24.21%,依据《公司债券日常监管问答(五)》,不得不对外进行了公示。

事实上,宁德时代也知晓其中的利害关系。

2021年8月12日,其发布了《向特定对象发行股票预案》,拟募资不超过582亿元,其中93亿元用于补充流动资金。

对此,深交所下发了监管函,对其持续大额对外投资也表达了关注,质询是否存在过度融资的情形。

“结合报告期内运营资金缺口情况、研发投入情况,说明本次发行募集资金用于补充流动资金和研发项目的必要性和规模合理性。”监管函中如此要求。

宁德时代的毛利率逐年走低

由此可见,宁德时代或许需要冷思考一下。

实际上,走高举高打这步棋,也并非宁德时代所愿,实乃竞争势态所逼,国内外的对手奋力直追,令其如芒在背。

在国内,昔日手下败将比亚迪,凭借磷酸铁锂电池的性能突破东山再起,且摆出咄咄逼人的势态,处处与其针锋相对,双方围绕动力电池的安全性已隔空交火多次。

毕竟,比亚迪在磷酸铁锂电池上的底蕴颇深,拥有较高的专利壁垒,这一点在磷酸铁锂电池再度站上“风口”,显得格外醒目。

在国外,LG新能源与宁德时代分庭抗礼,非但成为特斯拉的主力供应商,更是在全球市场广为布局,相比之下后者更为依赖国内市场。

据SNE Research数据显示,2021年1月~8月,全球动力电池市场,宁德时代的份额为30.30%,LG新能源的份额为24.5%。

总而言之,在竞争加剧、原材料涨价等因素之下,宁德时代选择以高速扩张破局,谋求跨越产能鸿沟,这是一条充满荆棘之路,一个不慎或跌落神坛。

对此,一名华泰证券分析师接受锌刻度采访时表示:“宁德时代的确有较强的实力,但在技术方面并没有超人的突破,目前的问题有二:一是估值透支了很多成长;二是如果他人有新技术出现,影响巨大。”

毕竟,突破动力电池核心技术更为关键。