文|投资者网 张伟

编辑|胡珊

2月22日,在上交所科创板官网上,集成电路设计企业江苏帝奥微电子股份有限公司(下称“帝奥微”)披露了审核问询函的回复文件,就科创板发审委关注的终端客户、募资用途、研发费用率等13个问题进行了回复。

值得注意的是,帝奥微本次IPO的募资用途被科创板发审委重点关注,要求其结合公司业务经营说明对房产的需求并论证募集 1.56 亿元用作补充流动资金的合理性和必要性。财务数据显示,截至2021年6月底,帝奥微的总资产为4.75亿元,而本次IPO拟募资15亿元已超过其总资产的3倍。

小米、OPPO提振销售业绩

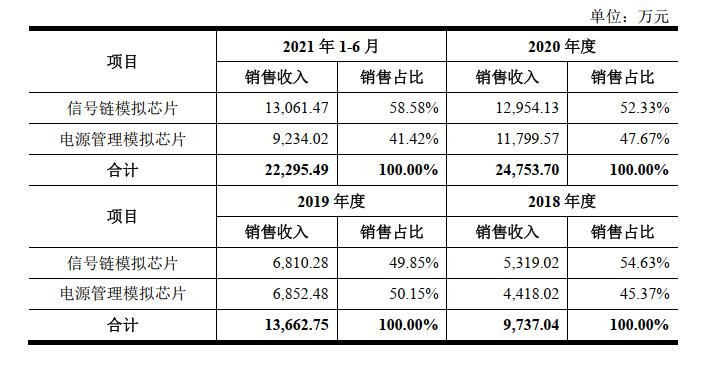

据其官网介绍,帝奥微主要从事模拟芯片的研发、设计和销售,产品包括信号链模拟芯片、电源管理模拟芯片两大系列,被广泛应用于消费电子、LED 照明、通讯设备、工控安防和医疗器械等领域。

主营业务收入构成方面,2018年至2021年6月(下称“报告期内”),帝奥微的主营业务收入分别为0.97亿元、1.37亿元、2.48亿元和2.23亿元;归母净利润分别为-810万元、-923万元、4081万元和5969万元。可以看到,报告期内其主营业务收入稳定增长,但在2020年才扭亏为盈。

图表1:帝奥微主营业务收入构成

(数据来源:帝奥微招股说明书)

帝奥微在招股说明书中表示,“2020 年以来,随着产品线的拓展完善和优质客户群体的逐渐稳定以及半导体市场景气度的不断提升,公司摆脱了连续研发投入导致持续亏损的局面,顺利实现扭亏为盈后开始进入快速盈利期。”

不过,有市场观点认为,帝奥微能在2020年扭亏为盈,与一众明星股东的“鼎力支持”有很大的关系。

股权变动显示,帝奥微在2020年1月、5月和2020年9月先后引进小米长江产业、OPPO广东两位股东。随后,帝奥微与小米、OPPO的业务大增,其中对小米产品应用芯片的销售额从2019年的97万元增至2021年上半年的1779万元,对OPPO产品应用芯片的销售额从2019年的1964万元增至2021年上半年的6595万元。

审核问询函的“问题3关于客户”中,科创板发审委要求帝奥微对“小米、OPPO入股前后向其销售额变化的原因”、“关联销售定价的公允性”等问题进行说明。帝奥微回复称,与小米、OPPO的合作时间均早于其入股时间,产品销量增加与入股公司并无关联,公司能成功拓展小米、OPPO的关键因素在于:高性能产品得到客户认可、全产品线协同发展有利于客户一站式采购需求和国产化替代加速的有效推动。

而对于向小米、OPPO 的经销商售价高于其他经销商的原因,帝奥微表示,“是双方基于市场情况,经双方协商谈判确定最终销售价格,具有市场公允性,不存在损害公司及公司股东利益或其他利益输送的情形。”

募资金额15亿超总资产3倍

除了小米、OPPO入股前后的产品销售额变化,帝奥微的募资用途也被科创板发审委重点关注。

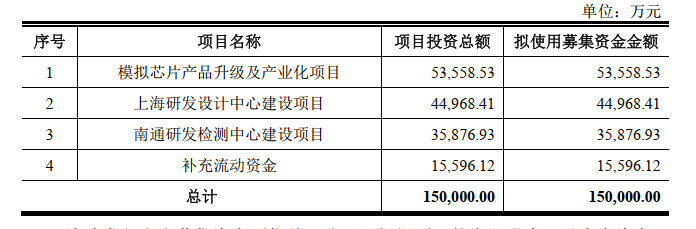

据招股说明书披露,帝奥微本次IPO拟募资15亿元,其中5.36亿元用于模拟芯片产品升级及产业化项目、4.5亿元用于上海研发设计中心建设项目、3.59亿元用于南通研发检测中心建设项目、1.56亿元用于补充流动资金。

图表2:帝奥微募资用途明细

(数据来源:帝奥微招股说明书)

其中,模拟芯片产品升级及产业化项目,有8400万元用于场地购置。而在这之前,帝奥微已投资1.72亿元购买办公室。据招股说明书披露,2020年,帝奥微与上海铧曦房地产开发有限公司签订《上海市商品房预售合同》,向其购买位于上海市号景路206弄3-4号楼的6、7、8、9层商用办公楼,用于模拟芯片产品升级及产业化项目和上海研发设计中心建设项目的办公用房,合同金额总计1.72亿元。

对此,科创板发审委要求帝奥微说明“结合公司业务经营对房产的需求”。帝奥微回复称,“本次募投项目所需房产按照项目定员及人均面积进行测算,募投项目实施完毕后,公司将新增研发人员 300 余人,远超出现有的人员数量;由于原有的上海和南通办公室系租赁,且已满负荷运转,无法承载本次募投项目的实施,因此,采用购置房产实施本次募投项目,具有合理性和必要性”。

此外,科创板发审委还要求帝奥微论证本次募集 1.56 亿元用作补充流动资金的合理性和必要性。

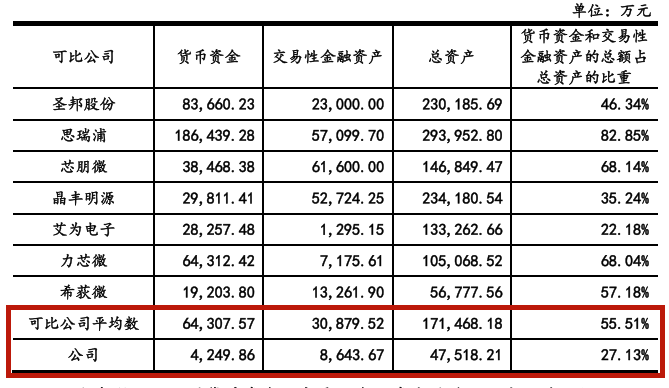

招股说明书显示,截至2021年6月底,帝奥微的货币资金为4250万元、交易性金融资产为8644万元,两项合计1.29亿元,在总资产中的占比为27%。帝奥微引用Wind数据显示,同行业可比上市公司中,货币资金及交易性金融资产在总资产中的占比均值约为56%。

图表3:帝奥微现金占比与同行业公司比较

(数据来源:帝奥微问询函回复文件)

帝奥微在回复发审委时称,“公司数据低于同行,另预计未来三年新增运营资金缺口为3.38亿元,补充流动资金规模与公司的生产经营规模和业务状况相匹配,募资用途中的1.56亿元用于补充流动资金具备必要性和合理性。”

值得注意的是,帝奥微本次IPO拟募资金额15亿元,超过其总资产的3倍。据招股说明书披露,截至2021年6月底,帝奥微的总资产为4.75亿元。Wind数据显示,帝奥微的募资总额甚至比艾为电子(688798.SH)、力芯微(688601.SH)等已上市同行(截至2021年6月底)的总资产还高。

图表4:帝奥微募资金额高于不少已上市同行的总资产

(数据来源:Wind 2021年中报 单位:亿元)

研发费用率落后同行

目前,集成电路已成为现代信息技术的核心产业之一,对国民经济和社会发展具有战略性意义。集成电路产业的发展状况也成为衡量一个国家或地区综合实力及现代化程度的重要标准。

在我国,集成电路的设计、制造和封装测试三个子行业的产业格局也发生了变化。据中国半导体行业协会的数据显示,我国集成电路设计业在集成电路产业中的比重从2012 年的29%增至2020年的43%。

据悉,目前集成电路设计公司主要采用Fabless模式运营。Fabless是指,只专注于设计,不从事芯片的生产和加工,将芯片的制造、封装测试等生产环节交给晶圆代工厂和封测代工厂完成。

这种情况下,研发投入也成为考核一家集成电路设计公司的主要指标之一。

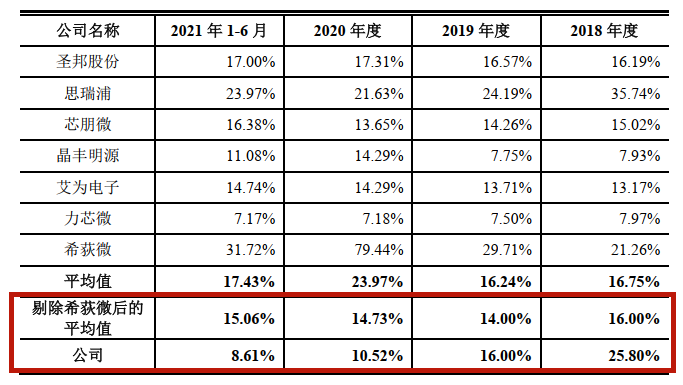

招股说明书显示,帝奥微的研发费用率从2018年的26%降至2021年上半年的9%。在问询函的“问题5关于研发费用”中,科创板发审委就要求帝奥微就“最近一年及一期公司研发费用率显著低于同行业可比公司的原因”等问题进行说明。

图表5:帝奥微研发费用率与同行业公司比较

(数据来源:帝奥微问询函回复文件)

对此,帝奥微表示,造成这种情况主要有两点:一是营收规模相对较小,营收增速较快,造成研发费用率逐年降低;二是研发人员数量及占比相对较少。招股说明书显示,截至2020年末,帝奥微的研发人员只有53名,在员工总数中的占比为48%,低于同行228人和64%的行业平均值。

募资用途显示,本次IPO的15亿元中,约有6.64亿元用于与研发相关的项目实施费用。一旦上市成功,帝奥微的研发能力或将进一步增强。对于该公司的上市进展,《投资者网》将保持关注。