文|估值之家

浙江联翔智能家居股份有限公司(以下简称“浙江联翔”)拟赴上交所主板的IPO申请将于3月10日上会审核。

浙江联翔主营业务为墙布的研发、设计、生产及销售,同时延伸拓展了装修业务和窗帘产品,其中墙布包括刺绣墙布与非刺绣墙布。

报告期内,浙江联翔展现出了强势的产业链地位特征,应付账款及预收款项(含合同负债)持续大额增长,应收账款寥寥无几、运输费用由经销商承担,甚至对下游经销商的罚款收入也出现猛增。

但这种强势的产业链地位与墙布行业的充分竞争格局及行业可比公司是相背离的,浙江联翔经销商数量的迅猛增长趋势与经销商押金保证金金额的逐年下降趋势也是截然相反的。

再考虑到浙江联翔各报告期诡异的100%产销率数据,以及2020年产量与电费波动幅度不匹配,不得不令人质疑其收入的真实性问题!

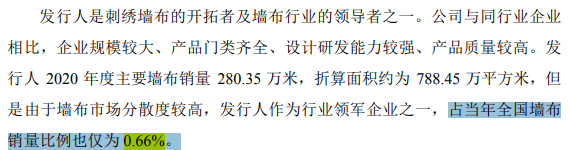

此外,作为经营已近20年、市场占有率却仅为0.66%的墙布生产企业,浙江联翔募投项目扩产超越1倍的新增产能在未来也将面临严重的产能消化问题!

经销商疑点颇多:收入真实性要打一个很大的问号

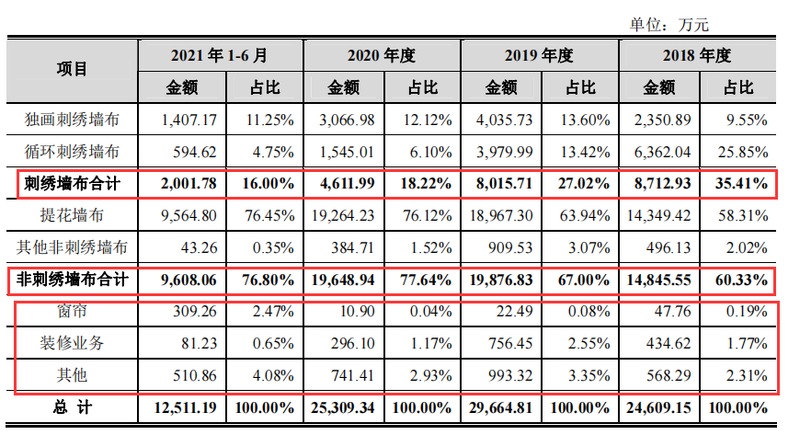

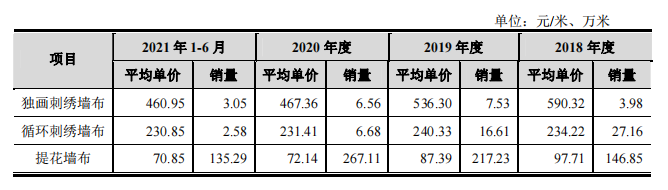

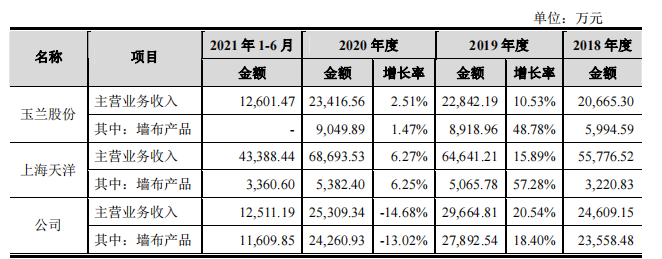

2018、2019、2020和2021上半年,浙江联翔分别实现营业收入2.47亿元、2.98亿元、2.54亿元、1.26亿元,其中墙布类产品收入占主营业务收入的比例分别为 95.74%、94.02%、95.86%和 92.80%,详见下表:

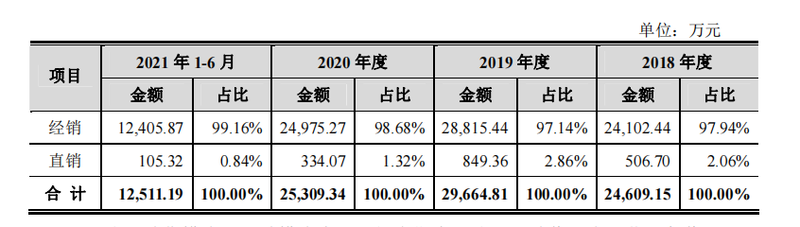

浙江联翔主要采取经销销售模式,报告期各期经销收入占比均在97%以上,详见下表:

截至2021年6月30日,浙江联翔的经销商数量高达1214家。

需要指出的是,作为一家经销为主的公司,走IPO之路,穿透核查将会成为令各中介机构头疼的问题,况且是一家经销商数量如此之多的公司,让核查难度难上加难。

对此,证监会在反馈意见函中也表达了高度的关注,即要求关注发行人对经销商的各项政策,经销商自身盈亏情况,核查经销商的期末存货、终端销售去向,以验证销售收入的真实性。

但预披露更新版的招股书并未对经销商盈亏情况、期末存货、终端销售核查等进行详细说明。

从招股书现有的披露信息可以看出,浙江联翔对下游经销商非常“强势”,主要体现在对经销商的收款模式、运费承担、施工安装工程承担、处罚强度等方面。

收款模式及运费承担方面,浙江联翔在收到经销商产品订单和全额货款后,安排发货,且运输费由经销商承担。

施工安装工程承担方面,经销商以买断方式向公司进货后,由经销商负责产品后续的施工安装工作。

处罚强度方面,要求经销商规范执行经销合同中约定的纯净度、样册使用、业绩承诺等条款,同时严格进行违规检查,在经销商违反经销合同相关条款时,予以扣除其相应的预存款项或保证金,使得经销商罚款收入增加较多。

报告期内,浙江联翔对经销商的罚款收入(营业外收入)分别为23.5万元、203.59万元、452.77万元、314.08万元,可谓是一路飙升!

估值之家发现,浙江联翔对经销商如此强势的地位,与其市场占有率、行业竞争格局、可比公司特征均不匹配!

据招股书披露,发行人是刺绣墙布的开拓者及墙布行业的领导者之一,但市场占有率也仅为0.66%,详见以下截图:

这意味着,墙布行业的竞争格局非常分散,浙江联翔仅仅是墙布行业数量众多的玩家当中的一个。

这里的问题是,在一个小、乱、散的充分竞争的行业中,下游经销商的可选销售产品将会非常丰富,浙江联翔是如何做到对经销商的强势“统治”呢?

另据同行业可比公司上海天洋的年报披露,在墙布领域,上海天洋也采取了以经销商为主的销售模式,但上海天洋并未披露营业外收入中的来自经销商罚款的金额,唯一有可能是经销商罚款收入的“其他”项2018、2019、2020年的金额分别只有61万元、12万元、2万元,金额远低于浙江联翔经销商罚款收入,波动趋势也与浙江联翔经销商罚款收入趋势相反!

这里的问题是,为何浙江联翔来自经销商的罚款收入要远高于上海天洋?为何浙江联翔来自经销商的罚款收入一路飙升,上海天洋疑似经销商罚款收入的营业外收入“其他”项金额却一路骤降?

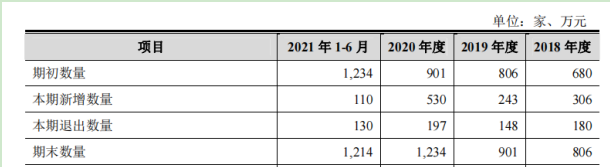

此外,报告期内,浙江联翔的经销商数量一路飙升的趋势与经销商押金保证金金额一路下降的趋势也不匹配!

浙江联翔的经销商数量从2018年底的680家增长至2021年6月底的1234家,增幅达81%,详见下表:

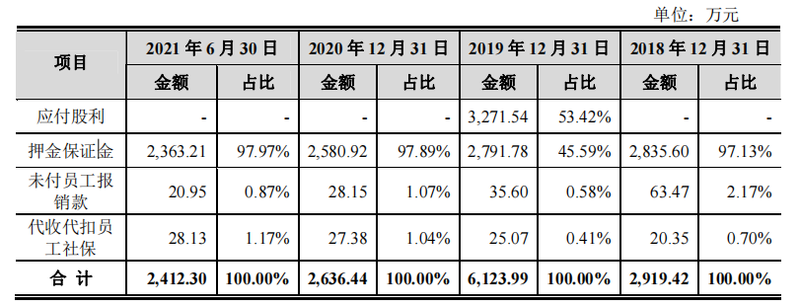

但来自经销商的押金保证金却从2018年底的2835.6万元下降至2021年6月底的2363.21万元,降幅达17%,详见下表:

理论上,随着经销商数量的逐年增长,来自经销商的押金保证金也会相应增长,为何反而呈现出递减趋势呢?这显然极其不正常!

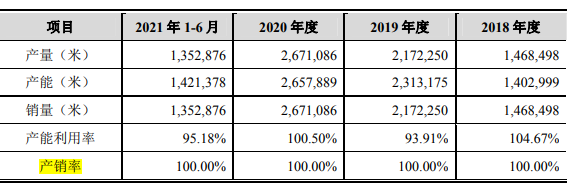

更加诡异的是,浙江联翔报告期内所有产品的产销率均为100%,产销率稳定的令人匪夷所思,精益管理水平高的令人惊讶!

以销量最大的提花墙布为例,报告期内产销率明细详见下表:

这里的问题是,在实际中,企业真的能做到不受任何主客观因素影响实现如此完美的管理效率吗?报告期内产品生产好后便能实现100%销售,难道没有收入的跨期确认吗?或者没有向经销商进行压货的行为吗?

与同行业毛利率相比,浙江联翔的墙布毛利率也要高于可比公司,其中一个原因是可比公司(玉兰股份)将销售费用中的运输费计入营业成本,而浙江联翔该部分运输费由经销商承担。

那么,浙江联翔是如何做到运输费全部由经销商承担而又能快速响应导致产销率达到100%呢?

另据招股书披露,浙江联翔各报告期各个产品的产能利用率均在93%以上,2018年、2020年全部产品的产能利用率更是均在100%以上。

但其报告期内却产生了房租收入,金额分别为26.63万元、21.73万元、12.67万元和10.86万元,虽然总体金额不大,但这部分房租收入是什么呢?是否存在产能未被充分利用进而进行厂房出租的情形呢?

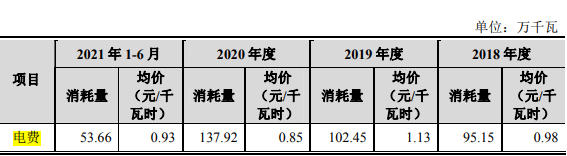

另外,2020年浙江联翔的电费波动幅度与产量的波动幅度也不匹配。

2020年电费为117.45万元,较2019年的115.44万元仅增长1.74%;2020年所有产品的产量同比却增长了16.15%。

对此,招股书给出的电费明细详见下表:

由表可见,招股书将电费按照消耗量与均价进行了拆分,2020年的电消耗量出现了明显增长,电均价则出现了明显的下降。

这里的问题有两个:一是这种电费拆分方法在IPO招股书颇为罕见,更多公司采取的是用电量x价格的拆分方法,而非这种消耗量x均价的拆分方法,因为电价在一个年度内通常会保持稳定,无需采取均价计量;二是根据媒体公开报道,2020年疫情期间嘉兴市企业工业用电价格只是打了95折,而上表所列的2020年电均价同比则下降了25%!

从上表中各期波动剧烈的异常电均价可以初步判断,浙江联翔极有可能先人为设定了电消耗量,然后再倒算出电均价!

对此,保荐机构需要向证监会发审委提供用电量的相关凭证以证明上表所列电消耗量的真实性!

综上所述,无论从宏观角度判断,还是从微观角度分析,浙江联翔的收入真实性都要打上一个很大的问号!

募投项目新增产能消化面临严重问题

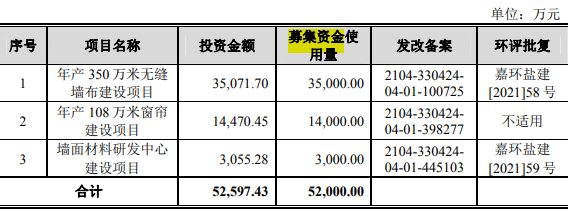

据招股书披露,浙江联翔拟募集5.2亿元资金,将用于三大募投项目的建设,详见下表:

由表可见,无缝墙布建设项目的新增产能为“年产 350 万米”,窗帘建设项目的新增产能为“年产108万米”。

相对于2020年墙布280万米的产销量,新增墙布“年产 350 万米”的产能消化是否会有问题呢?

据招股书披露,浙江联翔报告期内墙布产量(销量)分别为177.99万米、241.37万米、280.35万米、140.92万米,2019年和2020年的销量增长幅度分别为35.61%、16.15%,截至2021年6月30日,产能利用率为95.18%,平均单价呈现递减态势,详见下表:

新增年产350万米墙布项目,意味着新增产能在原有基础上翻了一倍有余!这样的翻倍产能意味着更多的折旧、更多的成本,而对应是否会有与之匹配的市场需求,实现翻倍的销售收入呢?这需要打上一个大大的问号!

毕竟,浙江联翔2004年成立至今已历时近二十年,二十年间墙布也只做到了280万米的年销量,要想在两年的建设周期之后消化年产350米的产能简直就是痴人说梦!

从行业竞争格局来看,我国墙布行业分散度较高,竞争激烈,且行业进入壁垒较低,从事墙布制造的企业数量众多。

作为行业领军企业之一的浙江联翔2020 年度主要墙布销量 280.35 万米,折算面积约为 788.45 万平方米,占当年全国墙布销量比例也仅为 0.66%,可见其竞争激烈程度。

在竞争如此激烈的市场中,浙江联翔要想快速消化新增产能、快速提升市场占有率,难度可想而知。

此外,浙江联翔报告期内的经销商培训费分别为193.53万元、299.76万元、369.73万元、66.05万元,呈现出逐年快速增加的趋势;经销商数量也在2021上半年首次出现退出数量多于新增数量的情形;浙江联翔对经销商愈加严苛的罚款,也有可能造成经销商的加速流失及相关诉讼案件的发生。

如此种种,都在一定程度上反映出了浙江联翔在经销商销售模式的继续扩张中所遇到的阻力。

另外,窗帘建设项目新增产能的消化能力也不容乐观。

浙江联翔报告期内窗帘收入为47.76 万元、22.49 万元、10.90 万元及 309.26 万元,占主营业务收入比重分别为 0.19%、0.08%、0.04%及2.47%,毛利率分别为-12.69%、-76.99%、12.72%及27.54%。

尽管2021年上半年窗帘收入大幅增长,但占总营业收入比重仍然较小,报告期内毛利率波动较大,能否维持较为稳定的盈利模式还有待时间证实。

再加上窗帘市场同样面临着分散度较高,企业及品牌数量众多,产品竞争较为激烈的现状,浙江联翔能否大批量推广销售,实现新增产能108万米的市场消化,现有数据依然无法给予乐观的答复。

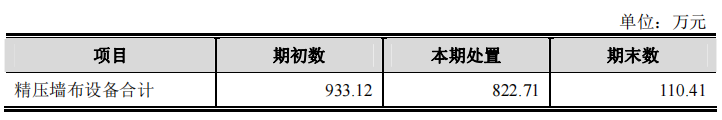

更加值得注意的是,报告期内浙江联翔存在因市场需求发生重大变化将重要产品生产设备整体出售、并停止相关产品生产的情形。

据招股书披露,由于前期推出的精压墙布销售未达预期,公司于 2018 年 10 月基本停止了精压墙布产品的生产,并于 2018 年末对库存的精压墙布产品计提了存货跌价准备、对精压墙布生产线的生产设备计提了减值准备,并在2020年7月将大部分精压墙布的生产设备对外销售,2020年产生资产处置收益185.97万元,相关减值准备的处置及留存情况如下:

从此处可以看出,浙江联翔的生产设备受终端市场偏好影响极大,若募投项目的设备也遇到同样的情况,届时是否会像精压墙布生产设备那样降价进行固定资产处置,进而形成大额的投资损失呢?

此外,与同行业可比公司墙布产品收入比较,玉兰股份和上海天洋虽然销售额不及浙江联翔,但从2018年到2020年均呈现逐年增长的态势,未因疫情影响下降,而浙江联翔却受到疫情影响下降,存在增长动力不足的情形。

综上所述,若募投新增的产能无法得到与之匹配的增量市场消化,公司的盈利能力也将会大打折扣。

报告期内实际控制人有无发生变化?

浙江联翔成立之初都是由卜晓华与陈燕凤夫妇共同持股控制,公司设立初期,双方各自持有50%的股份。

随着新投资者的不断加入,截至2018年10月和2019年1月,陈燕凤仍直接持股30%,卜晓华直接持股55%,报告期初至2018年11月前陈燕凤任公司董事、副总经理,此时的这对夫妇是否是共同实际控制人?

2019年3月,卜晓华与陈燕凤协议解除婚姻关系。此后,陈燕凤将其部分股份赠送给2个未成年儿子,并将其余股份陆续转让,经过赠送和转让后,陈燕凤的持股比例从报告期初的30%降至0.50%。卜晓华为两个儿子的监护人,他和两个未成年儿子的直接持股比例增至86%,达到实际控制。

双方解除婚姻关系后,陈燕凤仍在浙江联翔任职,担任品牌运营部活动策划。而陈艳凤弟弟陈叶凤2018年11月后至招股书日一直任浙江联翔的董事和采购部经理。

报告期内陈燕凤所持股权出现的重大变化及其职务的重大调整,是否会触碰“最近3年内董事、高级管理人员没有发生重大变化,实际控制人没有发生变更”这条审核红线呢?

另根据招股书,2020 年 3 月之前,陈燕凤存在利用公司生产环节边角料、残次品在公司外部加工成手提包、旗袍、抱枕等用于赠送经销商或收取部分费用的情况,以及收取部分样册费用及培训费用等情况,其于 2020 年 12 月将相关差额 233.28 万元加计同期银行贷款利息 24.54 万元,共计 257.82 万元,全部以捐赠的名义转予发行人,计入其他资本公积。

陈燕凤将刺绣墙布边角料、报废品等废物再利用而设计了手提包、装饰画、旗袍、抱枕等并自费联系外部加工,目的是促进公司品牌的宣传及经销商的销售,并无个人盈利目的;而其收取样册费主要是从退还的旧样册中挑选较新的给经销商以及协助维修收取的小额维修费;2018 年,由于经销商培训期间涉及零星费用支出,同时个别经销商要求直接将培训费打给陈燕凤,于是陈燕凤用代收的培训费用于零星支出。

虽然一方面能够说明公司内控存在不规范之处,但同时也能看出陈燕凤在任职期间是基于公司利益考虑,为公司尽职尽责。

这里的问题是,实控人夫妇解除婚姻后,女方没有子女的监护权,股份不增反降,职位下降(从董事、副总转为品牌运营部活动策划),和弟弟(任董事和采购部经理)仍然与前夫共同在浙江联翔工作,一方面让人忍不住感慨该女性的奉献精神,另一方面也让人忍不住怀疑这一系列操作背后的真实原因究竟是什么?

存货跌价准备是否足额计提?

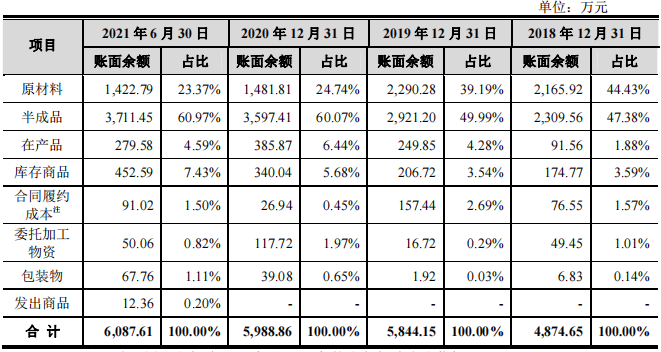

浙江联翔的存货主要是原材料和半成品,随着生产规模的扩张,在产品亦逐渐增加,详见下表:

公司报告期内的墙布产销率为100%,墙布产品在进入产成品库后会及时交付给第三方物流发出,确认收入,因此期末库存商品中主要系样册产品。

报告期内,浙江联翔是否计提了足够的存货跌价准备呢?库存商品(样册)是否需要计提跌价准备呢?

估值之家发现,浙江联翔只对原材料和半成品计提了跌价准备。

据招股书披露,公司计提存货跌价准备的情形主要为:

a、报告期初推出的精压墙布产品销量未达预期,公司停止了精压墙布的生产和销售,公司针对该部分存货全额计提了跌价准备;

b、由于产品设计、墙布市场流行款式、终端用户偏好等因素,导致部分原材料和半成品暂未用于生产或销售,库龄变长。公司产品的部分特点,如图案、配色等,一定程度受流行趋势的影响,各年度不同种类产品的用户偏好程度有一定波动,因此存在部分原材料或半成品在较短期限内出现销售放缓的趋势。公司针对该部分产品,结合其预计的生产成本、销售价格、税费等因素,判断其可变现净值后,计提相应的存货跌价准备。

从这个存货跌价计提说明来看,是否意味着公司对于销售未放缓产品的原材料或半成品没有考虑可能由于市场销售价格波动等可能发生的跌价?对于逐年递增的样册(库存商品)是否会存在过时或不受市场欢迎而无法销售或者赠送出去的情况呢?对于这部分是否也需要计提跌价准备呢?

异常的研发费用:折旧摊销费为何会逐年递减?

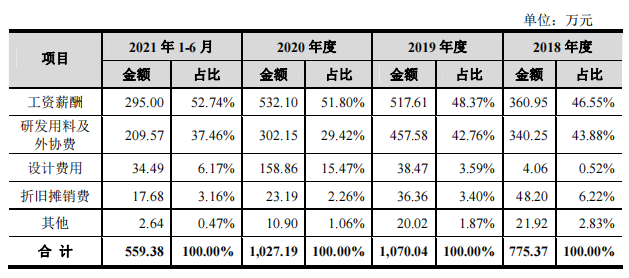

报告期内,浙江联翔的研发费用明细详见下表:

由表可见,研发费用中,工资薪酬逐年增长,研发用料及外协费先增后降,设计费用2020年增长明显,但折旧摊销费却逐年递减。

通常而言,折旧摊销费各期都是固定的或呈现逐年增加的趋势,但浙江联翔研发费用中的折旧摊销费却呈现出持续下降的趋势,较为异常,而招股书并未给出相应的解释。

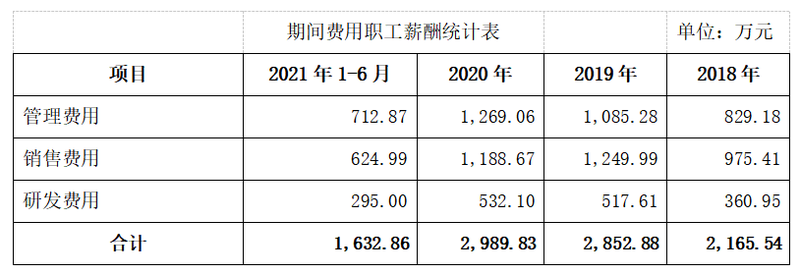

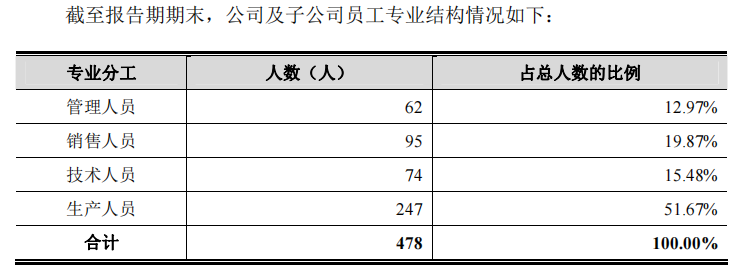

此外,2021年6月30日销售人员数量是技术人员的1.28倍,但是2021年1-6月销售费用中职工薪酬却是研发费用中的2.12倍,详见下表:

这不禁让人对浙江联翔研发费用的核算方法和流程等产生好奇,各部门的薪酬考核机制是怎样的?研发费用的人工薪酬是怎么分摊归集的,为什么研发费用都没有形成资本化?

独立董事曾受过处分,任职是否具备适格性、审慎性?

根据反馈意见,2020年6月,发行人独立董事孙立倩因执行上海和鹰机电科技股份有限公司2015年年报审计执业项目中不符合《中国注册会计师执业准则(2010)》的有关要求,违反了《上市公司信息披露管理办法》的有关规定,被深圳证监局采取出具警示函的监督管理措施。

根据主板上市要求,董监高不应存在以下情形:(1)被证监会采取证券市场禁入尚在禁入期的;(2)最近36个月内收到证监会行政处罚或最近12个月内受到证券交易所公开谴责;(3)被司法机关立案侦查或被证监会立案调查。

虽然警示函不属于上述情形,但是难免会令人怀疑其作为独立董事期间是否会履行诚信和勤勉义务,以及持续担任独立董事的适格性、审慎性。