文|DataEye研究院 Ellie

最新财报季已来临,腾讯、网易两大头部玩家表现如何?

对于中小玩家来说,巨头们的表现又有哪些可借鉴之处?

一、财务分析:巨头领涨行业,老游戏成为业绩压舱石

1、营收分析:王者荣耀+和平精英≈1/2网易游戏收入

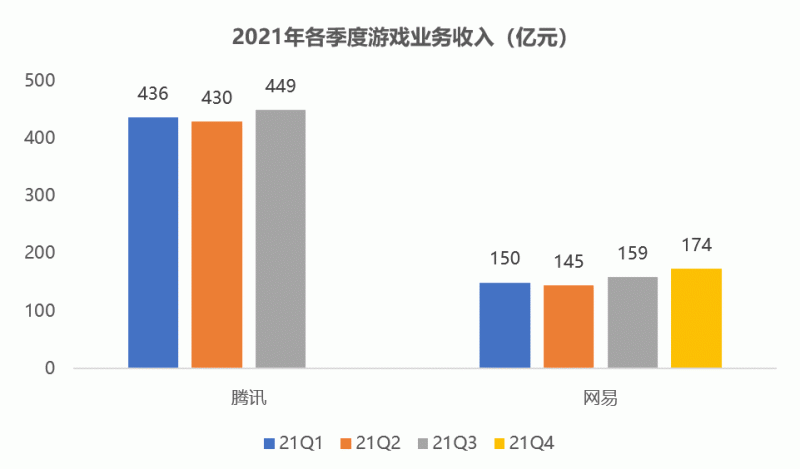

数据来源:wind;DataEye研究院制图

从营业收入来看,腾讯和网易两巨头均呈现稳步增长态势。

网易已率先发布2021年财报:2021年在线游戏服务收入达628亿元,同比增长约15%。

腾讯21年财报尚未披露,根据公司三季报,2021年前三季度,腾讯网络游戏业务累计收入达1315亿元,同比增长12%,已达到2020年全年的70%。

单比较前三季度,从绝对金额来看,腾讯游戏业务营收接近网易的三倍,接近三七互娱的10倍,腾讯的游戏霸主地位依然不可撼动。

值得关注的是,虽然21年第四季度未成年人防沉迷政策正式实施,网易游戏业务收入不降反增,实现同比30%、环比9%的双增长。增长主要是由于手游《哈利波特:魔法觉醒》和端游《永劫无间》表现亮眼。

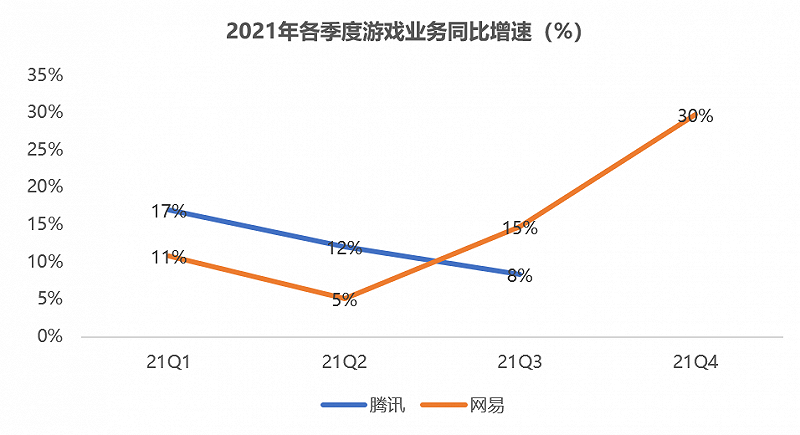

数据来源:wind;DataEye研究院制图

从营收增速来看,在去年疫情导致的高基数背景下,两巨头2021年各季度游戏业务收入均实现了同比正增长,而且平均增速远超行业水平。2021年,中国游戏市场实际销售收入2965.13亿元,同比增长6.4%。可见,两大游戏巨头依然领涨行业。

从收入构成来看,头部核心游戏依然是两巨头游戏业务的基本盘,撑起营收“半边天”,当年爆款新游有望成为新的收入增长点。

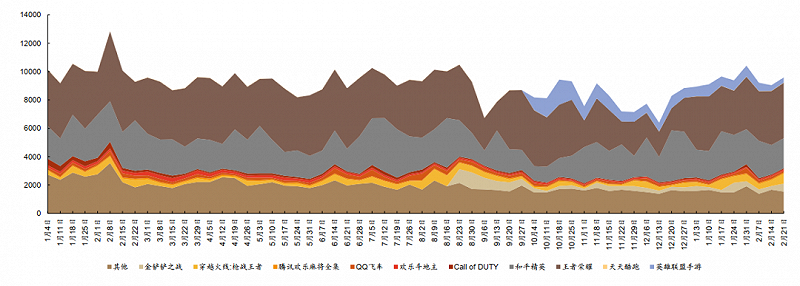

图:2021.1.4-2022.2.27腾讯手游iOS端净收入(万美元),来源:Sensor Tower,德邦研究院

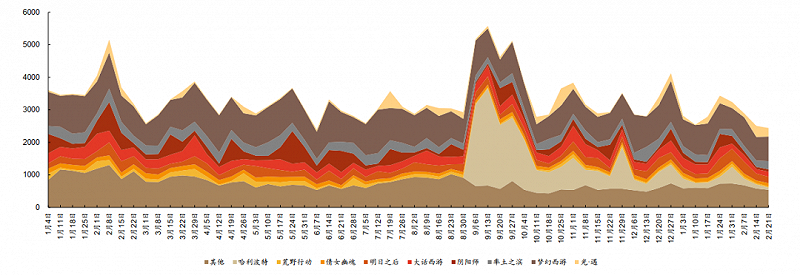

图:2021.1.4-2022.2.27网易手游iOS端+Google Play端净收入(万美元),来源:Sensor Tower,德邦研究院

通过上图不难发现,2021年腾讯手游iOS端净收入有一半来源于《王者荣耀》、《和平精英》两款游戏,网易旗下的《梦幻西游》、《大话西游》、《阴阳师》、《率土之滨》等经典游戏贡献了大部分的游戏业务收入。

21年下半年,腾讯新游《英雄联盟手游》、《金铲铲之战》,网易新游《哈利波特》上线后收入异军突起,成为新的收入增长点。

总的来说,腾讯收入集中度较高,网易收入分布更为均匀。

截至目前,2015年上线的《王者荣耀》和2018年上线的《PUBG Mobile》(《和平精英》)依旧是腾讯游戏业务最大的“现金奶牛”。

Sensor Tower 数据显示,2021年《王者荣耀》和《PUBG Mobile》两款游戏全球收入均超过28亿美元,分别同比上涨9%和14.7%,连续3年包揽全球手游畅销榜前两名。粗略计算,21年两款游戏全球收入合计约353亿元,这几乎相当于网易全年游戏收入的1/2。

2、出海分析:海外收入增速远超国内市场

随着国内游戏行业监管升级,出海已是国内游戏公司的必选项。

从收入增速来看,巨头海外市场收入增速远超国内市场。腾讯2021年Q3游戏业务营收449亿,其中海外游戏收入113亿元,同比增幅达到20%,这一增速是国内市场(5%)的4倍。

网易在21年财报中没有单独披露海外市场收入,但旗下新游《永劫无间》年销量达700万套,销售额约14亿,成为21年度Steam平台上销量最高的国产游戏。

两家公司均对海外市场寄予厚望,甚至不约而同提出“国内、海外收入比五五开”的小目标。目前腾讯海外游戏市场收入占比约25%,网易约为10%。

为了达成这个小目标,两巨头有何动作?

目前两巨头通过对外投资已经悄然构建庞大的游戏朋友圈。

据不完全统计,腾讯近十年投资了近30家海外游戏公司,涵盖独立游戏到3A游戏、手游到PC主机平台的各类研发商,网易近三年也投资了10余家海外游戏公司。通过外部投资,两巨头将大量经典游戏IP收入囊中。

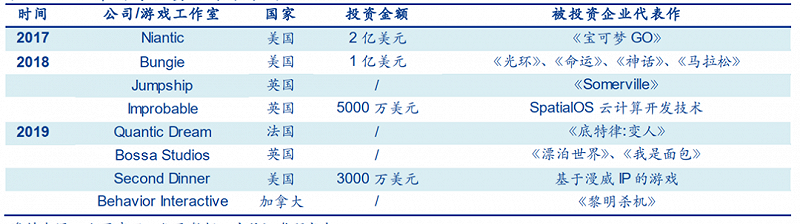

图:腾讯通过对外投资储备大量知名IP(来源:开源证券)

图:近三年网易投资的海外游戏公司(来源:安信证券)

去年底,腾讯游戏海外布局又迈出重要一步。2021年12月,腾讯游戏正式推出国际业务新品牌Level Infinite,将负责发行腾讯游戏旗下工作室及其它第三方工作室出品的游戏大作。首批游戏发行的游戏包括:《传说对决》《饥荒:新家》《重生边缘》《GTFO》《吸血鬼:避世-血猎》《战锤:末世鼠疫2》《重金属:地狱歌手》《战锤 40K:暗潮》。

一句话小结:从财务表现来看,腾讯网易两巨头继续保持领先位置,21年业绩表现优于三七互娱、世纪华通、完美世界等第二梯队公司。

二、产品研发:网易领先腾讯,押注MMORPG、SLG、MOBA和女性向赛道

腾讯、网易在2021年主要发行了哪些新产品?新产品表现如何?

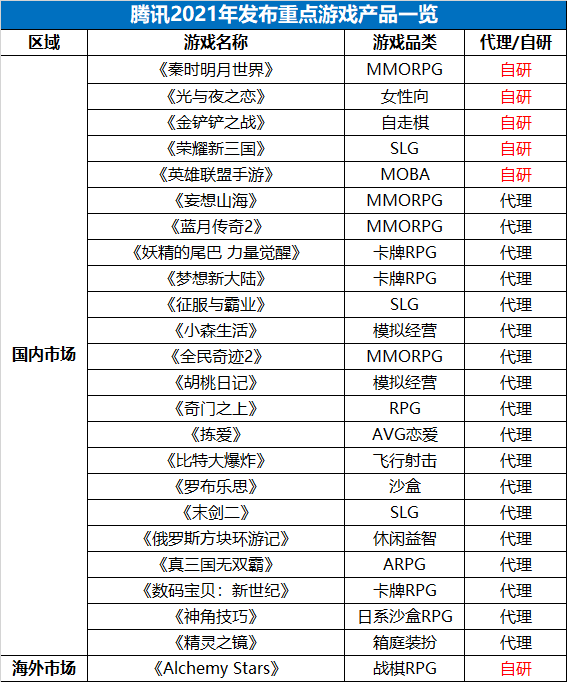

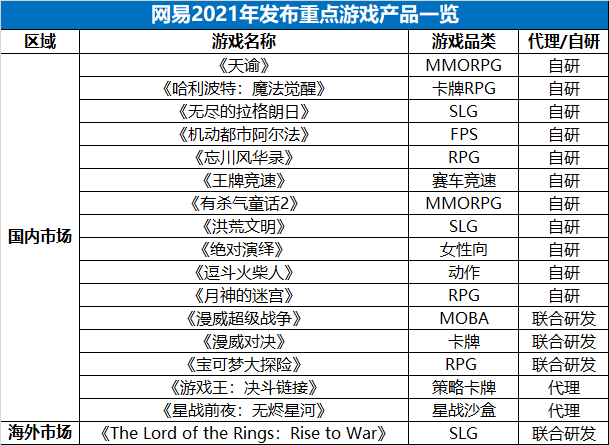

从产品数量来看,据DataEye研究院不完全统计,2021年腾讯一共上线了24款手游,包括6款自研游戏和18款代理游戏,网易一共上线了17款手游,国内16款,海外1款。

数据来源:公开资料;DataEye研究院制图(不完全统计)

数据来源:公开资料;DataEye研究院制图(不完全统计)

从自研产品的数量来看,网易维持一贯作风:自研游戏数量领先。

从产品类型来看,腾讯和网易21年发行的产品题材和品类非常丰富,基本覆盖市面上热门的游戏品类。

具体来看,腾讯6款自研游戏涵盖MMORPG、女性向、自走棋、SLG、MOBA、战棋RPG6种不同品类,这说明腾讯在向更多领域尝试多元化发展的机会。

网易15款自研游戏涵盖了MMORPG、卡牌、SLG、FPS、赛车竞速、MOBA、FPS、女性向、沙盒等多个品类,其中RPG和SLG赛道的自研游戏数量最多,分别有5款和3款,而RPG和SLG也是网易最擅长的游戏赛道。

不难发现,MMORPG、SLG、MOBA和女性向是两巨头21年自研产品重叠的赛道。其中,前三个也是市面上最火的游戏细分品类。

值得关注的是,两巨头在21年齐聚女性向这个小众赛道。过去1年多的时间里,腾讯推出了3款,网易推出了2款女性向游戏,可谓效率之高,但是市场反响一般,并没有激起很大的浪花。

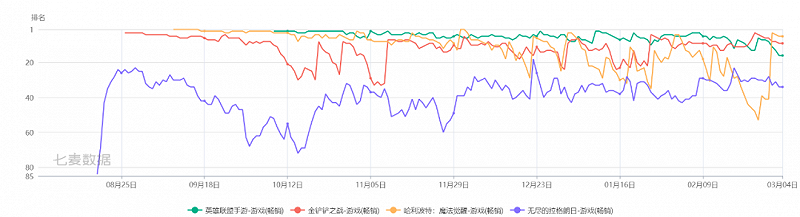

从市场反馈来看,腾讯旗下的《英雄联盟手游》、《金铲铲之战》,网易旗下的《哈利波特:魔法觉醒》、《无尽的拉格朗日》4款新产品表现较为出色,堪称出圈作品,其余新产品上线后下滑较为明显。

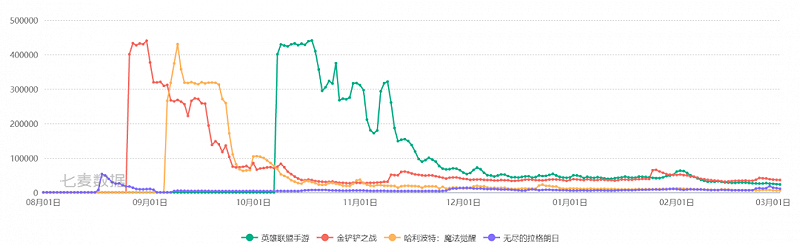

四款游戏产品排名情况;数据来源:七麦数据

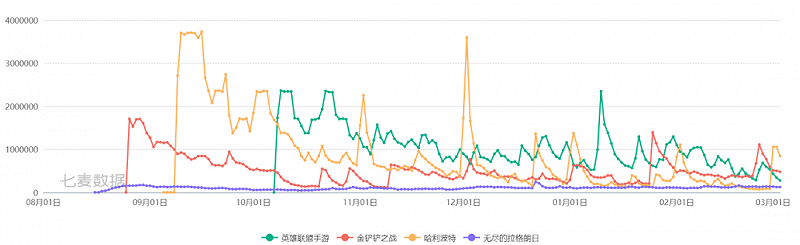

四款产品iPhone下载走势;数据来源:七麦数据

四款产品iPhone收入走势;数据来源:七麦数据

值得关注的是,4款出圈手游有3款是海外IP改编游戏,侧面说明海外IP改编游戏成为游戏大厂的主旋律。据不完全统计,网易21年上线的17款游戏中有7款属于海外 IP 改编游戏,腾讯的24款中则有8款。

综合排名、收入、下载量表现来看,《英雄联盟手游》>《金铲铲之战》>《哈利波特:魔法觉醒》>《无尽的拉格朗日》。

《英雄联盟手游》上线后稳居 iOS 游戏畅销榜 Top10,SensorTower 预估其首月流水突破 11 亿,12 月贡献流水 9 亿+。据App Annie估算数据显示,《金铲铲之战》上线半年收入达惊人的6812万美元(约合人民币4.3亿),并且下载量超过700万。

海外市场方面,腾讯和网易各上线了1款新游,同时网易也上线了《天谕》、《无尽的拉格朗日》等游戏的海外版。《AlchemyStars》、《The Lord of the Rings:Riseto War》两款新游在细分市场表现优异,但因上线时间较短,收入侧表现并不突出。

从收入贡献来看,两巨头海外市场主力军依然是2021年之前发行的老游戏。

SensorTower数据显示,腾讯有2款游戏、网易有3款游戏入围2021年出海收入TOP30榜单。

一句话小结:论产品研发能力,网易依旧领先腾讯。从巨头21年上线的自研产品可以一窥行业方向:MMORPG、SLG、MOBA和女性向是游戏行业最具潜力的四大赛道。

三、营销分析:佛系投放,主推爆款产品,“天字辈对决”腾讯胜出

我们从效果广告投放层面入手,来看看腾讯、网易两大巨头实行什么样的营销策略。2021年度,腾讯、网易两巨头重点投放的游戏如下:

①从投放总量来看:巨头整体投放力度相对较低,投放集中于头部产品,老游戏依旧霸占榜单大部分位置,网易对新游投放力度更大。

具体来看,腾讯游戏买量榜TOP10一共投放了约7.7万组素材(2020年约6.65万组),占比约55%(2020年约81%);网易TOP10共投放了5.1万组素材(2020年约5.94万组),占比约81%(2020年约79.2%)。和2020年相比,腾讯投放总量有所上升,网易有所下滑。

与买量大户相比,两巨头的投放力度简直就是洒洒水 。三七互娱21年《叫我大掌柜》、《斗罗大陆:魂师对决》等5款新游总投放量约为13万组,4399旗下《文明与征服》单款游戏累计投放素材总数超8.5万组,买赚游戏《爷爷的小农院》单款游戏累计买量超26万组。

从素材集中度来看,网易集中度相对更高,腾讯、网易买量前五手游分别占据43%和56%的素材总量。

腾讯买量榜TOP10自研和代理游戏七三开,老游戏霸占榜单大部分位置,21年新游只占3席。2020年末上线的《使命召唤手游》登顶买量榜首(超2.7万组),其次是女性向新游《光与夜之恋》(超1.2万组),2020年上线的《天涯明月刀》位列第三(8400多组)。

网易买量榜TOP10均为自研游戏,21年新游占据半壁江山。新游《天谕》、《无尽的拉格朗日》包揽TOP2,分别投放了8878和7187组素材。

注:上表统计的是累计投放素材量,时间截至2022.3.4

网易对当年新上线游戏投放力度更大。究其原因,21年网易新产品大多是自主研发的游戏,而腾讯代理的游戏较多,对于自主研发的产品,游戏厂商更为重视。

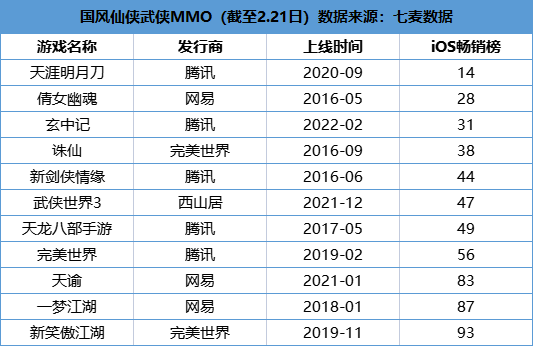

在2021年双巨头都重注仙侠MMO的情况下,《天涯明月刀》无论是收入还是排名明显更胜一筹,腾讯在网易的优势赛道中拿下了宝贵的一分。

值得关注的是,2021年至今,网易旗下的《无尽的拉格朗日》累计投放素材量反超《天谕》,这说明网易2022年以来重注SLG赛道,而不再是MMO——网易战略转移了。

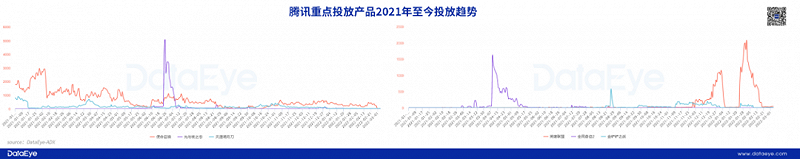

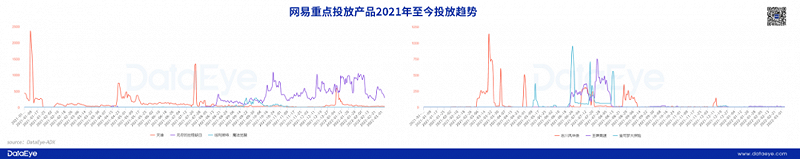

②从投放趋势来看:经典产品持续投放,大部分新游投放集中在上线前后。

腾讯对于重点押注的手游《使命召唤》、《天涯明月刀》实行持续投放策略,而对于《光与夜之恋》、《全民奇迹》等新游投放集中在产品上线前后,此后基本不做投放。值得关注的是,《英雄联盟手游》、《金铲铲之战》两款热门IP手游整体投放力度较低,甚至不及女性向手游《光与夜之恋》。

从投放持续时间来看,网易旗下新游持续投放时间远超腾讯。可以看出,《天谕》、《无尽的拉格朗日》投放时间至少持续了半年以上。以上线一年的《天谕》为例,最近30天单日投放素材量依然维持在50组左右。

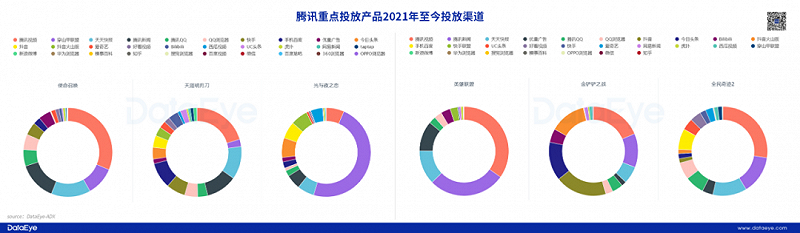

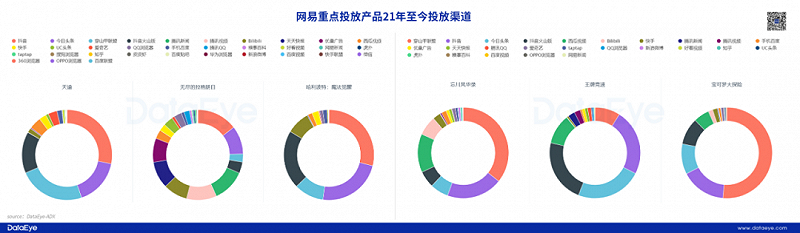

③从投放渠道来看:腾讯主投自家平台,网易主投字节系

根据DataEye-ADX投放渠道数据显示,腾讯重点买量游戏主投自家平台,TOP1投放渠道为腾讯视频,单一渠道占比超过20%。腾讯旗下的腾讯视频、天天快报、腾讯新闻、腾讯QQ、优量广告是热门的投放渠道。

除了自家平台,字节系(穿山甲联盟、抖音、今日头条、西瓜视频等)是腾讯第二个重点投放平台,但整体占比并不突出。

和腾讯相比,网易投放渠道以字节系为主,TOP5投放渠道几乎被字节系包揽,字节平台占比超八成。

视频平台仍是主流,腾讯侧重腾讯视频,网易主要选择头条系短视频平台——抖音和西瓜视频。此外,快手、B站、爱奇艺、好看视频(百度旗下)也是重点的视频投放渠道。

从覆盖的渠道数量来看,两巨头重点产品渠道覆盖较广,数量均在20个以上。

一句话小结:营销方面,两巨头绝非买量大户,整体投放力度相对较低。从投放策略来看,两巨头投放集中于头部产品,老游戏依旧霸占榜单大部分位置,腾讯只对重点押注的新游给予流量扶持,网易给新游戏更多支持。

四、总结

1、财务方面

总的来说,两巨头领先优势明显。在国内游戏行业屡遭重挫、监管持续升级的大环境下,两大游戏巨头依然领涨行业。

从收入构成来看,两巨头游戏产品出现一定程度“阶级固化”现象,头部核心游戏持续霸占收入榜,新游较难脱颖而出。但换个角度来看,这些长线运营的头部产品可以贡献大量的流水,成为公司业绩的压舱石。

从游戏收入总量来看,腾讯的游戏霸主地位依然不可撼动。21年前三季度网易和腾讯游戏收入差距近3倍,和2020年度基本持平。

从收入增速来看,网易21年各季度收入呈环比上升趋势,四季度业绩表现尤为亮眼。

2、产品研发方面

从产品数量来看,2021年两巨头均上线了20余款手游,数量上并不算多。可见,巨头们逐渐从跑马圈地阶段进入到精细化运营阶段。

从市场反馈来看,两巨头21年均喜提“新爆款”。然而,《英雄联盟手游》《金铲铲之战》《哈利波特:魔法觉醒》3款出圈手游均属于海外IP改编游戏,侧面说明海外IP改编游戏正成为游戏大厂的主旋律。据不完全统计,网易21年上线的17款游戏中有7款属于海外 IP 改编游戏,腾讯的24款中则有8款。

从研发能力来看,网易产品研发能力依然出色,年内一共推出15款自研手游,腾讯只推出了6款。

从巨头21年上线的自研产品我们可以一窥未来行业发展方向:MMORPG、SLG、MOBA和女性向是游戏行业最具潜力的四大赛道。前面三个属于相对成熟的游戏赛道,女性向游戏在国内出现时间不长,目前各大游戏厂商均处于试水阶段。

3、营销方面

营销方面,两巨头绝非买量大户,整体投放力度相对较低。

从投放策略来看,两巨头投放集中于头部产品,老游戏依旧霸占榜单大部分位置,腾讯对重点押注的新游给予一定资源扶持,网易给新游戏更多支持。

2021年,两大巨头在营销方式上更加多元化 ,逐步降低对买量的依赖度。除了买量获客的传统营销方式,巨头们也开始借助社会化营销、达人直播、达人营销等新型营销方式。

值得关注的是,在21年双巨头都重注仙侠MMO的情况下,腾讯旗下的《天涯明月刀》明显更胜一筹,腾讯在网易的优势赛道中拿下了宝贵的一分。2022年以来,网易投放重心转向SLG赛道,而22年腾讯也要持续押注SLG,巨头PK的“新战场”即将打响!