文|资本星球 鹿鸣

编辑|唐飞

2021年春节前的最后一个交易日,也是A股亏损上市公司业绩预告强制披露的最后一天。

赶在这一天结束前,夜里11点左右,江西正邦科技股份有限公司(以下简称“正邦科技”)公布了2021全年的成绩单。根据正邦科技发布的业绩预告,2021年公司预计全年亏损182亿-197亿,相比2020年同期的盈利58亿元同比下降416.84 %- 442.96 %,其中四季度亏损超过100亿。

作为一家2007年的上市公司,过去14年,正邦科技赚得的净利润总和也仅仅只有98亿左右,可以说是“辛辛苦苦几十年,一把回到解放前”。

投资者在开年后也选择了用脚投票,正邦科技接连两天一字板跌停。短短一年,正邦科技从盈利到巨亏,期间发生了什么?

总结起来就是一句话“赚得少花的多”,且都花在了“无用之地”。

01 踩对周期,曾经风光无限

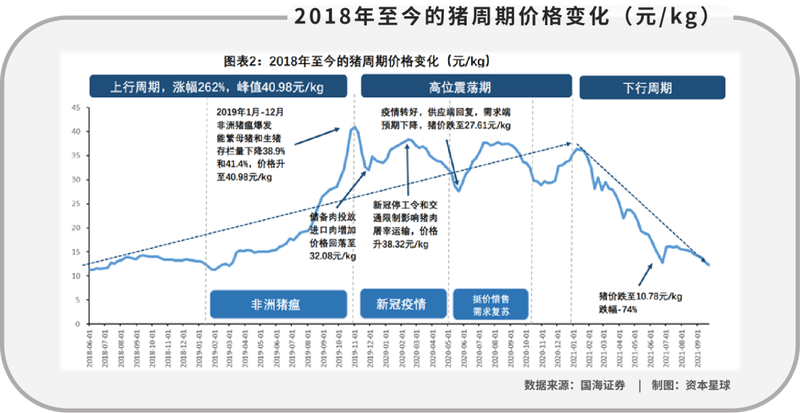

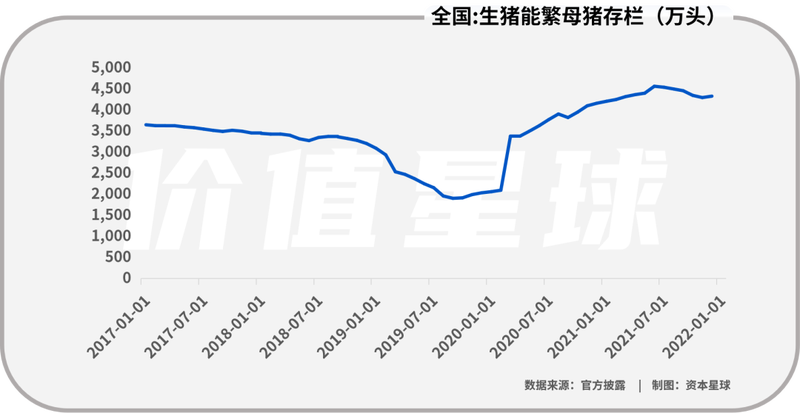

所谓“猪周期”是指“价高伤民,价贱伤农”的周期性猪肉价格变化怪圈。“猪周期”的循环轨迹一般是:肉价高——母猪存栏量大增——生猪供应增加——肉价下跌——大量淘汰母猪——生猪供应减少——肉价上涨。

身处养猪行业的正邦科技自然也避免不了这一周期性循环。2018年下半年,国内爆发“非洲猪瘟”,成为了这一轮猪周期的起点。

为了防控疫情,各地相继提升了养殖防疫标准,饲养户大量清空式出栏,生猪市场价格初期出现了下跌。随后由于能繁母猪产能大幅去化,猪瘟导致恐慌性抛猪,市场生猪短缺,猪价(出栏价)迅速攀升,2019年11月猪价最高至40.98元/公斤。

2020新冠疫情出现,受全国范围内交运管制的影响,生猪供应再度受阻。位于高位的猪价震荡长达13个月之久,打破过往上行周期的规律。

肉价的持续上涨和高位反复催生了一波轰轰烈烈的猪企股价上涨行情,表现最为突出的牧原股份股价短短20个月翻了7倍,从最低20元上涨到最高近140元。公司实控人秦英林与钱瑛夫妇在《2021胡润全球富豪榜》身价暴涨至2650亿人民币。

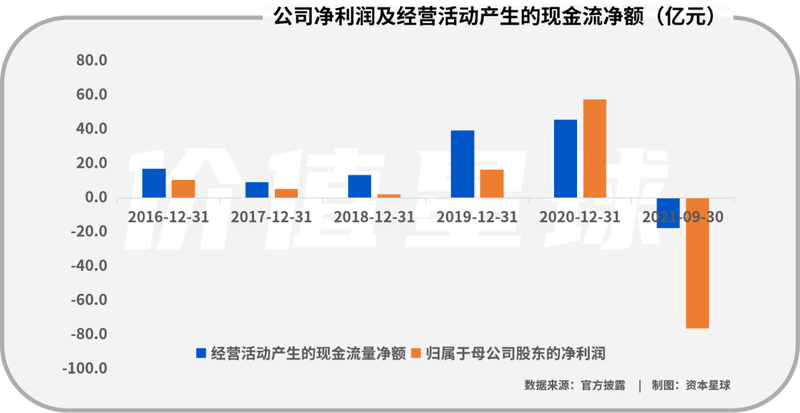

正邦科技也不例外,2020年公司股价从开年的15.68元一路涨到了25.98元的历史最高点,涨幅达到65%。全年实现收入416亿元,同比增长100%,归母净利润57亿元,同比增长249%,仅2020一年的利润就超过了上市十三年的利润总和。

同样,正邦科技的出栏量也创新高,2020年公司实现生猪出栏955.97万头,一举超过温氏股份。踩对这一轮猪周期后,正邦科技整体上了一个台阶,在A股上市猪企中位列第二,利润和出栏量仅次于牧原股份。

但周期之所以是周期,就是因为有高点也有低谷,来的快,去的也快。上一年还是风光无限,下一年就可能黯淡无光。

2021年1月开始,猪周期开始进入到了下行区间,生猪的平均出栏价格从年初的35.41元/KG左右一直暴跌至10月份10.78元/KG,正邦科技的市值也从800亿元缩水到了220亿,市值缩水了70%。

02 正邦的钱去哪了?

2019-2020年,接近一年半的时间里,猪肉价格都在高位徘徊,让不少投资者不再认为生猪是个周期行业。甚至有分析师喊出,未来生猪行业将产生类似于白酒的企业,具备更高的成长性和溢价。

显然这一激进的态度也影响到了正邦科技。从公司的现金流量表中可以看到,仅在2020年,公司购建固定资产、无形资产以及其他长期资产的投资就超过了100亿人民币,同比2019年翻了1倍还多。到了2021年,公司仍并没有停止扩建的脚步,截至到三季度末,公司资本支出将近56亿。

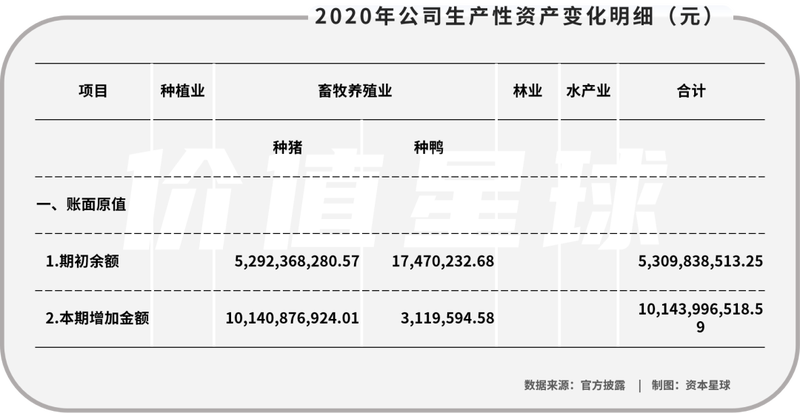

翻看公司的定期报告和资产负债表可以发现,这些钱主要被用在两个方面——固定资产投资和生产性资产。其中,公司的固定资产从2019年98亿增加到了2020年的148亿,生产性生物资产也从2019年的50亿增加到2020年的90亿。简单来讲,就是公司的资金都拿来建猪舍以及买猪了。

以“买猪”为例,2020年,公司种猪增加了101亿,其中外购68.5亿。

但是在猪肉价格处于高位时大量引进母猪及增加固定资产,也为去年公司的亏损埋下了种子。

根据公司业绩预亏说明,公司2021年处置了前期高价购买的低效母猪,此项造成亏损约62-68亿;另外前期激进的扩建猪舍厂房降低了公司的产能利用率,造成公司折旧等损失15亿元。二者相加,给公司带来约80亿的亏损。

一方面前期高投入逐渐贬值,另一方面,公司“赚的钱”也越来越少。

2021年生猪出栏价格下行明显,出栏价格从年初的35元/KG下跌到至9月份10.67元/KG,正邦科技的营收受到了严重的影响。2021年,公司的生猪销售收入只有297亿元,和2020年生猪的销售收入348亿元相比,同比下降了15%。

收入减少加上原材料价格上涨导致公司养殖成本增加,使得正邦科技两端承压,严重地影响了公司的利润和经营性现金流入。2021年前三季度,正邦科技净利润-76亿,经营性活动产生的现金流净额-17亿元,而在去年同期,公司产生的净利润和经营性活动产生的现金流净额分别为57亿和45亿。

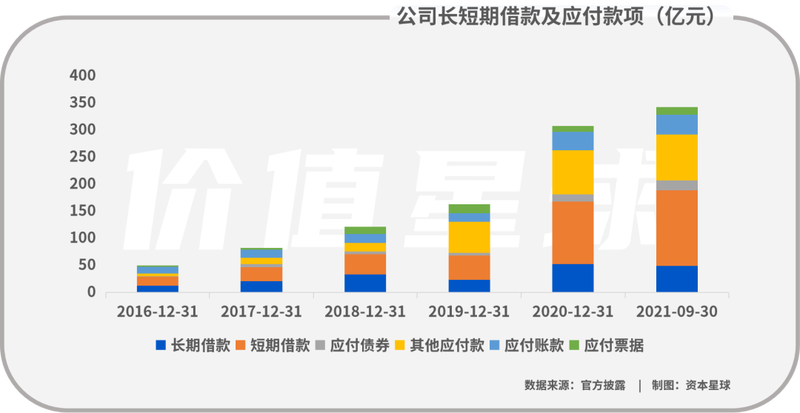

由于以上种种问题,正邦科技在资金端的压力骤增。根据2021年三季报显示,报告期内公司账上货币资金仅有60亿,而公司的长短期借款以及应付款项合计超过了340亿元。

为了缓解资金压力,正邦科技开始“借钱度日”。2021年初公司通过定增募资75亿元用于公司的扩建及补充流动资金。12月,实控人又同意公司向控股股东正邦集团有限公司(以下简称“正邦集团”)及其一致行动人江西永联农业控股有限公司申请借款,借款总金额不超过50亿元人民币。

此外,根据公司公告显示,正邦科技240亿元的银行授信额度也已经用掉180亿。

如此多的钱似乎还没有填上正邦科技的“窟窿”,也从侧面可以反映出,公司资金链已经极度紧张。

03 还能东山再起吗?

根据相关机构预测,今年5-6月份,猪周期可能会迎来重要反转,猪肉价格有望止跌回升。

但是从目前的市场数据看,短期内猪肉价格回到2020年高位的可能性不大。一般来说,供需关系决定着市场价格,进入2022年以来国内猪肉供需两端稳定,市场运行较为平稳。

回顾过去几年的猪周期上涨行情,基本都是受到能繁母猪的存栏量大幅下降的影响。从全国的能繁母猪存栏来看,目前全国生猪存栏数量超过4300万头,仍然处于历史的高位。而这巨大的生猪存栏数量,有望在很长一段时间内维持充足的生猪供应,价格自然跌易升难。

另外,从市场调研的情况来看,目前市场的存量生猪结构良好,胎龄结构更是史无前例的年轻,这也从侧面降低了生猪价格快速上涨的可能。

但纵使新一轮猪周期真的开启,正邦科技可能也已元气大伤,失去和其他企业掰手腕的底气。

2021年年底,正邦科技的能繁母猪已经降到了32万头,行业中牧原股份的能繁母猪超过250万头,新希望和温氏股份的能繁母猪都超过了100万头。就算猪价真的急转直上,正邦科技手里的“子弹”也并不多,甚至可能面临无牌可打的风险。

资本市场没有新鲜事,雏鹰农牧因“没钱买饲料”导致生猪饿死的故事也才仅仅过去三年。如今,亏损金额巨大、负债远超同行的正邦科技也已经在股吧里引起大量讨论,至于故事走向是否会和雏鹰农牧类似,仍需要进一步观察。