文|投资者网 谷毓榕

2021年12月30日,佛山市海天调味食品股份有限公司(下称“海天味业”,603288.SZ)发布公告称,以4.75亿元增资浙江久晟油茶科技有限公司。此前,公司通过新设立子公司、收购等方式,布局产品线和销售区域。

这一两年,整个调味品行业在疫情影响下受到冲击。海天味业的业绩增速和股价也出现波动,毛利率空间也被挤压,2021年第二季度营业收入甚至出现下滑。不过,随着公司对外发展新业务和新渠道,对内实施精细化管理进而降本增效,其营收在2021年第三季度实现增长,由此获得不少机构的关注。

目前而言,公司的一系列操作以及餐饮行业的复苏给业绩带来改善的可能性,但新市场和新产品的开拓能否创造新的增长曲线,仍需观察。

是否正在渡过“至暗时刻”?

疫情期间,调味品行业受整个餐饮行业不景气,以及家庭渠道的客户消费意愿疲软等影响,业绩增长显露疲态。同时,随着互联网快速发展,线上渠道逐渐挤占现代渠道和传统渠道(现代渠道包括超市、大卖场等)。华安证券在研报中指出,调味品零售以现代渠道为主但增长乏力,线上渠道增长风口已现。

海天味业也不例外。2021年前三季度公司的业绩增速不及市场预期,股价也出现下跌。过去9年的年报数据显示,海天味业每年的营收增速都在10%以上。然而,2021上半年其实现营收123.3亿元,同比增速为6.36%。其中,第二季度公司营收51.74亿元,甚至同比下降9.36%。

2021年前三季度,海天味业实现营收179.9亿元,同比增长5.3%。其中,第三季度公司实现营收56.6亿元,同比增长3.1%。

股价方面,2021年初公司曾一度冲破160元/股(前复权价),但2021年9月跌至85.5元/股年度低点。2022年1月6日,海天味业回升至109.53元/股,滚动市盈率71倍,总市值4614亿元。

2021年以来海天味业的股价走势(单位:元/股)

数据来源:Wind

数据来源:Wind

三季报发布后,一些机构认为海天味业正渡过行业的“至暗时刻”。华安证券指出,海天味业有望通过改善渠道生态走出增长低谷,业绩增速有望恢复至15%中枢。所谓渠道生态,包括了公司向线上渠道和线下的区域拓展。

2021年前三季度,海天味业的线上渠道营收4.09亿元,同比增长47.68%。具体实施上,公司在公众号推出海天美味馆小程序,不仅可以线上购买,还实时推送新品发布信息和烹饪知识等。在产品推介和美食分享的过程中,公司与客户直接沟通,进而及时做出策略调整。

2021年3月,海天味业在接受机构调研时表示,“线上消费已经是一个不可逆转的发展趋势,海天也积极加快对新渠道的网络建设工作,在天猫、京东主要大电商平台,销量都排在第一。”

不过,目前海天味业的线上业务,在整体营收中的占比并不高。2021年前三季度,海天味业的线上业务占当期营业收入的2.4%。2019年与2020年,该数据为2.22%、1.76%。

同时,长期以来由于不同地区客户口味不同,导致调味品的需求差异较大,并造成调味品零售的市场集中度较低。例如华北地区偏好豆瓣酱、芝麻酱等;华南地区偏好叉烧酱、沙茶酱等;西南地区偏好辣椒酱、四川豆豉等;华中地区则是以湖南剁椒酱等为主。

根据华安证券的研报,2020年全国前五家调味品企业的合计市占率不到20%,其中海天味业接近7%。为了提高市占率,公司积极向中部、南部等区域拓展。

2021年11月和12月,海天味业公告称设立全资子公司,包括安徽天益贸易有限公司、喜悦物产食品科技有限公司(注册地为佛山)、海天酿造食品有限公司(注册地为广州)。公告中,海天味业的子公司经营范围都有零售内容,其目的或为拉动中部、南方的销售量。

2021年前三季度,海天味业中部的销售额为38.37亿元,同比上涨8.77%,经销商有1653个;东部和南部的经销商分别有929家和965家,销售额分别为34.45亿元和31.64亿元,同比上涨3.1%和3.94%。

不过,海天味业营收占比最多的北部区域增速却不理想。2021年前三季度,公司北部的销售额为44.36亿元,经销商数量为2171。细究下来,或是因为其经销商数量体积庞大,但单个经销商体量偏小且经营效率较低导致。

三个举措提升毛利率

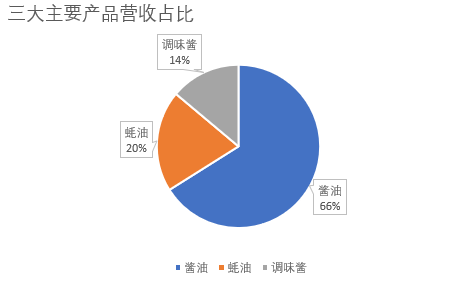

一直以来,酱油、调味酱和蚝油是海天味业的主要创收产品。2021前三季度,酱油、调味酱和蚝油的销售额分别为101.83亿元、20.08亿元和31.92亿元。其中,酱油收入同比增长4.69%,调味酱同比增长3.24%,蚝油同比增长6.09%,公司各品类增速环比均有所改善。

数据来源:海天味业2021 年第三季度经营数据公告

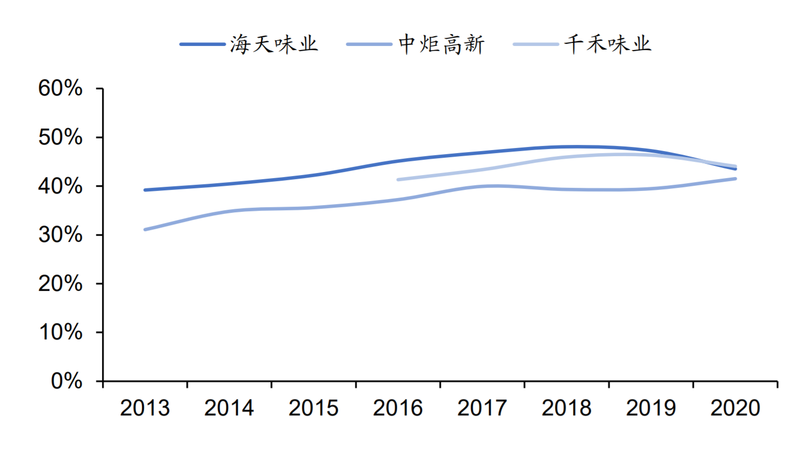

不过,原材料价格上涨导致生产成本变高,2021年以来海天味业的毛利率面临下降压力。自2014年起,其毛利率始终保持在40%以上。2021年第三季度,其毛利率为37.91%,同比下降2.96%。

海天味业主营业务毛利率与同行业其他公司对比

数据来源:华安证券研报

数据来源:华安证券研报

一头是生产成本上涨,另一头是业绩增速放缓,海天味业的毛利率空间受到挤压。此前,机构调研公司时也提问如何提高毛利率,公司表示会通过降本增效提高。从实施方面看,海天味业以降低生产成本、提升产品品质获得溢价权、提价等手段落地。

首先,海天味业大量提高生产段的智能化、自动化等技术,在保障产品质量的基础上规模化的降低了单位生产成本。华安证券研报显示,截至2020年,海天味业的酱油平均制造费用不到250元/吨,而同行业的千禾味业则是375元/吨。同样海天味业酱油平均人工开支不足60元/吨,而千禾味业为125元/吨。

其次,海天味业不断从品质和口感两个方面将公司产品研发和升级,打造“零添加”“有机”为代表的酱油品类,研发“低盐原酿”酱油等并申请专利保护。目前为止,公司有效专利总数为367个,而整个行业平均专利数只有154个。品质的提升,进一步为公司产品提价铺路。

最后是提高产品价格。2021年10月,海天味业对酱油、蚝油、酱料等部分产品的出厂价格进行3%至7%的上调。调味品价格上调传导至下游,需求量较大的经销商(如酒店、餐厅等)将在已经调高的出厂价的基础上再次进行溢价。短期内,提价将刺激经销商的进货意愿。

除了上述三大主要产品,海天味业也筹划开发新品,并陆续通过自营自产或对外并购等方式进行料酒、醋等品类扩张。数据显示,2016年,海天味业的其他品类收入仅占同期营业收入的6.5%;而2020年,这一收入规模达19.5亿元,占比升至8.6%。2021年前三季度,其他品类营收达到16.7亿元,占比进一步提高到9.8%。鉴于新调味品尚未出现绝对优势的龙头品牌,海天味业还存在一定发展空间。