文|深眸财经 易牟

疫情的火,直接烧到免税店。

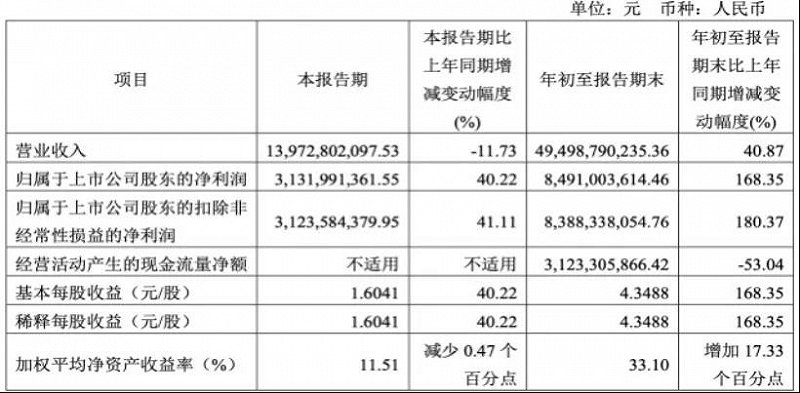

近期,中国中免发布了2021年三季度财报,财报显示第三季度公司实现营业收入139.73亿元,同比下降11.73%;归属于上市公司股东的净利润31.32亿元,同比增长40.22%。

中国中免还在三季报指出,报告期内,综合考虑2020年度新冠肺炎疫情对首都机场免税业务的影响,经与首都机场平等友好协商,公司下属子公司与首都机场就第三合同年(2020年2月11日至2021年2月10日)经营费达成一致并签订补充协议。根据《新冠肺炎疫情相关租金减让会计处理规定》、《关于调整适用范围的通知》等相关规定,本次签订补充协议共计对归属于上市公司股东净利润的影响金额为11.4亿元。

可见,排除经营费影响,归属于上市公司股东的净利润直接大打折扣。

此外,值得注意的是,海南作为中免营收占比最大的地区,根据公开数据显示,今年三季度在疫情影响下,美兰机场旅客吞吐量同比下滑20%,而作为传统淡季,中免在三季度加大促销折扣和宣传力度,也导致毛利率的下降。

随着相关免税政策的不断实施,新消费品牌的入场以及大型企业在海南免税领域的激烈竞争。中免如何继续保持免税赛道老大哥的位置?当免税牌照不再成为壁垒,中免新的护城河又在哪?

扩大免税版图,中免打了一手好算盘

根据弗若斯特沙利文数据显示,2020年中国国内旅游零售市场前五大免税运营商合并市占率达到99.9%,其中中免以约304亿元的免税零售额占据了92.3%的市场份额。也就是说,在国内免税市场中免占据着主导地位。

然而,中免的如意算盘远远不止于此。

首先,在经营规模方面,中免在3月18日发布公告称,公司旗下全资孙公司中免(海南)投资发展有限公司(海南投资公司)拟投资36.9亿元(人民币,下同)用于三亚国际免税城一期2号地项目建设,建设面积为10.88万平方米,总建筑面积约为17.25万平方米,其中地上建筑面积约为10.70万平方米,地下建筑面积约为6.55万平米。

相比目前海南省现有21万平方米10家离岛免税店而言,一期2号的落地,极大可能成为中免在海南的第二高地。

其次,为了夺取多种区域发展,中免未“雨”绸缪,积极布局多地市内免税店。

目前公司已经在北京、上海、大连、青岛及厦门发展旅游零售综合体业务,未来随着离境市内免税政策出台后,在出境游放开的前提下,考虑到公司议价能力的提升以及旗下免税店、线上平台多数热门单品价格均为世界最低价,未来有望成为截留消费的另一大渠道。

从更广阔的视角来看,中免的提前布局能够在未来众多企业纷至沓来之时,不会失掉与大部分免税商品源头品牌的合作。

不仅如此,相对于国内竞品方面,中免在产品采购成本上也占据着一定的优势。

中免通过汇总订单集中采购模式,直接向品牌方采购,一来既能够实现精简流程,又能增加对品牌供应商的议价能力。同时,直采模式也保证了上游供应商不会过于单一,避免上游供应商对公司形成较高的议价能力。

2020年公司前五大供应商采购总额占采购总额比重为58.4%,但最大供应商的采购额仅占公司采购总额的27%,避免了对供应商形成黏性,从而能够降低成本、风险双重问题。

而另一边,中免的竞争对手规模较小,深免在国内市占有率为2.4%,海发控及中服等合计占比约4%。在采购方式上,多采用供应商或合作商供货模式。显然,这样的采购方式无形增加了更多的采购成本。

为此,我们可以大胆猜测,在免税牌照开放后,供应链方面的优势或许有成为中免新护城河的可能。

不过,随着行业的不断向前发展,在市场催动了各行业巨头入局,也提升了行业的服务水平及经济效率等态势下,中免又将面临哪些新挑战?

市场开放,行业巨头“兵临城下”

9月,上海市政府办公厅印发《上海市建设国际消费中心城市实施方案》,提出大力发展免退税经济。支持本市企业申请免税品经营资质,鼓励免税店设立国产商品销售专区。扩大退税商店数量、类型及覆盖地域范围,鼓励重点商圈、机场、宾馆酒店内商场和旅游景区商业网点开设退税商店等。

该方案一经发布,就引来了各大行业龙头的关注,例如上海市大型国有重点企业百联集团。据公开信息,11月2日百联集团已向相关部门提出免税经营资质的申请。

以上海要实现2021年免税新政策落地,力争新增800家首店的情况来看,百联购物中心存在较大优势,首先,上海百联购物中心能够做到满足大量目标数。其次,选择持有免税牌照的公司进行经营,一家独大的局面必然不会是最好的选择。

除此之外,4月16日,百联集团与上海机场集团在百联大厦签署战略合作备忘录,这也为百联在上海机场建立第一家免税店成为可能。

根据上海机场2018-2019年分别7400万人次、7615万人次,海南机场2018-2019年分别5247万人次、4501万人次的吞吐量看,上海机场旅客吞吐量相对较大。可以预见,对于以海南作为主要免税区域的中免而言,百联的“出手”将成为中免不可忽视的存在。

此外,随着关税的逐渐下降,免税品相对专柜的价格优势及其他跨境电商的正品优势将被逐步削弱,考虑到免税所需的离岛或离境所需的花费不菲,对于广大较富裕家庭而言仍是不小的负担,从某种程度上来说,免税品附加了旅游花费后,更是难以形成对跨境电商的明显优势。

如果说以上谈到的是属于中免的竞品面,那么接下来就是市场发展的风向面。

从疫情方面看,即使中免在疫情反复影响之下,采用线上零售来扩大占比、减少疫情损失,但海外疫情持续反复,国内疫情防控再好,仍然存在较大的输入风险,导致散点疫情爆发。

例如,根据雪球数据显示,在2018年-2020年,中国中免的销售毛利润分别为41.46%、49.40%及40.64%。也就是说,2020年,遭受疫情反复影响,毛利润直降接近9%。同样的,在散点疫情爆发的2021年,作为免税店大头的线下业务也仍然面临着较大的不确定性。

从消费者角度看,Z世代作为未来的奢侈品消费主力,更加习惯于线上消费。接受调查的Z世代几乎完全通过线上方式了解奢侈品,例如通过电商平台、小红书、品牌官网等方式获取奢侈品信息的Z世代占比约为33%、31%、31%。可见,Z世代也更倾向于在线上渠道购买奢侈品。

在2020年中国奢侈品消费中,线上渠道占比较2019年同期增加10个百分点至23%,中国免税商品线上销售额占免税销售总额约55%。综上,随着市场方向的变动,大力发展线上进行部分销售渠道的“转型”,或许将成为中免需要考量的问题。

中免“难以”内卷中突围?

实际上,在多项政策支持各大企业发展免税店上,有人认为,各行业巨头的入局,中免难免受到不同程度的内卷。那么,结果是否真就如此呢?

众所周知,目前中免规模不仅世界排名第一,公司或已经成为部分热门品牌的单一最大客户:根据雅诗兰黛财报,2020年7月-2021年3月,中国区免税销售额达到18.98亿美元,占雅诗兰黛总收入比重15%,在品牌黏性方面毋庸置疑。

其次,依靠目前中免仅有的全免税资质,中免旗下免税店/线上平台的多数热门单品销售价格均为全球最低价。

综上,从中长期来看,在具备巨大规模以及较强的采购力的基础上,中免热门单品销售额仍然具备较强竞争力,并且能够保持稳定增长。

回到中免现存的客户离岛或离境所需的花费不菲问题上,从某种意义上来说,中免并非毫无“退路”。通过布局跨境电商模式来分割整个免税领域的细分市场,通过线上零售获取大量离岛/离境旅游意愿较低的消费者,进一步拓展市场,将存量游客进行转化。

据弗若斯特沙利文数据统计,中国免税市场规模由2016年的234亿元增至2019年的501亿元,复合年增长率为28.8%。预计2022年,中国免税市场规模将达944亿元;2025年或增至1816亿元,复合年增长率为24.4%。

可见,在极速发展的市场规模前,中免通过现有的基础进行稳扎稳打,仍然拥有较强的发展空间。

不过,不可否认的是,对于当前的免税行业而言,以上种种市场竞争都是必不可少的,国内免税业想要突破现有的行业发展水平,就必然面临着众多品牌的入场和多元化销售渠道间相互磨合的过程。

也许在变幻莫测的市场中,确实没有一家企业能真正永远坐稳行业第一的宝座,但永远保持改变、进步,一定会比任何时候都走得更远。