文|投资者网 曹璐

“试玉要烧三日满,辨材须待七年期。”在资本市场里,当市场景气度高时,凭借运气可以乘势而起;但当市场低迷时,能做到穿越牛熊的又有几人?

近年来,公募基金的赚钱效应吸引了越来越多的人加入基民大潮,尤其是年内市场风格几经转换,投资的复杂性和难度都在提升的情况下。当市场的不确定性加大的时候,业绩是检验基金公司投资能力的重要标准之一。

Wind数据显示,截至2021年10月15日,除今年新成立的基金,银河基金旗下超过一半的主动权益类产品(份额分开计算,下同)年内回报居于同类后二分之一。或受此影响,其管理规模有所下跌,今年三季度末的资产规模较去年末的1206亿元减少了6%。

另一方面,银河基金在近十年权益类基金绝对收益榜中拔得头筹,引起了众多投资者的关注。那么,在长期业绩与短期业绩表现反差较大的情况下,银河基金该如何破局?

年内业绩落后引质疑

近年来,基金界逐步回归主动投资本源,主动投资能力被视为基金公司的核心竞争力。在年内热点频换的结构性行情考验下,权益类产品的业绩进一步分化,年内收益垫底的基金业绩与领涨基金相差甚远。

Wind数据显示,截至2021年10月15日,银河龙头以-24.83%的年内回报率在544只普通股票型基金中暂列榜尾,而同类领跑的前海开源公用事业今年以来回报率率则为89.5%,二者相差超过110个百分点。

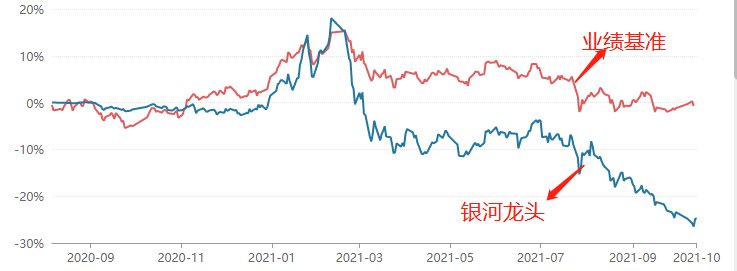

银河龙头自成立以来的收益率和业绩基准比较

数据来源:Wind

银河龙头为何年内业绩垫底,并且在一季度后扩大了跑输基准的幅度?

正如月有阴睛圆缺,市场也没有永远长红赛道,领涨的板块一直都在变化。今年以来,市场风格切换频繁,呈现出明显的结构性行情,以白酒、互联网为代表的价值股迎来了一波回撤,而新能源、半导体、周期品则轮番表现。

《投资者网》翻阅定期报告发现,2021年一季度末,银河龙头的前十大重仓股中不仅有立讯精密、韦尔股份等电子股,还有贵州茅台、五粮液等食品饮料龙头,而这两大行业当季度跌幅分别为7.75%、7.88%。

2021年中报显示,银河龙头的前十大重仓股分别为药明康德、李宁、宁德时代、比亚迪股份、吉利汽车、贵州茅台、五粮液、舜宇光学科技、百润股份、招商银行。除了贵州茅台、五粮液以外,其余8只都是新进成员,且多为港股。

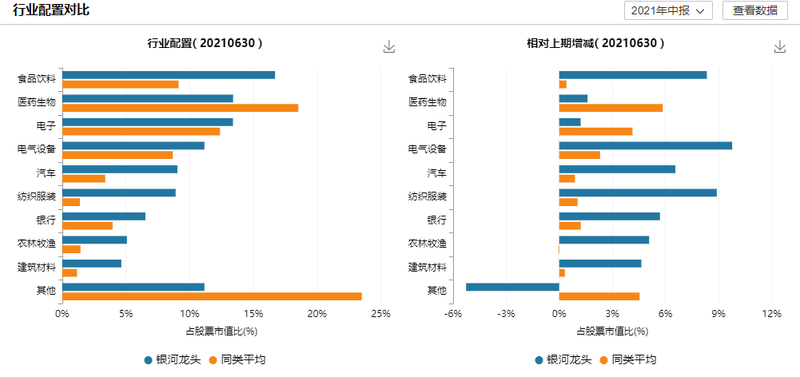

从行业配置来看,食品饮料、医药生物、电子是其前三大重仓行业。其中,食品饮料行业配置比例高达16.7%,而同类基金平均持仓比例仅9.14%;医药生物配置比例为13.41%,低于同类平均18.53%的配置水平。相对上期增减情况,其加仓比例最高的仍是食品饮料行业,配置比例上升了8.34%,也远高于同类平均水平。

业内人士表示,今年市场的新变化,对基金经理的赛道选择、选股能力和择时能力都提出了更高要求,若仅仅只是一味跟风成长牛赛道或抱团龙头股,赶上风格切换时可能会遭遇重挫。“基金经理要有独立的判断,不要‘在喧哗的地方追高’”。

银河龙头2021年二季度行业配置情况

数据来源:Wind、定期报告

《投资者网》翻阅股吧评论时也看到,有投资者调侃:“你总是去追龙头,而不是挖掘龙头,什么时候会赚钱?”或受业绩表现的拖累,不少投资者选择“用脚投票”。数据显示,银河龙头的规模从2020年底的2.77亿元下滑至2021年6月底的1.35元。

不过,银河龙头显然不是个例。Wind数据显示,截至2021年10月15日,剔除今年新成立的基金产品,在银河基金旗下共59只主动权益类产品中,有31只基金年内回报在同类可比的产品中位于后二分之一,14只产品位于后四分之一。其中,银河龙头、银河旺利混合I、银河消费驱动、银河转型增长、银河乐活优萃下跌幅度均超过10%。

十年期业绩领先

据公开资料显示,银河基金是按照市场化机制批准成立的第一家基金管理公司,自2002年成立以来,其始终秉承“研究创造价值、研究引导投资”的理念,逐渐形成了覆盖医药、消费、周期和科技的权益投研体系。

不过,毕竟是上海老牌基金公司的代表之一,银河基金也曾以较好的投研能力和投资实力展示于市场,多年来的沉淀与积累也并非一无所长。在权威机构近期发布的基金公司业绩排行榜中,其在十年权益类基金绝对收益榜中一骑绝尘。

据海通证券数据显示,自2011年10月10日至2021年9月30日的10年间,银河基金旗下权益基金平均收益率以529.11%的表现领跑同业,高于第二名超117个百分点。值得注意的是,这也是市场上唯一一家十年收益率超过500%的基金公司。

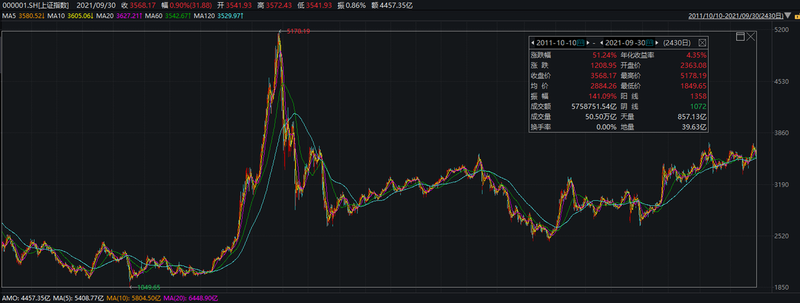

众所周知,A股市场“牛短熊长”,能做到长期业绩领先并不容易。在过去十年里,无论是2011年的低位震荡、2013年的股债双杀、2015年的巨幅波动、2016年的熔断、2018年的金融去杠杆,还是2019年以来的结构性行情,市场的跌宕起伏、变幻无常,深陷其中的投资者一定深有体会,上证指数的变化也能看见一二。

Wind数据显示,截至2021年9月30日,上证指数近十年来仅上涨51.24%。相较而言,银河基金能实现十倍有余的突出成绩,在一定程度上展现了公募基金作为专业资管机构穿越牛熊的实力和发展潜力。

业内人士表示,在价值投资理念逐步被接受与认可的背景下,越来越多的投资者感受到长期的力量,将公募基金的中长期业绩表现纳入考量。公募基金只有实现更优秀的长期回报和更好的持有人体验,在财富管理时代守住行业的初心和使命,才能成为大众理财的普惠工具。

上证指数近10年走势变化

数据来源:Wind、自2011年10月10日至2021年9月30日

如何应对“马太效应”

近年来,公募基金凭借着专业的管理能力和强大的投研实力,赢得了不少投资者的信任,爆款基金频出。在明星基金经理、头部基金公司大量吸金的环境下,基金行业的马太效应日益明显。

Wind数据显示,截至2021年三季度末,全市场公募基金规模已达24万亿元;而规模排名前20的基金公司的规模合计超过15万亿元。这对一些中小基金公司形成巨大压力,它们也在寻求突围方法,意图在权益类基金大发展的浪潮中占得一席之地。

那么,在头部效应愈发明显的状况下,生存空间愈发紧张的中小公募该如何逆势而上?

在多位业内人士看来,基金公司之间的经营分化现象越来越明显,投资管理能力突出、综合实力领先的头部资产管理机构在竞争中显现优势,强者恒强的格局暂不会改变。中小基金公司需把握自身资源禀赋,找准定位打造自己的核心竞争力,才可能异军突起。

资深媒体人王女士表示,一方面,A股市场环境复杂,且风格极易发生切换,基金经理不应受短期业绩排名和风格切换的影响而追涨杀跌;另一方面,年轻投资者规模持续扩大,所储备的专业理财知识稍显薄弱,会因过于关注短期基金收益波动而频繁申赎,这也对基金公司的投研实力和投教提出了更高的要求。

对于未来的发展,银河基金董事长刘立达在年初表示,将仍以主动权益业务作为突破口,引进新人并巩固支柱型业务,形成几只核心产品和一批绩优产品,根据产品的业绩和规模调整资源分配,争取在接下来的几年里实现权益资产管理规模的快速增长。

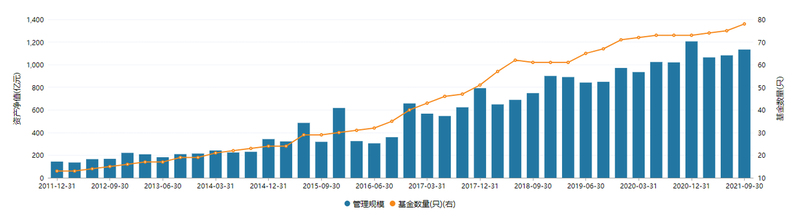

Wind数据显示,截至2021年三季度末,银河基金的资产规模合计为1133亿元,在164家基金公司中排名第45位;而2011年同期为135亿元,十年间增长8倍有余。与此同时,全市场公募基金规模则从2万亿元迅速增长至24万亿元,增幅高达12倍。

银河基金近十年管理规模情况

数据来源:Wind,截至2021年三季度末

从上述数据可以看出,银河基金的发展速度不算慢,但与整个行业相比仍有一定的滞后。面对持续扩大的基金市场、日趋激烈的竞争环境,银河基金未来会如何发展?《投资者网》将持续关注。